當前高估值問題引擔憂,華爾街銀行表示:「歷史經驗表明,這一起點需保持謹慎」。

2025年,美國股市預計將繼續上漲,但由於估值已經處於高位,投資者應為更高的波動性做好準備。

這是花旗集團的策略師團隊給出的預測,團隊負責人斯科特·克羅內特表示,他們預計標普500指數明年的基準目標為6500點,樂觀預期為6900點,悲觀預期為5100點。該基準預測使花旗處於華爾街謹慎預測的中位數範圍,預測區間為6400點至7000點。

克羅內特和他的團隊表示,這些情景的共同的主題是「即使在最壞情況下,也會有適度的盈利增長」,並且「年底時指數市盈率仍將高於平均水平,這與我們認為市場處於持續牛市的觀點一致。」

儘管克羅內特和他的團隊看到了積極的經濟基本面、人工智能以及生產性增長將支撐未來一年的股票表現,但他們對2025年市場的「過高預期」表示擔憂。他們表示:

「大選後的樂觀情緒反映了對長期增長驅動因素的信心,但我們對標普500基本面的結構性積極觀點仍存在許多需要應對的問題。」

「持續的軟着陸和人工智能的順風與特朗普政策承諾及風險相互作用。在繼續擴展超大市值股票的影響之外,估值的高起點將成為一個持續的障礙。」

策略師們表示,他們認為2025年美股有更多的上行可能,例如盈利增長的進一步推進以及延續到2026年。而下行風險則較小。不過,他們認為下行風險可能導致市場更加波動。

花旗集團特別關注2025年的估值問題,克羅內特和他的團隊表示:

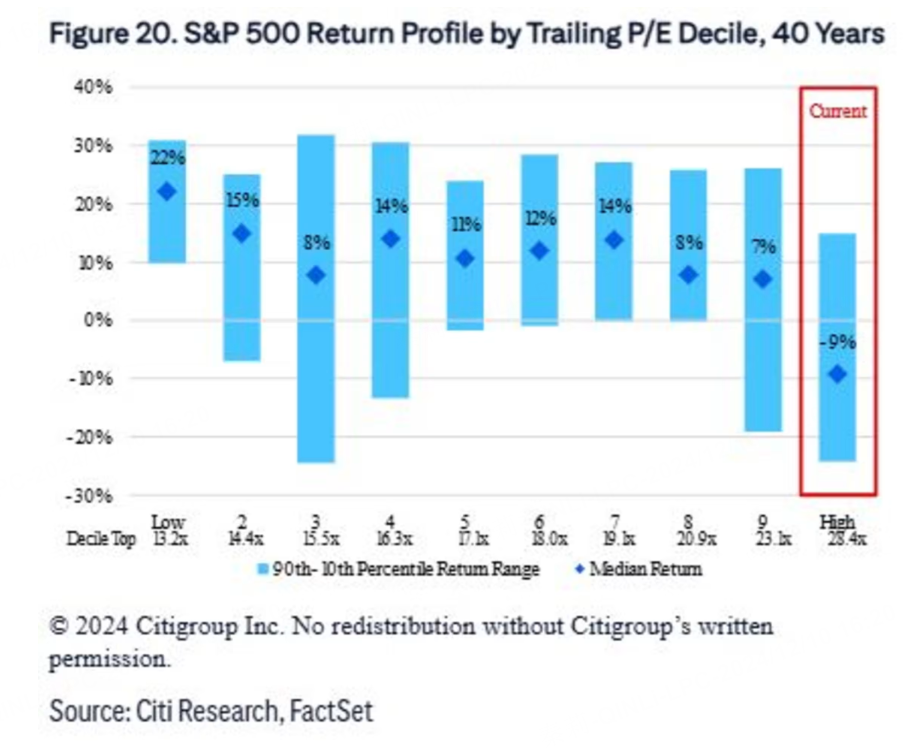

「我們目前處於歷史最高的市盈率分位,這個分位在過去40年裏是唯一一個負風險回報的估值區間。中位數回報通常是負值,下行表現大於上行收益。」

市盈率(PE)是通過比較當前股價與過去12個月的股價來評估股票估值的一種方式。由於使用歷史數據,它被認為比其他估值方式更為準確。以下是花旗集團的圖表,顯示市盈率為28.4,風險回報為負9%。

「關鍵是通過對 underlying growth(基礎增長)的預期來審視高估值,這種增長雖然處於較高水平,但目前尚無法實現。無論如何,歷史告訴我們,應該對這一起點保持謹慎。」

高估值不能僅僅歸咎於大科技股的「七巨頭」,儘管這些股票的權重較大,因為「其他493只股票的市盈率在過去20年內相較於自身歷史水平處於最高水平。前瞻市盈率是根據未來預計的盈利來評估股票估值的。

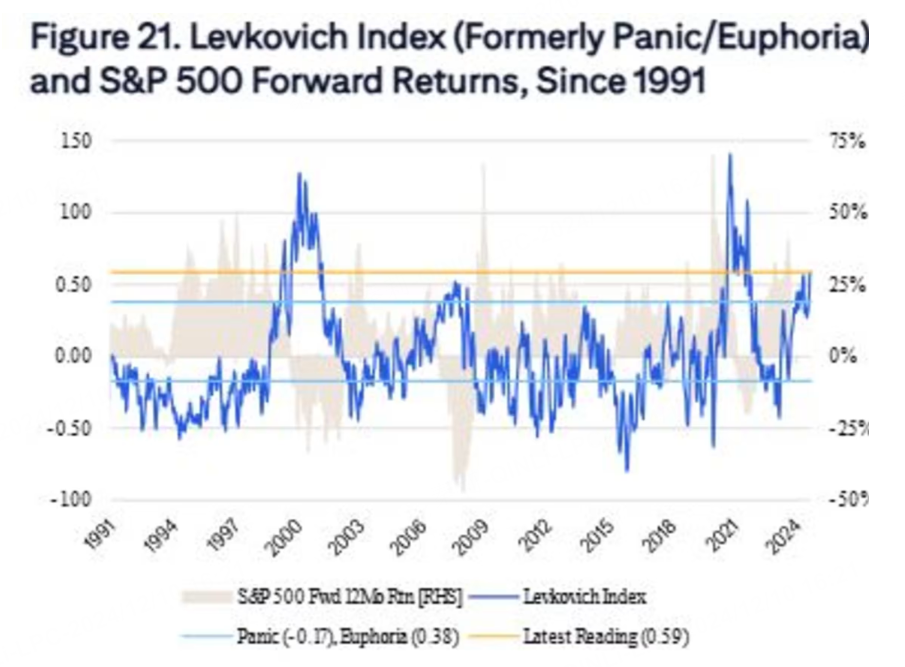

目前投資者的自滿情緒將為股票設定「較高的門檻」。他們的Levkovich指數(前身為恐慌/亢奮指數)顯示,投資者目前處於「只有科技泡沫和後疫情時期反彈能超越的亢奮階段」。

若從泡沫中吸取教訓,關鍵在於避免「以高價買入並期望以更高價賣出的假設。」