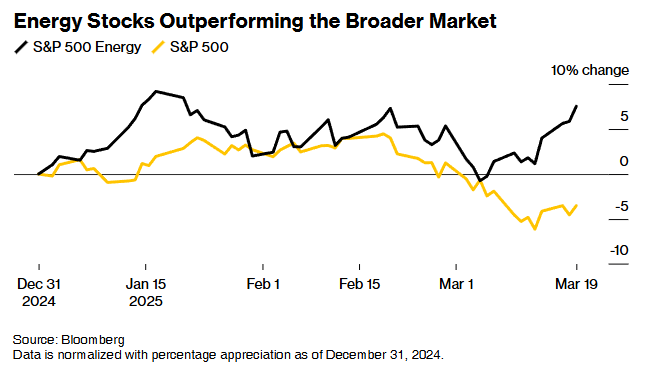

隨着通脹擔憂加劇,投資者開始買入石油和天然氣生產商的股票,使得這類股票在過去兩年大幅跑輸美股大盤後「重獲新生」。數據顯示,雖然油價今年以來累計下跌了約6%,但美股能源股目前是標普500指數11個板塊中表現最好的——今年迄今上漲了近8%,而標普500指數同一時期內下跌了近4%。

Catalyst Energy Infrastructure Fund的投資組合經理Simon Lack認為,這僅僅是個開始。他表示,「能源股將跑贏大盤」,即使是在近期上漲後,該板塊仍未得到充分重視。他補充稱,「白宮真的很喜歡美國的能源,並希望可以出口更多」。

能源股上次全年領升標普500指數是在2022年,當時俄烏衝突爆發導致油價飆升至每桶100美元以上。密歇根大學上周的一項調查顯示,特朗普的關稅威脅正在對經濟產生影響,消費者預計未來五到十年物價將以每年3.9%的速度上漲,這將是30多年來的最高水平。聯儲局周三公布的最新經濟預測顯示,官員們上調了對通脹的預測。

通脹環境下,包括能源(石油、天然氣、煤炭)和金屬在內的資源類股票往往會受到青睞,因為這些資源的價格往往與全球經濟形勢和通脹水平密切相關——在通脹預期上升時,市場對資源的需求增加,同時生產成本也可能上升,從而推動資源產品價格上漲。此外,資源的實物屬性也使其成為抵禦通脹的有效工具。

美國銀行的數據顯示,隨着標普500指數在上周進入回調區間,其客戶湧入能源板塊的數量超過了其他任何板塊。該行的分析顯示,機構投資者是能源股的大買家。

可以肯定的是,能源板塊的反彈面臨着大量潛在挑戰,包括來自特朗普的挑戰。根據Ninepoint Partners的投資組合經理Eric Nuttall的說法,能源板塊面臨「一系列的不確定性」,包括美國政府尋求降低油價,以及如果俄烏停火可能會導致更多俄羅斯石油供應進入市場。

不過,能源板塊仍是市場上最便宜的板塊之一,估值高昂的科技股的低迷表現正促使投資者尋找更有價值的標的。Simon Lack就表示:「很長一段時間以來,能源板塊一直不受歡迎」。而據Bloomberg Intelligence彙編的數據顯示,能源行業第三季度的利潤增長有望達到兩位數,隨後三個月的利潤增長更是可能達到市場領先的20%。