摘要:彭博預期蘋果2025財年Q2營收達942億美元,淨利242億美元,毛利率升至47.1%。此次財報將成為檢驗蘋果應對市場挑戰能力的重要指標,特別是在AI戰略推進和硬件周期轉換的關鍵時點。

蘋果將於美東時間5月1日盤後公布2025財年第二財季財報。

在全球消費電子需求疲軟、貿易摩擦持續升溫的背景下,市場一致預期顯示,蘋果本季度營收有望實現溫和增長,而服務業務韌性、iPhone 銷量走向及供應鏈重構進展將成為決定財報成色的核心變量。

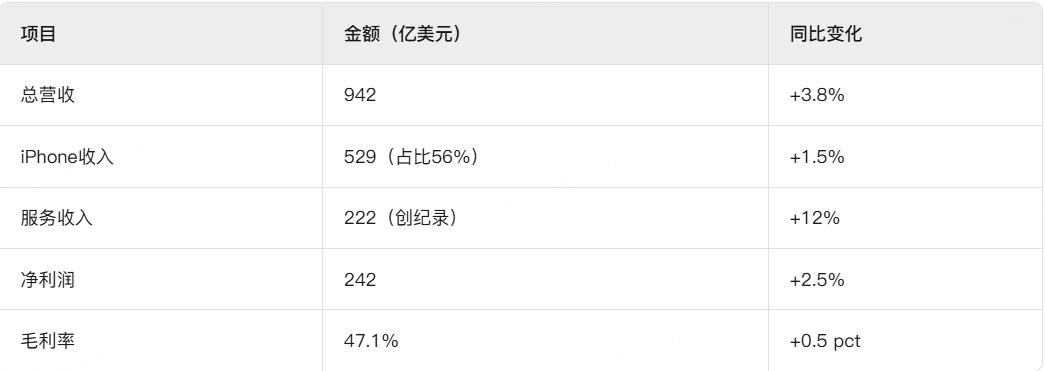

根據彭博一致預期,蘋果2025財年Q2營收預計達942億美元(按年增長3.8%),淨利潤242億美元(按年增長 2.5%),毛利率預計提升0.5個百分點至47.1%。

這一韌性主要源於:

服務業務持續擴容:作為第二增長曲線,服務收入預計達222億美元(按年增長12%),佔總營收23%。iCloud付費用戶突破10億,Apple One套餐用戶超1.2億,App Store搜索廣告收入按年增長25%,ROI達 1:8(遠超谷歌 Play 的 1:5),訂閱經濟與開發者生態貢獻超60%的服務收入;

高端定價策略奏效:iPhone 15 Pro系列均價突破1200美元(按年上漲8%),疊加服務業務超70%的毛利率,推動整體毛利率顯著高於安卓陣營(三星同期約32%)。

上季度回顧

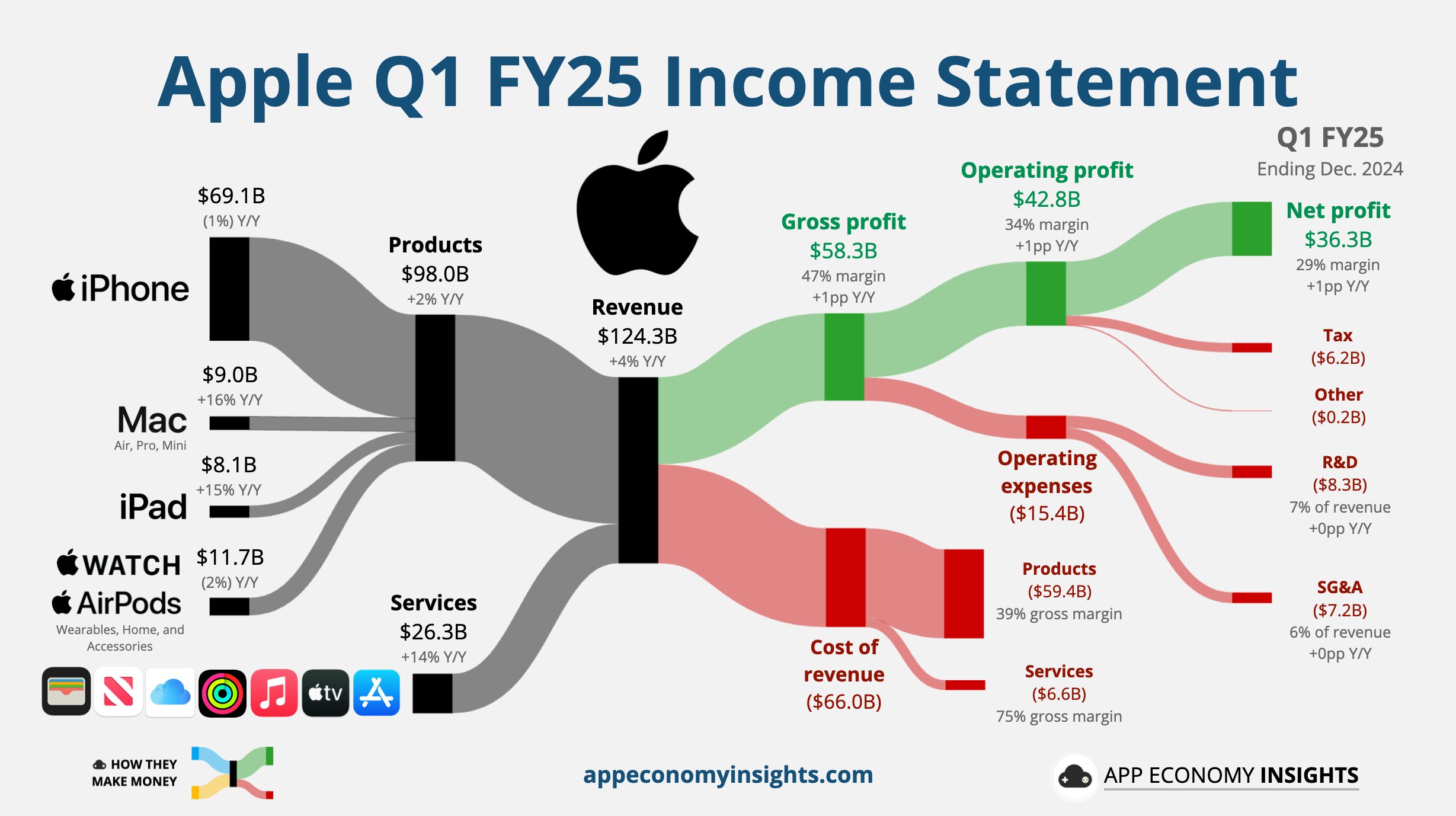

蘋果2025財年第一財季總營收達1243億美元,按年增長4%,創歷史新高;GAAP口徑下稀釋後每股收益(EPS)為2.4美元(按年+10%),淨利潤363.3億美元(按年+7.1%)。毛利率提升至46.9%,毛利582.8億美元(按年+6.2%)。

主營業務表現分化:

iPhone:營收691.4億美元(按年-0.8%),不及預期,主要因iPhone 16系列創新不足及中國市場需求疲軟。

Mac/iPad:營收分別達89.9億、80.9億美元(按年+15.5%、+15.2%),受益於M4芯片及新品推動。

服務業務:營收263.4億美元(按年+13.9%),創季度新高,訂閱用戶突破10億,年收入近1000億美元。

業績電話會上,蘋果高管預計,2025財年第二財季的營收百分比增速為中低個位數。預計毛利率在46.5%到47.5%,意味着較可能再創單季新高。

Q2三大核心關注領域:銷量、服務與供應鏈的博弈

1. iPhone 銷量:周期底部的短期衝刺與長期壓力

作為佔比56%的核心業務,iPhone在2025財年Q1銷量按年下滑 1.3%,本季度表現備受關注:

短期需求提前釋放:為規避特朗普政府可能實施的半導體關稅,蘋果通過包機從印度緊急運輸超150萬台iPhone至美國,推動一季度全球智能手機出貨量按年增長1.5%(IDC 數據),並憑iPhone 16e低價機型登頂全球市佔率(19%,Counterpoint 數據),但可能透支二季度需求;

區域市場分化顯著:中國區營收有望結束連續季度負增長,實現 1%-2% 微幅回升(依賴 iOS 生態粘性,用戶留存率超92%),但4000-6000元高端市場份額已從2023年35%降至2024年28%,受華為自研芯片機型衝擊明顯;印度工廠產能提升至1200萬台 / 季度(2025 年底前計劃承接30%產能),但本地零部件配套率僅45%,15%出口關稅仍需通過價格傳導或成本分攤消化。

2. 服務業務:從 「附屬」 到 「增長核心」 的戰略轉型

服務業務的可持續增長是蘋果穿越硬件周期的關鍵:

抗周期屬性凸顯:60%收入來自海外市場,2024年歐盟《數字市場法案》實施後,App Store收入僅微降1.2%,顯示強大抗衝擊能力;Apple TV +內容投入增至 200 億美元,吸引超2億用戶,訂閱服務年化收入即將突破千億美元;

高毛利優勢鞏固:服務業務毛利率超70%,顯著高於硬件業務(約 38%),成為利潤 「穩定器」。市場預計,2025年服務收入佔比有望提升至25%,逐步降低對iPhone的依賴。

3. 國際貿易博弈:供應鏈重構的風險與進展

蘋果約90%的iPhone在中國組裝,30%核心零部件依賴中國供應商,在地緣風險加劇下加速產能分散化:

產能遷移進行時:越南工廠試產 Apple Watch,2025年底前30%的 iPhone 產能將遷至印度、越南,印度本土供應商從2020年50家增至150家,目標 2027 年實現 60% 零部件本地化;

定價策略兩難:若美國對半導體行業徵收關稅落地,蘋果可能對美國市場iPhone提價5%-10%,但需承擔市佔率流失風險(美國市場佔比45%,提價敏感係數達0.8)。2025財年第一財季資本開支按年激增15%至98億美元,反映供應鏈遷移的短期成本壓力。

風險因素:貿易摩擦與 AI 轉型雙重挑戰

地緣政治風險升級:美國國會推進《國防生產法》修正案,要求披露中國供應鏈依賴度,否則面臨訂單削減;2025財年第一財季因 「數據安全審查」 暫停中國區 iCloud 新用戶註冊,影響約50萬潛在客戶;

AI 競爭壓力加劇:原計劃2025年3月推出的Siri AI 功能因技術瓶頸推遲,而谷歌Gemini、微軟Copilot 在安卓陣營快速滲透(ChatGPT iOS 端月活突破 1.5 億),儘管A17芯片NPU算力達35TOPS,但生態整合滯後可能削弱用戶粘性;

消費信心低迷:美國密歇根大學4月消費者信心指數降至 63.5,600美元以上高端手機銷量按年降8%,直接影響iPhone Pro系列需求,2025年全球 iPhone出貨量預計微降1%至2.26億部。

分析師展望:分歧中隱含估值修復機會

截至4月22日,49位分析師中12位 「強力買入」、21 位 「買入」,平均目標價237.71美元(較當前股價有19%上行空間),分歧源於:

看多邏輯:服務業務年化收入破千億在即,2025年PE僅22倍(低於十年均值),1.8%股息率提供安全邊際;印度產能超預期或成短期催化;

看空邏輯:iPhone 創新乏力(功能迭代周期延長至18個月),供應鏈遷移導致成本激增,AI 生態落後可能削弱長期競爭力。高盛維持 「買入」,目標價 256美元;MoffettNathanson則警示 「關稅與供應鏈雙重擠壓成死局」,維持 「賣出」。

結語:穿越周期的生態與供應鏈大考

即將發布的Q2財報,不僅是蘋果短期業績的 「壓力測試」,更是其應對地緣風險與硬件周期的戰略檢驗。投資者需重點關注:

管理層對關稅應對的具體指引(提價策略、供應鏈遷移時間表);

服務業務用戶增長與毛利率細節;

iPhone 在印度、中國市場的分區域表現。

正如天風國際證券分析師郭明錤所言,蘋果的供應鏈重構是一場 「高風險遷徙」,短期內關稅與成本的博弈將決定股價走向,而長期價值則取決於生態服務與創新硬件(如 Vision Pro、Apple Car)的協同破局。在消費電子周期與地緣政治的雙重考驗下,蘋果能否以服務韌性為盾、以供應鏈彈性為矛,開闢 「後硬件時代」 的增長新路徑,即將揭曉答案。