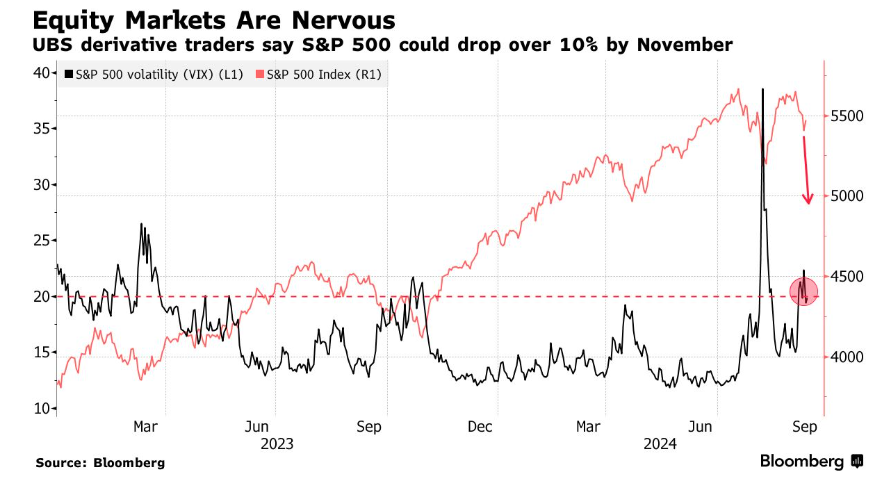

最近幾周,美股的波動率顯著上升,交易員越來越擔心任何表明美國經濟降溫速度快於預期的跡象。標普500指數從8月下旬的峯值下跌了約3%。

瑞銀集團(UBS AG)美國股票衍生品首席策略師表示,她預計標普500指數將在未來一個月內從峯值下跌至少10%。

股市處於緊張狀態,黑線:VIX指數;紅線:標普500指數

Rebecca Cheong周二在給客戶的一份報告中寫道:「我在戰術上對未來兩個月的美股看跌,即使即將發布的任何經濟數據只是輕微令人失望,也可能引發大幅下跌。」

她建議投資者購買尾部對沖基金以防止損失,並將iShares羅素2000指數ETF(IWM)、SPDR金融精選行業基金(XLF US)和iShares iBoxx高收益公司債券ETF(HYG)列為首選。

Cheong補充說,雖然她的觀點反映出市場越來越悲觀,但這並不是一個長期觀點。「如果沒有新聞事件,市場可能只會繼續出現適度的拋售,」她補充說。

其他策略師也持短期的謹慎立場,例如高盛集團的克里斯蒂安·穆勒-格利斯曼(Christian Mueller-Glissmann)。他在9月9日的一份報告中表示,股票的風險調整後回報率將在年底前下降,但標普500指數不太可能陷入熊市。

他說,美股不太可能暴跌20%或更多,因為經濟衰退的風險仍然很低,而聯儲局預計將降息。

以他為首的團隊表示,受到估值上升、增長前景喜憂參半和政策不確定性的打擊,雖然股市在年底前可能有更多回撤風險,但徹底進入熊市的可能性很小,因為經濟在一定程度上也得到了「私營部門健康的增長」的支持。

此外,策略師的歷史分析顯示,在更長的商業周期、較低的宏觀經濟波動性和央行政策的「緩衝」推動下,標普500指數自1990年代以來下跌超過20%的頻率已經降低。

在報告中,他們表示在資產配置方面保持戰術中立,但在12個月的期限內「溫和地支持追逐風險」。

另外,來自花旗集團的數據顯示「看跌傾向」,表明美股主要指數在短期內容易進一步下跌。