上一次美國政府債券因聯儲局開始降息而遭遇如此大幅度的拋售時,艾倫-格林斯潘(Alan Greenspan)正在策劃一次罕見的軟着陸。

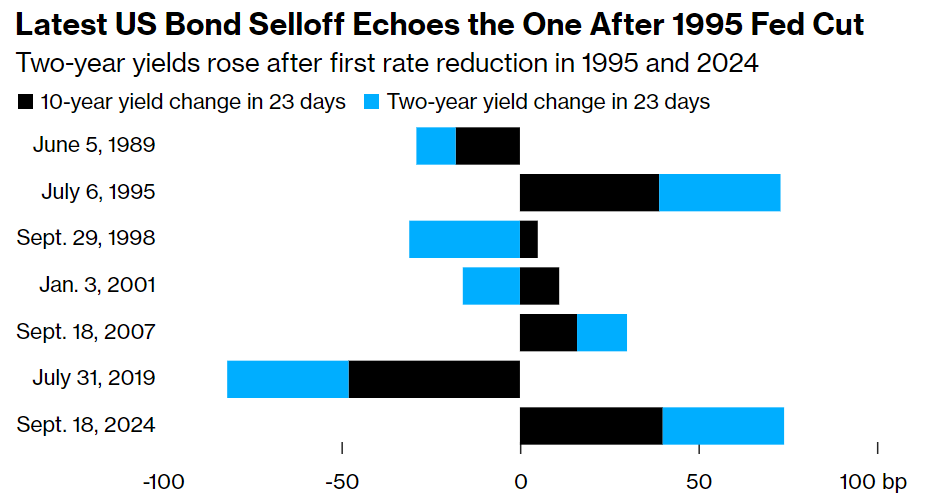

自聯儲局9月18日開始2020年以來的首次降息以來,兩年期美債收益率已攀升34個點子。1995年聯儲局在格林斯潘的領導下成功地使經濟降溫,但並未造成經濟衰退,當時的收益率也出現了類似的上漲。在1989年之前的降息周期中,兩年期美債收益率在聯儲局開始降息一個月後平均下降15個點子。

德意志銀行的利率策略師Steven Zeng表示,收益率上升「反映出經濟衰退風險的可能性降低」。「數據相當強勁。聯儲局可能會放緩降息步伐。」

收益率的最新回升表明,美國經濟的韌性和金融市場的繁榮限制了聯儲局主席鮑威爾積極降息的選擇。利率掉期交易顯示,交易商預計聯儲局將在2025年9月前降息128個點子,而一個月前的定價為195個點子。

由於投資者權衡降息放緩的可能性,本周全球債券持續下滑,導致今年截至本周一,衡量美國國債總回報率的指標僅上升了1.7%,落後於同期4.3%的漲幅。最近的上漲使10年期基準美債收益率從9月17日的15個月低點3.6%升至約4.2%,9月17日正是聯儲局宣佈降息50個點子的前一天。

周二的交易活動表明,市場情緒依然看跌,10年期美債期貨出現了一系列大宗賣出交易。在期權市場上,有一筆交易的目標是到11月22日期權到期時,10年期美債收益率升至4.75%左右。

1995年,聯儲局在大幅提高利率後,僅在六個月內就三次降息——從6%降至5.25%。當年第一次降息後,10年期美債收益率在12個月後躍升了100多個點子,而兩年期美債收益率則上升了90個點子。

這一次,收益率的上升也反映出人們越來越擔心共和黨可能會在11月5日的大選中控制白宮和國會,從而有可能增加聯邦赤字和通貨膨脹。

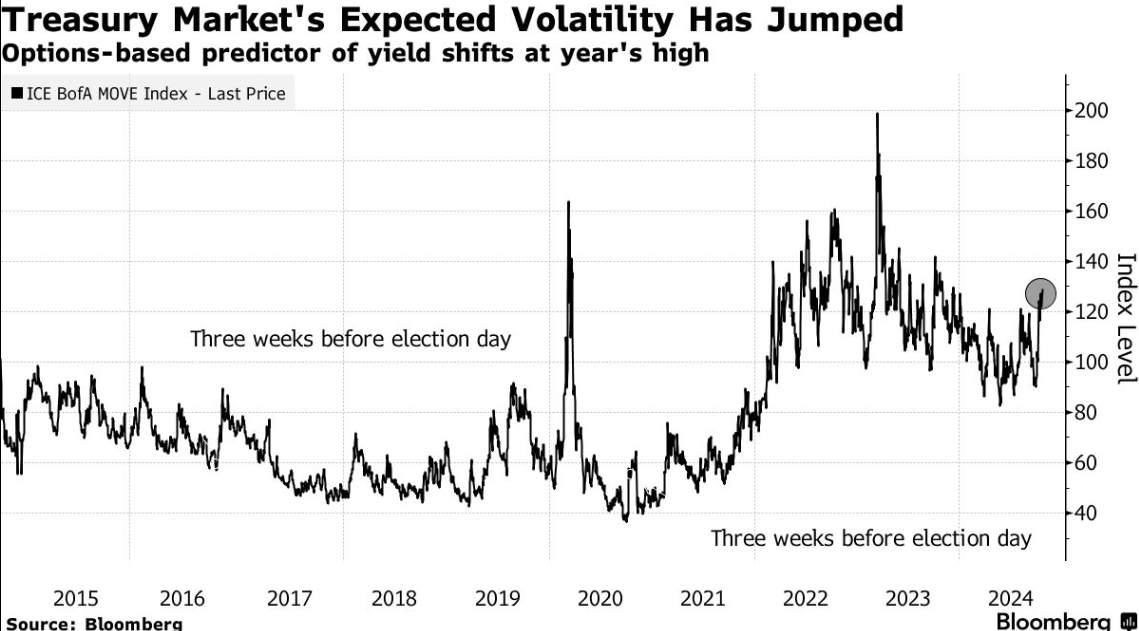

波動性也有所上升。追蹤未來一個月美國國債預期波動的ICE BofA Move指數已攀升至今年最高水平。