文|半導體產業縱橫

面對迅速上升的HBM技術紅利,已經佔據領先優勢的SK海力士選擇:ALL IN!

最新消息,SK海力士正在削減其業務生存能力較低的圖像傳感器和代工業務,通過加強對業務的選擇和集中戰略,專注於高利潤的高帶寬存儲器(HBM)和AI存儲器。

CIS盈利能力不佳

今年以來,SK海力士削減了CMOS圖像傳感器(CIS)研發投入,預計當前月產能已低於7000片12英寸晶圓,比去年減少一半以上。今年年初,有業內人士透露稱,SK海力士正在考慮在2024年年底前將基於12英寸晶圓的CIS產量減少到每月6000片。當前SK海力士對CIS的產能縮減進度與今年年初的計劃基本相符。

CIS是SK海力士兩大產品線之一:一條為存儲器半導體,主要代表產品為DRAM、NAND Flash;另一條為系統半導體,代表產品即為CIS。

CIS雖與存儲器半導體並列為SK海力士兩大產品線之一,但盈利能力與存儲器半導體相去甚遠。

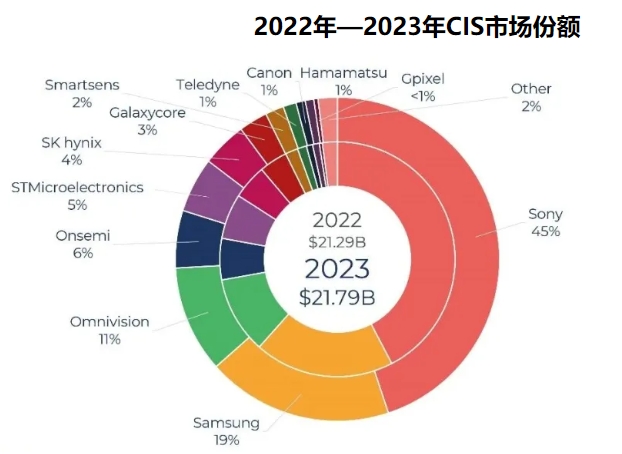

根據全球市場分析機構Yole發布的分析數據,2023年全球CIS市場規模中,SK海力士以4%的份額居於第六,其全年營收約為8.7億美元。

2022年—2023年CIS市場份額

來源:Yole

而根據SK海力士發布的財務數據,其2023年營收約為239億美元。CIS部門營收能力不及存儲器半導體的1/20。

「划算的生意」

對於SK海力士而言,長期以來,發展CIS業務都是一項「划算的生意」。

其CIS 業務主管Chang-rock Song曾公開表示,CIS是非常適合SK海力士產品組合的業務類型。他說:「隨着半導體存儲器市場的增長和新技術的開發,新的晶圓廠不斷建立,新工藝和設備的採用也隨之而來。在存儲業務增長過程中產生的未使用資產和廢棄技術可以重新用於 CIS 生產。這是因為與內存相比,CIS 所需的擴展級別較低,但製造工藝和設備相似。此外,CIS業務作為SK海力士深入非存儲器市場的立足點,發揮着重要作用。」

CIS可以使用存儲器淘汰的設備和技術,這意味着開展CIS業務所需的邊際成本很低。

恐怕這就是SK海力士進入這一行業的原因。2008年,SK海力士收購韓國一家主要生產CIS的公司Siliconfile進入CIS行業時,稱開展該業務的目標是幫助企業「實現以內存為中心的業務結構多元化」。

而2008年以來,CIS又是整體規模增長很快的一類市場。手機、PC等消費電子的迅速增長拉高了CIS的市場需求,SK海力士也因此喫到了一波行業紅利。

也正是因為如此,即便是盈利空間有限,長期以來SK海力士一直沒有放棄在這塊業務的投入。

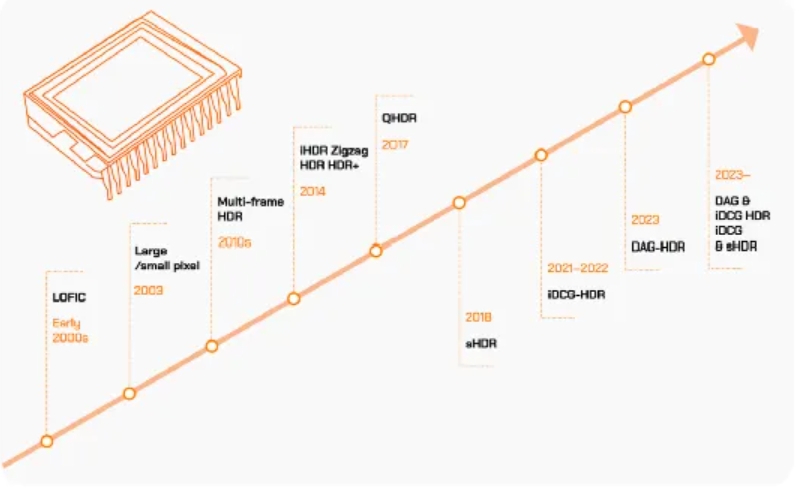

SK海力士HDR圖像傳感器發展時間線

2019年,該公司在日本開設了CIS研發中心,並於同年推出圖像傳感器品牌「BlackPearl」,展現了擴大業務的意願;2021年,該公司通過Pixel Shrink技術提高了產品可靠性,並依靠在DRAM業務中的技術積累,相較於競爭對手實現了生產效率優勢;2023年,在消費市場對HDR(高動態範圍)需求增長的過程中,SK海力士也更新了自己的HDR技術時間表,以示公司為提高智能手機相機性能作出的努力。

SK海力士還曾成功為中國中低價智能手機以及三星電子2021年可摺疊手機GalaxyZ3系列和GalaxyA系列供應CIS。

來自市場的壓力

消費市場客戶訂單縮減,是影響SK海力士CIS業務的重要原因。

根據Yole發布的報告,2022年是CIS的轉型之年。雖然該行業總體營收與前一年相似,但總體銷量略有下降。同時,市場結構也在發生重大轉變,車用CIS的平均銷售價格及市場佔比顯著增長。

CIS市場增長點的轉移,使行業競爭力重新洗牌。

從業者為適應市場變化紛紛進行產品線調整:意法半導體從3D傳感擴展到汽車攝像頭,以實現營收多元化;思特威科技正在為汽車領域開發新產品。

在消費電子市場,頭部企業索尼通過擴大新傳感器品牌LYTIA進一步擴大了在消費電子市場的營收;中國企業豪威科技、思特威科技、格科微電子市場份額有所提升。

衝擊之下,原本主要面向消費電子市場的三星和SK海力士在高端市場競爭力有限,營收停滯不前甚至略有下降。

大踏步轉向HBM

在這樣的市場背景下, 轉向HBM成為SK海力士一項自然的選擇。

據了解,SK海力士此次業務調整中,原本為內存控制器等產品設計片上系統(SoC)的人員也被轉移並重新分配到HBM部門。

根據SK海力士最新發布的2024年第二季度財報,SK海力士從今年3月起開始量產的HBM3E、服務器用DRAM等高附加值產品比重不斷增加,其中HBM銷量按月增長80%以上,按年則增長250%以上,帶動公司業績回升。

SK海力士HBM3E產品

在產品層面,SK海力士也走在了其競爭對手的前面。

9月26日,SK海力士宣佈,已開始量產全球首款12層HBM3E產品。而其主要競爭對手三星電子的8層HBM3E出貨時間仍在推遲。

集邦諮詢市場分析報告指出,SK海力士在當前HBM市場所佔的份額最大,約控制着46%~49%的市場,且這一市場規模在2025年大概率仍將保持。

市場分析機構也對SK海力士的HBM業務給予了諸多肯定。

集邦諮詢稱,HBM的價格比通用DRAM貴約3至5倍。此外,雖然通用DRAM和NAND價格預計將在今年第四季度下降,但HBM預計將上漲8%~13%。

10月15日,美國銀行發布研報,看好SK海力士HBM的業務前景。其給出的理由,除上述提到的領先競爭對手之外,還包括:

其一,預計未來銷售增長顯著。2024年第三、第四季度,SK海力士的HBM銷售預計將分別達到29億和35億美元,佔其DRAM銷售額的32%和38%,遠高於第一、第二季度的15%和20%。

其二,高利潤率支撐。海力士的HBM產品利潤率極高,預計營業利潤率(OPM)將超過60%,這將為公司帶來可觀的收益。

其三,穩定的需求和訂單。海力士已獲得來自英偉達的穩定訂單,預計2025年的出貨量大幅增長,且價格將保持穩定。儘管競爭對手可能增加HBM3e的供應,但由於海力士的產品質量獲得微軟和Meta等美國大公司的高度認可,市場需求不會受到影響。

美銀認為,SK海力士的HBM業務正在迅速擴張,預計SK海力士的HBM銷售額將從2023年的23億美元(佔DRAM銷售額的14%)增長到2024年和2025年的92億和158億美元(約佔全球市場份額的60%)。