隨着美國股市的不斷攀升,投資者在享受牛市帶來的紅利的同時,也在尋找可能的風險點。

然而,BCA Research首席策略師Dhaval Joshi的最新報告給出不同觀點,真正的風險可能並非來自我們通常關注的那些因素,而是來自一個意想不到的地方——日本。

深度負實際利率助長了人工智能泡沫

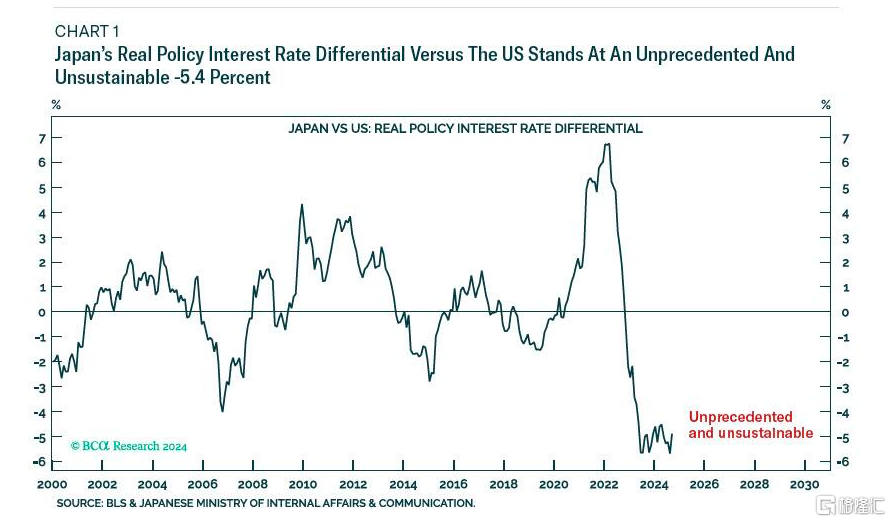

日本的實際政策利率目前為-2.3%,與美國的實際政策利率差距達到了驚人的-5.4%。

自2022年以來,這一差距的變化幅度達到了-12%,這是一個前所未有的極端情況。這種極端的利率差異,幾乎被市場忽視,卻對全球金融市場產生了深遠的影響,尤其是在美國科技股的估值上。

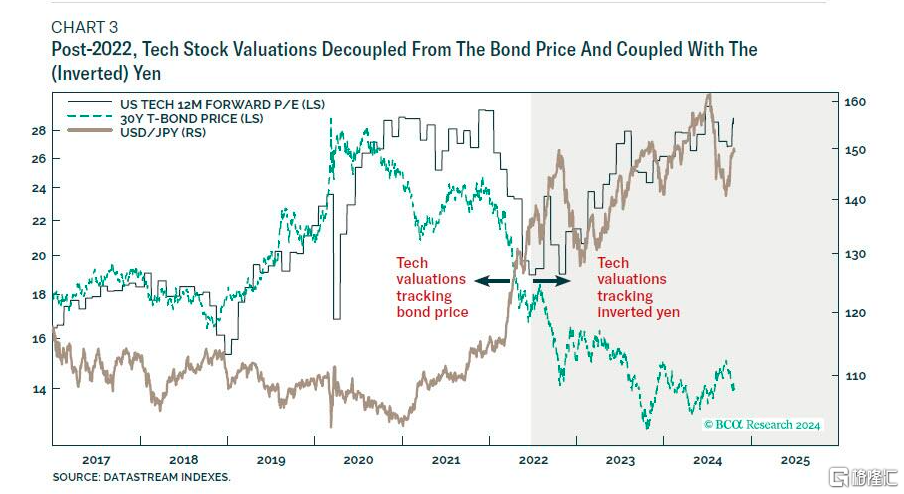

在過去幾年中,美國科技股的估值與長期債券價格保持了高度的一致性。但自2022年下半年起,這種關係發生了變化,科技股估值與長期債券價格脫鉤,與日元匯率呈現出了強烈的負相關性。

這種變化恰好發生在日本實際利率大幅下降的時期,這表明日本深度負利率可能助長了美國科技股估值的膨脹。

儘管人工智能技術的發展為市場帶來了新的希望,但目前還沒有公司通過AI技術實現真正的商業成功,即所謂的「AI金礦」。

然而,ChatGPT-4的發布和生成式人工智能的炒作,為投資者提供了一個敘事,促使資金流入美國科技產業,這些資金往往來源於日本相對於美國的極低負實際利率的借款。

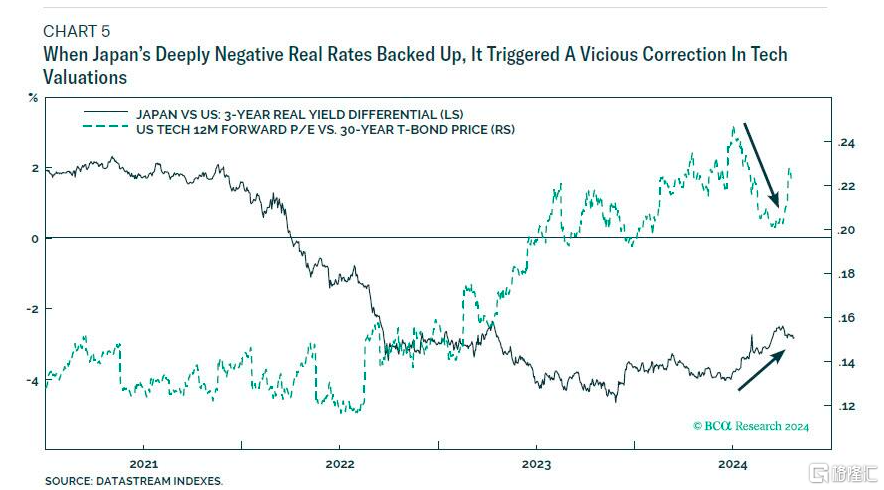

今年夏季,隨着日本負利率政策的調整,科技股估值出現了明顯的回調,這進一步證實了日本負利率對科技股估值泡沫的影響。

Joshi認為,日本相對於美國的負實際利率回升有兩個主要原因:一是市場開始預期日本央行將退出零利率政策,二是市場預期聯儲局會積極降息。

這兩種預期的結合,導致日本相對於美國的實際利率急劇上升,尤其是在利率曲線的短端,這不僅影響了日本市場,也對美國科技股造成了重創。

投資者應該如何應對?

Joshi提出了幾點建議。

首先,如果日本的負實際利率是不可持續的,那麼日元疲軟也是不可持續的,這意味着日元有很大的上漲空間。

其次,鑑於日元與美國科技股估值之間的負相關關係,做多日元可以有效對沖美國科技股下跌的風險。

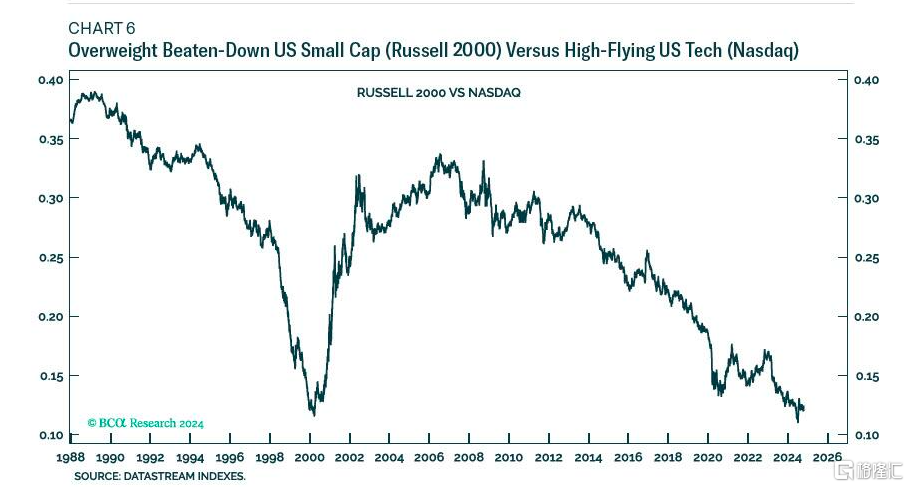

最後,相對於高估值的美國科技股,投資者可以考慮超配表現相對較弱的美國小盤股,以實現更均衡的投資組合。