文|偵碳先鋒

新能源特別是光伏板塊是資本市場近年來的大熱門之一,而對於光伏行業中的太陽能電池片產品,由光電轉換效率更高的N型電池片取代P型的未來大勢也得到了行業和資本的雙重確認。

來自InfoLink統計數據顯示,截至2023年12月末,已經確定關閉或停止生產的P型電池項目已達50.6GW,佔P型電池總產能的10%左右;預計還將關閉或停止生產的P型電池項目約197GW,佔P型電池總產能的39%左右;另有17%的P型產能計劃改造升級,生產N型TOPCon產品。InfoLink預計,2024年P型電池市佔率將下降至23%左右;而到了2025年,P型電池市佔率百分比將僅剩個位數。

雖然P型電池片的市場前景正搖搖欲墜,但上海愛旭新能源股份有限公司(以下簡稱「愛旭股份」,股票代碼600732)的主要業績依然來源於單晶PERC太陽能電池片,因為後者在2023年為愛旭股份實現了營收260.98億元,在愛旭股份總營收中的佔比高達96.41%。這一存量數據無疑暗示了愛旭股份未來將面臨的轉型壓力和難度。

當然,愛旭股份也在N型技術中選擇了BC電池(全稱BackContact,背接觸電池技術)這種平台型技術作為未來發展方向。而且在愛旭股份做出這一關鍵選擇時,行業內當時尚無先例,截至當前該技術在光伏知名企業中也基本僅有隆基綠能在跟進。然而愛旭股份業務中涉及該技術的產品體量在之前仍較小,比如之前財報中提到的ABC組件,其出貨量可以用聊勝於無來形容,其銷售額無論絕對值還是在營收中的佔比都非常小,因此對愛旭股份的業績未能起到決定性的拯救作用。

愛旭股份在2023年第四季度首現淨利潤虧損,當期鉅虧-11.31億元曾震驚業界,並自此進入了連續虧損季。今年一季度,愛旭股份的淨利潤虧損曾縮小至不足1億,一度引發投資者對扭虧為盈的遐想,然而卻被愛旭股份在二季度以淨利潤虧損-16.53億元,刷新前高的虧損金額迅速打臉。

10月31日,愛旭股份披露今年三季度報,但結果恐繼續令投資者失望。同期淨利潤依然虧損-10.86億元,雖然虧損金額沒有再次刷出新高,但歸母淨利潤按年依然大減高達-287.78%。偵探家認為,業績較差的原因出了市場價格低迷等客觀原因,自身存貨金額過高導致減值損失過大也同樣不可忽略,但與淨利潤的巨大虧損相比,愛旭股份短期借款等債務迅速增長,引發資產負債率突破80%高達82.90%,由此帶來的債務負擔和償債壓力更值得關注和重視。

一、前三季度淨利潤虧損28億元,營收腰斬,毛利率為負

三季報顯示,疊加三季度最新業績後,愛旭股份在今年1-9月共實現營業收入78.96億元,按年大降-65.09%;同期歸母淨利潤虧損也高達-28.31億元,按年大減-250%。如此高的虧損金額,放眼全部光伏上市企業中,同期也僅有隆基綠能等少數企業的虧損金額在其之上。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

營業收入 |

78.96 |

226.17 |

|

增長率 |

-65.09% |

/ |

|

歸母淨利潤 |

-28.31 |

18.87 |

|

增長率 |

-250.00% |

/ |

雖然三季報對於當季超過10億元巨大虧損的詳細原因沒有過多的直接解釋,但偵碳家認為,愛旭股份客觀上既受產品市場價格暴跌的嚴重影響,自身也存在存貨金額過高導致跌價和減值損失嚴重等問題。

在今年的半年報中,愛旭股份曾表示,由於行業內原有優勢企業和新進入光伏的跨界企業紛紛籌劃和推進產能擴張,導致新增產能從2023年下半年開始陸續釋放形成供給產出,導致供過於求局面,因而上半年特別是二季度出現了鉅額虧損。而在三季度,愛旭股份的虧損同樣與此高度關聯。

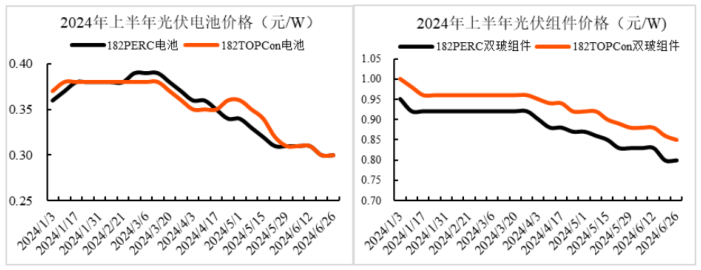

2024年上半年,國內硅料、硅片、電池、組件的產量按年增長皆超過32%,上游製造產能的快速增長顯著超過了下游需求端的市場增速,繼續加劇供需失衡,企業競爭愈發內卷,銷售價格大幅下跌。同時大量中低端、同質化產品集中推向市場,加劇了市場價格持續下降幅度。今年上半年,光伏產業鏈各環節的市場價格因此延續了去年四季度以來的下跌態勢,上半年PERC和TOPCon電池片價格跌幅均超過15%。

伴隨光伏企業擴產後產能大幅提升並且競爭格局愈發激烈,當前光伏產品價格仍處於非理性區間,並持續低於企業生產成本線,產業鏈各主要製造環節普遍面臨階段性盈利下滑甚至虧損的現狀,短期內尚未看到行業反轉復甦的曙光。因此即便在第三季度,電池和組件的市場價格雖然未出現像上半年那樣的暴跌,但依然處於磨底狀態,未見反轉趨勢。

從愛旭股份的在今年前三季度的毛利率變化,就可以清晰看出市場價格暴跌至底部區間帶來的不利影響。去年1-9月,愛旭股份的毛利率為19.72%;但今年同期其營業收入下降了-65.09%,但營業成本僅下降-52.73%,而且營業成本還超過了營業收入,因此毛利率大跌後告負,僅有-8.71%。這意味着愛旭股份在今年前9個月處於越賣越虧狀態,即銷量越大,反而虧損越多。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

營業收入 |

78.96 |

226.17 |

|

增長率 |

-65.09% |

/ |

|

營業成本 |

85.84 |

181.57 |

|

增長率 |

-52.73% |

/ |

|

毛利率 |

-8.71% |

19.72% |

愛旭股份的加權平均淨資產受益率(ROE),在今年前三季度的暴跌更是驚人,暴跌58.06個百分點後,為-38.59%,而去年同期為19.47%,股東財富正面臨被快速摧毀。如果按此虧損速度繼續下去,再有1-2年,股東財富可能就將損失殆盡。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

加權平均淨資產受益率 |

-38.59% |

19.47% |

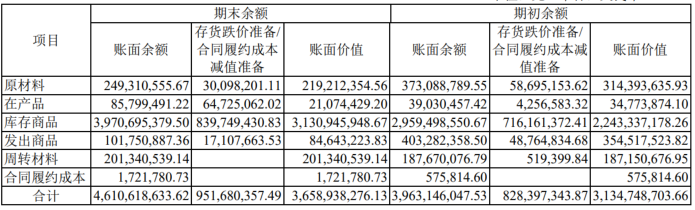

除了產品市場價格帶來的嚴重不利影響,愛旭股份的存貨金額在營收腰斬的情況下,依然按年從31.35億元增長到35.98億元,由此遭受了因存貨跌價帶來的巨大損失。今年1-9月,愛旭股份的資產減值損失高達-14.36億元,是去年同期-2.73億元的5.26倍,偵碳家認為這主要是由於存貨跌價導致。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

存貨 |

35.98 |

31.35 |

|

資產減值損失 |

-14.36 |

-2.73 |

因為今年半年報就曾披露,愛旭股份已經計提了9.51億元存貨跌價準備,佔到同期虧損金額的一半以上,對淨利潤的影響很大。再疊加三季度的存貨跌價,大致與-14.36億元資產減值損失可以匹配上。

而且從愛旭股份在2023年報中披露的存貨結構來看,其庫存商品佔比超過85%,這與在當前市場價格低迷的形勢下,愛旭股份產品正面臨因滯銷而被迫轉為庫存的可能性吻合。後續市場行情繼續下行,存貨中庫存商品的佔比預計仍將居高不下,不但繼續推高了存貨金額,存貨因此需要計提較多的跌價準備,從而造成大量資金積壓以及減值損失。

愛旭股份雖然在今年前三季度的營業收入下降了-65.09%,但同期銷售費用反而大增了176.06%,反映出在市場價格跌至冰點,市場極度內卷的形勢下,愛旭股份的銷售工作面臨的難度也越來越大,而且千辛萬苦拿下的訂單,毛利率還是虧損的,越賣越虧。雖然愛旭股份同期的管理費用出現了-5.85%的小幅減少,但這樣的降本幅度依然遠遠不夠。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

銷售費用 |

3.92 |

1.42 |

|

增長率 |

176.06% |

/ |

|

管理費用 |

7.08 |

7.52 |

|

增長率 |

-5.85% |

/ |

按照愛旭股份的業務體量,客觀地說,其在今年前三季度的業績表現在光伏上市公司中基本屬於較差的一類。但和業績相比,愛旭股份的現金流和債務狀況其實更讓人擔憂。

二、現金流缺口增至57億元,短期借款劇增,資產負債率高達82.90%

今年前三季度,愛旭股份經營活動的現金流量大幅由淨流入轉為淨流出-44.41億元,按年下降-172.07%,資金面更趨於緊張。

愛旭股份同期的投資活動現金流量的缺口則由-53.88億元大幅收窄到-14.87億元,反映出愛旭股份在擴建新產能方面的熱度大幅降低。在主要產品市場價格如此低迷,面臨越賣越虧的窘境下,不再大肆擴建新產能對於愛旭股份來說顯然是好事。

由於經營活動和投資活動現金流量的缺口合計超過57億元,愛旭股份的籌資活動全面承壓,在今年前三季度火力全開下,籌資活動淨流入58.78億元,其中短期借款的劇增尤為明顯。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

經營活動淨現金流量 |

-44.41 |

25.81 |

|

增長率 |

-172.07% |

/ |

|

投資活動淨現金流量 |

-14.87 |

-53.88 |

|

籌資活動淨現金流量 |

58.78 |

8.88 |

三季報顯示,報告期內,愛旭股份的短期借款從8.55億元增長到41.11億元,漲幅高達380.82%;同期的長期借款則從75.45億元增長到81.47億元,但增長率遠低於短期借款。愛旭股份籌資主要依賴短期借款而非長期借款,是否意味着其孖展能力受到了某些制約?

此外愛旭股份同期的利息費用也從2.57億元增長到4.57億元,對淨利潤的不利影響進一步增大。此消彼長之下,愛旭股份同期的貨幣資金則從46.17億元減少到35.46億元,連短期借款都無法兜底了,債務壓力加重下,償債能力還在繼續削弱。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

短期借款 |

41.11 |

8.55 |

|

增長率 |

380.82% |

/ |

|

長期借款 |

81.47 |

75.45 |

|

利息費用 |

4.57 |

2.57 |

|

貨幣資金 |

35.46 |

46.17 |

除了明面上的長短期債務大增,偵碳家還注意到,愛旭股份同期的自發性負債也不低,從43.05億元增長到48.47億元,進一步增加了未來的償債壓力。值得注意的是,愛旭股份同期的營業成本可是腰斬的,供應商為何在市場行情不好時反而給予愛旭股份更多賬期,這其中是否存在拖欠供應商貨款的情況?

對愛旭股份同期的應收賬款增長也存在類似疑問,因為其從3.60億元增長到6.88億元,而同期營業收入則減少了-65.09%。這其中除了促銷給予更多賬期的情況,壞賬繼續掛賬的情況如何?

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

應付賬款 |

48.47 |

43.05 |

|

應收賬款 |

6.88 |

3.60 |

提到償債壓力和風險,愛旭股份的資產負債率早已突破70%的紅線,今年上半年又繼續增長到79.50%,在自身持續虧損的不利形勢加持助推下,愛旭股份償債壓力和風險正變得越來越嚴峻。而截至三季度末,愛旭股份的資產負債率正式突破了80%高壓線,達到82.90%,按年進一步明顯提高,如此高的資產負債率甚至存在危險性。

愛旭股份同期的一些短期償債能力指標也印證了這一點。流動比率僅有0.53,遠低於正常值2,按年也進一步降低。愛旭股份流動資產相對於流動負債的安全墊甚至是負值,短期償債壓力很大。

|

單位:億元 |

2024年1-9月 |

2023年1-9月 |

|

流動資產 |

96.62 |

102.08 |

|

流動負債 |

181.31 |

154.52 |

|

資產負債率 |

82.90% |

74.47% |

|

流動比率 |

0.53 |

0.66 |

過高的負債除了可能帶來過高的利息負擔,對愛旭股份的繼續孖展能力可能也會造成損害。愛旭股份的新一輪定增自2023年6月發布預案至今,雖幾經反覆,至今卻依然未能落地,以至於愛旭股份只好在今年6月又延長了該定增決議的授權有效期一年,這說明愛旭股份向市場孖展的難度正越來越大。

從愛旭股份高達82.90%的資產負債率來看,繼續舉債的空間已經越來越小,如何在舉債登頂之前把現金流和債務償還理順,其意義和價值不亞於業績實現扭虧為盈。

三、逆勢擴產勝算幾何,能否依靠BC技術翻盤?

談到愛旭股份,BC技術幾乎是其固定標籤,因為前者是BC技術在光伏行業內的先行者,至今僅有隆基綠能可以與之並論。今年2月,愛旭股份正式通過了投資近100億元建設濟南一期年產10GW高效晶硅太陽能電池及組件項目的議案。該項目將使用ABC全背接觸電池組件技術生產新一代產品,建設期約15個月,預計將於2025年投產。此外,愛旭股份還將在安徽滁州投資60億元建設年產15GW的N型TOPCon電池產能。

但投建新產能太費寶貴資金,如何將現有設備升級實現鳥槍換炮,對愛旭股份的意義同樣重大。於是今年3月,愛旭股份擬投資27.15億元將浙江義烏生產基地的25GW PERC電池產能升級為N型TOPCon。

由此看來,愛旭股份此時並非繼續押注於BC技術這單一方向,而是同時兼顧N型技術中相對更成熟也成主流的TOPCon技術,希望實現兩翼齊飛。但偵碳家認為,此時的大環境對愛旭股份並不友好,產能過剩是最大的挑戰。因為據業內機構估計,到2024年底,全國硅片產能將超過1000GW、電池產能將超過850GW、組件產能將超過750GW;但同期全球市場新增裝機容量卻很難超過500GW,供需失衡非常明顯。

在業內普遍認可此時「擴產即虧損」的大勢下,愛旭股份選擇繼續逆勢擴建產能,究竟勝算幾何?

當然,BC技術的優勢依然不容小覷。理論上,ABC組件在功率、收益、和安全等方面,相比其他技術路線都佔據優勢。ABC三代滿屏新產品可以在功率領先TOPCon組件10%;以30年全生命周期來看,ABC組件相對於TOPCon輸出功率衰減降低1.67%,相對於PERC輸出功率衰減降低8.3%;此外,ABC組件在陰影發電方面的優勢也超過TOPCon組件。

而愛旭股份又最早進入BC技術領域並押注於此,依靠技術積累優勢,愛旭股份在組件量產效率方面持續領先於同行。自2023年起,愛旭股份就開始批量銷售ABC組件,目前已經在海外多個國家和地區實現了銷售,規模也在與日俱增。

未來BC技術會給愛旭股份帶來怎樣的變數,能否依靠BC技術翻盤?偵碳家對此也充滿了期待。