轉自:新華財經

新華財經上海11月19日電(葛佳明) 「特朗普交易」所推動的美股漲勢在上周戛然而止,堅挺的通脹數據和聯儲局主席鮑威爾的「鷹派」評論均讓市場重新審視美股後續走勢。

近日,加拿大皇家銀行資本市場(RBC Capital Markets)策略師表示,標普500指數的回調可能已經開始,回調幅度或達到5%-10%。

德意志銀行分析師也在近期發布的報告中表示,美股目前所處環境與歷史上三個高點均有相似之處,這意味着當市場估值過高,進一步上行空間可能有限,轉折點或即將到來。

美股估值高了嗎?

加拿大皇家銀行資本市場美國股票策略主管洛裏·卡爾瓦西納(Lori Calvasina)認為,標普500指數可能回落的因素包括估值過高、期貨市場的頭寸以及近期市場情緒過於樂觀或被視為超買信號。

卡爾瓦西納稱,自2022年底以來美股的表現看,上述因素的出現都預示着市場回落。

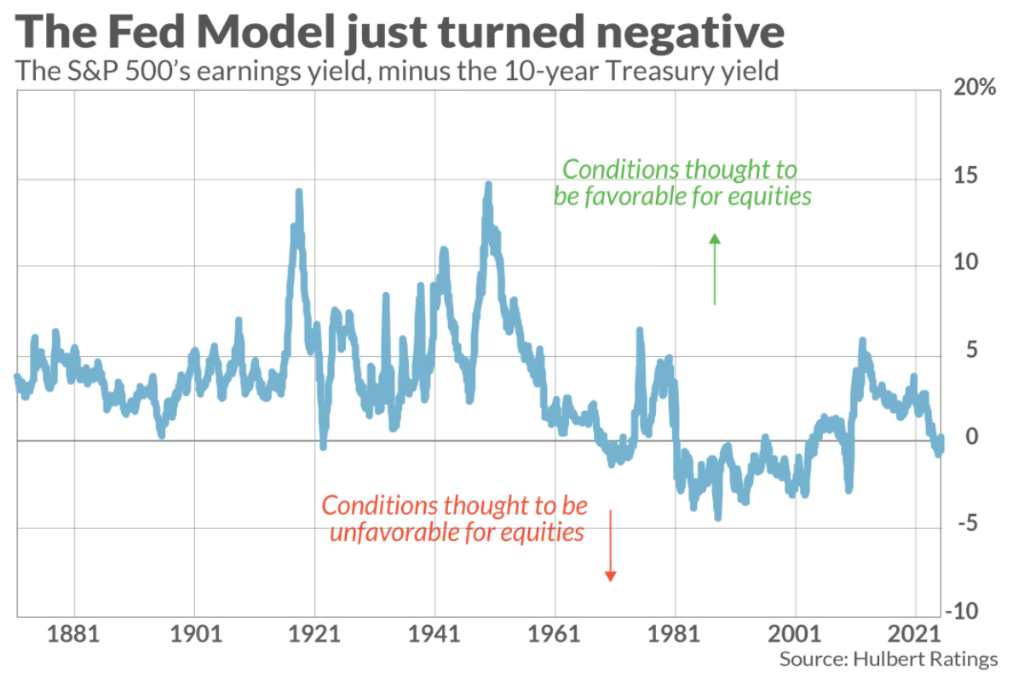

從聯儲局估值模型來看(股票和債券收益率差值),卡爾瓦西納表示,目前,標普500指數的盈利收益率(市盈率P/E的倒數)為3.90%,低於10年期美債收益率4.46%,兩者間相差0.56個百分點。上一次兩者間出現如此顯著的負值則要追溯到2008-2009年的金融危機,估值模型或許暗示美股的估值過高。

此外,根據每周的商品期貨交易委員會(CFTC)數據顯示,當前美國股票期貨市場的看漲頭寸過度集中,如果市場發生變化,可能導致市場大幅調整。

德意志銀行則在11月18日的報告中分析了當前市場環境與1990年代末的互聯網泡沫、2007年全球金融危機前的市場高點以及2021年的高點間的相似之處。

德意志銀行在報告中稱,過去18個月中,風險資產表現優異,但多類資產的估值已經處於高位。標普500指數的周期調整市盈率(CAPE)在過去一個世紀中僅有兩次超過當前水平。因估值過高,進一步上漲的空間很小,歷史上美股在高估值後都出現了顯著的調整。

美股後續走勢的關鍵

美國銀行股票衍生品研究團隊副總裁岡薩洛•阿西斯(Gonzalo Asis)領導的團隊在近期發布的報告中稱,11月20日即將發布的英偉達的新一季財報或將決定美股後續走勢。

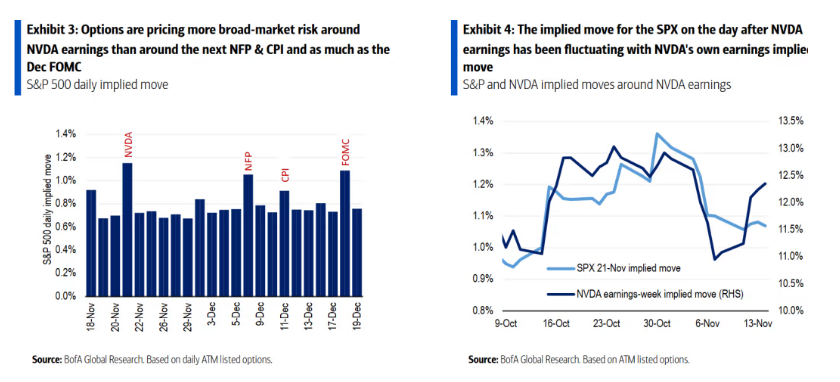

阿西斯在報告中寫道,美股近期受到選舉、利率波動和聯儲局等多重因素影響,但從期權市場來看,英偉達的財報對整個市場來說仍然是一個非常重要的因素。標普500指數的引伸波幅與英偉達自身的引伸波幅保持一致,這表明英偉達財報給美股帶來的風險高於即將發布的就業和通脹數據或聯儲局會議。

美銀表示,英偉達當前在美國股市中佔據主導地位,在過去一年中貢獻了標普500指數約20%的回報。如果英偉達業績令人失望,那麼與該公司相關的「單一股票脆弱性」風險就會上升。

據數據顯示,當前,英偉達的隱含變動為9.5%,表明期權市場押注其績後單日升跌幅達9.5%。

編輯:談瑞