文| DataEye研究院

北京,一直是國內遊戲出海最活躍的城市之一。

不僅彙集了智明星通、FunPlus、點點互動、殼木等國內第一批出海企業,近兩年還湧現出了元趣、海彼等出海新秀。

北京遊戲出海企業表現如何?今年呈現哪些新趨勢?哪些企業正在崛起?

一、北京遊戲出海概覽

(一)市場概覽

北京遊戲企業出海蔚然成風。

除了神州泰岳、完美世界、掌趣科技、崑崙萬維、搜狐暢遊、華清飛揚等上市公司,還有點點互動、FunPlus、元趣、麥吉太文、江娛互動、檸檬微趣、智明星通、海彼、樂元素、IM30、紫龍游戲、龍圖遊戲、在線途遊、英雄遊戲、胡萊遊戲、有愛互動、樂城堡、朝夕光年、獵豹移動等衆多企業也在積極佈局海外遊戲市場。

儘管北京沒有對外披露遊戲出海營收,但從中國手遊發行商收入TOP30排行榜可以發現,北京的遊戲企業幾乎佔據了排行榜的半壁江山。

(二)出海特徵

特徵1:出海企業數量衆多但缺乏領軍巨頭。

相較於廣東和上海,北京雖擁有衆多遊戲出海企業,但缺乏像騰訊(廣東)、米哈遊(上海)這樣的領軍巨頭。

根據Sensor Tower發布的2023年中國手遊發行商海外收入榜,北京有11家遊戲企業躋身TOP30,其中5家進入了TOP15,而上海、廣東遊戲企業分別有6家和8家進入TOP30。儘管北京企業在數量上佔據優勢,但半數排名集中在排行榜的後半部分。

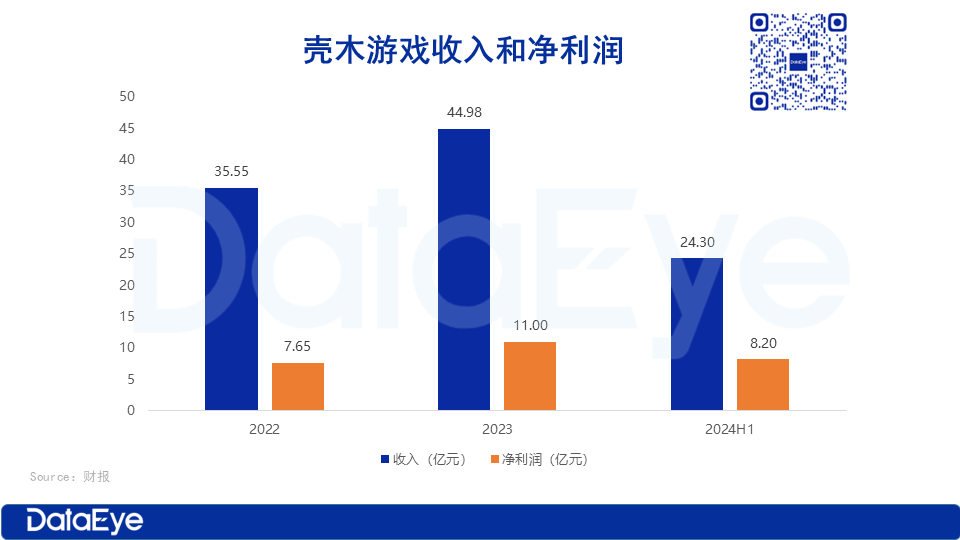

值得注意的是,近兩年,點點互動和殼木遊戲等企業表現突出,點點互動上半年收入超43億元,殼木超24億元,它們有可能在未來成長為行業的超級巨頭。

特徵2:在SLG和休閒遊戲領域表現突出。

在遊戲類型上,北京遊戲廠商相對擅長策略類(SLG)和休閒類遊戲。

北京遊戲企業在SLG賽道佔據領先地位,衆多企業專注於這一領域。目前,海外市場上超過一半的SLG熱門產品都出自北京開發商之手。爆款SLG出海產品包括《列王的紛爭(COK)》《阿瓦隆之王》《火槍紀元》《State of Survival》《Age of Z Origins》《口袋奇兵》等。

近兩年來,北京的遊戲出海企業在SLG領域依然保持着強勁的勢頭。例如,去年點點互動推出的SLG遊戲《Whiteout Survival》累計內購收入已超過10億美元,元趣(FirstFun)推出的4X策略手遊《Last War:Survival Game》海外收入超1.3億美元。

而在休閒遊戲領域,北京的遊戲企業亦表現出色。早在2014年,獵豹移動就成功推出了《滾動的天空1&2》《鋼琴塊2》《磚塊消消消》等多款休閒遊戲。今年來,麥吉太文、檸檬微趣、樂元素等公司旗下的休閒遊戲成為出海遊戲收入榜TOP20的常客。

以下是一些在SLG和休閒遊戲領域表現突出的企業:

SLG遊戲領域的代表企業:神州泰岳、FunPlus、點點互動、江娛互動、智明星通、IM30等。

休閒遊戲領域的代表企業:點點互動、海彼、麥吉太文、檸檬微趣、樂元素、樂城堡、獵豹移動、塗鴉移動、紅海無限等。

特徵3:出海老兵衆多,出海經驗豐富。

北京彙集了國內第一批遊戲出海企業,如獵豹移動、點點互動、智明星通、FunPlus、殼木遊戲等,這些公司的出海年限均超過10年。

北京的遊戲企業在出海方面佈局較早,許多公司從成立之初就注重遊戲的國際化,配備了專業的本地化和發行團隊來推動遊戲的海外市場拓展。

追溯到上世紀末,北京遊戲公司便開始率先揚帆出海。比如,祖龍娛樂的前身——祖龍工作室在1998年開發的《自由與榮耀》就成功打入了韓國和東南亞市場。

特徵4:遊戲出海界的黃埔軍校,孕育了多家行業新秀。

近年來,不少新興遊戲公司從大型企業中獨立出來,迅速成長為行業的佼佼者。其中,智明星通和完美世界等公司尤為突出,為行業培養了大量人才,堪稱「遊戲出海界的黃埔軍校」。

比如,江娛互動創始人吳凌江、龍創悅動創始人蘇立龍、元趣娛樂聯合創始人謝賢林均曾就職於智明星通,其中吳凌江和謝賢林都是智明星通的初創成員,蘇立龍也曾擔任智明星通的製作人。

從完美世界獨立出來的祖龍娛樂已經成功上市,紫龍游戲的創始人王一,曾在搜狐和完美時空(完美世界前身)擔任要職。此外,從暢遊出走的團隊成功開發了《陰陽師》這一手遊爆款。

今年遊戲出海如何回顧?北京遊戲出海還有哪些數據洞察?12月11號,DataEye與獵豹移動、羅斯基、中東市場資深遊戲發行負責人侯景之,將在北京舉辦本次沙龍,大家樂此不疲談的中東市場究竟還有哪些隱形市場未挖掘?休閒遊戲如何把握2025年的市場機遇?在這裏你將得到答案!DataEye L!NK線下活動一律沒有廣告、全是乾貨,不湊人頭,不搞會銷。名額有限,即刻掃碼報名參與線下活動。

(三)頭部產品表現

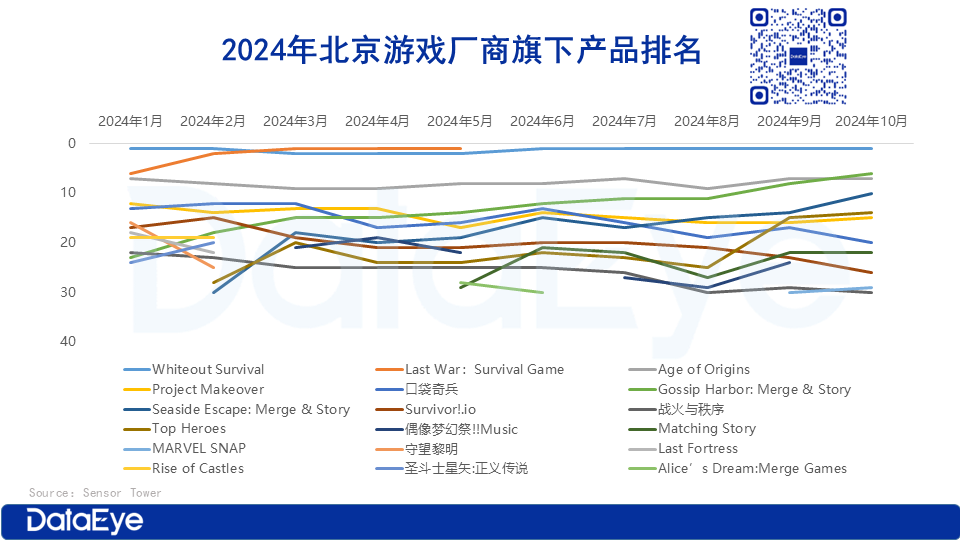

根據Sensor Tower數據,今年1-10月,北京的13家遊戲廠商(點點互動、元趣、殼木、麥吉太文、江娛互動、檸檬微趣、海彼、樂元素、樂城堡、朝夕光年、IM30、胡萊遊戲、赤子城科技)共有18款產品躋身中國手遊海外收入TOP30。

從產品上線時間來看,北京遊戲廠商上榜產品以老產品為主,新遊數量較少,如《Age of Origins》《口袋奇兵》、《戰火與秩序》《Project Makeover》等經典產品均已上線超過5年。這一方面反映了北京廠商長線運營能力較強,另一方面也暴露了北京廠商今年陷入了沒有新品的窘境。

在新遊戲方面,北京遊戲廠商今年僅有江娛互動年初推出的《Top Heroes》成功躋身海外收入榜TOP30。

根據SensorTower數據,該遊戲排名持續上升,9月和10月連續兩個月進入中國手遊海外收入TOP20,預計全球收入將突破1億美元大關。

橫向對比,上海廠商今年推出了《絕區零》、《AFK Journey》、《戀與深空》、《出發吧麥芬》和《鈴蘭之劍》等多款爆款新遊。

儘管今年新遊較少,但北京廠商去年上線的兩款產品表現依然強勁。點點互動的SLG遊戲《Whiteout Survival》穩居出海遊戲榜TOP2,FirstFun的4X策略手遊《Last War:Survival Game》也穩居TOP10(該遊戲自2024年6月起被Sensor Tower清榜)。

從遊戲類型來看,上榜遊戲中,SLG產品佔一半,包括《Age of Origins》、《口袋奇兵》、《戰火與秩序》和《Rise of Castles》等上線5年以上的老產品,顯示了北京遊戲廠商在SLG領域的長線運營實力。

休閒遊戲同樣表現強勁,特別是麥吉太文的休閒模擬遊戲《Project Makeover》和檸檬微趣的兩款合併遊戲《Gossip Harbor: Merge &Story》與《Seaside Escape: Merge &Story》基本穩居出海遊戲收入榜TOP20,且排名持續提升。

在10月份,《Gossip Harbor: Merge &Story》海外收入排名第六,甚至超過了殼木旗下的SLG產品《Age of Origins》。

二、北京遊戲出海投放概覽

(一)公司投放情況

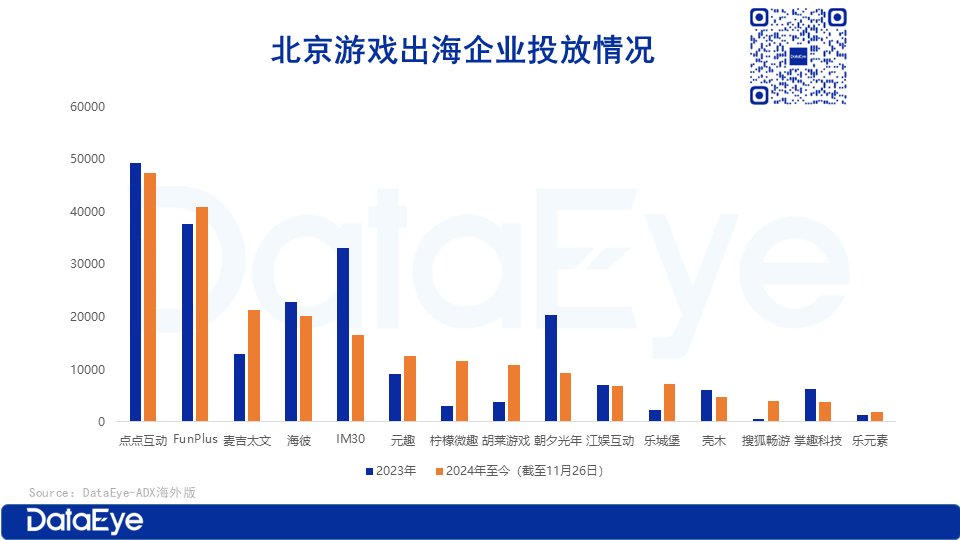

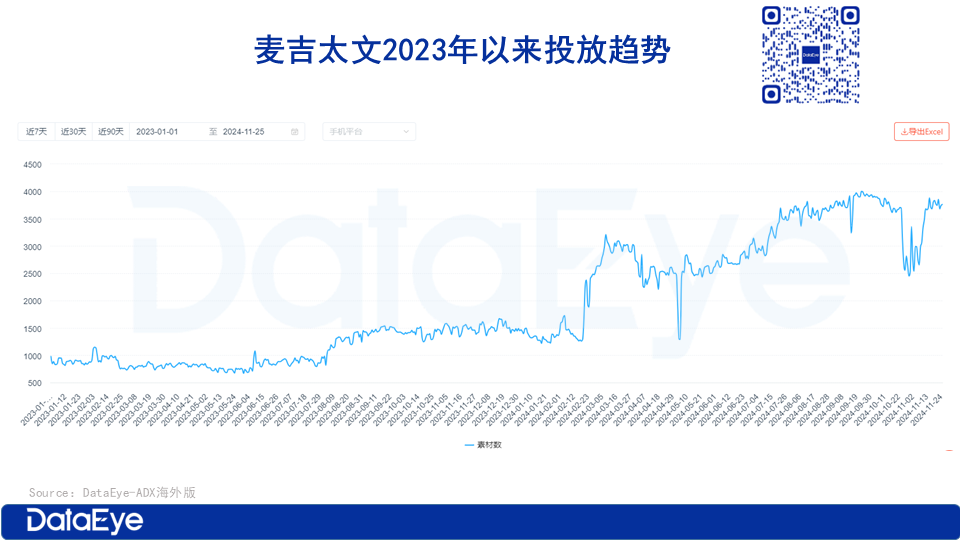

從投放素材量來看,根據DataEye-ADX海外版,半數北京遊戲出海企業在海外市場的投放量已經超越了去年全年的總量,點點互動、FunPlus和麥吉太文位列前三甲。

從遊戲類型來看,策略遊戲和休閒遊戲廠商是買量大戶。點點互動、FunPlus、元趣、IM30專注於SLG(策略遊戲)賽道,麥吉太文、檸檬微趣則專攻休閒遊戲。

由於北京廠商年內重磅新遊較少,大部分廠商今年主要集中於老產品的投放。

在增幅方面,麥吉太文、胡萊遊戲、檸檬微趣、樂城堡和搜狐暢遊的海外素材量均實現了顯著增長。特別是搜狐暢遊、檸檬微趣和樂城堡,今年的素材投放量按年翻了兩倍以上,胡萊遊戲的按年增長率達到了187%。與此同時,IM30、朝夕光年、殼木和掌趣科技的投放量則出現了大幅縮減。

(二)頭部產品投放情況

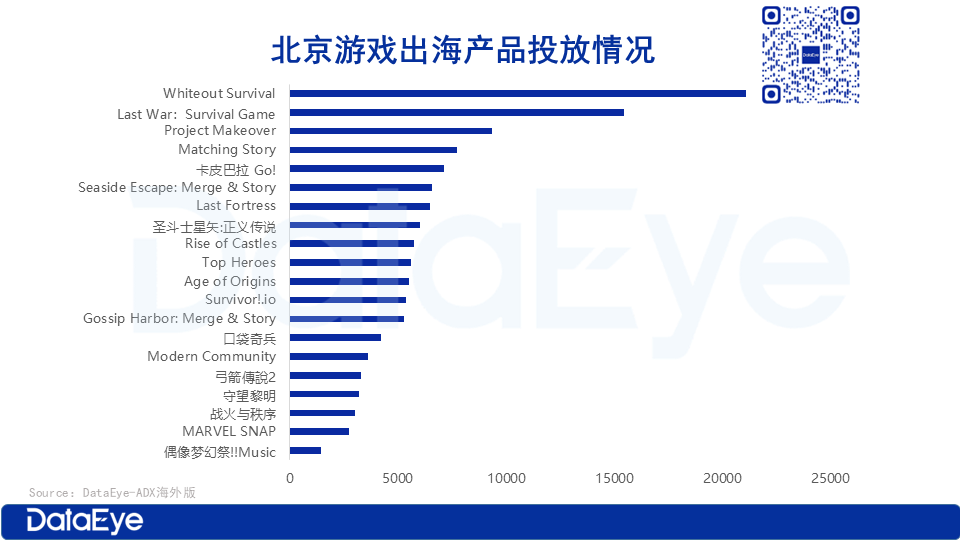

從單款產品的投放來看,北京遊戲出海產品的投放量相差懸殊,其中有2款產品的年內累計投放素材量超過了1萬組,12款超過了5000組。

點點互動的《Whiteout Survival》在投放量上位居榜首,其次是元趣的《Last War:Survival Game》,麥吉太文的《Project Makeover》位列第三。

今年以來,北京遊戲廠商對多數老遊戲加大了投放力度。元趣旗下的《Last War:Survival Game》年內累計投放素材量超過了1.5萬組,單日最高投放量超過了6000組。

新遊投放方面,海彼對冒險RPG新遊《卡皮巴拉 Go!》的投放力度較大。該遊戲上線只有幾個月,已累計投放了7000多組素材。

在新遊投放方面,海彼整體投放力度較大,其冒險RPG新作《卡皮巴拉 Go!》上線僅幾個月,但已累計投放了7000多組素材。此外,尚未在海外市場推出的《弓箭傳說2》也已經提前預熱,投放了超過3200組素材。

三、北京遊戲出海趨勢

趨勢1:積極探索融合玩法。

北京的中重度遊戲廠商正積極探索融合玩法,以適應市場變化和玩家需求。

近兩年,北京廠商推出的多款SLG爆款產品均採用了融合玩法,如《Whiteout Survival》(SLG+模擬經營)、《Last War:Survival Game》(SLG+休閒)和《Top Heroes》(融合了Squard-RPG、卡牌和SLG)等。

神州泰岳的兩款儲備遊戲《代號DL》(科幻題材SLG)和《代號LOA》(文明題材SLG),都融合了模擬經營玩法。公司期望通過融合類玩法,擴大用戶圈層。

趨勢2:北京廠商整體買量增加,特別是策略和休閒遊戲廠商。

2024年,北京遊戲廠商普遍增強了市場推廣力度,特別是在買量方面。

比如,點點互動、元趣等SLG頭部廠商今年顯著加大了買量力度。點點互動的單日投放素材量從2023年的2000-3000組增加至4000-7000組,這種持續的買量策略也是其產品能夠穩居收入榜前列的關鍵因素。

同時,休閒遊戲大廠也開始重視買量投放。今年以來,麥吉太文、檸檬微趣等休閒遊戲大廠的素材投放量實現了翻倍增長。

相應地,根據Sensor Tower的數據,檸檬微趣的兩款合成遊戲產品「Gossip Harbor」和「Seaside Escape」在2024年收入增長迅猛,並躋身出海手遊收入榜TOP10。

趨勢3:隨着國內遊戲版號穩定發放,北京遊戲廠商「出口轉內銷」趨勢明顯。

2024年,隨着國內遊戲版號的穩定發放,北京的遊戲廠商開始將更多出海產品帶回國內市場。

例如,點點互動在國內上線了《無盡冬日》的國服版,並推出了小遊戲版本,該遊戲在小程序遊戲排名中長期位居第一。DataEye預估,《無盡冬日》小遊戲端6月開始的月流水或在3億元左右。

同時,神州泰岳的儲備產品《代號DL》也已獲得國產遊戲版號——《荒星傳說:牧者之息》。這表明,北京的遊戲廠商正在利用國內版號政策的利好,將海外市場驗證過的產品引入國內,或實現產品的全球同步發行,以期提升收入和利潤。

趨勢4:北京遊戲出海的副玩法打法,正在被華南廠商所採納,三七、冰川是典型。

北京廠商代表的「北派」,注重對於休閒類玩家的低價獲取,反向進行產品改造,進而轉化休閒玩家為SLG玩家的方式來構建獲量競爭力。這一打法正被廣州廠商代表的「南派」快速複製。其中,三七、冰川是典型代表。

據不完全統計,目前已有至少6款4XSLG產品將icon更改為「加減乘除闖關跑酷」。這其中包括三七互娛、Top Games、江娛、龍創悅動等廠商的王牌SLG產品。這種變化反映了北京廠商的副玩法打法正在被華南廠商所採納。