來源:WEMONEY研究室

廣州銀行的IPO之路還要走多久?

前段時間,廣州市人社局官網發布任免通知,任命李大龍為廣州銀行董事長,免去丘斌的廣州銀行董事長職務,而這已經是廣州銀行近8年迎來的第三位董事長了。

據WEMONEY研究室了解,李大龍此前在農業銀行系統內擔任多個重要職位,包括農業銀行深圳分行支行副行長(主持工作)、農業銀行深圳前海分行行長、農業銀行澳門分行副行長以及農業銀行廣東省分行副行長兼廣州市分行行長等職。

除董事長變更之外,廣州銀行的董事也發生一些變動,獨立董事徐蓓蓓的任職資格獲批,股東董事馬智彬、汪震東的任職資格也獲得批准。其中,馬智彬現任廣州金融控股集團有限公司黨委副書記、董事、工會主席;汪震東為廣州金控旗下立根孖展租賃公司的董事長、法人代表。

而隨着李大龍的上任,市場更為關心的是,在李大龍的帶領下,廣州銀行持續十多年的上市夢能否實現?

坎坷上市路籌備15年未果

廣州銀行的前身是廣州城市合作銀行,於1996年9月在46家城市信用合作社的基礎上組建而成。1998年7月,更名為廣州市商業銀行股份有限公司。2009年9月,獲准更名為廣州銀行股份有限公司。

作為一家知名的省會級城市商業銀行,廣州銀行的上市動向一直備受市場關注。回望過去,廣州銀行的上市進程要追溯到2009年,當時,時任廣州銀行董事長姚建軍就曾公開表明上市意圖,並提出了「三年上市」的口號。然而,由於股權問題,上市進程並未能如期推進。

為了解決股權問題,廣州銀行在2018年引入了戰略投資者,優化了股權結構,為上市打下了基礎。

在2018年年報中,廣州銀行宣佈將全面啓動A股上市工作。接着,在2020年3月,廣州銀行正式向證監會提交了上市申請。同年6月,廣州銀行的上市申請獲得證監會受理。同年11月,證監會給出了反饋意見。此後,廣州銀行更新了招股書,但上市進程並未有明顯進展。

2023年3月全面註冊制落地後,深交所受理了廣州銀行的上市申請。廣州銀行IPO擬發行不超過39.25億股人民幣普通股(A股)募資,預計孖展金額94.79億元,扣除發行費用後,募集資金將全部用於補充該行核心一級資本,其保薦機構為國泰君安證券。6個月後,廣州銀行更新了招股書(申報稿),補充披露了截至2023年上半年的財務數據等信息。

2024年3月,因IPO申請文件記錄的財務資料已過有效期,廣州銀行的審核狀態一度變為「中止」,在6月更新提交相關財務資料後審核恢復;8月,廣州銀行IPO審核狀態再度變為「中止」,原因是發行人需更換申報會計師。

2024年9月30日,因IPO申請文件中記錄的財務資料已過有效期,需要補充提交,廣州銀行IPO年內第三次中止。截至目前,該行IPO審核仍未恢復。

而據了解,自2022年1月蘭州銀行成功上市之後,銀行IPO進程陷入停滯。截至目前,中小銀行IPO空窗期已超過1000天。

在2024年以來,有3家農商行先後主動撤回了上市申請。而正在等候上市的7家銀行中,上交所主板3家,分別為湖州銀行、湖北銀行、崑山農商行,除湖州銀行審核狀態為「已問詢」之外,其餘2家銀行為「已受理」。

深交所主板4家,分別為廣州銀行、順德農商行、南海農商行、東莞銀行,審核狀態均為「中止」,中止原因為「IPO申請文件中記錄的財務資料已過有效期,需要補充提交」。

淨利潤連降三年不良率高企

作為廣東省體量最大的城商行,廣州銀行一直以來都被寄予厚望,但近些年來,該行的淨利潤持續下滑、不良貸款餘額走高等問題,都使得這家銀行IPO之路蒙上了一層陰影。

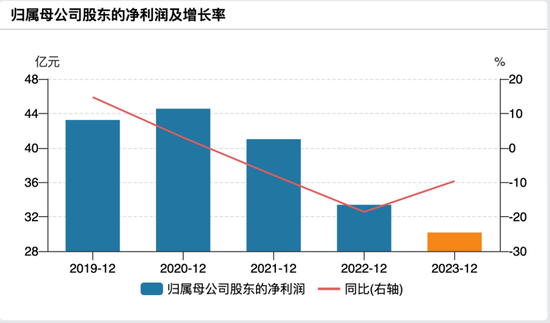

據財報顯示,2019年—2023年,廣州銀行分別實現營業收入133.79億元、149.18億元、165.64億元、171.53億元和160.03億元,按年增長22.35%、11.50%、11.03%、3.56%和-6.71%;分別實現歸母淨利潤43.24億元、44.55億元、41.01億元、33.39億元和30.17億元,按年增長14.73%、3.01%、-7.93%、-18.59%和-9.64%。

近5年廣州銀行歸母淨利潤走勢,數據來源:Wind

近5年廣州銀行歸母淨利潤走勢,數據來源:Wind同期,該行的年化加權淨資產收益率(ROE)分別為11.35%、10.70%、9.29%、6.70%和5.77%;淨息差分別為2.30%、2.27%、2.04%、2.11%和1.75%。

從以上數據可以看出,廣州銀行近5年的營收增速一直在持續下滑,而歸母淨利潤也在2020年後持續走低,而其年化加權淨資產收益率也在一路下滑,淨息差更是在2023年跌破2%。

從資產質量來看,2019年—2023年,廣州銀行的不良貸款餘額分別為35.18億元、36.39億元、60.84億元、97.10億元和95.11億元,不良貸款率分別為1.19%、1.10%、1.57%、2.16%和2.05%,撥備覆蓋率分別為217.30%、241.75%、189.43%、155.32%、160.08%。

從以上數據來看,廣州銀行不良貸款餘額從2019年的35.18億元攀升至2023年95.11億元,不良貸款率從2019年的1.19%攀升至2023年2.05%,而其撥備覆蓋率在經歷持續下滑過後,在2023年微增至160.08%。

而2023年,可比上市銀行杭州銀行的不良貸款率為0.76%,撥備覆蓋率為561.42%;南京銀行的不良貸款率為0.90%,撥備覆蓋率為360.58%。

截至2023年末,廣州銀行的資產總額為8317.27億元,較上年末增長4.76%;貸款總額為4650.59億元,較上年末增長3.68%;存款總額為4389.72億元,較上年末下降1.31%。

此外,從股權結構上來看,廣州銀行的股權結構一直較為分散。截至2023年年末,該行非自然人股東數量為509戶,合計持有股份佔該行發行前總股本的98.12%;自然人股東數量為10970戶,合計持有股份佔該行發行前總股本的1.88%。而截至2023年末,該行尚有296戶非自然人股東和1100戶自然人股東未完成確權,所持股份佔該行發行前總股本的0.52%。

廣州銀行站在發展的關鍵節點,新帥李大龍面臨着嚴峻挑戰。如何改善經營業績、優化資產質量、推進上市進程以及解決股權結構問題,將是他和廣州銀行亟待解決的重要課題。未來,廣州銀行能否在複雜的金融市場環境中突圍,成功實現上市夢想,值得持續關注。

責任編輯:秦藝