作者 | RichardSaintvilus

編譯 | 華爾街大事件

由於擔心自動駕駛汽車可能取消中介服務,Uber ( NYSE: UBER ) 的股價在短短几周內從 2024 年 10 月的高點下跌了 30% 以上:

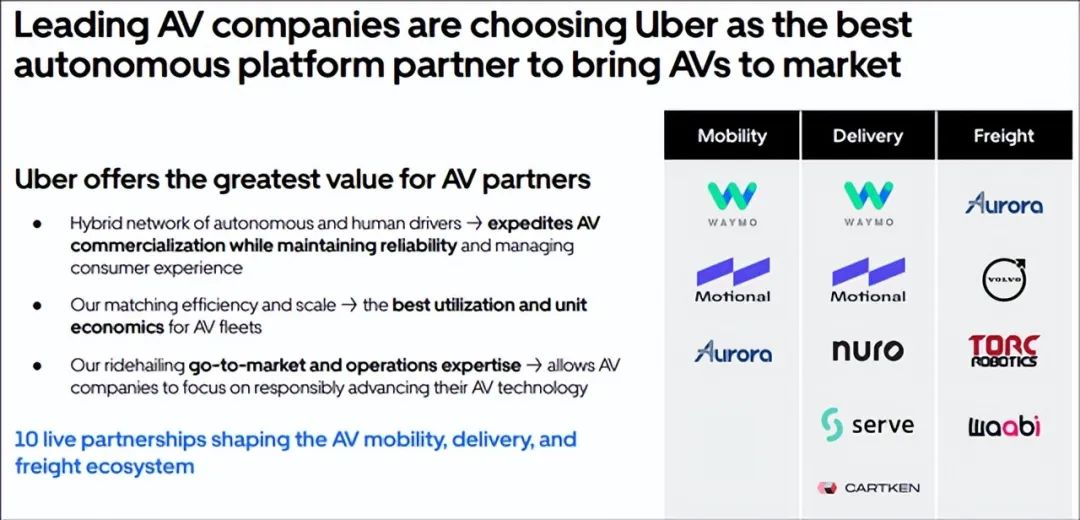

雖然谷歌旗下Waymo 跳過 Uber 進入邁阿密的自動駕駛出租車業務等新聞引人深思,足以讓某些投資者感到不安,但 Uber 的定位是「所有人的交通工具應用」,即為 1.6 億以上消費者提供所有交通需求的聚合器,這使其成為自動駕駛汽車公司不可避免的市場平台。特斯拉 和谷歌財力雄厚,但從頭開始構建雙邊的自動駕駛出租車網絡需要花費(燒錢)數百億美元,並需要數年時間才能實現可擴展的經濟效益,改變客戶行為也很困難——儘管無人駕駛出租車很新穎。此外,Uber 已經與多家 AV 供應商合作,將自動駕駛出租車引入其平台:

從經濟角度來看,與 Uber 合作成為 AV 供應商比試圖通過有限且昂貴的 AV 車隊在新的自動駕駛出租車網絡上創造需求更有意義。

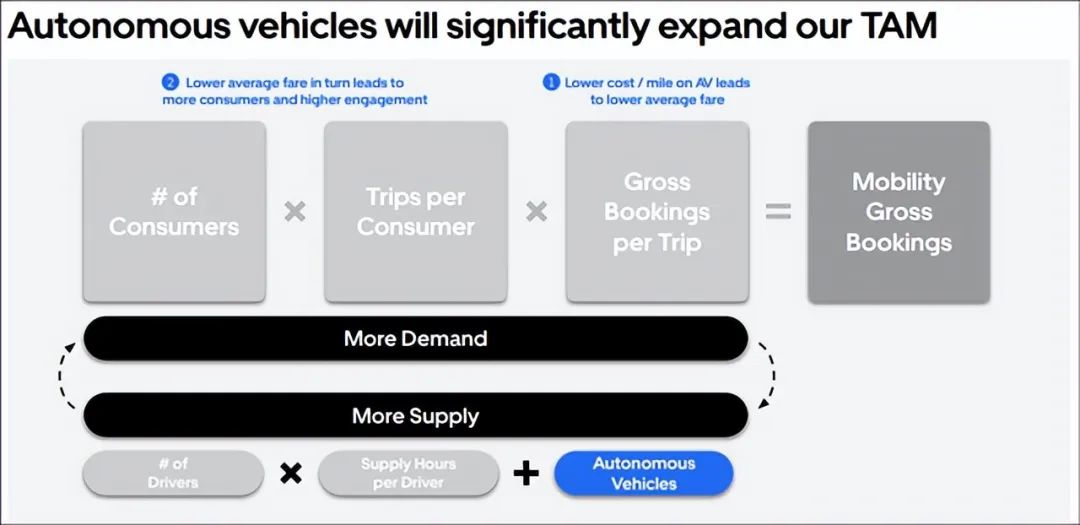

現在,在過去,Uber 的領導團隊已經將自動駕駛汽車作為 TAM 擴展器,這是正確的思維過程,因為以機器人出租車形式增加的供應可能會降低 Uber 每英里的成本,這反過來會推高滲透率和總預訂量!

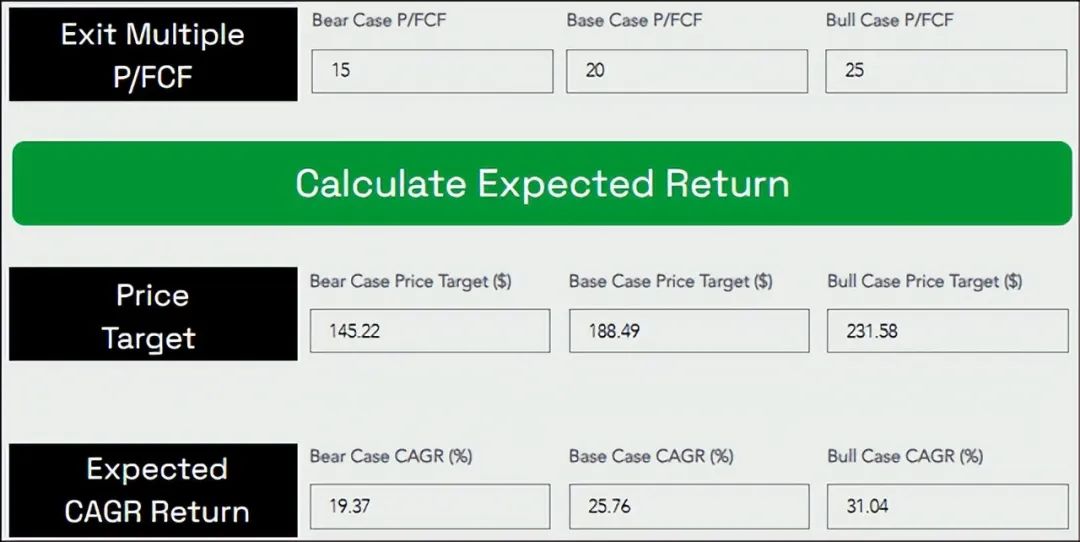

自動駕駛汽車市場的發展將在未來十年或二十年內展開,因此,基於對脫媒的擔憂而放棄 Uber 似乎為時過早。只要 Uber 的業務按計劃增長,沒有理由恐慌性拋售。相反,Uber股票近期的下跌顯著提高了其長期風險/回報,TQI 對Uber的 5 年預期複合年增長率從約 16.1% 躍升至約 25.8%。

根據前瞻性估計,未來五年,Uber 的營收仍將保持兩位數的健康增長:

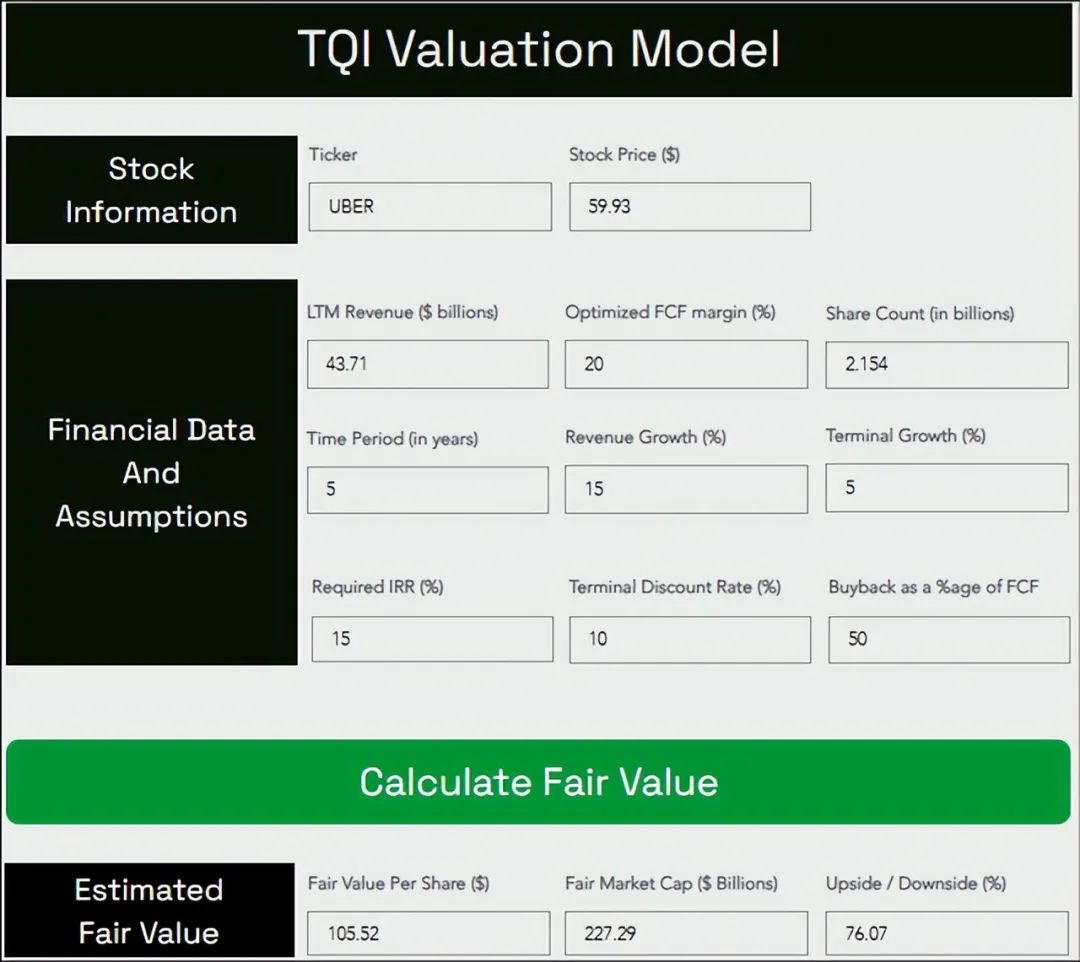

因此,在今天的估值中,分析師堅持之前對Uber的評估中使用的增長和利潤率假設。也就是說,將Uber的收入基礎更新為 437.1 億美元(2024 年的一致收入估計),並將股票數量更新為 21.54 億股。所有其他假設均保持不變且相對簡單。

根據估值模型,Uber 的公允價值約為每股 105.5 美元,即目前被低估約 45%。此外,鑑於大幅下跌,Uber的長期風險/回報已大大改善。鑑於其 5 年預期複合年增長率目前約為 25.8% - 遠高於我們 15% 的投資門檻率。

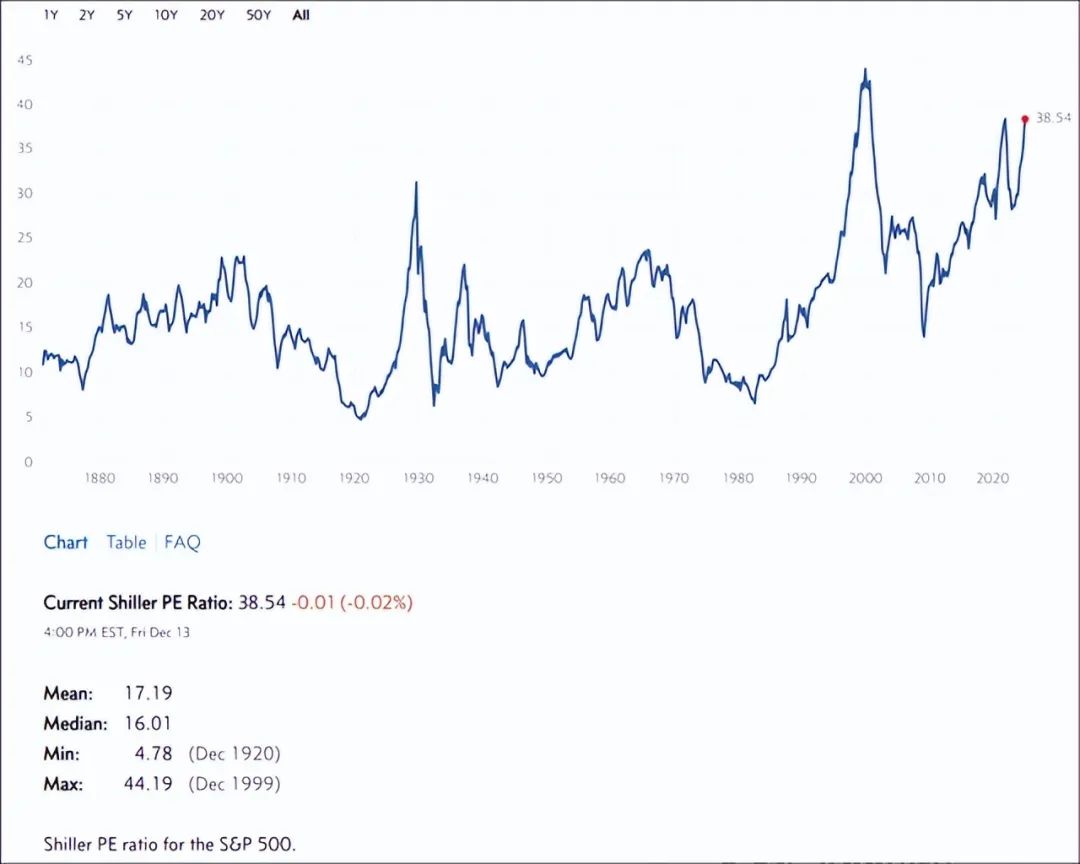

在歷史上昂貴的股票市場中,Uber是目前為數不多的具有驚人價值的大型科技股之一!

Uber正全力以赴,成為一台可靠的印鈔機。鑑於Uber快速增長的現金流產量和管理層採取的對股東有利的資本配置政策,投資者對這隻大型科技股有充足的安全邊際。

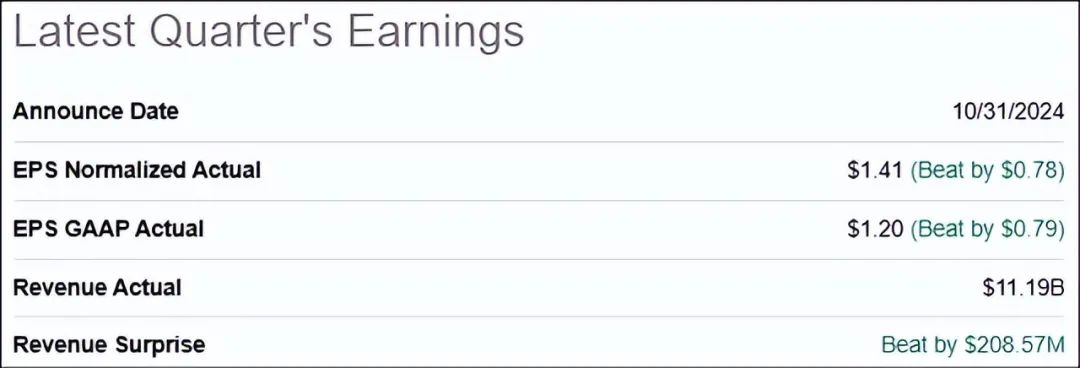

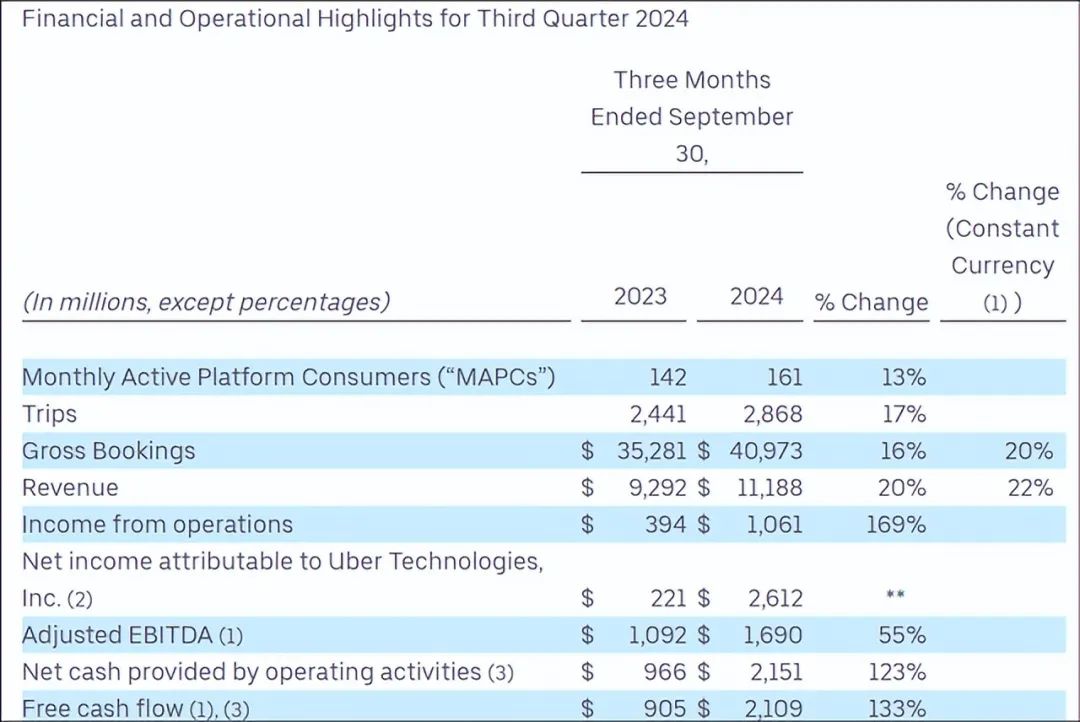

現在,Uber股價終於回調了。是的,由於最近的自動駕駛出租車發展,Uber 的形象不佳;然而,Uber 的業務狀況良好,銷售額和盈利能力持續強勁增長:

2024 年第三季度,Uber 的總預訂量按年增長 16% 至 409.7 億美元,這得益於 MAPC [按年增長 13%] 和 MAPC 使用頻率 [按年增長 4%] 的健康增長。此外,Uber 的現金轉換在第三季度繼續快速改善,自由現金流按年增長 +133% 至 21 億美元。

從技術角度來看,Uber 股價位於 100 周移動平均線上方,可能成為強勁支撐。此外,200 周移動平均線為 47 美元。鑑於 Uber 的每周 RSI 接近超賣區域, 47-57 美元區間是長期投資者的強勁買入區間。