文|新立場

近期,古茗控股有限公司更新招股書,披露截至 2024 年 9 月 30 日的最新業務數據,離上市似乎只差臨門一腳。

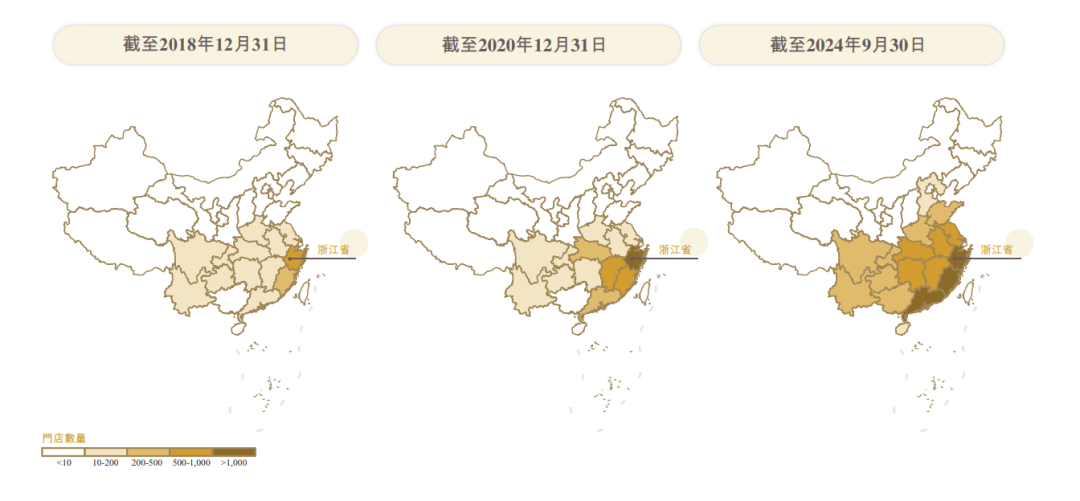

古茗曾在 2023 年初公布的戰略目標中立下年內實現萬店的目標,並計劃走出江浙滬,重點拓展山東、廣西等省份。招股書的最新數據顯示,古茗門店數達到 9778 家,離當初的目標也還差着臨門一腳。

艾媒諮詢數據顯示,2024 年新式茶飲市場規模將達 3547.2 億元,2028 年有望突破 4000 億元。與此同時,現製茶飲市場逐漸飽和,行業進入存量競爭階段,未來幾年市場規模仍將保持增長,只是斜率逐漸放緩。

賽道依舊火熱,市場卻已經開始冷靜。根據灼識諮詢報告,按 2023 年的商品銷售額及截至 2023 年 12 月 31 日的門店數量計,「古茗」是中國最大的大衆現製茶飲店品牌,亦是全價格帶下中國第二大現製茶飲店品牌。

但搶先上市的兩個茶飲品牌後續表現都不盡如人意。奈雪的茶股價自上市以來整體呈下行趨勢,與其上市首日開盤價 18.86 港元相比,股價一路跌至發稿實時的 1.41 港元。

與古茗處於同價格帶,定位也有更多類似之處的茶百道,上市首日即遭遇破發,盤中跌幅一度超過 35%。

低價、規模和研發能力,在現製茶飲行業飛速擴張的時期,掌握上述至少兩種能力,就有站穩腳跟並打開局面的可能。但市場日漸飽和之後,想成為現製茶飲第三股,還需要額外的,破局的能力。

01、三環相扣的經營模式

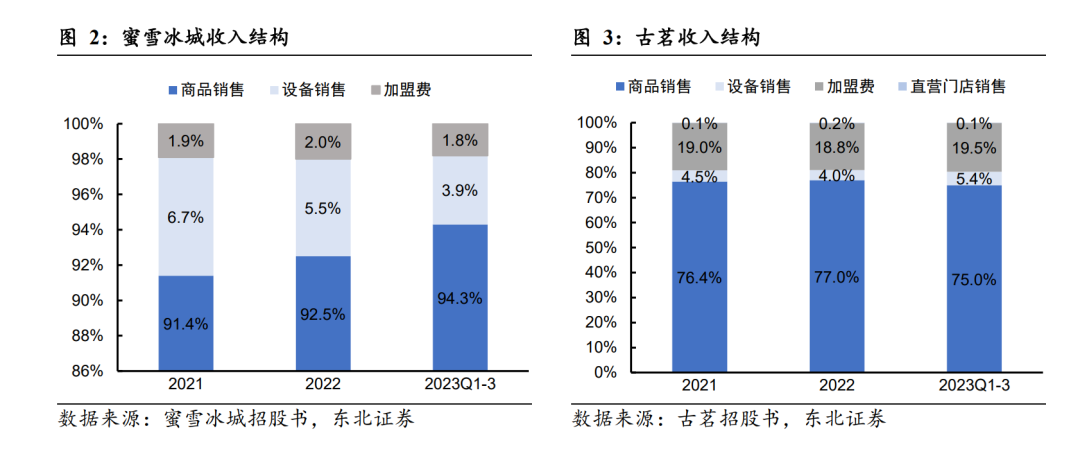

現製茶飲賽道發展至今,盈利模式已經基本確定。直營佔少數,加盟居多,主要盈利來源包括產品銷售、設備和原料銷售,以及加盟費。

頭部茶飲品牌均有各自的長板。比如將規模效應做到極致的蜜雪冰城,以低成本門店擴張、標準化產品和供應鏈管理,最大化運營效率。維持低定價的另一面是儘可能簡化製作工藝和原料選擇,使其門店規模明顯領先於同行。

而在古茗的經營構成中,也有兩個明顯的結構特色。一是當前國內現製茶飲品牌裏位居前列的冷庫倉儲和配套物流能力。

據招股書,古茗經營的 22 個倉庫,總建築面積約 22 萬平方米,其中包括超過 6 萬立方米的冷庫空間。同時,古茗約 76% 的門店位於倉庫 150 公里範圍內,這使它能向超過 97% 的門店提供兩日一配的冷鏈配送服務,大大超過行業平均效率。

這種供應鏈特性與其產品策略是相關的。茶葉和鮮果是現製茶飲的兩大關鍵原料,其中奶茶產品的毛利通常更高,因為原料相對而言更加可控。水果茶中的鮮果儲存條件苛刻、損耗率也較高,蜜雪冰城的做法,或是以更耐儲存運輸的果醬代替鮮果原料,或者反向定製供應鏈,比如建立大型的檸檬收儲基地。

但古茗的菜單本就以鮮果為特色,其爆款產品「超 A 芝士葡萄」的賣點是當季新鮮葡萄,店員手剝。圍繞這一產品特色建立的重資產供應鏈體系固然高效,但保證其盈利能力的規模,又與其「地域加密」的擴張思路相互聯繫。

來源:古茗招股書

「要麼不開店,要麼密集開店。」是古茗創始人王雲安對其擴張模式的解釋。單一省份的門店數量超過 500 家即達到古茗所定義的「關鍵規模」,古茗先是在「發源地」浙江達到了這個標準,然後按此節奏進入臨近省份。

這種模式能確保品牌在特定地區最大化市佔率,從而形成市場和競爭壁壘。 更重要的是,通過集中開店,提高原料配送頻次,降低運營成本。 招股書顯示,截至 2023 年 12 月 31 日的三年間,古茗向門店配送的平均配送成本低於 GMV 總額的1%,低於行業約 2% 的平均水平。

三環相扣的經營策略讓古茗的賺錢能力有了亮眼的表現。2021 到 2023 年,古茗的營收分別為 43.84 億元、55.95 億元、76.76 億,2024 前三季度,營收為 64.41 億元,按年增長 15.6%。與之對應的同期淨利潤率也在上升,分別為 0.5%、6.7%、14.3% 和 2024 前三季度的 17.4%。

但空前激烈的行業競爭仍然橫亙在眼前。

同價格帶且先行上市的茶百道,淨利潤水平一直處在行業上游。但上市後的首份半年報顯示,截至 2024 年 6 月 30 日,茶百道總營收 23.96 億元,按年減少約 10 個百分點;期內利潤和歸母淨利潤均較 2023 年同期下降近 60%;經調整淨利潤較去年同期下降 34.0%。

據餐寶典統計,2023 年茶飲企業成立數量為 5.2 萬家,注吊銷 3.2 萬家。在其監測的 15 個城市,2024 年茶飲門店數相對 2021 年平均減少 1457.9 家,不難看出茶飲行業的高進入率和淘汰率。

再者,招股書中披露的古茗單店數據亦有下滑,其中單店日均 GMV 從 2023 前九個月的 6800 元下降至今年同期的 6500 元,單店日均出杯數也從 417 杯減少至 386 杯,每筆訂單平均 GMV 從 28.2 元減少至 27.7 元。

上市並非「上岸」,上市之後講出什麼樣的新故事,纔是古茗真正的考驗。

02、還能有多少發揮空間

茶飲品牌尋求增長的首選多半是繼續開店,畢竟規模是其「命脈」。

且古茗的收入結構中,加盟費的佔比較同類品牌更高。2024 年前三季度,古茗向加盟商銷售商品和設備的收入佔80%,加盟費及後續服務費收入佔 19.8%。

來源:東北證券

但與之對應的是,2024 前三季度,古茗的門店數較 2023 年底只增加了 777 家。同時,期內退出的加盟商數量達到了 643 家,相較 2021 到 2023 的全年數據也是一路攀升。

地區內茶飲門店密度過於飽和,規模漲不太動,已經成了行業性的難題。

為了降低加盟門檻,吸引更多加盟商資源,許多茶飲品牌出台了新加盟政策,給到不同優惠幅度。今年 3 月,古茗宣佈實行首年「0 加盟費」政策,支持延期首付、分攤三年,且如果中途離場無需補繳加盟費。此外,茶百道、滬上阿姨的加盟費均有不同程度的減免。但這依然很難改變行業多數品牌門店增長速率放緩現狀,另有書亦燒仙草這樣的品牌,門店數不增反降。

再者,咖啡與茶飲盯着同一片消費空間,且越來越有「接壤」的趨勢。它們本身同屬現制飲品,定價上也都在爭奪中價(10-16 元)這片市場。今年 8 月,瑞幸咖啡推出「輕輕茉莉·輕乳茶」,並且喊出「上午咖啡下午茶」的口號,試圖實現產品全時段覆蓋。

但實際上,茶飲和咖啡在功能上高度相似,調味和配方也多是為了滿足類似的口味。二者普遍被視為一類消費,在消費頻次沒有增加的前提下,茶咖都在追求門店加密,勢必會影響單店出杯量。

為尋求增量,不少茶飲品牌會將視線轉向下沉市場,但古茗情況特殊,其大部分門店就是來自下沉市場。

招股書顯示,截至 2023 年底,古茗 78.8% 的門店位於二線及以下城市,而後在截至 2024 年 9 月 30 日的最新數據中上升至 80%,在目前現製茶飲店門店數目排名前五的品牌中佔比最高。其中古茗在鄉鎮門店的佔比達到了 40%,遠高於其餘前五品牌。

古茗要擴張,大概率仍是沿用其「單一省份達到門店數 500 的關鍵規模,再進入鄰近省份」的節奏。而至於另一個被普遍視為增量的海外市場,古茗的態度較為審慎,只表示「將持續評估進入境外市場的機會」。

畢竟古茗在國內仍有不少未進駐的省份,而在充分競爭的局勢下,在異地實現從無到有式的市場擴張,難度更甚於從前。

03、寫在最後

規模是一種較為宏觀的視角,實際上,在產品和營銷的諸多細節上,現製茶飲們無時無刻不在「短兵相接」。

價格、新品、聯名、爆款,現製茶飲幾乎是「微創新」最頻繁的行業,口味經常隨着時令調節,營銷更是要跟緊時下文娛熱點,讓每一次聯名都儘可能實現一加一大於二的效果。

但也正是因為很難有品牌在上述方面拉開距離,卷規模已經是最容易見效的辦法。

其中,又以古茗所在的中價市場競爭尤為激烈,且行業主流的價格帶正在向中價聚攏。以高定價為標籤的喜茶和奈雪,早就開始改造菜單,改變消費者其定價普遍都高於 20 元的印象。今年 4 月,喜茶還趁周年慶節點,推出了券後 4 元一杯的優惠。

而就在最近,北京多家蜜雪冰城在小程序發布公告,稱結合門店經營情況,將部分堂食和小程序、App 產品價格上調 1 元。此次調整還將包括廣州、深圳部分片區。

這種價格調整的趨勢,已經不再是單純為了卷低價,還加上了一份對盈利空間的考量。市場步入存量競爭,只關注份額的擴張,不及時平衡成本與利潤,隨時都有被趕下牌桌的風險。

古茗在此關頭選擇衝擊 IPO,是尋求突破的變奏,但無疑也承載了相當的風險。