作者 | Frederik Mueller

編譯 | 華爾街大事件

一些選定的公司更注重產生當前的股息收入,同時有助於降低投資組合的波動性,而其他公司則注重股息增長。

所有入選公司均具有以下特點:

支付股息。

未來幾年具有顯著的股息增長潛力。

財務狀況健康。

具有顯著的競爭優勢。

在各自的行業中位居市場領先地位。

具有有吸引力的風險回報狀況。

擁有積極的成長視角。

具有有吸引力的估值。

這些特點將使這些公司成為 2025 年理想的買入並持有投資。如果未來 10 年我只能持有 10 家派息公司,那將是以下公司:

Realty Income (NYSE:O )

Visa(NYSE:V)

強生公司 (NYSE: JNJ )

谷歌(NASDAQ:GOOG)(NASDAQ:GOOGL)

耐克 (NYSE: NKE )

蘋果(NASDAQ:AAPL)

貝萊德(NYSE:BLK)

百事可樂 (NASDAQ:PEP )

奧馳亞集團 (NYSE:MO )

微軟(NASDAQ:MSFT)

耐克

儘管耐克在過去 12 個月中表現疲軟(該公司的總回報率為 -28.74%,而標準普爾 500 指數的總回報率為 24.87%),但對於股息增長型投資者來說,這是一個有吸引力的長期投資選擇。

這是由於耐克在其行業中的卓越競爭地位,以及其顯著的競爭優勢,包括與世界頂級運動隊和運動員的長期代言、資金實力、注重產品創新、全球分銷網絡和全球品牌認知度。

此外,值得一提的是,耐克長期以來的股息增長記錄(該公司已連續 12 年實現股息增長)以及其增長前景(每股收益 GAAP 增長率(按年增長)為 15.48%)。

耐克目前佔整個投資組合的 2.21%,是股息收入加速器投資組合中第十大持股。該公司將為投資組合的股息增長潛力做出巨大貢獻,並幫助其在長期投資時實現有吸引力的總回報。

貝萊德

貝萊德將成為該分析師未來 10 年持有的多元化股息投資組合的核心要素。這是因為該公司的股息增長和股息收入相結合,以及其財務穩健性。

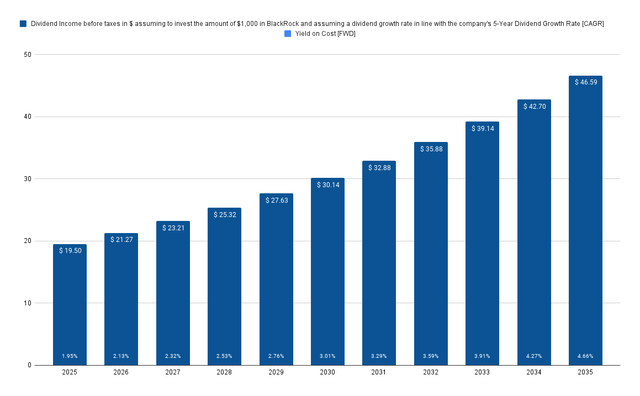

假設我們在未來 10 年內向貝萊德投資 1,000 美元,考慮到其股息收益率 [FWD] 為 1.95%,且該公司的股息增長與其 5 年股息增長率 [CAGR] 9.10% 一致,您可以預期第一年的稅前股息為 19.50 美元,第 10 年為 46.59 美元。下圖說明了考慮上述假設時可能的稅前股息支付。

由於該公司股息的可持續性,進一步預計它將為投資組合具有吸引力的總體回報做出貢獻。

奧馳亞

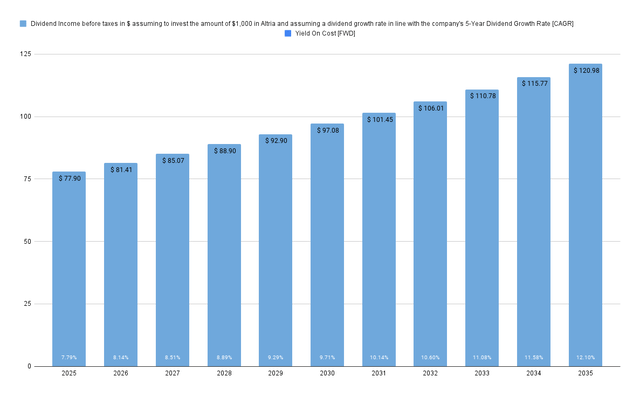

如果只能選擇 10 只派息買入並持有至少未來 10 年的投資,分析師會選擇奧馳亞。這是因為其股息收益率 [FWD] 高達 7.79%,股息增長潛力(反映在其 5 年股息增長率 [CAGR] 為 4.05% 和 EPS GAAP 增長率 [FWD] 為 17.69%),以及財務穩健性(奧馳亞的淨收入利潤率 [TTM] 為 50.51%)。

下面的圖表顯示了奧馳亞未來 10 年的股息和成本收益率預測,假設您以當前股價投資該公司,並假設股息增長率與其 5 年股息增長率 [CAGR] 4.05% 一致。

圖表顯示,如果在奧馳亞投資 1,000 美元,您將在 2025 年獲得 77.90 美元的股息。圖表說明了該股息將如何隨着時間的推移而增加。到 2035 年,您將已經獲得 120.98 美元的股息。

百事可樂

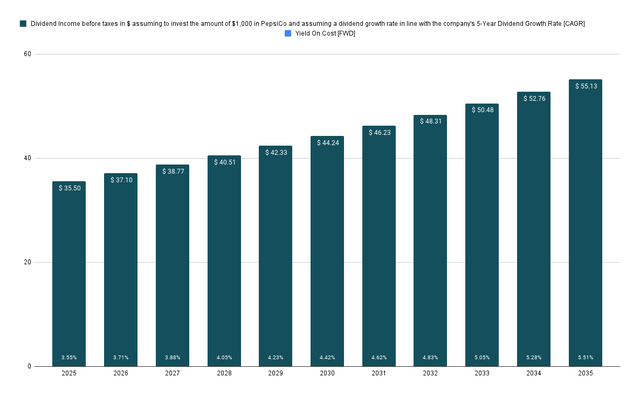

如果您只能選擇 10 家派息公司在未來 10 年內持有,百事可樂將是不錯的選擇。這要歸功於百事可樂目前的股息收益率 [FWD] 為 3.55% 及其股息增長潛力(其 5 年股息增長率為 7.04%,連續 52 年股息增長)。

下圖說明了百事可樂投資者的股息支付和成本收益率 [FWD],假設您以公司當前的價格水平進行投資,並且其未來 10 年的平均股息增長率與其 5 年股息增長率 [CAGR] 7.04% 一致。

圖表顯示,如果向百事可樂投資 1,000 美元,您可能會在 2025 年收到 35.50 美元的稅前股息。由於百事可樂的股息增長潛力相對較強,2035 年您可能會收到 55.13 美元的股息。

會選擇百事可樂而不是可口可樂,因為其股息收益率 [FWD] 更高,為 3.56%(而可口可樂為 3.12%),股息增長能力更強(3 年股息增長率 [CAGR] 為 7.86%,而可口可樂為 4.91%),估值較低(市盈率 GAAP [FWD] 比率為 19.70,而可口可樂為 24.29),而且與可口可樂相比,其產品組合更加多樣化,這意味着投資者的風險水平降低。

微軟

微軟是任何股息投資組合的絕佳補充,因為該公司擁有廣泛的產品組合、相對於競爭對手的競爭優勢、在人工智能開發領域處於領先地位的事實以及強勁的股息增長潛力,5 年股息增長率 [CAGR] 為 10.26%,每股收益攤薄增長率 [FWD] 為 15.93%。此外,值得一提的是,微軟的派息率較低,為 25.41%,這進一步凸顯了該公司未來增加股息的能力。

此外,微軟可以幫助您平衡投資組合的風險回報狀況。值得注意的是,微軟目前佔股息收入加速器投資組合的 1.45%。

蘋果

儘管目前其股息相對較低(按當前價格水平,該公司支付的股息收益率 [FWD] 為 0.39%),但蘋果仍將是分析師認為買入並持有的十大派息公司之一。

原因在於,與微軟一樣,蘋果也是改善投資組合風險回報狀況的絕佳選擇。這是因為它擁有競爭優勢和廣泛的經濟護城河,此外還擁有強大的盈利指標。

重要的是要記住,投資具有吸引人的風險回報狀況的公司會提高產生積極投資結果的可能性。

值得一提的是,蘋果的息稅前利潤率 [TTM] 為 31.51%,比行業中位數高出 484.39%,突顯了該公司的財務狀況和在行業中的強大競爭地位。

蘋果目前以 3.62% 的比例成為股息收入加速器投資組合中第三大投資組合持倉。

Realty Income

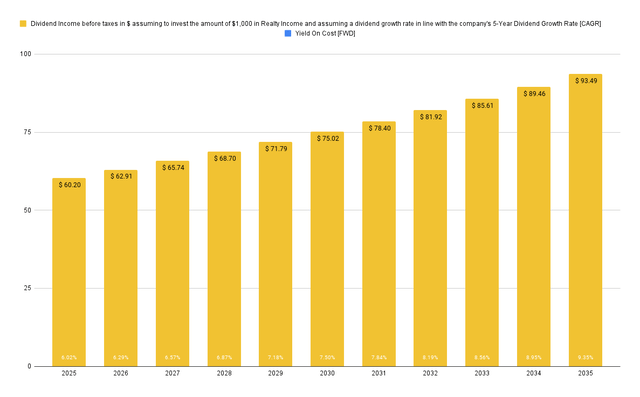

如果未來 10 年只能選擇 10 家股息支付最高的公司,Realty Income 也將是其中之一。這是因為該公司的風險水平較低(這反映在其廣泛的產品組合中)且股息相對穩定和安全(Realty Income 的 FFO 派息率為 75.28%,並且連續 26 年實現股息增長)。

下圖說明了以當前價格水平投資 Realty Income,並假設股息增長率與其 5 年股息增長率 [CAGR] 3.55% 一致時,對其股息和成本收益率的預測。

假設在Realty Income中投資 1,000 美元,這意味着可能在 2025 年收到 60.20 美元的稅前股息。2035 年,可能會收到 93.49 美元。

Realty Income 佔整個投資組合的 2.58%,目前在股息收入加速器投資組合中佔第五大份額。該公司不僅幫助我們提高投資組合產生股息收入的能力,還降低了投資組合的波動性(Realty Income 的 24M 貝塔係數為 0.52),並增加了對房地產行業的配置。

Visa

Visa 目前佔比 6.28%,在私人投資組合中位居第五,該投資組合非常注重股息增長,並優先考慮具有吸引人的風險回報狀況的公司。

在股息收入加速器投資組合中,Visa 目前佔整個投資組合的 1.57%。該公司處於重要地位,可以提高投資組合的股息增長潛力,同時也有助於實現長期有吸引力的總回報。

Visa 的 10 年股息增長率 [CAGR] 為 17.74%,凸顯了該公司強勁的股息增長潛力,其 EPS GAAP 增長率 [FWD] 15.00% 進一步證實了這一點。

與競爭對手萬事達卡相比,Visa 的盈利能力指標更勝一籌 (息稅前利潤率 [TTM] 為 66.63%,而萬事達卡為 58.46%),目前的股息收益率 [FWD] 略高,為 0.75% (而萬事達卡為 0.58%),估值較低 (市盈率 GAAP [FWD] 比率為 28.72,而萬事達卡為 37.69)。這表明 Visa 目前在盈利能力、股息收入和估值方面是更佳的選擇。

強生公司

強生目前佔比2.41%,是股息收入加速器投資組合的第六大持倉,也是分析師私人投資組合的核心持倉。

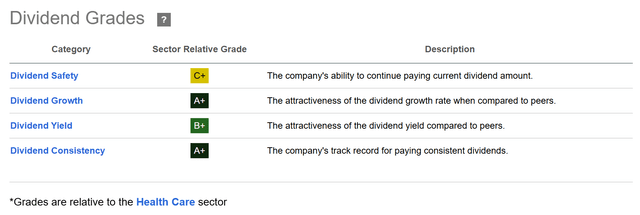

強生不僅兼具股息收入和股息增長(其股息收益率 [FWD] 為 3.46%,10 年股息增長率 [CAGR] 為 5.93%),還能有效降低投資組合的波動性。其 24 個月貝塔係數為 0.25 就是明證。強生公司已連續 62 年實現股息增長,這進一步凸顯了該公司實現股息增長的潛力。股息等級,這進一步增強了將強生公司列入此名單的信念。

谷歌

在我們的股息投資組合中,谷歌目前佔 1.39%,相信該公司將成為提高其股息增長潛力的重要因素。這主要是因為谷歌的派息率仍然很低,僅為 5.31%,此外它還具有長期不斷增加收益的能力,正如 EPS FWD 長期增長率 [3-5 年複合年增長率] 為 16.52% 所表明的那樣。

谷歌強勁的股息增長潛力、公司在其行業中的領先地位、以及它的財務穩健性(淨收入利潤率為 27.74% 和穆迪的 Aa2 信用評級)以及它的競爭優勢,都是讓有信心將其選為未來 10 年持有的 10 大派息公司之一的重要因素。

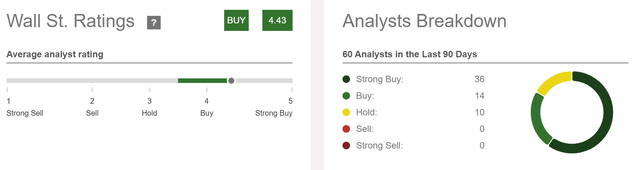

此外,與微軟和蘋果一樣,相信谷歌可以顯著幫助優化您的投資組合的風險回報狀況。根據分析師評級和華爾街分析師評級,谷歌目前值得買入。

相信這些公司非常適合核心投資組合,你可以在長期內不斷增持這些公司。為此類公司補充一隻能夠融合股息收入和股息增長的 ETF,例如嘉信美國股息股票 ETF™ (NYSEARCA: SCHD ),可為您帶來額外的好處,例如額外的多樣化。

分析師認為上述每家公司都是不錯的選擇,不僅有助於平衡股息收入和股息增長,而且還有助於您的投資組合實現可觀的總回報。

重要的是要記住,如果特別高的股息收益率導致股息減少,那麼它的價值相對較小,因為這可能導致投資組合表現不佳。

因此,分析一家公司的股息的可持續性是一個重要因素,相信在今天的文章中介紹的每家選定公司的股息都是可持續的,從而增加了股息逐年增加的可能性,幫助您通過股息投資組合實現可觀的總回報。