大投行高盛(GS.US)和摩根士丹利(MS.US),以及美國最大商業銀行摩根大通(JPM.US),均在近日公布了2024年12月季度業績和2024年全年業績。

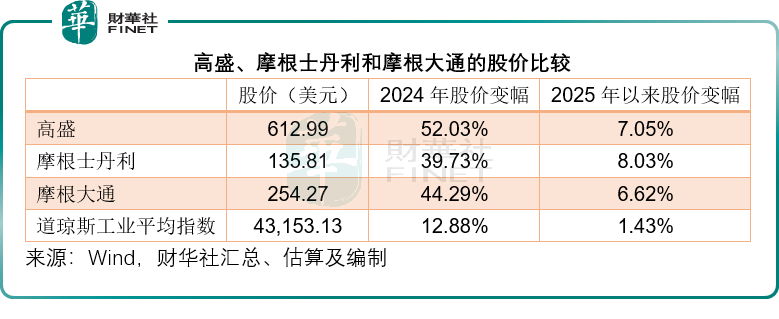

值得留意的是,2024年初以來,高盛、摩根士丹利、摩根大通的股價累計上漲62.75%、50.95%和53.84%,相比之下,成分股包括高盛和摩根大通的道瓊斯工業平均指數累計漲幅只有14.50%。這三家投行業務在全球名列前茅的大型金融集團明顯跑贏大盤指數。

投行業務表現出色

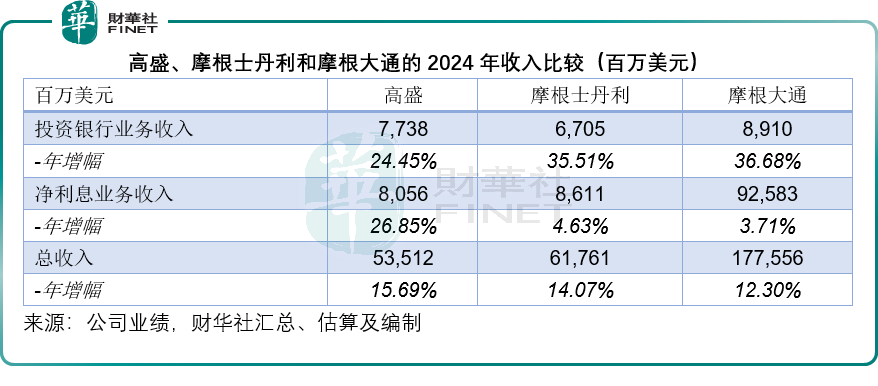

相對規模來看,摩根大通以商業銀行業務(即利息業務)為主,但是其業務體量龐大,是一家規模化的金融綜合服務供應商,因此其投行業務規模雖小於商業銀行業務,但在行內也是數一數二,2024年的投行業務手續費收入規模可與高盛及摩根士丹利這些投行相媲美。

2024年,摩根大通的投資銀行手續費收入按年增長36.68%,至89.10億美元,增幅和收入均高於摩根士丹利和高盛,後者的增幅分別為35.51%和24.45%,至67.05億美元和77.38億美元,見下表。

作為商業銀行的摩根大通,利息業務的體量也大得多,2024年的淨利息業務收入按年增長3.71%,至925.83億美元,相比之下,摩根士丹利和高盛的淨利息收入分別只有86.11億美元和80.56億美元。

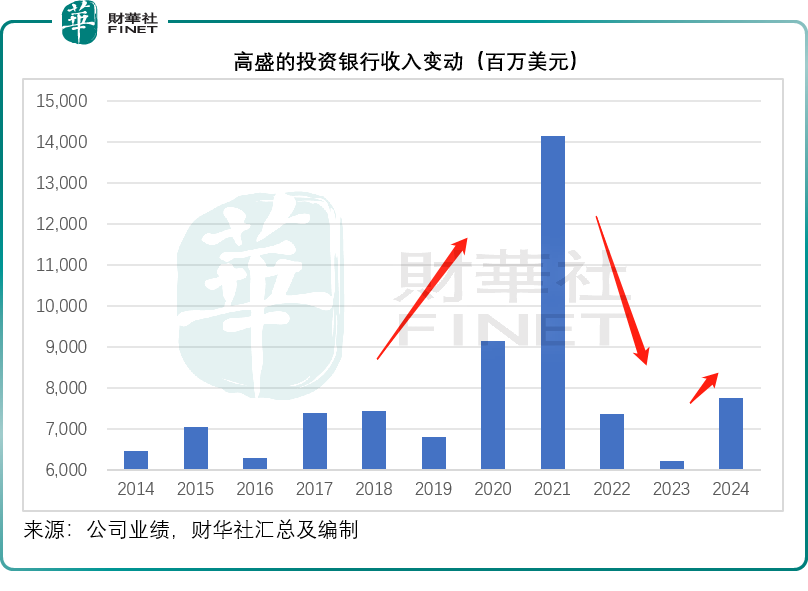

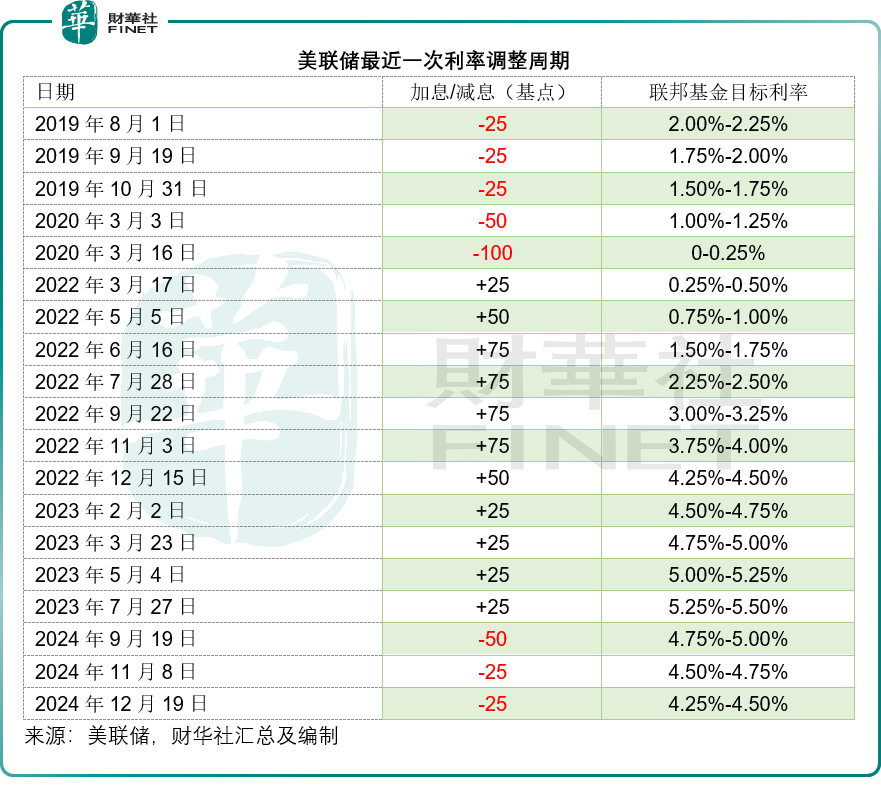

需要注意的是,2024年投行業務之所以實現如此高的增速,主要還是因為2023年的投行收入基數較低。聯儲局從2022年第1季開始加息,到2023年下半年,美國聯邦基金利率高達5.25%-5.50%,資金成本高企,遏制了大型併購交易的進行,令投行業務受壓。

以高盛為例,2021年利率處於低位之時,華爾街掀起了資本狂歡,SPAC上市活動大幅增加,投行們賺到笑,高盛2021年的投資銀行業務收入規模達到了141.36億美元。但是,2022年隨着加息周期展開,投行業務開始收縮,高盛2022年的投行業務收入按年下滑47.93%,至73.60億美元,到2023年利率處於高位時,其投行業務進一步下降至62.18億美元。

聯儲局於2024年9月開始展開降息周期,這讓資金看到了活泛起來的曙光,投資活動也開始增加。儘管2024年投行業務按年顯著增長,其收入規模也僅回升到2020年之前而已,可以預見,隨着降息周期的深入,投行活動將可藉助利率下降之勢復甦,這帶給了市場極好的憧憬,推動了這類金融股的上漲。

估值差異

相較而言,大小摩的投行業務增長和盈利能力都好於高盛。

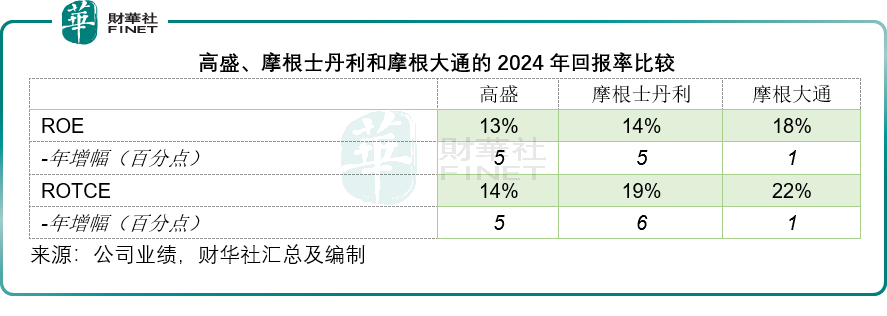

「大摩」摩根士丹利的股本回報率(ROE)按年提升5個百分點,至14%;有形股本回報率(ROTCE)按年提升6個百分點,至19%。「小摩」摩根大通的ROE按年提升1個百分點,至18%,ROTCE也按年提升1個百分點,至22%。「兩摩」的ROE和ROTCE均高於高盛,高盛的這兩個回報率分別為13%和14%,見下表。

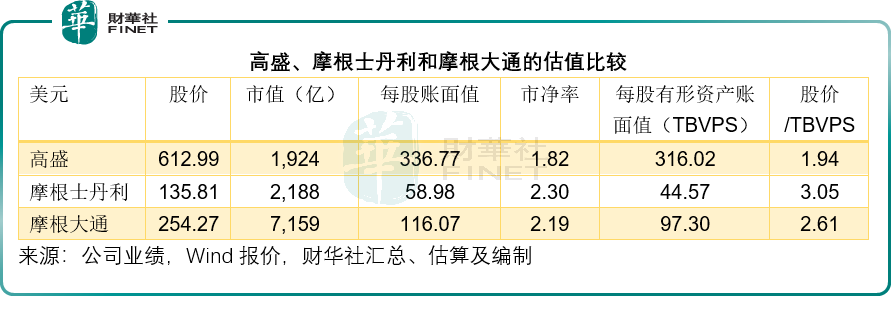

也許由於這一差異,摩根士丹利和摩根大通的估值都稍微高一點,見下表,高盛當前的市淨率為1.82倍,股價對有形股本之比為1.94被,低於摩根士丹利的2.30倍和3.05倍,以及摩根大通的2.19倍和2.61倍。

結論

摩根大通CEO、華爾街的傳奇金融家傑米·戴蒙(Jamie Dimon)曾抱怨當前摩根大通的估值偏高,暗示在高價位回購股份不太明智。

市淨率在2倍以上確實挺貴的,對於摩根大通來說,降息應有利於其投行業務,但另一方面,低利率促使資金尋求更高的回報,摩根大通的利息業務能否得益於降息周期將取決於其業務能力——能否以儘可能低的成本吸納充裕的資金拓展資金出借業務。

但對於投行來說,低利率應會喚醒更多的併購和IPO交易,帶來更多的業務。但聯儲局目前對於進一步降息的態度仍晦暗不明,其態度將影響到這些大型投行的股價和估值,它們在2025年能否承接2024年的強勁增長,或仍取決於聯儲局的降息速度。