文 / 節點財經 五行

「縣城貴婦」的「含金量」還在上升。

前有雅詩蘭黛、蘭蔻等國際大牌掘金下沉渠道,後有星巴克把店開到了中國1000個縣域市場。如今,被稱為瑜伽界「愛馬仕」的lululemon也開始示好「縣城貴婦」。

從2022年初到2025年初,lululemon在中國的門店從86家增加到了178家,除了中產女性最集中的一線城市,它還開到了福州、海口、青島、佛山等地,目前二三線門店佔比已經超過30%。

要知道,lululemon的一條瑜伽褲定價在750元至1000元之間,和始祖鳥、拉夫勞倫一起被稱作新晉「中產三寶」,是名副其實的中產收割機。

可它卻從人均可支配收入7-8萬的北上廣下沉到平均月薪3千-4千的縣城以及小鎮,這波操作是何用意?

01 崛起:SuperGirls的力量

643億美元市值,全球第二大市值運動品牌,僅次於耐克——2024年初,lululemon迎來史上最耀眼時刻,此時它的市值相當於1.7個阿迪、2個安踏、8個李寧。

相比於對手涉獵全運動品類,lululemon只聚焦在瑜伽褲這個垂類賽道,但卻以驚人的速度實現增長。

從0到超500億市值,老大哥阿迪達斯用了70年,耐克用了46年,而1999年創立的lululemon,僅僅用了23年。

這背後既有時局變化的偶然,也有它通過對人羣精準定位、不斷革新面料、創新營銷方式以實現擴張的必然。

上世紀90年代的西方社會,女性開始追求職業發展與個人成長的雙重滿足,而瑜伽因其獨特的哲學和實踐方式,迎合了人們對內在探索和個人成長的需求,得以快速發展。

2000年,美國瑜伽參與人數約為1000萬人,到2016年已達3670萬人,這直接帶動了相關設備和用品市場的增長。

市場研究機構Allied Market Research發布的報告顯示,2020年全球瑜伽服裝行業產值為336.8億美元,預計到2030年將達到702.9億美元。

彼時的耐克和阿迪,正聚焦於男性為主的球類運動和奧運項目類運動市場,而lululemon則悄悄盯上了女性市場,開啓了運動休閒領域的掘金之旅。

創始人奇普前瞻性地提出了SuperGirls概念:瞄準那些受過良好教育、經濟獨立、追求高品質生活的現代女性。她們通常年齡在24至35歲之間,未婚或未育,擁有較高的教育水平和收入,對時尚有着自己獨到的見解和追求。

SuperGirls的理念一下就踩到了這些獨立女性的心巴上,為後續大擴張打下了堅實的人羣基礎。

之後,lululemon開發出了兼具透氣性和快乾特性的舒適面料,以及平縫技術能夠使接縫被精心設計和壓平,這樣可以減少摩擦並且更服帖。

再加上設計上的一些小巧思,如隱藏式口袋、襠部的無縫剪裁,以及針對女性身體結構的特殊內襯設計,很快吸引了一衆精英女性的目光。

她們不僅在運動場合穿lululemon,日常休閒時也穿,後來還有了lululemon瑜伽褲+Oversize上衣的經典穿搭。

並且這股風潮還刮到了好萊塢,麥當娜、珍妮弗·安妮斯頓等明星紛紛將瑜伽褲外穿,成為了lululemon的免費移動廣告牌。

與此同時,lululemon通過社區營銷吸引更多精準人羣。它在社區設立瑜伽體驗館,每周固定舉辦兩次戶外瑜伽課程,每次都能吸引400餘名身穿lululemon瑜伽服的女性參加。

正如星巴克用「第三空間」打造出咖啡社區文化一樣,lululemon也用「SuperGirls」打造出了獨有的瑜伽社區文化,這種文化讓lululemon的用戶粘性極高。

由此,lululemon也迅速發展起來。

2007年,lululemon在納斯達克上市。之後的10年間,lululemon營收從3.5億美元增至19億美元,複合增速達18%;直營店也從 49家增長到297家。

2022年,lululemon營收81億美元,業務遍及全球超25個國家。

2023年10月,lululemon市值突破了500億美元,成為僅次於耐克的全球第二大運動品牌。

2024年初,其市值更是達到了驚人的643億美元,風頭無兩。

然而高潮之後必有低谷,頂峯之後必有下坡,之後的lululemon開始一路下跌。

02 美洲增長受限,在華向「下」進發

2025年1月10日,lululemon以395.47美元的股價收盤,總市值來到458億美元,但和一年前相比,市值已經縮水了超28%。

資本市場的悲觀情緒對應的正是lululemon這一年以來的業績表現。

2024年12月6日,lululemon發布了2024年財年第三季度財報,顯示其全球淨營收為24億美元,按年增長9%;其中佔總營收七成以上的北美地區淨營收17.7億美元,按年增長僅2%。

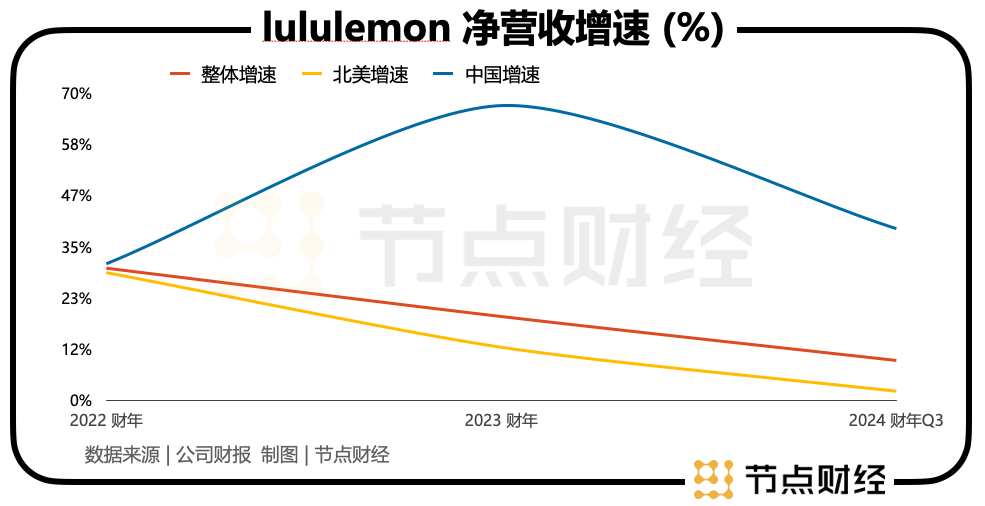

事實上,北美地區這兩年一直表現乏力,營收增速從2022財年的29%到2023財年的12%再到本季再創新低。受此影響,其全球營收增速也一路從30%降至19%再至9%。

不過對比鮮明的是,lululemon在2013年進入的中國市場卻一路長紅。

在這三個階段,中國市場的淨營收增速分別為31%、67%、39%,自然而然成為了lululemon增長的戰略要地。

lululemon管理層曾透露,公司計劃在2024財年開設35-40家門店,其中北美市場只有5-10家左右,其餘大部分門店將開在中國。並且到2026年,中國市場將成為它在全球的第二大市場。

但是僅僅鎖定一線城市的女性精英羣體,存在着增長天花板,lululemon不得不把目光投向更廣闊的市場。

而縣域經濟的崛起,願意消費的「縣城貴婦」「小鎮青年」,讓lululemon看到了一絲曙光,於是它開始向下沉渠道進發了!

《節點財經》通過梳理lululemon中國官網顯示的門店發現,截止到2025年1月11日,lululemon在中國的門店已有178家,其在一線和新一線城市以外的門店數量佔比已超過30%,其中不乏蘭州、三亞、海口、南通、金華等城市。

這讓不少低線城市的粉絲歡呼雀躍。

「以前我靠朋友跨城代購或者在線上下單,很難買到搶手的衣服款式。現在lululemon在常州開了新店,對我來說方便多了。」家在江蘇常州的年輕女白領慧慧這樣說。

不光是線下,在線上,下沉市場的潛力也在不斷被釋放。

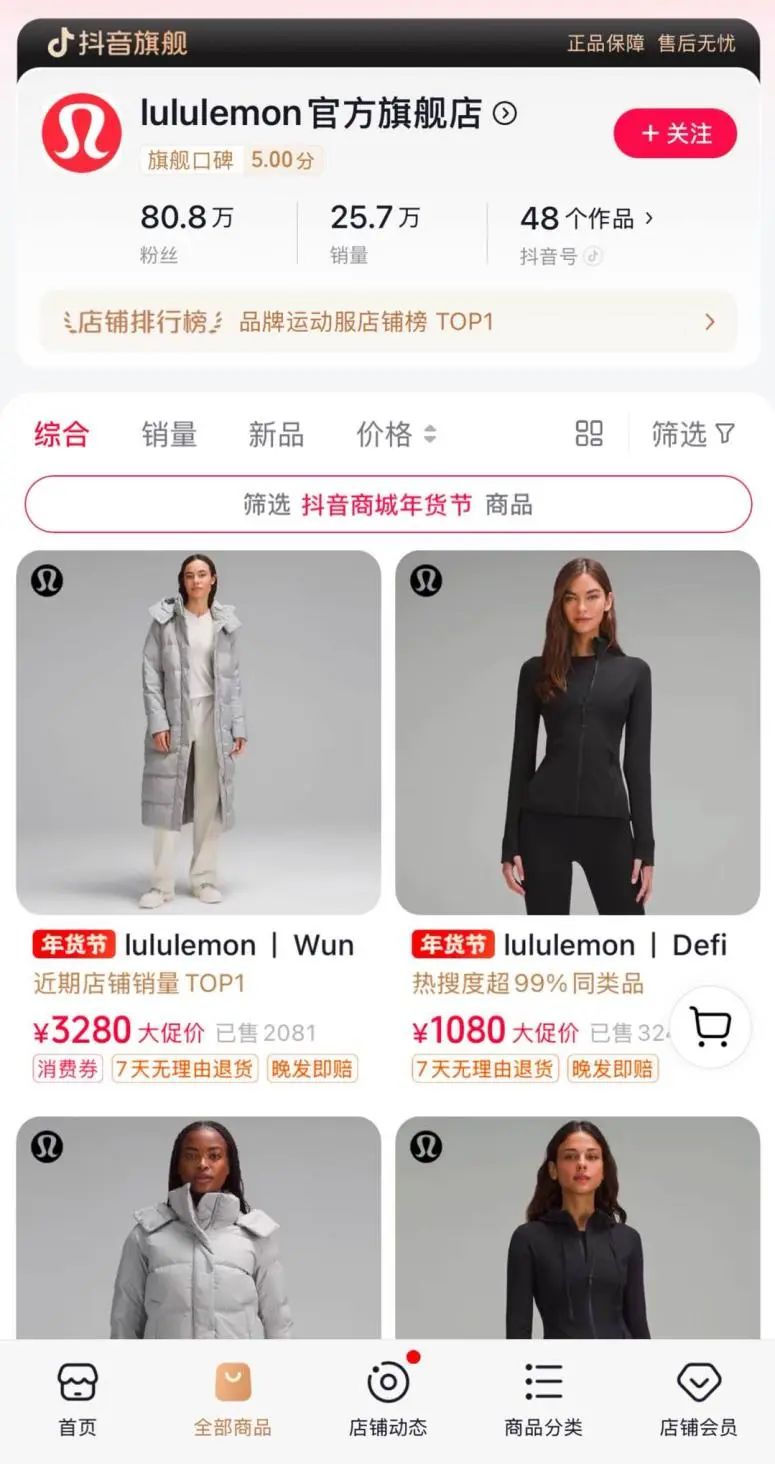

2024年1月,lululemon抖音官方旗艦店正式運營,瞄準的就是當地還沒有門店的更低線市場。

圖源:lululemon抖音官方旗艦店

根據蟬魔方數據,lululemon在開店1個月內,進行了36場直播,預估銷售額1000萬~2500萬元,躋身戶外大品類前50名。而在截至2024年12月25日前的一個月內,lululemon關聯直播有264場,銷售額達7500萬~1億元。

直播受衆當中,只有41%來自一線、新一線城市,其餘均來自二、三線及以下城市,但他們卻表現出了驚人的消費力。

在lululemon抖音直播首秀中,售價1080元的女士運動夾克取代經典爆款瑜伽褲,成為了銷售熱度最高的單品,賣出了706件;同時,售價為2380元的羽絨外套也售出超500件。

如此強勁的表現力也讓lululemon看好中國下沉市場。

在2024年11月的進博會上,lululemon中國區董事總經理黃山燕表示,公司未來的增長主要在二線城市,電商渠道將「有潛力成為我們在中國最大的‘門店’」。

那麼下沉渠道能幫助lululemon跑出第二增長曲線來嗎?

03 「平替」硬剛,友商圍剿

「原價1080元的,我給你做到280元,能達到混入專櫃的程度。」

在電商平台上,有不少代工廠號稱可以將千元左右的Lululemon「代工」到以假亂真的程度。

這也將Lululemon在「下沉」時遭遇的困境表露無遺。

一方面,所謂「原裝代工廠」的肆虐讓劣幣不斷驅逐良幣。

他們聲稱代工的產品與lululemon的產品在質量和設計上無差別,但價格卻低得多。

而這屆年輕人甚至是中產在經歷了三年「困難」時期,不再執着於品牌,開始追求一種「精打細算」的奢侈,並在網上尋找各種「大牌」平替。

「我已經不買 lululemon 了。」一位北京的白領告訴《節點財經》,「從電商平台買來百來塊的平替,我發現和正品一樣好穿,既然花小錢就能獲得lululemon引以為傲的親膚感,我為什麼要花大價錢去買個不起眼的標呢?」

另一方面,真正的「平替」品牌也開始搶奪lululemon的市場份額。

各大運動品牌如阿迪達斯、耐克、安德瑪,以及中國的李寧和安踏也都開始涉足瑜伽服飾市場。比如,安踏在2023年10月收購的本土瑜伽服飾品牌MAIA ACTIVE,就是以「腰精褲」「雲感褲」等緊身褲出圈,主打一個和lululemon「撞款」。

另外一些小而美的新銳品牌,如粒子狂熱、暴走的蘿莉等,也通過落地門店和電商渠道,以差異化、精品化搶奪用戶。

他們之所以可以來分一杯羹,本質原因在於lululemon在技術和麪料上的「護城河」並不深,相對容易複製。

有媒體曾報道,「暴走的蘿莉」幾年前就簽約了與lululemon長期合作的美國萊卡公司,定製了一款俗稱「液體萊卡」的科技面料;而MAIA ACTIVE使用的萊卡面料成分,與lululemon完全一致。

可以說,lululemon是「腹背受敵」,為了解困,它使盡渾身解數。

首先,從決定下沉開始,lululemon用的就是本土化策略。

在下沉市場,lululemon並非只賣瑜伽褲,而是以綜合性運動品牌的形象出現的,產品種類從打底褲到運動內衣、T恤、休閒褲、羽絨服等應有盡有,囊括了多種運動、休閒場景。

同時,lululemon還開拓了新的客羣——男裝。不僅有專為男性設計的高品質瑜伽褲ABC系列,還有鞋履、網球、高爾夫及徒步系列等多個產品線。

其次,「高貴」的lululemon開始放下身段。

lululemo的創始人Chip Wilson曾表示,要「把瑜伽褲賣到普通產品的三倍價格,關鍵是一條都不要打折。」

但是面對中國市場消費降級的大潮還有對手的虎視眈眈,lululemon不得不放下身段。

在去年雙12期間,lululemon京東官方旗艦店就推出了「滿1299減100」的折扣力度,用戶關注或加會員還可以無門檻使用20元或30元的代金券。

更早的618期間,lululemon天貓旗艦店中,某些款式和顏色的瑜伽褲售價還曾降至四五百元,吸引了不少粉絲搶購。

圖源:lululemon京東官方旗艦店

那麼這些措施是否奏效呢?

對於下沉市場用戶來說,多品類顯然是有效的。他們或許不是瑜伽的忠實粉絲,但絕對不會拒絕在一家品牌店裏找到更多的設計、更多的品類。

一位三線城市的「寶媽」說,她把lululemon的速幹運動褲和上千元的運動夾克都買了兩件。「很多網紅店一件衣服也要大幾百元,lululemon面料舒服,版型也不錯,不是更划算嗎?」

但是lululemon男裝並沒有預期的爆發。2023財年,其男裝系列淨收入為22.5億美元,按年增長15%,佔總營收比例23%。顯然,lululemon基本盤依然是女性。

原因不難理解,在中國,男性瑜伽服飾的銷量遠低於女性,且超過40%的男性用戶是由女性用戶帶動的。

比起女性標籤過於明顯的lululemon,他們更願意選擇始祖鳥這類傳統的男士戶外品牌,儘管價格更高,但戶外功能性更強,身份標籤也更重,他們願意為此支付品牌溢價。

而折扣也只能解決一時之困,得益於中國製造業完整的產業鏈,中國人永遠可以找到更便宜的平替商品。

那麼未來,lululemon除了在品類上持續拓展之外,恐怕還需要講出新的故事,才能說服更多下沉渠道的消費者,為三倍的品牌溢價買單。