康耐特光學是近兩年的一隻牛股,一年多的時間股價漲幅三倍多。即使從上市開始持有,三年總共也有五倍多的收益,回報率可以說也是相當不錯。

前段時間更是搭上了AI眼鏡的風,股價更是強勢,多次出現大幅上漲。

如何看待當下的康耐特光學?

一、樹脂鏡片龍頭

康耐特光學是一家專注於樹脂眼鏡片產品的服務商,公司原以境外代工為主,深耕海外市場,為全球90多個國家提供產品和服務。根據弗若斯特沙利文,公司是2020年中國最大的鏡片出口商,按出口值市場份額約為7.3%,同時公司是全球前十鏡片企業中唯一一家中國企業,按鏡片收入統計 2020 年排名第 9。

近年來康耐特逐漸發力自主品牌及國內市場,佔比持續提升,2021-2023年公司中國收入CAGR為13.9%,期間收入佔比由28.7%提升至32.7%。2024H1中國區收入按年增長 22.7%,持續保持高增。

現在絕對的主流鏡片就是康耐特在做的樹脂鏡片。

在樹脂鏡片市場中,康耐特光學表現出色。2023 年全球樹脂鏡片按銷量計,公司位居第 2;按銷售額計,位居第 5,是國內最大的樹脂鏡片製造商,其市場份額約 8.5%。

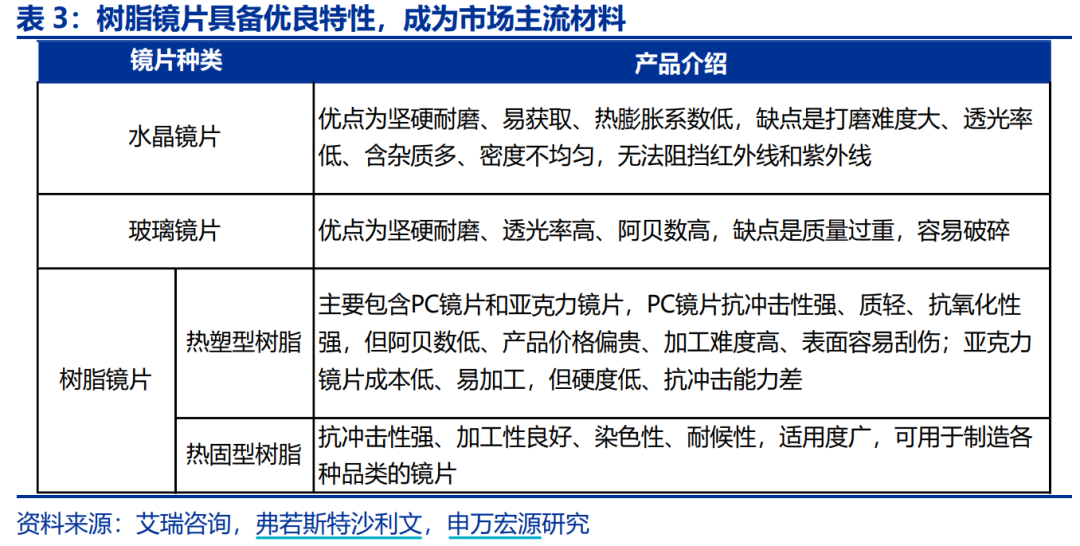

過去使用過的鏡片材料有天然水晶、光學玻璃、PC等。

天然水晶因成本和加工難度高而被逐漸淘汰。光學玻璃鏡片透光性好但易碎且質量過重,市場份額有限。PC是熱塑型樹脂鏡片的一種,抗衝擊性強、質輕、抗氧化性強,但阿貝數低、產品價格偏貴、加工難度高,曾因高強韌性被用於兒童眼鏡,但由於其易變形的缺點使用逐漸減少。

目前主流的鏡片材料是熱固型樹脂鏡片,其輕便、安全、染色性、耐候性,適用度廣,易加工等優勢,成為目前市場上超過 70%的主流應用,預計未來樹脂鏡片也將持續作為鏡片的主要材料。

鏡片作為眼鏡核心功能的部件,對於改善視力、調節光線以及保護眼睛安全發揮着關鍵作用,這也是主要的賣點。

隨着近視人數基數走高,以及社會提高對眼睛保護的重視,各類型提供不同防護和視光需求的功能性鏡片出現滿足人們的多樣化需求。功能性鏡片在普通鏡片的基礎上,通過調整材料、配方、設計或膜層,使得鏡片具有近視管理、抗疲勞、防藍光、成人漸進等功能特性,以適應不同的人羣和場合。

除了多樣化的功能性需求外,對於提高佩戴者舒適度的眼鏡輕薄的需求也逐漸提升。比如康耐特是國內少數能夠量產1.74高折射率鏡片的廠商之一。相同度數下更輕薄,能夠有效減輕眼鏡對鼻樑和耳部的壓力。

整體行業上,隨着功能、舒適、時尚的需求,不僅價值帶上行,同時人手多副眼鏡也屬於常規操作,這也打開了眼鏡和鏡片市場的空間。

根據 Statista 的預測,到 2024 年,全球眼鏡市場規模預計將達到 1486億美元,人均將在眼鏡市場創造 19.17 美元,全球眼鏡市場人均持有量將達到 1.3副/人,其中鏡片是市場佔比最大的部分,預計規模為 617.2 億美元,佔比為 41.5%。預計眼鏡市場 2024-2028 年的複合增長率為 4.04%。

就國內市場而言,鏡片的潛在發展空間也是較大的。一方面根據沙利文研究,2023 年中國青少年近視人數為 1.18 億人,老視(45 歲以上)人數為 4.38 億人,預測到 2028 年,兩類羣體的總人數將達到 5.96 億人,未來中國眼鏡需求人口將繼續增加;另一方面產品結構和人均消費都相對較低,2023 年國內鏡片、鏡架的平均單價約 17 美元/片、42 美元/副,遠低於發達國家水平。

中國市場很早就被外資盯上,如依視路、蔡司等先後佈局中國市場,並在國內建設自有工廠。高質量,服務配套齊全,使得其迅速在國內高線城市建立起品牌認知,產品售價和營業收入屬於第一梯隊。

中國企業通過打造自我品牌提升影響力,憑藉高性價比產品優勢,實現對國內市場特別是下沉市場的搶佔,甚至出海搶佔國際品牌的份額,算是後來居上。

國內鏡片製造業規模以上企業數量近 500 家,市場競爭激烈。2023 年,按出廠銷售額統計,卡爾蔡司、依視路光學、康耐特光學、萬新光學市佔率分別為 13.1%、11.4%、6.5%、5.3%。若按出廠銷售量統計,中國企業生產的鏡片佔據市場主流,康納特光學、凱米光學、萬新光學市佔率分別為 9.0%、5.9%、3.8%。康耐特光學算是穩坐國產鏡片龍頭。

二、穩步增長,財務健康

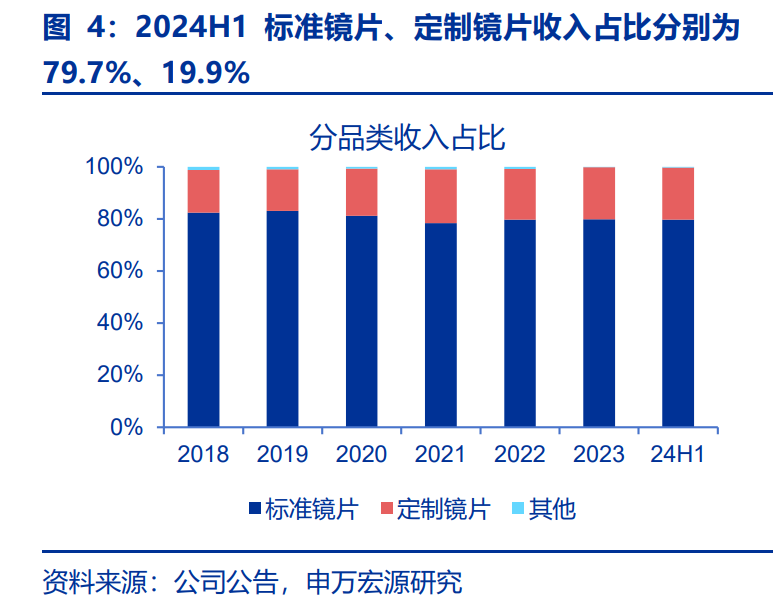

康耐特光學擁有超過600萬SKU的產品佈局,囊括各類型的標準化鏡片和根據客戶需求量身定製的定製化鏡片。

2024H1 標準鏡片、定製鏡片分別實現收入 7.79、1.94 億元,分別按年增長18.4%、13.7%,收入佔比分別為 79.7%、19.9%,標準鏡片仍然為公司最主要收入來源,及增長驅動力。

康耐特的鏡片整體定位算是中高端,但是其標準化鏡片毛利率為33.8%,可以說是打的性價比的牌,吸引流量。而其定製鏡片毛利率為59.5%。

由於標準鏡片的規模較大,公司呈現低毛利率特徵,淨利率也略低於行業平均水平。不過整體受益產品結構性變化和自有品牌建設成果,毛利率淨利率都在持續提升。

得益於行業的景氣和自身的定位競爭優勢,康耐特的增長較為穩健。

銷量上,2020-2023 年公司產品總銷量分別為 5455 萬副、6745 萬副、7570 萬副、7940 萬副,CAGR 為 9.89%。

業績上,2023 年實現收入 17.75 億元,2018-2023 年 CAGR 為 15.6%,歸母淨利潤 3.27 億元,2018-2023 年 CAGR 為 33.0%;2024H1 公司實現收入 9.87 億元,按年增長 17.9%,歸母淨利潤 2.09 億元,按年增長 31.6%。

同時公司資產負債率持續改善,整體保持健康水平,2023 年公司資產負債率為29.70%。而在負債率下降的同時,公司ROE卻觸底回升,2023年為25.74%,可以說是相當優秀。

三、XR風起

在Ray-Ban Meta 智能 AI 眼鏡引爆市場後,加上AI大模型的進展,似乎智能眼鏡的路線開始清晰起來。包括蘋果、華為、小米、字節等多個大廠都在積極佈局。

根據IDC數據,2024年全球智能眼鏡行業出貨量預計將恢復正增長,預計出貨量按年增長44.2%至970萬台。

AI 眼鏡主要是在鏡框上實現音頻、攝像以及 AI 等功能的疊加,仍然使用傳統光學鏡片;此外 AR 眼鏡也會採取磁吸、夾片等方式來疊加傳統光學鏡片。而全球大部分 XR 產品的潛在用戶需要矯視功能來保障產品的正常使用,類似蘋果的Vision Pro ,用戶在購買產品時可以直接搭配購買光學矯正鏡片。

可以說鏡片廠商確實是搭上了一陣科技風。

12 月 23 日,康耐特光學擬配售 5333 萬新股份,佔擴大後股本的 11.11%,每股配售價為 15.86 港元,較前一收市日折價 19.98%。孖展8.28億港元引入歌爾股份的間接全資子公司。

正常來說,這種大規模的配售股份行為可能會導致現有股東的持股比例被稀釋,從而影響股東的權益和市場對公司的信心,進而對股價產生下行壓力。但是康耐特光學股價似乎不受影響,反而有點興奮。其孖展的款項用途與孖展對象都指向了要公司要往智能眼鏡上發力,配合市場風向,可以說名正言順地下場炒股。

包括A股的永新光學,明月鏡片的股價,近期表現也都可圈可點。但康耐特光學的股價相比A股的同行,估值更是要低的多。

漲了這麼多,康耐特光學目前的估值約有27倍左右,前期估值太低,與雙位數的增長來說,性價比太高。並且公司自上市後堅持派息,2021-2023 年股息率分別為 2.23%、3.50%、3.12%。

近期的大漲有炒作AR眼鏡的成分,公司當前的估值在港股來說其實都算高了。只是A股估值容忍度更高。如果以炒作的角度來說,可能是一個有意思的選擇。但以基本面而言,這個位置需要對公司後續的AI眼鏡領域的訂單有較大的把握。