圖片來源:視覺中國

藍鯨新聞2月11日訊(記者 王涵藝)2月10日,資生堂集團發布2024年業績報告。財報數據顯示,其淨銷售額微增1.8%至9906億日元(約合人民幣476.39億元),營業利潤卻暴跌73%至76億日元(約合人民幣3.65億元),創近五年冰點。這一「增收不增利」的表現,暴露了多重結構性矛盾。

可以說,這組數據背後,是一場資生堂中國市場的「僞復甦」與全球供應鏈的「慢性失血」共同導演的危機。

旅遊零售渠道低迷及成本上漲兩頭擠壓

透過73%的關鍵數字,暴跌利潤的根源究竟源於何處?

從地區看,2024年,中國市場依舊是資生堂集團全球業務拓展的「海外橋頭堡」——佔資生堂集團全年銷售額的25.2%。

圖片來源:截自資生堂財報

儘管中國區銷售額微增0.8%至2499.5億日元(約合人民幣120.22億元),但扣除匯率波動、業務剝離及收購調整後,實際跌幅達5%。這意味着,資生堂中國市場「表面微增,實際承壓」。

從收入渠道看,旅遊零售的「雪崩式坍塌」不容忽視。根據財報披露的數據,資生堂集團海南免稅渠道銷售額縮水30%。疊加韓國市場疲軟,旅遊零售業務整體下滑18.6%至1078億日元(約合人民幣52億元),成為利潤縮水的最大推手。

圖片來源:截自資生堂財報

事實上,2024年旅遊零售的整體下滑,均對外資化妝品企業帶來不利影響。但對比同行,雅詩蘭黛同期旅遊零售跌幅僅9%。這說明,資生堂過度依賴免稅代購的商業模式渠道韌性不足,尤其是在海南嚴打「套代購」後,遭遇政策鐵幕為其帶來了「致命傷」。

此外,源源不斷的成本支出與戰略投入也擠壓了利潤。近日,資生堂集團官網發布「價格調整通知」稱,自2025年4月17日起,由於原材料成本上漲,資生堂將對部分產品價格進行調整。

通知顯示,資生堂調價商品包括護膚、彩妝、美妝工具、男士等品類累計38款產品,上漲幅度大多在10%以內,如資生堂Eudermin精華乳液價格從9680日元(約合人民幣456.33元)調整至9900日元(約合人民幣466.71元)。

圖片來源:截自資生堂官網

據神牛、方正等第三方平台數據顯示,原材料成本上漲倒逼資生堂兩年內將產品均價提升了2%-10%,但消費者對提價敏感度高於預期,資生堂天貓旗艦店復購率下降5.2%。

另據摩根士丹利報告,資生堂的戰略收縮代價較大:關停美國研發中心、裁撤15%歐洲團隊產生的一次性費用達210億日元,被分析師詬病為「止血未愈骨」。

品牌矩陣的「達爾文戰場」

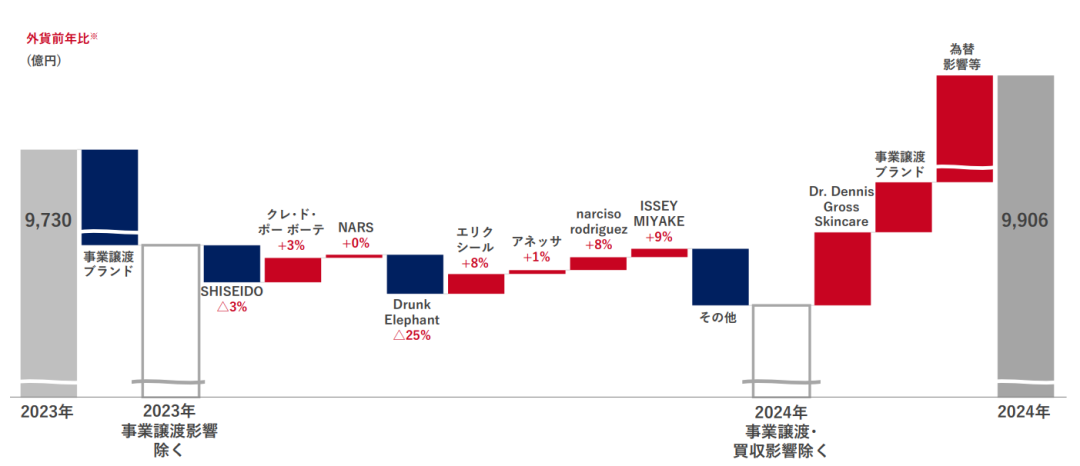

2024年,資生堂集團旗下同名品牌資生堂(SHISEIDO)全年銷售額按年下降3%,醉象品牌銷售額下降25%,NARS品牌業績持平,安熱沙品牌增長1%,肌膚之鑰品牌增長3%;怡麗絲爾品牌銷售額增長8%,納西索·羅德里格斯香水增長8%,三宅一生香水增長9%。

圖片來源:截自資生堂財報

2024年11月,資生堂集團推出了「2025-2026年行動計劃」,旨在恢復盈利能力,在本次財報中,該計劃被重點提及。

該計劃將「強化品牌基礎」作為首要任務之一,聚焦核心品牌,最大化毛利潤,加強品牌和地區間的協同運營體系,以提升品牌價值。

資生堂計劃為SHISEIDO等八個核心品牌劃撥300億日元(約合14億元人民幣)的額外營銷費用,並將其分為「Core 3」和「Next 5」兩個梯隊。

「Core 3」品牌包括SHISEIDO、肌膚之鑰和NARS,其中SHISEIDO和NARS的任務是重獲增長勢頭。「Next 5」品牌包括安熱沙、納西索·羅德里格斯香水、三宅一生香水、怡麗絲爾和醉象。

資生堂集團總裁兼CEO藤原憲太郎去年底表示,這一任務的目的是提升核心品牌地位、創造新的忠實用戶,並在細分市場上更有效率。

圖片來源:截自資生堂財報

形象點講,資生堂八大核心品牌的生存圖鑑,恰似一場殘酷的「適者生存」實驗。

在「進化者」陣營,肌膚之鑰以「肌膚細胞級抗衰」技術為矛,擊穿雙十一,銷售額按年激增28%,客單價突破1800元,成為集團高端化轉型的「燈塔」。

而主品牌SHISEIDO(資生堂)則面臨「退化者」困局。核污水輿情餘震未消,百度指數顯示品牌搜索量按年下降41%,百貨專櫃撤櫃率高達23%。

對於此類情況,前歐萊雅中國副總裁張耀東曾指出,「高端品牌需要獨立敘事空間,但集團對主品牌的輸血式拯救,反而拖累整體戰略節奏」。

有美妝行業分析師接受藍鯨新聞記者採訪時也表示,資生堂的「高端化」策略雖見效,但主品牌老化問題未解,「消費者對‘資生堂’的認知仍停留在基礎護膚線,高端品牌需更獨立的品牌敘事以避免稀釋價值」。

區域溫差下的生存博弈

2024年,日本本土市場獲得了9.2%的銷售額增長,全年淨銷售額為2837.76億日元(約合人民幣136.49億元)。

對此,資生堂集團表示,其通過實施經營改革計劃「Mili Shif NIPPON 2025」,繼續推進盈利性改善。同時,隨着訪日外國遊客人數的增加,日本旅遊零售業務實現了穩健的復甦,2024年按年增長超60%。

換句話說,基於堅實的品牌基礎的選擇和集中戰略取得了成功,實現了在重點領域的增長。

但值得注意的是,本土市場高溫固然可喜,區域溫差同樣不能忽視。

日本本土市場9.2%銷售額增長的背後,是「紅腰子」粉底液提價15%仍售罄在支撐,折射出本土消費者對品牌溢價的高度容忍,但該模式在中國市場遭遇「水土不服」。

同樣的,在歐洲,資生堂集團嚐到了香水經濟的「意外紅利」。資生堂收購Dr. Vranjes後的首款聯名香水引爆社交網絡,帶動歐洲區域10%增長。與此同時,卻暴露彩妝品類創新不足的隱憂——NARS歐洲銷售額僅增2.3%,遠落後於Fenty Beauty的14%。

美洲市場12%的佔比就更不用說了,管理層「重亞太輕美洲」的戰略偏廢,屢遭股東聲討。

基於貝恩諮詢全球美妝報告,中國市場已經從「渠道依賴」進化到了「心智重構」。資生堂若想中國區「止血」,則需要重構渠道。可加碼線上直播與私域運營,減少對免稅渠道的依賴。2024年雙11的復甦已證明線上潛力。

同時,有資深美妝業內人士對藍鯨新聞記者指出,在切割母品牌依賴症方面,可參考雅詩蘭黛將La Mer作為獨立事業部運營,推動CPB、醉象建立獨立研發-營銷閉環,擺脫「資生堂」母品牌負面關聯。

另外,還可通過「產地多元化」重建消費者信任。「資生堂需建立更靈活的供應鏈,進行供應鏈‘去日本化’實驗,分散生產風險。」該業內人士舉例,「例如,將部分高端線產能轉移至歐洲或東南亞,規避‘核污水’輿情影響。」據彭博社數據,此舉已助力SK-II在東南亞市場恢復8%增長。

資生堂預計2025年銷售額增長4%至9950億日元,營業利潤135億日元。若無法在高端化與成本控制間找到平衡,其「重振計劃」很難說不會充滿挑戰。