炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

全球動力電池龍頭寧德時代於2月11日正式向港交所遞交H股上市申請,計劃募資超50億美元(約合386億港元),或成近年來香港最大規模IPO。

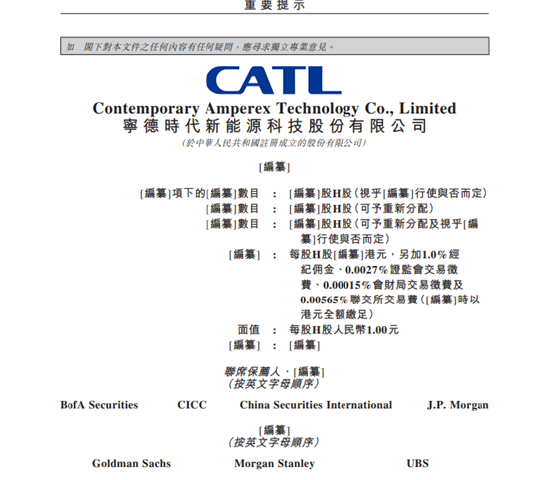

招股書顯示,此次參與寧德時代港股IPO的中介團隊主要有:中金公司、中信建投(國際、摩根大通、美林為其聯席保薦人兼整體協調人;高盛、摩根士丹利、瑞銀為其整體協調人;致同為其審計師;通力為其公司中國律師;凱易為其公司香港及美國律師;澄明則正為其券商中國律師;年利達為其券商香港及美國律師;中信建投國際為其合規顧問;高工產研為其行業顧問。

承銷費率「冰點價」:投行爭搶的無奈與焦慮

寧德時代港股IPO的承銷爭奪戰中,最受爭議的莫過於費率「跳水」。市場傳言,寧德時代原計劃支付0.2%的基礎承銷費,但部分投行為爭奪份額,將費率壓至0.01%,僅為行業平均水平的1/20。以募資50億美元計算,投行收入或低至500萬美元,遠低於美的集團(0.6%+0.2%獎金)、順豐控股(0.8%+0.7%獎金)等大型IPO項目。

這一現象折射出港股IPO市場的激烈競爭。2024年香港IPO市場回暖,募資規模按年翻倍至220億美元,但優質項目稀缺,頭部企業成為投行必爭之地39。一名投行人士坦言:「低價策略只為分一杯羹,後續通過其他服務或戰略合作彌補收入。」然而,低費率背後是投行業務整體承壓:2024年全球IPO規模下滑,券商收入縮水,頭部機構為維持市場份額不惜犧牲短期利潤。

投行業務承壓:從「躺賺」到「內卷」

近年來,全球資本市場波動加劇,IPO發行周期延長,投行傳統承銷保薦業務面臨多重挑戰:

費率下行壓力:2023年港股IPO平均承銷費率已降至1.5%-2%,較五年前縮水近半。寧德時代案例將費率競爭推向極端,或進一步拉低行業預期。

業務模式轉型:註冊制改革下,投行從「通道型」向「價值型」服務轉變,但多數機構仍依賴規模擴張,缺乏差異化競爭力。

寧德時代的戰略考量:費率非唯一,全球化佈局優先

儘管投行費率戰激烈,寧德時代的選擇邏輯卻更為複雜。招股書顯示,此次募資將用於海外產能擴張(如歐洲第三座電池工廠)、國際業務拓展及外匯儲備補充,公司海外收入佔比已超30%,亟需通過港股上市強化全球資源整合能力。

「低價未必是首選,寧德時代更看重投行的國際分銷網絡與戰略投資者引入能力。」一名接近交易人士指出。例如,摩根大通、美林在全球機構投資者覆蓋上優勢顯著,而中金、中信建投則能協同A股經驗與中資客戶資源。

行業反思:價格戰能否持續?

寧德時代IPO的「骨頭渣」費率雖為個案,卻為投行業敲響警鐘:若低價競爭常態化,中小投行恐被擠出市場,行業集中度進一步上升;而頭部機構亦可能因利潤萎縮,削弱長期服務能力。

市場人士呼籲,投行需從三方面破局:差異化服務:深耕細分領域,如新能源、科技等賽道,提供定製化資本運作方案;全鏈條賦能:通過併購顧問、財富管理等業務彌補承銷收入缺口;國際化協作:與外資機構建立聯盟,共享資源以降低跨境項目成本。

結語

寧德時代港股IPO既是投行「內卷」的縮影,亦是行業轉型的契機。在費率競爭與價值服務的博弈中,唯有真正具備全球化視野與綜合服務能力的機構,方能在這場巨頭盛宴中分得可持續的「蛋糕」。

責任編輯:楊賜