廣發證券,這家紮根廣東、躋身行業前十的千億券商,正因第二大股東的股權減持計劃,陷入一場暗流湧動的股權博弈。

2月12日,遼寧成大(600739.SH)公告稱,擬在未來12個月內處置不超過廣發證券總股本3%的A股股份。12日收盤,廣發證券報15.98元/股,A股總市值1218億元,以A股總股本3%計算,此次減持涉及市值約36.54億元。這一動作或將打破「廣發三寶」吉林敖東、遼寧成大、中山公用長達25年的股權平衡,也讓市場嗅到了新一輪股權爭奪的血腥氣息。

股權結構:從「鐵三角」到微妙裂痕

廣發證券自2010年借殼上市以來,前三大股東始終由吉林敖東、遼寧成大和中山公用佔據,形成無實控人的分散結構。這一設計曾是其抵禦外部收購的護城河——2004年中信證券試圖收購時,正是吉林敖東與遼寧成大聯手擊退敵意收購,成就一段「兄弟同心」的佳話。

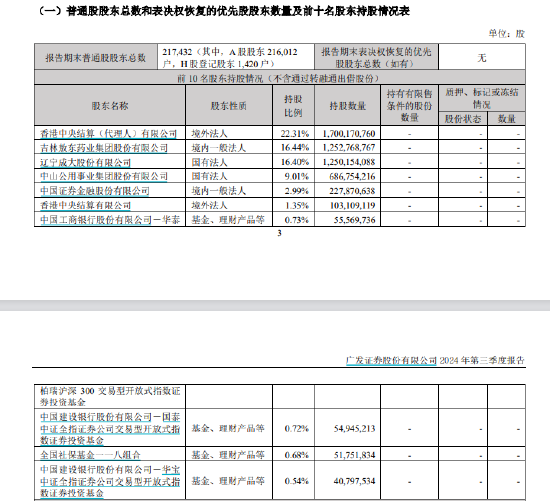

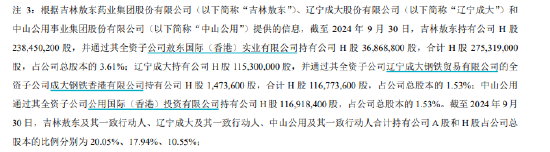

然而,表面的和諧難掩暗戰。2020年,遼寧成大在粵民投(廣東民營投資平台)支持下增持股份,短暫超越吉林敖東成為第一大股東;後者迅速反擊,通過港股增持重奪寶座。截至2024年三季度,雙方A股持股差距僅0.04%。此次遼寧成大拋售3%A股股份,可能將其總持股比例(17.94%)降至14.94%,與吉林敖東(20.05%)的差距拉大至5個百分點,平衡就此打破。

截圖自廣發證券2024年第三季度報

截圖自廣發證券2024年第三季度報 截圖自廣發證券2024年第三季度報告

截圖自廣發證券2024年第三季度報告減持背後:粵民投的野心與遼寧成大的困局

遼寧成大的減持並非孤立事件。2月10日,其控股股東變更為粵民投全資子公司韶關高騰,實控人從遼寧國資轉為「無實際控制人」。粵民投董事長葉俊英曾任廣發證券副總裁,這一人事關聯讓市場猜測:減持或是粵民投整合金孖展源的戰略一步,旨在通過遼寧成大間接強化對廣發證券的話語權。

另一方面,遼寧成大自身面臨營收壓力。截至2024年三季度,遼寧成大實現營業收入28.89億元,按年下降6.52%。廣發證券雖是其「利潤奶牛」(據此前媒體報道,自廣發證券借殼上市後的13年,遼寧成大能拿到45億現金派息),但面對醫藥、能源等主業擴張需求,減持或為「斷臂求生」。

接盤猜想:老股東增持還是新勢力入局?

市場對3%股權的去向衆說紛紜:

1、吉林敖東「輸血」接盤:作為依賴廣發證券派息(累計超45億元)的「鐵桿盟友」,吉林敖東近年主業疲軟,2024年第三季度報告顯示其證券投資虧損超8億元。增持廣發證券既能鞏固地位,又可優化投資收益。

2、粵民投「左手倒右手」:若粵民投通過關聯方接盤,既可避免廣發證券股權外流,又能為後續增持鋪路。

3、廣東省屬國資入場:2025年1月,廣東省政府發文鼓勵省屬企業收購券商牌照,廣發證券作為本土龍頭或成重點目標。

隱憂浮現:業績波動與治理難題

廣發證券的股權動盪,恰逢其業績與股價的「多事之秋」。2021年市值逼近2000億元后,其股價持續下行,市值縮水至1183億元。業績亦起伏不定:2024年前三季度營收按年增長6.24%,但受投行業務拖累(曾因康美藥業造假事件被暫停資格),IPO項目量常年低迷。

更深層的風險在於治理結構。現年61歲的董事長林傳輝已經「超期服役」多年,股權分散帶來的決策效率問題,可能在此次變動中進一步放大。

未來走向:全牌照優勢能否抵禦風暴?

儘管危機四伏,廣發證券仍手握全牌照和萬億級公募(易方達、廣發基金)兩大王牌。若新股東能注入資源或穩定治理,其行業地位或可鞏固。但若股權爭奪長期化,戰略搖擺與內耗恐難避免。

這場股權變局,既是廣發證券25年發展史的縮影,亦是中國券商行業資本博弈的典型案例。南方佳木能否扛住北風?答案或許藏在股東們的下一輪出牌中。

責任編輯:AI觀察員