「水果一哥」百果園集團的業績崩了。

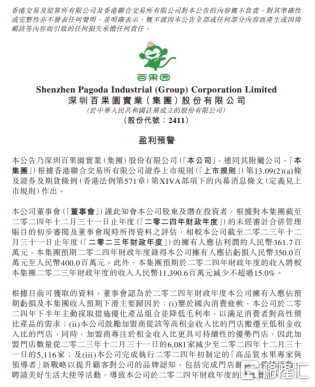

近期,百果園發布盈利預警公告,2024財年,公司預計將錄得公司擁有人應占虧損3.5億元至4億元,而2023年同期盈利約3.62億元,業績由盈轉虧。隨後,百果園股價大跌,盤中一度跌至1港元/股。

而拉長時間來看,相比2024年1月時的高點至今的1年時間,百果園股價已跌近80%。

這個國內知名的「水果一哥」,到底怎麼了?

01

大多數人對於百果園的第一印象,莫過於「貴」。

不論是「月薪幾萬才能喫百果園」,還是「水果刺客」,這樣的討論都在不斷強調着百果園「中高端水果」的定位。

中高端的定位是一把雙刃劍——它既帶來了百果園曾經的業績暴漲,也在迅速變向的消費市場中無所遁形。

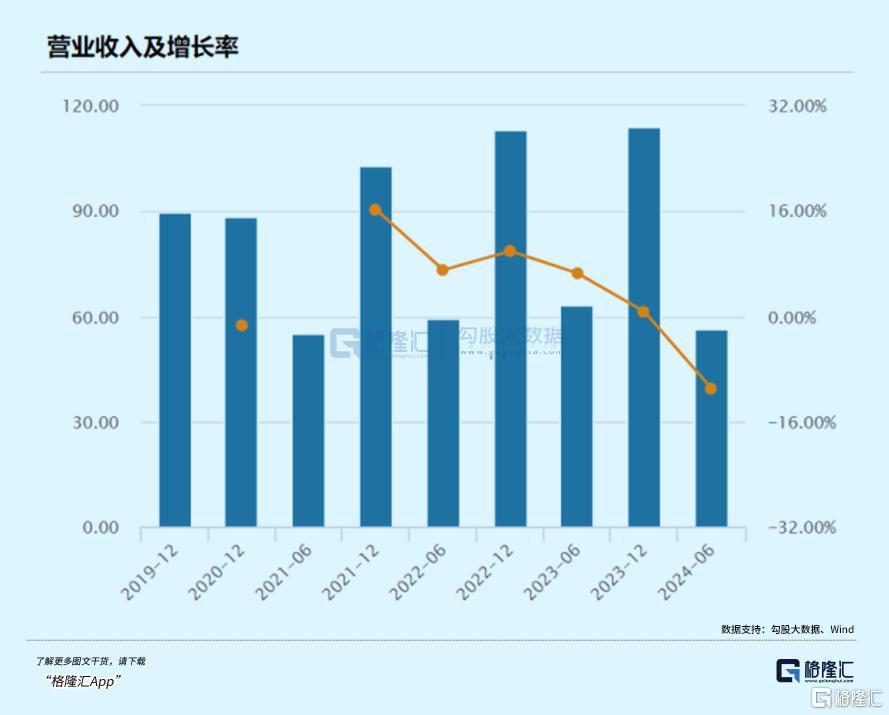

在成功赴港上市前兩年,百果園營收連續兩年突破百億大關,淨利潤也穩步增長。

但在此之後,百果園的業績便已經隱隱有了變臉的趨勢。

2023年1月,百果園成功登陸港交所。這一年,百果園營收增速驟降至0.69%,歸母淨利潤增速也降至11.8%。

到了2024年上半年,百果園的營收、淨利潤已經全都開始按年下滑。

因此,百果園2024年全年的虧損或許並不出乎人意料。

但相比虧損,百果園的閉店速度,更加令人震驚。

2024年初,百果園董事長餘惠勇啱啱為百果園制定了未來10年萬店千億」振興目標,計劃實現門店數量超萬家,以百億營收為起點,向千億目標前進。

現在看來,百果園正在離這個目標越來越遠。

業績預報顯示,2024年年末,百果園門店已經僅剩5116家,相比2023年年底的6081家,一年淨減少965家。

結合2024年半年報,百果園僅在2024年下半年,就關店895家。

而以百果園不到0.2%的自營門店比例來看,當中關閉的,絕大多數都是加盟店。

在大衆的印象中,加盟店的佔比,往往和品牌調性成反比。

加盟店越多,品質越難以管控,往往更適應下沉市場。直營店越多,品質越具有一致性,品牌也能收穫更高口碑。

衆所周知,百果園走的是中高端精品水果路線,水果價格幾乎是其他渠道的1.2倍以上。

然而百果園超過99%的門店都是加盟店。

這是因為,對於百果園來說,其營收的關鍵就來源於其加盟門店。

和蜜雪冰城類似,百果園主要通過向加盟商銷售水果以及收取特許使用費和管理費獲利。

某種意義上講,百果園的加盟商纔是百果園真正的「客戶」。

2023年,百果園加盟門店的銷售收入達到85億元,在公司總營收中的佔比接近80%。

但同樣也是加盟門店,使得百果園邁入了虧損的下行通道。

一直以來,百果園推行的「三無」退貨政策(無小票、無實物、無理由退貨)都廣為顧客稱道,但這一政策同樣增加了加盟商的成本壓力。

在水果行業高損耗率下,退貨的水果往往只能由加盟商自行承擔損失。

同樣,百果園的「壓貨」問題也甚囂塵上。

據了解,百果園會強制給加盟商分配滯銷貨品,且壞貨要到百分之三十才能報給公司,許多壓貨只能「放到爛」。

儘管這一模式短期內可以幫助公司回籠資金,但從長期來看,會導致加盟商庫存積壓和資金周轉困難,最終不得不降價促銷,進一步損害門店利潤。

同時,由於定位精品、高端,百果園在選址上更傾向於貼近高消費人羣,因此百果園門店往往面臨高租金、低坪效的問題。

而面臨消費環境的變化,過往依賴規模化效應盈利的模式難以為繼,這一問題逐漸暴露,進而導致大量門店關閉,損害公司利潤。

也是因此,去年年中,百果園開始調轉車頭,逐漸強調高性價比,從消費者角度來談高性價比水果。

百果園甚至宣佈,2024年8月起至2025年7月底,百果園暫停收取特許權使用費,同時還為新開店加盟商提供開業補貼。

這次「猛回頭」能夠收穫預想的效果嗎?或許很難。

百果園主打的中高端水果定位,給自己的用戶設起了門檻,但這個門檻,最終也成為了限制百果園擴張腳步的門檻。

長期以來,百果園已經利用較高的品質和價格打造出了品牌名片,一旦推出平價商品,難免兩頭不討好。

原本的高端消費者難免質疑品牌品質是否因此下滑,而新的目標羣體則仍舊難以邁入百果園的門檻。

近半年來的市場反饋也印證了這一猜想。

儘管低價單品能夠吸引部分消費者進店,但水果整體的高價仍舊難以將消費者轉化為忠實用戶,結果低價產品沒能顯著提升門店客流,貴价水果又使得門店轉化率偏低,最終轉型效果仍舊不佳。

02

曾有人評價,水果零售行業,是「彎腰撿鋼鏰兒」的苦生意。

作為「中國水果連鎖零售第一股」,百果園高端的定位曾經一度改變了大衆心中對於水果行業的「薄利」的印象。

時過境遷,百果園的業績和市場表現卻仍舊因為逐漸冷清的消費市場迅速下滑。

根據弗若斯特沙利文,按2021年水果零售額計,百果園在國內所有水果專營零售企業中排名第一,規模是第二名的2.8倍。

哪怕有着如此大的規模,疊加上如此高昂的水果價格,百果園的淨利率卻仍舊不高。

近幾年來,百果園毛利率維持在11%左右,但淨利率則接連下滑,2024年上半年,淨利率更是下滑至1.49%。

目前,水果零售行業仍舊處於高度分散的狀態,哪怕百果園身為頭部,依舊難以逃脫市場的嚴酷競爭。

在發布預虧公告後,百果園常務副總裁焦岳曾在採訪中表示,短期內公司會面臨一定的盈利壓力,而從長期主義視角來看,這些投入是必要的,短期虧損是可預見且可控的。

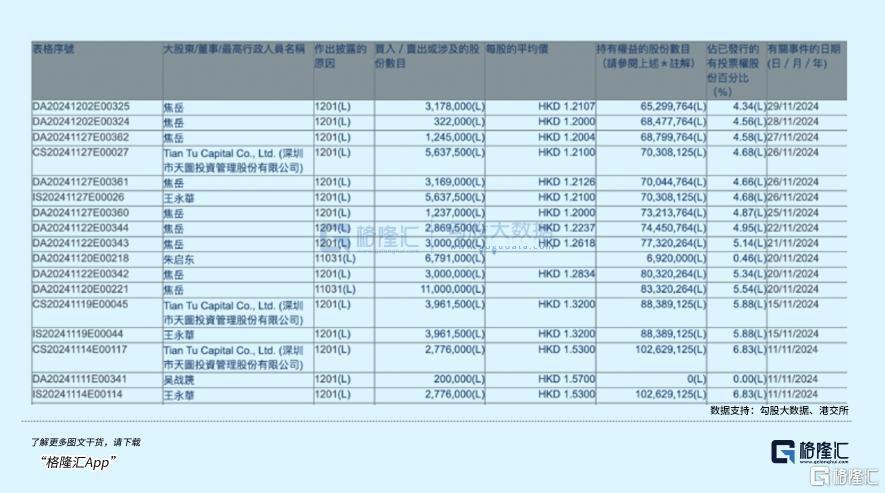

但也正是這位高管,近一年對百果園頻頻進行減持。據港交所披露易,2024年11月,焦岳更是在10天之內減持8次。

2023年年底,焦岳的持股比例為7.6%,但如今,焦岳的持股比例已進一步降至4.05%。

粗略計算,這一年間,焦岳累計套現超6700萬港元。

而百果園機構大股東天圖投資董事長王永華,也從去年8月開始多次減持百果園,持股比例由11.46%減至4.68%,累計套現近3800萬港元。

反應到資本市場上,百果園的股價上市首年維持在6港元上下波動,解封日一到,股價便在一個月內暴跌30%。

2024年1月,百果園宣佈回購H股計劃,擬定最多使用人民幣6.34億元以回購不超過1.18億股H股。同年4月,公司創始人、董事長餘惠勇等股東,自願延長股份限售期一年。

但這仍舊沒有止住百果園的跌跌不休,直至最近跌至1港元左右。

在資本市場上,並不止百果園一家遭遇如此境地。

與百果園並列為「果業三巨頭」的鮮豐水果和洪九果品,最近也一樣深陷發展迷途。

在「果業三巨頭」中,成立於1997年的鮮豐水果旗下擁有鮮豐水果、阿K果園子、水果碼頭、鮮果碼頭、楊果鋪等五大品牌,在全國已有2400餘家門店。

然而從2019年起,鮮豐水果兩次簽訂上市輔導協議,但時至今日仍未有更新的進展。

2024年8月以來,鮮豐水果存在多筆持有股權被法院凍結的信息,涉資金額高達上億元人民幣。

而洪九果品雖然先於百果園在2022年9月掛牌港交所,但2024年3月,因為遲遲沒有披露2023年年報,洪九果品已經停牌至今。

在停牌之前,洪九果品的股價已經跌至谷底,相較於歷史巔峯跌去超95%。

儘管洪九果品表示,公司業務仍在正常運營,但財報仍未能發布,復牌也就同樣遙遙無期。

水果生意,薄利多銷,達到一定規模才能覆蓋成本實現盈利,對這些巨頭公司來說,他們已經走出了第一步,但,達到規模之後呢?

當這些連鎖果企走出屬於自己的舒適圈,進入到更大的生鮮電商的角逐之中,內部運營模式的弊端便更加凸顯。

現如今,水果零售企業要面臨的對手除了有各大商超和大賣場,還有日益發展的生鮮電商。

山姆、盒馬等商超通過整合供應鏈提供了更為低價的高品質水果,叮咚、樸樸等生鮮電商也在逐漸加碼高品質水果的供應。

生鮮電商們在利用產地直採、農場直銷、前置倉等措施來縮短供應鏈、提高物流效率、降低損耗成本的同時,這些創新模式也加劇了市場競爭的激烈程度。

相較之下,百果園的加盟模式在供應鏈效率和成本控制上,都仍有相當大的進步空間。

03

結語

現在的百果園,已經站在了一個不得不改變的十字路口。

過往靠着「貴」打造出來的品牌標籤,在這個崇尚「消費降級」的市場已經有些水土不服。

但與此同時,消費者對於品質的需求仍舊存在。

相比單純的高品質高價格,抑或是低品質低價格,現在的消費者更想追求的其實是「質價比」。

百果園必須要在其中找到一個平衡點,又或者說,百果園亟需的,是對於現有模式的改革。

如何縮短供應鏈,提高供應鏈效率,儘量降低成本進而降低價格,同時保持現有的水果品質,維持用戶粘性,將成為對於百果園的重要考驗。

而一旦完成供應鏈的建設,和對現有模式的平衡,百果園仍有與生鮮電商對壘的實力。(全文完)