光伏能否底部反轉?

一、光伏行業在價格內卷下失血嚴重

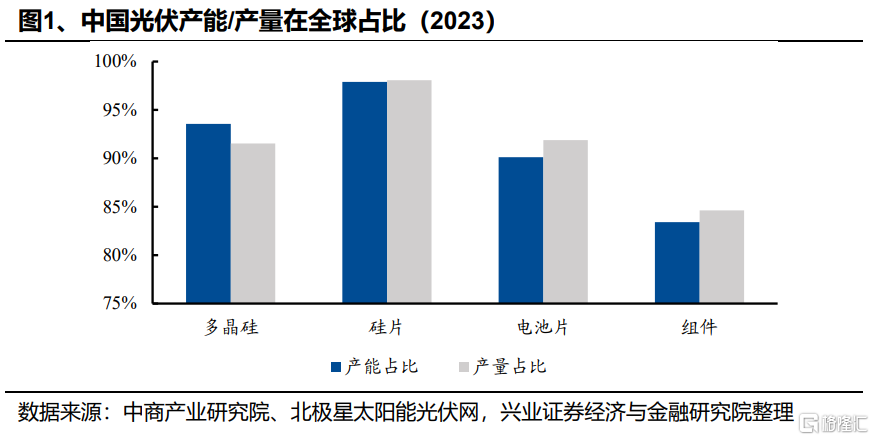

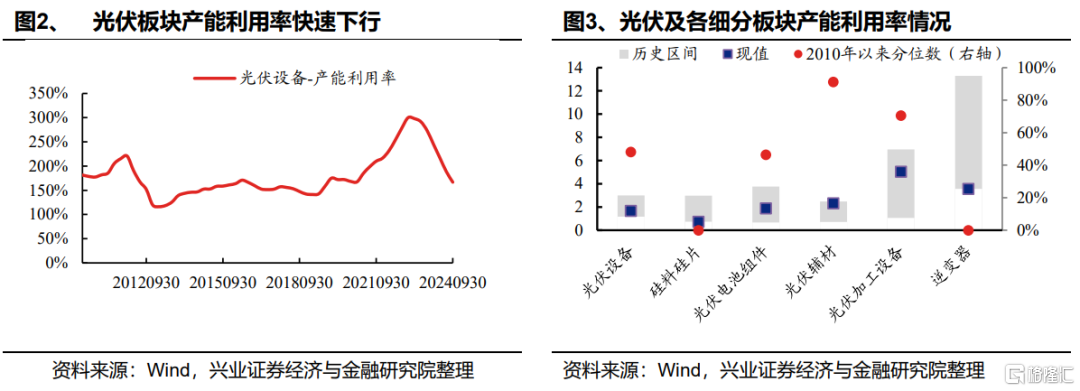

國內光伏行業內卷加劇,產品價格迅速下滑。2023年起在全球碳中和、能源安全、地方政府產業競賽等因素的驅動下,國內光伏產能快速擴張,各細分環節在全球市佔率均在80%以上。但光伏裝機需求並未能產能擴張的速度,疊加海外貿易政策擾動對光伏產品出口造成障礙,當前光伏行業面臨較爲嚴峻的產能過剩問題。截至2024Q3,以固定資產(含在建工程)週轉率TTM衡量的產能利用率加速下行至2010年以來中位數以下。細分行業中,硅料硅片和逆變器的產能利用率均降至低位。

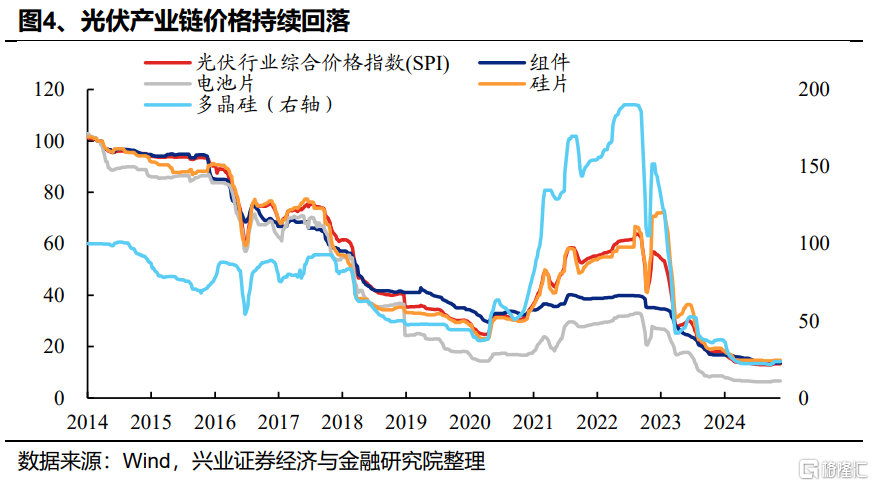

供需失衡下產業鏈內卷升級,產品價格快速回落,當前各品類已經降至2014年以來的歷史底部。2025年初光伏產品(以多晶硅爲代表)出現小幅探漲,但供需結構未發生根本變化,漲價幅度和持續性存疑。

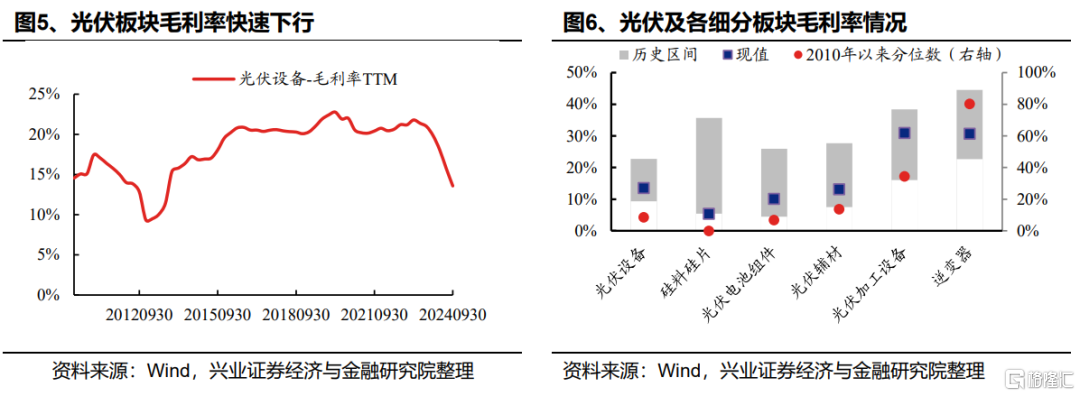

價格戰對產業鏈盈利空間造成明顯擠壓,各大光伏廠商嚴重失血,尾部企業不得不開始面臨破產出清。光伏設備板塊上市公司毛利率連續6個季度下行,各細分方向中僅逆變器的毛利率仍維持較高歷史分位水平,其他板塊均已來到底部區間。微薄的利潤空間下,光伏企業不得不進入熬時間、拼“血條”的時段。我們以【貨幣資金/過去四個季度平均現金淨增加額】來大致估算行業用賬面現金維持日常經營的最大時長,在66家光伏設備行業上市公司中,有約18%的公司僅憑賬面現金難以維持兩年的正常經營,8%的公司撐不過一年。細分行業來看,硅料硅片的虧損經營已經進入較爲極端的狀態,賬面現金僅供7.11個季度使用,且絕大多數公司的資產負債率也在60%左右及以上的較高位置,後續面臨較大的出清壓力。

二、光伏供給側吹響“反內卷”政策號角

2025年,中國將發力落實20屆三中全會改革任務,其中引導新能源發展健康有序將是重點,相關措施有望在2025年逐步落地。2024年7月,20屆三中全會指出要“完善推動新一代信息技術、人工智能、航空航天、新能源、新材料、高端裝備、生物醫藥、量子科技等戰略性產業發展政策和治理體系,引導新興產業健康有序發展”。同月的中央政治局會議和同年12月中央經濟工作會議更是明確定調“反內卷”,將“綜合整治‘內卷式’競爭,規範地方政府和企業行爲”列爲2025年的重點任務之一。

“反內卷”的頂層會議導向下,光伏行業政策約束+行業自律多措並舉,引導產業鏈迴歸良性競爭迫在眉睫。“反內卷”的政策基調明確後,光伏供給側政策密集出臺,2024年11月財政部、稅務局發佈政策下調電池組件的出口退稅率,推動組件價格修復;同月,工信部發布最新版《光伏製造行業規範條件》及管理辦法,對新建和改擴建光伏產能設置准入門檻。另一方面,光伏行業協會在2024年也多次召開行業座談會,商討完善行業自律機制,並且在當年10月發佈組件最低含稅現金成本數據,着重呼籲依法合規競爭。光伏行業多箭齊發,充分表露出對“反內卷”任務的高度重視,後續相關政策和自律力度仍有望繼續加碼,以期儘快打破產業鏈“低價格-低盈利-低技術發展”的惡性循環。

與此同時,隨着基本面/估值/機構持倉降至底部區間,光伏板塊已經進入對利空鈍化、對利好敏感的階段。後續一旦有超預期政策落地,整個板塊的修復空間和斜率較爲可觀。

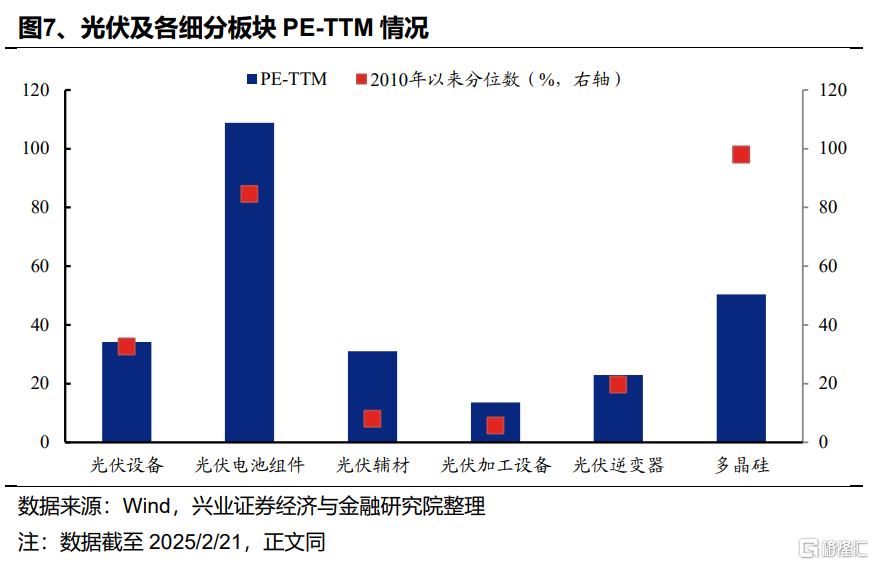

伴隨着基本面走弱,部分光伏細分方向的估值回落至底部區間。截至最新,光伏設備指數的PE(TTM)爲34.2x,處在2010年以來33%的中等偏低水平。從各細分方向來看,光伏輔材、光伏加工設備、光伏逆變器等板塊的估值水平也已經降至低位。

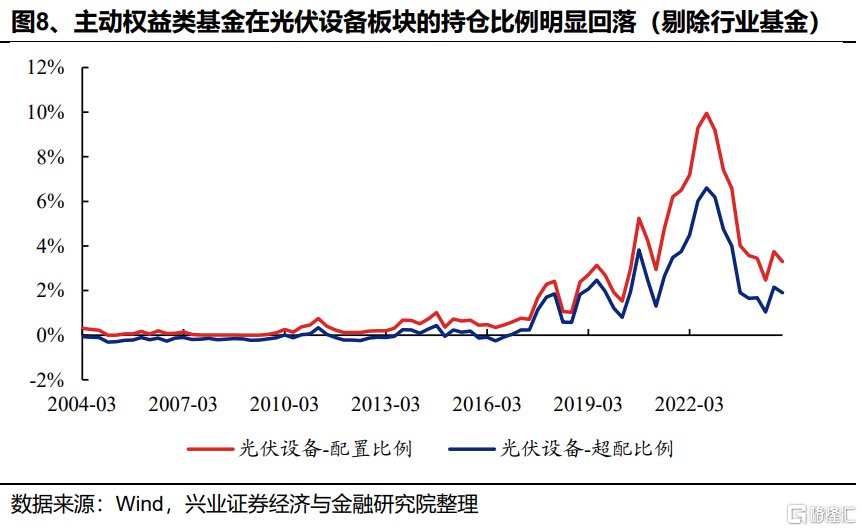

2023年以來光伏設備板塊的機構持倉也持續下行。2024Q4主動權益基金(剔除行業基金)在光伏設備板塊的持倉佔比爲3.29%,處在近五年21.0%的較低分位數水平;超配比例爲1.91%,處在近五年26.3%的較低分位數水平。

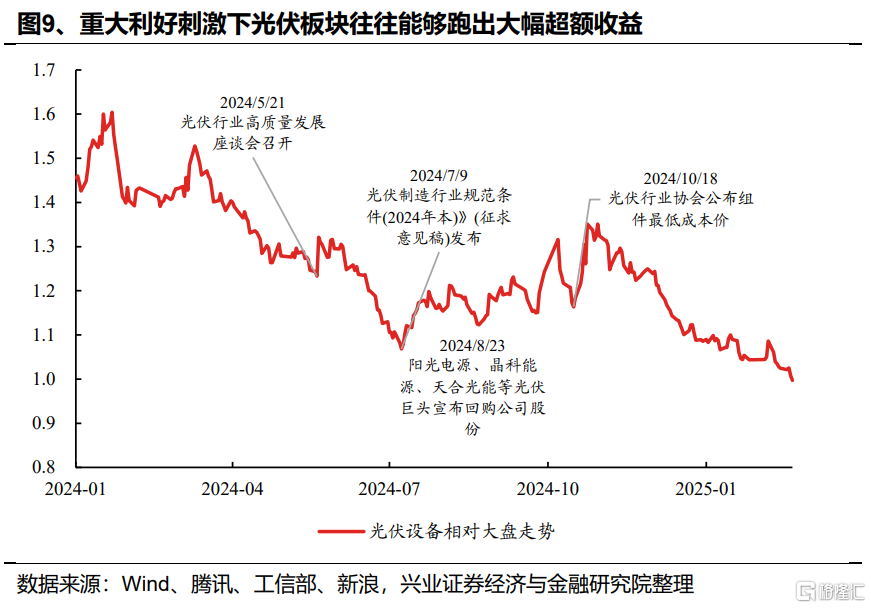

連續下跌之後,光伏板塊正處在對利空鈍化、對利好敏感的階段。2024年光伏板塊顯著跑輸大盤,但在重大利好刺激下板塊短期內也能夠展現出較大的修復彈性。四次利好發佈五個交易日的平均漲幅達9.65%,平均跑贏中證全指7.81pct。展望後續,一旦有超預期政策落地,能夠減輕甚至扭轉行業悲觀預期,整個板塊的修復空間和斜率均較爲可觀。

三、光伏板塊庫存+產能週期底部明確

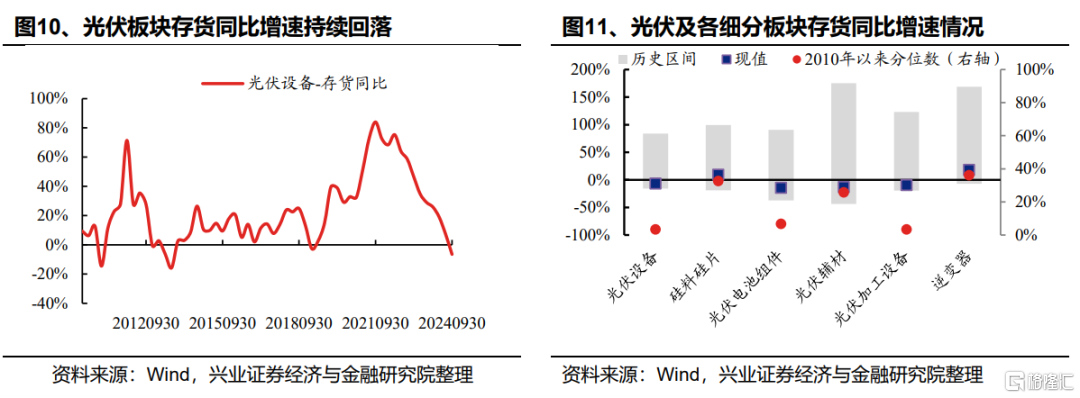

當前光伏板塊生產積極性走弱,去庫存態度堅決。截至2024Q3,光伏設備板塊上市公司存貨同比增速已經轉負,處在2010年以來3%分位數的底部區間。細分方向來看,組件、加工設備的存貨同比增速也基本觸底,而輔材則回落至2010年以來年約26%的相對低位。

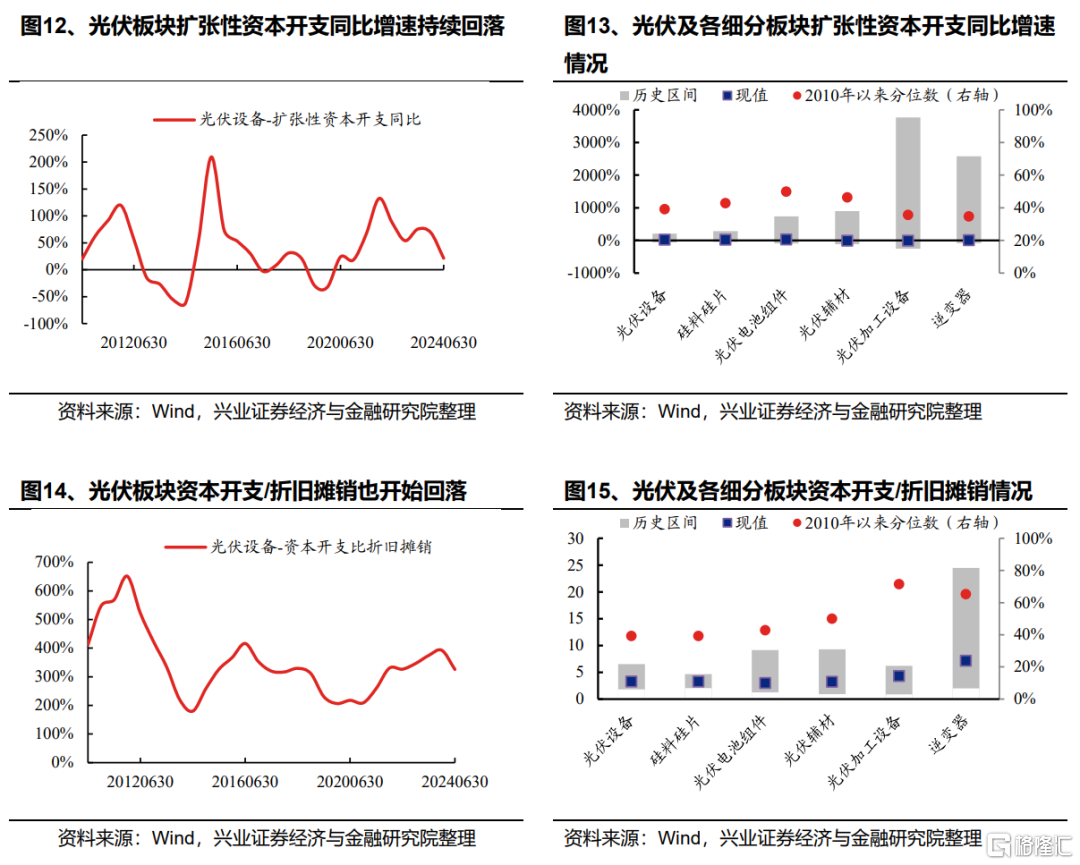

盈利預期走弱+供給約束政策雙重驅動下,光伏產業資本開支亦已明顯放緩,指向後續光伏供給格局將逐步發生改善。我們對板塊資本開支進行拆分,將其剔除折舊攤銷後的部分視作擴張性資本開支。截至2024H1,光伏設備板塊的擴張性資本開支同比增速已經持續回落至2010年以來39%的中低區間,各細分方向也均降至歷史中位數以下水平。進一步觀察當前資本開支的結構,可以發現板塊資本開支/折舊攤銷也開始回落。

四、光伏技術迭代助推行業降本增效

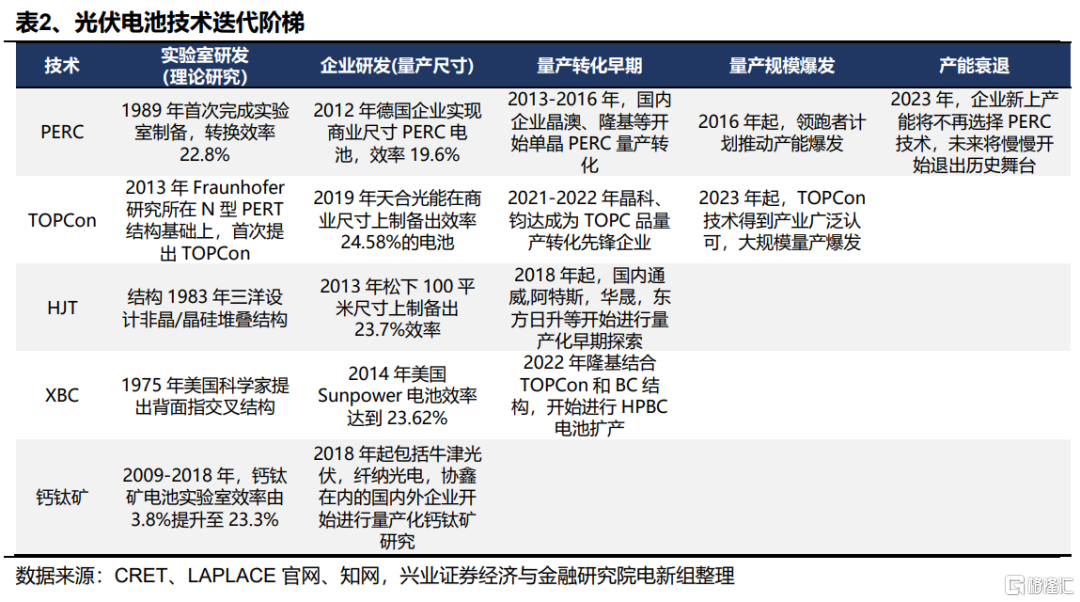

BC與HJT技術已處在量化轉化早期,有望推動光伏行業降本增效。目前光伏電池新技術主要包括TOPCon、BC和HJT三種,其中BC及HJT相對於同版型TOPCon單塊組件均有20%-30%的功率提升。TOPCon自2023年已經進入大量投產狀態,BC與HJT的產能擴張還在初期階段,隨着量產路徑的逐步鋪平,新技術有望引導行業繼續降本增效,從而帶來行業盈利回升。

陝西省推出新一輪“光伏領跑者計劃”,或可視作新一輪光伏技術加速迭代的前哨。1)覆盤歷史,2015年6月,工信部等多部門下發文件《關於促進先進光伏技術產品應用和產業升級的意見》,啓動了三年的光伏“領跑者計劃”,通過設置採購產品技術指標門檻、引入電價競價機制等方式,推動了PERC技術的快速爆發,從而在一定程度上解決了當時光伏行業供需錯配問題。2)當前,陝西省已經推出新一輪“光伏領跑計劃”,預計2025年全年總規模將達到2GW 左右,佔風光項目總指標的 20%。後續如果其他省份能夠效仿陝西,或能夠加速光伏行業完成產能迭代。

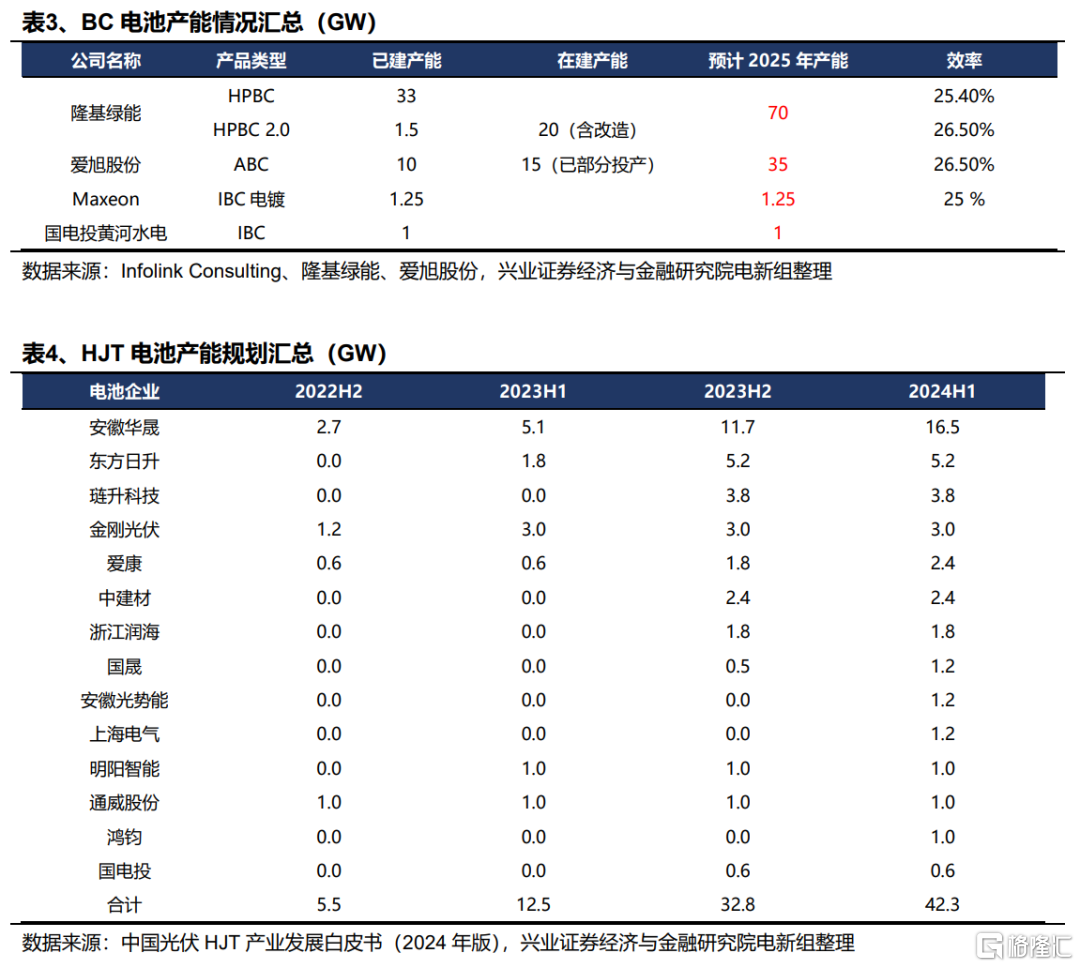

龍頭企業已經開始佈局BC與HJT產能,有望優先受益於鼓勵政策,引領新一輪技術迭代風潮。當前隆基綠能和愛旭股份主要佈局BC產能,而華晟、東方日升和通威股份則引領着HJT電池的量產轉化。

風險提示

產業政策落地不及預期;國內宏觀經濟超預期下行

注:文中報告節選自興業證券經濟與金融研究院已公開發布研究報告《“反內卷”系列之光伏能否底部反轉》,分析師 :

張啓堯 SAC執業證書編號:S0190521080005

張倩婷 SAC執業證書編號:S0190521110002

陳禹豪 SAC執業證書編號:S0190523070004

夏秋 SAC執業證書編號:S0190524100001

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10