作者 | 定焦One 蘇琦

和美團看似沒有交集的京東,突然掏出兩張牌:5%佣金、騎手五險一金,給了美團一拳。

實際上,兩家公司在2024年已經有過一輪交鋒。美團的即時零售業務閃購在2024年發力3C數碼和大家電,而這正是京東的優勢領域;隨後,京東將京東到家和京東小時達整合升級為「京東秒送」,上線咖啡奶茶的配送服務,意圖在美團的優勢領域分一杯羹。

隨着交集的深入,京東似乎開始着急了。

2024年前三季度,京東的淨利潤雖保持了兩位數的增長,但其核心業務(3C數碼和家電)收入增長乏力,也缺乏亮眼的新業務,甚至被資本市場視為一家缺乏想象力的公司。

反觀美團,作為業務增長點的美團閃購,到2024年第二季度UE模型已經打平,一些投資方開始給這個業務正向估值。這也拉動了美團的股價回升,2024年下半年股價一度達到217港元的高點。

業務增長和股價上漲,都是京東當下最渴望的東西,京東必須要講出新故事,以應對市場的期待。

與此同時,對手們也在頻繁發力。電商對手阿里、拼多多靠着AI和海外市場給足了市場信心,即時零售行業裏除了美團,餓了麼、抖音也在不斷加碼,又是宣佈3年內開滿10萬家近場品牌官方旗艦店,又是手握流量爭搶中小餐飲商超商家。

然而,被視為2025年必爭之地的即時零售,其實是一份苦差事。多位業內人士指出,這個賽道不僅需要對零售行業的上游進行改造,還需要不斷優化供需匹配和運力調度,周期十分漫長。美團先出發了一步,但是擁有運力和倉儲的京東,也並非手中完全無牌。

京東需要新故事

京東的2024年,賺得確實很多。

原CFO許冉接任CEO職務之後,開啓了「守住利潤」之路,前三季度的淨利潤按年保持了兩位數的增長(分別為18.81%、96.36%和56.11%),但是收入,尤其是核心品類的收入,快要漲不動了。

具體來看,其2024年前三季度的收入按年增速分別為7%、1.2%(2023年以來最低)和5.1%。

作為參考,拼多多同期的收入增速分別為130.66%、85.65%和44.33%,趨勢有所下滑但仍保持在兩位數;阿里淘天的收入增速幾乎陷入停滯,分別為4%、-1%和1%,但國際商業做了彌補,增速分別為45%、32%和29%,扳回一局。

雖然同為電商,拼多多和阿里是平台,主要賺的是佣金,京東以自營為主,賺的是差價,營收有天花板本在預期之中。但值得關注的是,京東的核心品類「電子產品及家用電器商品」遇到了瓶頸,2024年前三季度的收入增速(分別為5.3%、-4.6%和2.7%),不及日用百貨品類(分別為8.6%、8.7%和8%)。

這一方面是因為國補政策的刺激作用,或許要到雙11和大促優惠一起集中釋放,在Q4財報裏才體現。相比之下,日用品購買頻次高,京東近兩年發力的秒送業務也多為這一品類,推動了增長。

另一方面,則是受到了外部競爭環境的影響。零售行業從業者青松表示,一來,3C數碼這類偏應急、送禮、即買即享場景的品類,近年來在美團和餓了麼上的滲透率越來越高,對京東有擠壓效應。二來,大家電的標準化程度高、單價高、門店多,美團等渠道也在主動爭搶這批商家。三來,2024年線上線下各個渠道都上線了國補,分散了京東的市場份額。

與核心品類漲不動相比,京東更長遠的煩惱在於,對手們紛紛找到了新的增長曲線。

阿里開源大模型通義千問在大年初一發布最新模型Qwen2.5-Max,年後又拿下蘋果大單,被市場認為其模型性能和開源生態此前被遠遠低估。

拼多多的海外電商Temu日前被數據平台Sensor Tower宣佈成為2024年全球下載量最高的購物應用程序,下載量達5.5億,按年增長69%。同時,拼多多近日也傳出「內部已經組建了電商推薦大模型團隊」的消息。

京東或許是出於保利潤的目的,對新業務的投入相對保守。其新業務包括達達、京東產發、京喜及海外業務,總體體量小,且多處於虧損或規模縮減的狀態,也在一定程度上削減了京東持續投入的動力。2024年前三季度,京東新業務的營收佔比僅為1.78%,總計虧損19.80億元。

沒有新業務支撐,京東一方面利潤規模上不去,維持在100億左右;另一方面顯得衝勁兒不足,在今年以來中概股普漲的背景下,股價漲幅並不如阿里和拼多多,市值規模也不及對手。

截至2月27日收盤,京東股價為168.1港元,市值達4847億港元。阿里股價在今年以來上升逾60%,最新收盤價為136.9港元/股,市值達2.6萬億港元。拼多多為119.77美元(約931港元)/股,市值達1648億美元(約1.28萬億港元)。

無論是為了穩住核心業務,還是發展第二增長曲線來拉高股價,京東都需要一個新故事。

京東做外賣,有幾張牌?

這一次,京東拿出外賣故事進行破局,也成功將美團、餓了麼和抖音納入對手陣營。

早在2022年,京東其實就傳出過試點餐飲外賣業務。彼時,京東正在發力本地生活,計劃讓外賣商家在「京東到家」APP上線,由達達負責配送,但是外賣業務最後並未上線。

「京東到家」這一業務在2024年5月,和「京東小時達」整合升級為「京東秒送」,在京東App首頁上線「秒送專區」(最快9分鐘達),突出咖啡奶茶品類,可以說是外賣業務的前身。直到這次在京東App首頁突出「品質外賣」專區,正式進軍外賣。

左為京東改版後頁面,右為改版前頁面

京東手握現成的騎手運力和品牌資源,想做外賣並不難。而且外賣業務能補充京東秒送的單量,還能通過「高頻打低頻」的邏輯,提升主站的打開率和復購率,最終帶動其他品類的轉化和增長,這是一個說得通的故事。

那麼京東做外賣,到底手裏有幾張牌呢?「定焦One」進行了實測。

商家供給方面,京東外賣主推的是品質外賣,即上線的都是有堂食的餐飲品牌,區別於一些「作坊式」的小外賣店,但是這些餐飲品牌在美團和餓了麼也有上線,供給端的差異化較小。

價格方面,以同一家「醉面」為例,京東外賣的價格最便宜,一方面平台有補貼店家定價低,其次這段時間每天發放7元優惠券,但京東配送費比另外兩家要高。同時,京東外賣商家目前還沒有收藏送小菜這類運營。

從左到右依次為京東外賣、美團和餓了麼

配送時效方面,京東秒送(包含外賣)的配送是由達達完成,京東外賣配送時間在半小時內。不過,京東外賣目前還不能放入外賣櫃,對用戶和騎手都造成了困擾。

青松指出,京東直營此前的優勢就是「正品保證+配送更快」,這或許也能成為京東在外賣方面的優勢,比如京東上的外賣能看到灶底1情況、拒絕預製菜等,建立起用戶的信任度,但這需要京東在商家端拿到話語權。

除了上述用戶在意的硬性指標之外,京東此次能引發如此大的關注,還因為它一上來就高舉高打,帶頭給外賣員交社保、給商家降佣金、給新用戶補貼,拉了一波好感。

佣金方面,先是有消息傳出,「京東外賣只抽5%佣金,低於美團」,2月8日,美團方面回應媒體稱,美團外賣的商戶佣金率為6%-8%。2月11日,京東宣佈為5月1日前入駐的商家免除一年佣金,但未提及一年後的具體抽佣比例。

值得注意的是,補貼戰進行的同時,一直未盈利的達達,虧損或將進一步擴大。

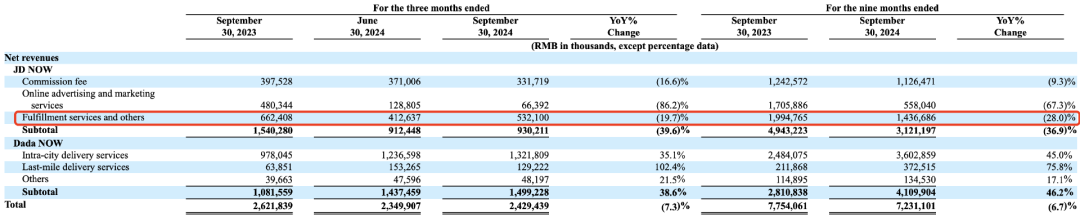

達達財報包含兩塊收入,京東秒送和達達秒送(給第三方商家和個人配送)。2024年2月以來,京東秒送推出滿29元減免配送費的策略,已經犧牲了達達的配送收入。據達達財報顯示,2024年前三季度,京東秒送業務的收入按年下滑36.9%,其中履約服務和其他收入下滑28%。京東外賣將繼續增加達達的負擔。

一位電商人士分析,京東做外賣,看起來像是核心業務被搶之後的反擊,不管有多少勝算,先分散對手們的注意力。「外賣長期處於寡頭格局,一旦贏家通喫,價格就會上漲,鯰魚的出現會促使行業向更良性的方向發展。」他認為,這是一場漫長的戰爭。

即時零售是2025年必打之戰

京東做外賣,既是對競爭對手的反擊,也是在即時零售領域的重要佈局。

這是一個萬億規模且保持着50%以上年均增速的市場,且年輕用戶佔比高,購買力強。

擁有產品供給的電商(京東秒送、拼多多本地生活),擁有配送體系的外賣平台(美團、餓了麼),以及擁有線上流量的直播平台(抖音外賣業務已併入小時達業務),都想借此找到下一增長曲線。

根據財報數據可以看到,與對手相比,美團是即時零售行業體量最大的一個。美團的核心本地商業分為到店業務(酒旅、餐飲)和到家業務(外賣、閃購),閃購代表的即時零售業務是其中的重要增長點。

收入規模:2024年第三季度,美團的配送服務收入達277.84億元,阿里的本地生活集團(包含餓了麼和高德)收入為177.25億元,京東秒送收入為9.3億元。

騎手規模: 截至2024年,美團的騎手數量為745萬人,餓了麼活躍騎手超過400萬人,京東達達年活躍騎手約130萬。

訂單量:2024年前三個季度,美團即時配送交易訂單量達187.08億單,達達總單量(京東秒送+達達秒送)18.82億單,餓了麼單量目前沒有公布。

圖源 / 京東秒送視頻號

即時零售簡單來說就是30分鐘萬物到家。

熟悉美團的投資人陳禮告訴「定焦One」,要想滿足用戶確定性的生活方式,就需要用戶先建立在平台的下單需求及粘性,然後平台通過豐富的SKU和履約時效滿足用戶需求,三個要素缺一不可。

這個賽道顯性的競爭點是騎手的配送調度和平台用戶量,實際上,多位業內人士指出,即時零售的難點在於商品供給,高度依賴本地門店和倉儲,這也就是美團近兩年在推的「閃電倉」模式。目前美團自營的閃電倉是松鼠便利、歪馬送酒,比較知名的合作方是名創優品。

陳禮解釋,閃電倉類似生鮮電商裏的前置倉,可以讓配送更快,只是SKU更豐富。這些倉因為只做線上生意,對選址要求低、租金和人力成本更低。建好倉,美團通過自建的「牽牛花」系統給出銷售預測之後,商家調補庫存,磨合好數據之後單倉模型就能跑通,在此之前先考慮接住用戶需求。

倉的重要性,京東和餓了麼也都知道。美團去年宣佈要在2027年開滿10萬家閃電倉之後,餓了麼也跟着宣佈,在2027年之前要開滿10萬家近場品牌旗艦店。京東也在抓緊開倉,只是做的更重,更多是自營的雲倉和京東超市、七鮮超市等,成本更高。

陳禮指出,即時零售有兩大難點,一是倉裏面的貨品如何按照覆蓋區域的人羣密度、人羣需求進行差異化組貨,數據越精準才能做到SKU越不冗餘,可以動態調整;二是即時零售不是性價比邏輯,如何滿足用戶的比價需求,如何說服用戶為配送體驗買單,需要時間。

綜合多位業內人士的觀點,2025年即時零售賽道會有以下兩大趨勢:1、發力下沉市場,擁抱下沉市場的經銷商,進一步爭搶和鞏固下沉市場用戶(有些是高線城市返鄉人羣)的心智和消費習慣。2、對商品品類進行拓展,從標品拓展到非標品,從日用品拓展到耐銷品。

青松從零售的視角出發,認為即時零售賽道對於平台來說,是2025年不得不去佈局的賽道。之前對於很多品牌來說,不管是門店、外賣還是電商其實都是賣貨的渠道,是提供流量的渠道。但是即時零售除了24小時開放,還能接觸到更年輕的用戶,挖掘出用戶的消費需求和場景,用不同的產品和贈品組合提升銷量和做新品宣傳,這對品牌商們來說是增量價值。

不過,即時零售是一個護城河很高的業務,和外賣一樣要靠苦功夫打磨效率來賺錢,在這一點上,其實美團和京東都有這個基因。過去幾年,互聯網公司都被困在「要增長還是要盈利」這個問題當中,2025年,這個問題的答案或將迎來反轉。