(來源:產業資本)

業績遭遇「兩連降」的酒鬼酒(000799.SZ),差一點就掉入虧損的泥潭……

日前,酒鬼酒發布的業績預告稱,2024年實現營業收入14.23億元,按年下降49.7%;歸母淨利潤1000萬元至1500萬元,按年下降97.26%-98.17%。

這是繼2023年歸母淨利潤下滑近48%之後,2024年酒鬼酒的這一數據進一步擴大至-97%左右,離虧損就差了一小步。

酒鬼酒的頹勢並非年老體衰,相反2年前的2022年,酒鬼酒曾抵達過年營收超40億元,歸母淨利潤10.5億元,攀上十年的頂峯。

過山車式的業績表現不僅透露出酒鬼酒前期大舉通過渠道壓貨實現現業績增長的弊端,還說明酒鬼酒旗下的白酒產品並沒有C端市場得到消費者的全面認可。

如今,選擇「壯士斷腕」的酒鬼酒看似風險已出清完畢,不過留給它的疑問是「其還能恢復昔日的規模嗎」?

-

冒進之路

白酒行業是一個公認的慢行業,白酒品牌的產品溢價多數源自其可追溯的歷史底蘊。

用知名價值投資者但斌的話來講就是「白酒企業歸類於世界改變不了的公司」。

那麼在這樣一個慢行業中,最穩妥的做法應該是「穩紮穩打,用點滴的產品口碑以及營銷事件做大做強」。

可是,隨着上一階段(2016年-2021年)白酒行業消費升級歷史性機遇的推動,不少白酒企業在疫情之後仍然抱着「乘電梯」的僥倖心理,期望在下一個階段繼續用高舉高打實現業績猛增。

然而行業回落的事實證明,這一期望不切實際。酒鬼酒就是這樣一例。

在上一輪白酒消費升級伊始的2016年,酒鬼酒的營收體量剛過6.5億元。到2020年酒鬼酒的營收體量已經變成了2016年的近3倍,歸母淨利潤變成2016年的4倍多。

再從從省外擴張的進度看,2016年酒鬼酒華中以外的區域收入佔比不足30%,到2024年上半年這一比例變成了58%。

也就是說,不論從產品提價還是省外擴張,酒鬼酒都趕上了上一輪白酒行業消費升級的歷史性機遇。

問題在於酒鬼酒管理層「冒進之勢」。在已有斬獲的背景下,它們並未停下來及時鞏固已有市場,反而仍在激進擴張。

酒鬼酒財報數據顯示,2020年-2023年,公司經銷商數量從763家迅猛增加至1774家,其中除大本營華中之外的區域經銷商數量從444家增加至1085家,增幅超1.4倍。

為了配合這些新增的經銷商順利出貨,酒鬼酒的銷售費用率從23%一路漲到32%,進而將淨利率則從近27%拉低到19%出頭。

一番高舉高打之後,酒鬼酒管理層期待的消費升級延續並未發生,替而代之的白酒行業進入新一輪的擠壓式發展階段。

此時,那些被酒鬼酒招商「忽悠」進來的新經銷商就被割了「韭菜」。眼看着滿倉庫的酒鬼酒庫存與銀行每日新增的利息,他們不得不低價甩貨,進而擾亂酒鬼酒的價格體系。

比如,自2024年7月以來,酒鬼酒高端核心產品酒「內參甲辰」高端酒的價格一度由對標飛天茅台的1599元跌至歷史低點700元(一批價750元),嚴重擾亂了公司原本的產品佈局。

為了「控貨穩價」,酒鬼酒只能回購退出經銷商的渠道庫存,並限制「內參系列」以及「酒鬼系列」大單品的提貨。

在經銷商數量萎縮與限制發貨的雙重影響下,酒鬼酒斷崖式的業績暴跌也就發生了。

歸根結底,酒鬼酒業績的暴漲暴跌,是其管理層「冒進」的結果。

而除此之外,這一冒進還體現在「產品體系的繁冗與混亂上」。

-

華而不實

酒鬼酒祖上也曾闊過。

1998年,剛上市一年的酒鬼酒其產品定價與淨利潤規模均力壓茅台,是僅次於五糧液的白酒榜眼。

可後續隨着老廠長王錫炳的意外離職,酒鬼酒開始跌落神壇。2002-2003年以及2005-2006年,酒鬼酒曾因持續虧損兩次瀕臨退市。

2007年,由中皇公司控股後逐漸起死回生。到2012年酒鬼酒營收超過16億元,歸母淨利潤逼近5億元,兩項數據均較中皇公司接盤時的2億元與0.6億元取得了質的突破。

到了2022年酒鬼酒業績再次騰飛,全年實現了40.5億元的營收與10.5億元的歸母淨利潤。

不過,40億元體量的酒鬼酒放在整個白酒行業,充其量也只是個「地產酒」而已。

可酒鬼酒管理層的野心卻很大,他們對標的企業一直是茅台。

2019年,酒鬼酒開啓高端化戰略,其動作是「一手提價、一手鋪貨」,高端大單品「內參甲辰」經過多輪提價後零售指導價直逼飛天茅台的1499元。

不過與飛天茅台溢價800-1000元仍「一瓶難求」的行情不同,「內參甲辰」在某些電商平台上的零售價不足千元且銷量僅是個位數。

注:酒鬼酒零售指導價1599元的「內參納瑞祥」在某電商平台上只賣880元,且交易量不足百單。

而為了讓這種高溢價合理化,酒鬼酒管理層變着法兒推廣內參文創產品以提升內參系列的品牌調性。

比如「內參系列」除了高、低度內參甲辰之外,還上新了包括「納瑞祥」、「奧爾夫」、「三生萬物」、「齊白石·福祿雙全」、「鄭板橋·竹入青雲」等多款文創酒。

這些文創酒無一例外價格高於「內參甲辰」,它們均包裝豪華且噱頭響亮。

不過,根據投資者調研信息,這些眼花繚亂的內參文創酒並未給酒鬼酒貢獻多少收入。

除了「內參系列」一味追求高端化導致的文創產品氾濫之外,酒鬼酒的華而不實還體現在其核心收入品牌「酒鬼系列」的產品混亂上。

在2024年中報中,「酒鬼系列」佔到酒鬼酒總營收的近六成。

「酒鬼系列」的核心單品主要包括「紫壇」(一批價350元)、「紅壇」(一批價240元)、「黃壇」(一批價200元)與「傳承」(一批價180元)。

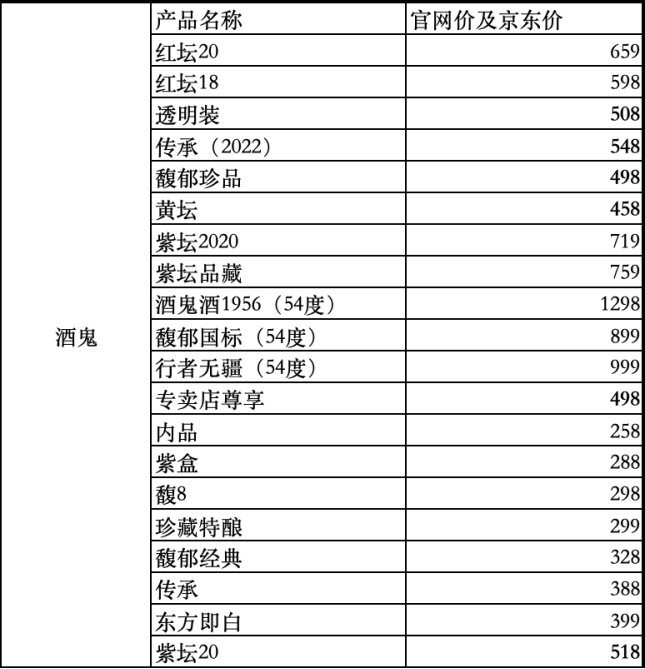

看似「酒鬼系列」產品梯隊分佈清晰且價格帶主要覆蓋200-400元。可在實際運作中,酒鬼系列每個子系列中又有各種延伸產品。

比如「紫壇」中既有「紫壇20」這樣的大單品,還有「紫壇2020」、「紫壇品藏」等衍生產品。除了子系列的延伸產品之外,酒鬼系列中還充斥着「國標」、「經典」、「特釀」、「珍品」「專賣店尊享」等獨立子產品。

「酒鬼系列」的產品陣容

儼然一副將白酒行業中所有經典形容詞全覆蓋的架勢。

可是這些眼花繚亂的產品不僅價格互相打架,比如「黃壇」、「透明裝」、「專賣店尊享」與「馥郁珍品」的零售價均在450-500元之間,造成產品銷量左右手互搏的矛盾,還給消費者造成決策癱瘓。

在如此冗餘混亂的產品佈局下,酒鬼酒管理層還常年將「聚焦大單品」一詞掛在嘴邊,這多少有點諷刺。

-

結 語

隨着連續兩年的業績下滑,酒鬼酒的風險已基本出清,這也是在其預告業績後,股價並未出現暴跌的原因,莫非是利空出盡?

當前酒鬼酒150億元的市值,動態PE接近210倍。若參照白酒行業15倍PE的水平,其歸母淨利潤未來的預期約10億元。

或許,這就是二級市場的一種期待,期待酒鬼酒還能重回2022年的業績高峯。

不過,《產業資本》對這一預期持保留態度,原因有三:

其一,白酒本輪下行周期並未結束,酒鬼酒的主流產品主要在300元及以上,其並不匹配本輪周期中受益的100-300元價格帶市場。

其二,酒鬼酒產品,尤其是「酒鬼系列」產品冗餘混亂的局面並被消除,消費者在選購酒鬼酒時依然會不知所然。

其三,酒鬼酒與經銷商的粘性需要觀察,從2024年前三季的合同負債以及經銷商數量的銳減觀察,經銷商的打款意願與合作意願均處於歷史低位。

或許,酒鬼酒終會重振雄風,但這一周期可能會比市場預期的要長得多。

(本文基於公開數據與資料分析,尚不構成任何投資建議。)

責任編輯:李思陽