漲瘋了!資金繼續猛幹這些股票

中國資產全線大爆發!

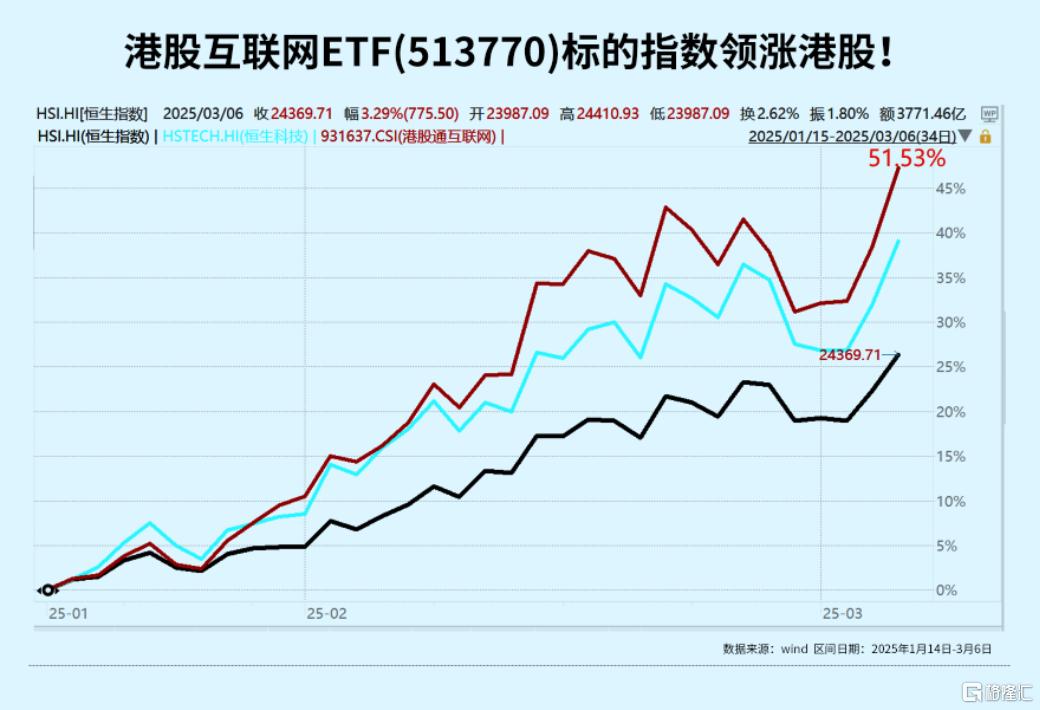

重倉港股互聯網龍頭的港股互聯網ETF(513770)今日暴漲,日線實現3連陽,創上市以來新高。

本輪港股大漲中,港股通互聯網指數彈性突出。

Wind數據顯示,自1月14日行情啓動以來至3月6日,恒指、恆科區間累計上漲29.12%、43.74%,而港股通互聯網指數累計漲幅高達51.53%,且這個勢頭並沒有停下來的跡象。

現在,場外仍湧動着大量資金,以長線外資爲主。如果這些長線外資大舉殺入,那中國科技資產,尤其是港股科技股,就很可能開始新一輪的漲勢。

01、買方機構唱多

最新的關於中國資產的看法,來自摩根資管。

他的觀點很鮮明:

中國資產重估纔剛開始,市場可能迎來“戴維斯雙擊”過程,即在估值提升的同時,企業盈利也逐步改善,從而有望推動市場進入一個較好的投資階段。

具體理由上,摩根資管也說得很詳細。

如:兩會政策佈局,針對市場關切問題,事事有回應;

對擴大內需做增量,科技政策支持與產業趨勢共振;

宏觀條件邊際平穩,有助於爲市場整體提供平穩的定價環境;

在需求預期穩定的情況下,基本面結構性改善正在形成共識日漸清晰的產業趨勢是勝率更高和更重要的投資線索。

話音剛落,隔夜美股市場上的中概股便開啓狂歡模式。

納斯達克中國金龍指數收漲6.4%,創去年10月以來的收盤新高。

上漲個股也非常多,其中世紀互聯漲超16%,富途控股漲超13%,極氨漲超10%,阿里巴巴漲超8%,小鵬汽車漲超7%,京東、拼多多漲6%,百度、嗶哩嗶哩漲超5%。

小米ADR漲近9%報35.655美元,美團ADR漲超8%報45.4美元,騰訊ADR漲超6%報67.545美元。

雖然很多投資者都習慣拿投行的觀點說事,但我始終認爲,手拿資金的人,拿着真金白銀做交易的人,尤其是大型交易機構的觀點,即俗稱的買方觀點,纔是最重要的。

雖然這些機構的真實想法,以及具體行動,外界不容易獲取,所以他們發聲的時候,投資者需要格外重視。

近期,確實有買方機構唱多中國股票,科技板塊成爲重點。

除了摩根資管,還有挪威1.8萬億美元的主權財富基金,他的CEO尼古拉·坦根在達沃斯世界經濟論壇期間接受採訪時表示:“今天要怎麼做?那就是拋售美國科技股,購買中國股票。”

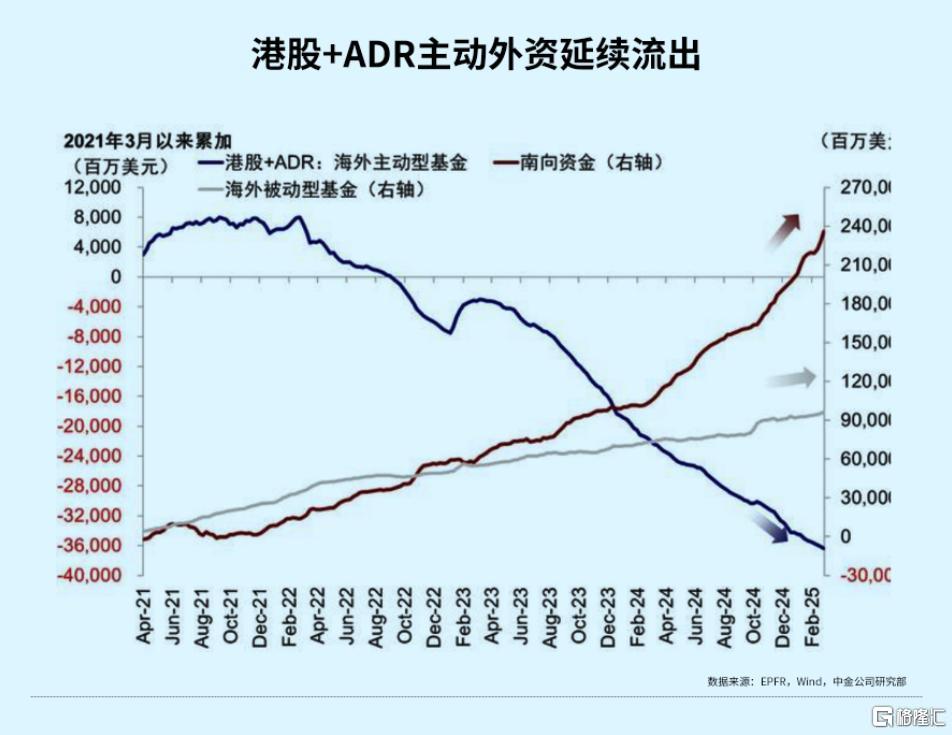

不過,數據顯示,長線外資在港股的配置比例尚不算很高。

中金公司在2月中旬出過一份報告,顯示主動資金(Long-only爲主)流出收窄,流出以專注中國和新興市場的基金爲主,流入以中概基金爲主。雖然部分交易臺反饋有些長線資金已轉爲流入,但根據EPFR統計,加總後的主動外資尚未迴流。

這個數據,曾經被對港股悲觀的人,作爲這輪港股上漲欠缺持續性的證據。但如果從樂觀的角度看,結論可以是相反的。

衆所周知,長線外資體量巨大,投資策略穩定,是港股定價最重要的交易方之一。

假設港股上漲行情持續,那麼長線外資也最終會改變流向,由過去兩年的淨流出,改爲淨流入。

爲什麼有信心這樣說呢?

02、長線外資,重新買入?

熟悉長線外資投資策略的人,都知道,他們很強調基本面,買入更多是基於戰略性目標,是真正賺基本面的錢,是真正做時間的朋友。

這正是過去兩年多,長線外資持續流出的重要原因,因爲他們認爲港股的基本面處於長期變差的趨勢中。

不過,這個趨勢正在發生微妙的變化。

事實上,在去年字節宣佈鉅額資本開支,以提升其AI技術開始,中國的科技資產就隱約有了翻篇動作。

大家都知道,2023年初ChatGPT爆火之後,AI科技成了全球資本市場新的神話,但由於各種各樣的原因,國內的AI技術發展相對落後,各家科技公司的研發投入、資本開支相對美股AI科技公司,差距很大。

正所謂,兵馬未動,糧草先行。

回過頭看,美股AI公司股價暴漲,首先得益於OpenAI在AI大模型技術上的突破,其次得益於AI公司加大研發和資本開支,像微軟、谷歌、meta等巨頭,一年投在AI技術上的研發、資本開支,都是幾百億美元,摺合人民幣數千億。

他們中的任何一家的投資額,等於國內很多家投資額的總和。

這些投資,一方面直接增加了算力、能源、數據中心等基建需求,相關概念公司出現戴維斯雙擊,英偉達、臺積電是典型;另一方面,使得這些公司,也包括相關產業鏈公司,有了新的業務增長點,從略顯沉默的價值股,搖身一變成爲成長股,估值也得到提升。

看似在燒錢,但這種搶佔未來科技制高點的大投入,非但沒有引來資本的擔憂,反而加速資本流入,大大推高美股AI公司的估值,這當中,長線資金是最重要的參與者。

原因在於,大家都很清楚AI商業價值巨大,只要能夠成功搶佔AI技術高地,未來的回報要遠高於幾百億美元。

相反,如果摳摳搜搜,不肯做大的投入,很可能錯過先發機會,在決定未來的技術競爭中落馬。

科技競爭是很殘酷的,要麼徹底贏,要麼徹底輸,很難有中間狀態。

理解了這個底層邏輯,再來審視一下目前港股AI科技公司的上漲,可以明顯看到這一邏輯的重現。

DeepSeek的技術突破,對於國內AI產業而言,是堪比OpenAI發佈ChatGPT;

而字節數百億、阿里3800億(RMB)的AI資本開支,本質上跟當初微軟投800億、谷歌投700億、meta投600億美元做AI,是一樣的;還有騰訊旗下微信宣佈接入國產AI大模型DeepSeek,跟蘋果宣佈接入OpenAI、Gemini,也是異曲同工。

往小的說,這些動作推動企業盈利預期上修;往大的說,這是市場對港股科技股從價值股到成長股的重構。

以上種種,共同構建起中國科技資產的重估邏輯,不再是消息面刺激,而是基本面的重大轉變。

這種轉變,最終會引起長線外資的注意,吸引他們重新流入。而目前美股科技股因爲估值高,宏觀經濟不確定性較大,紛紛被減持,而流出的資金會去向哪裏?

港股是其中一個選項。

至於長線外資鍾情的港股科技標的,多以基本面優質的科技股爲主,這些標的在港股通互聯網指數可以找到不少,如該指數的“重倉ATM三巨頭”。

根據中證指數公司數據,截至3月6日,中證港股通互聯網指數持倉阿里系(阿里巴巴-W、阿里健康、阿里影業)、騰訊系(騰訊控股、同程旅行、快手-W、中國儒意、閱文集團、貓眼娛樂)、小米系(小米集團-W、金山軟件、金山雲)權重分別爲22.12%、22.59%、21.45%,合計達66.17%。

港股互聯網ETF(513770)及其聯接基金(A類:017125;C類 :017126),被動跟蹤中證港股通互聯網指數,截至3月5日基金規模爲40.53億元,創上市以來新高;其年內日均成交額6.12億元,支持日內T+0交易,不受QDII額度限制,流動性佳,投資者可以看看。

03、結語

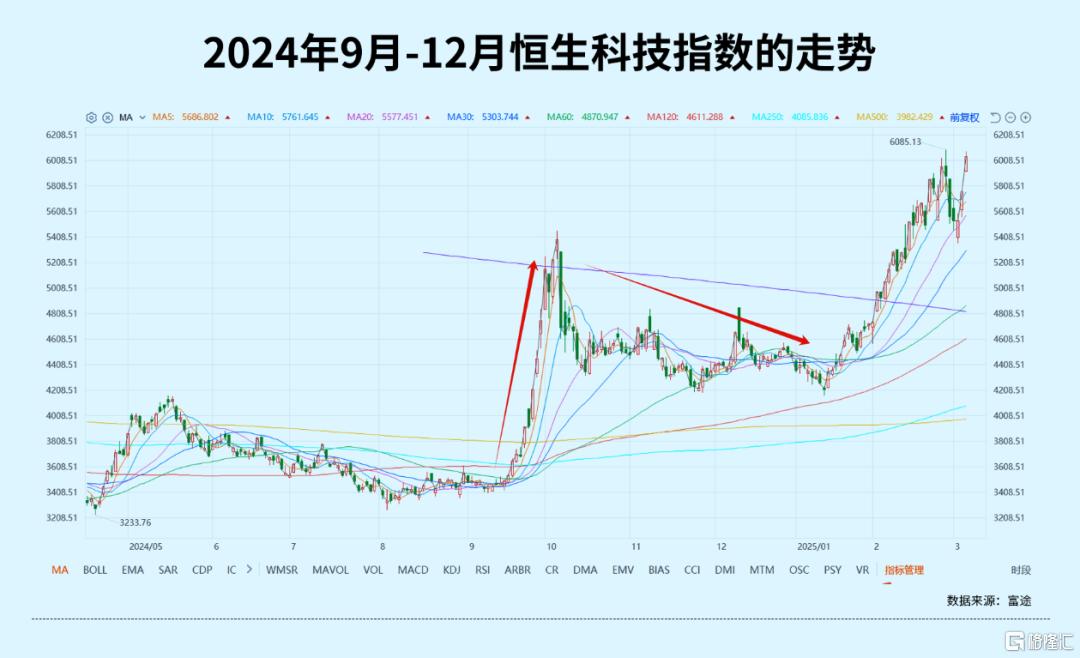

經歷了去年9月的大漲、10月-12月的大幅回調,不少投資者對於國內股市,尤其是港股今年1月底開始的上漲行情,始終有所懷疑。

始終大家都親眼見識過這種快起快落的行情,其中不少人被割韭菜。

所以,在本次上漲行情初期,有一些投資者認爲很可能會複製去年的走勢,即在極短的時間爆拉,然後就大幅拋售,所以他們選擇了逢高做空。

結果,大家都看得到,這批人被瘋狂逼空,如果不能及時平倉,相信損失是比較大的。

究其原因,不外乎受制於簡單的線性思維,或者說思維慣性太重造成的誤判,尤其是經歷了過去幾年的持續下跌,大家都已經麻木了,很難相信這一次會不一樣。

只不過,股市總有例外的時刻。

市場的變盤,也總是在一些看似不經意的瞬間,比如字節說自己要投百億做AI,又比如一傢俬募基金公司旗下的模型公司,說自己的大模型跑出了OpenAI級別的能力。

起初可能沒有意識得到,但到現在這個時間節點,邏輯已經很清晰,正如前文所述,中國的AI股,正在走類似過去兩年美股AI股的路徑。

理解了這個底層邏輯,對於港股科技股,會多一份信心。

要知道,雖然大量資金已經淨流入港股AI公司,但沒有流入的資金體量同樣很大。當這些資金重新流入時,是足以推動新一輪上漲的。

不用太擔憂股價已經很高,想想看,美股“七姐妹”的股價,相比2021年高位,漲了多少,再來看看港股的大型科技股,如騰訊、阿里,股價相比2021年的高位,還差多少?

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10