幫“上岸”的金融黑灰產,變着法在小紅書上“裸奔”

文|柒財經

網上流傳一句玩笑話:一家公司不放貸,就好像沒有靈魂一樣。

但更確切的說法或許是:一家互聯網公司不放貸,就好像沒有靈魂一樣。

這不,後起之秀小紅書,也選擇步先輩後塵,通過販賣貸款廣告這件事,給自己的“靈魂”裝上了翅膀。

01 從教你“買買買”到教你“貸貸貸”

近日,柒財經在瀏覽小紅書時發現,有貸款中介公司在平臺上投放廣告。

從一條右下角打着“贊助”標識,標題爲“幫客戶下款30個,收入1.1個,這個收入是不是很哇塞”的筆記點進去,其賬號主體爲“某某企業管理諮詢有限公司”,身份信息爲已完成了藍V認證的“中介公司”。

該賬號主要發佈了一些“貸款中介很重要”、“網貸如何置換成銀行貸款”的內容。

據悉,小紅書的筆記有兩種方式會展示“贊助”標識:

博主、達人與商家合作,在小紅書旗下的蒲公英網站報備,屬於商單合作的帖子;專業號的信息流推廣帖子,需要支付費用,用以獲得更多曝光和關注。

▲圖源:小紅書

另有,還有標記“廣告”二字的筆記,按點擊收費,旨在爲商家精準引流(跳轉外鏈),實現鎖客、續單、復購等量化目標。

但不管是哪種形式,都意味着,小紅書也沒有逃離從教你“買買買”到教你“貸貸貸”的這條流量轉化老路。

事實上,揹負着緊迫的商業化任務,小紅書正以更加積極的“恰飯”舉措,驅動來自金融領域的客戶急速增長。

柒財經注意到,目前,包括微粒貸等衆多知名助貸企業,以及國有六大行,部分城商行、股份行和農商行,中國人壽等巨頭,均已在小紅書“安家落戶”。

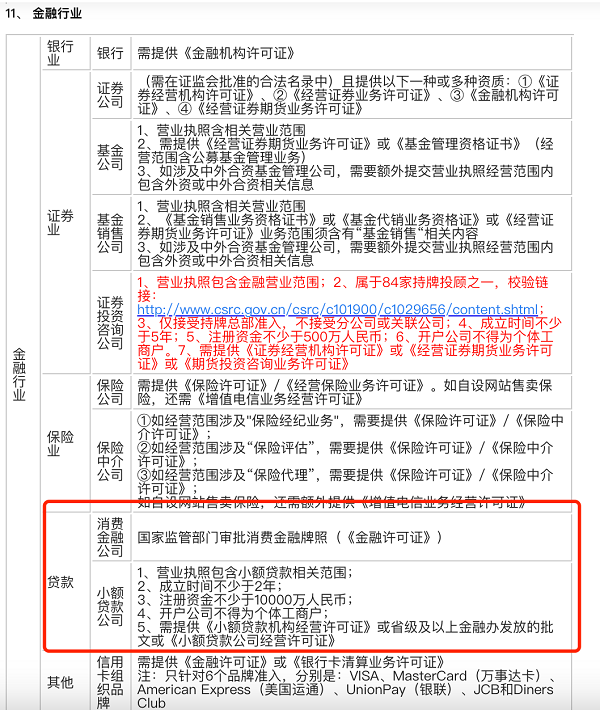

小紅書旗下聚光中心的規則顯示,金融行業機構可以直接入駐其專業號,即藍V認證,經營貸款類業務可以是持牌消金公司,也可以是成立不少於2年,註冊資本不少於1個億,且不得爲個體工商戶,取得監管部門發放的許可證的小貸公司。

▲圖源:小紅書

換言之,只要符合要求,無論是消金公司,還是小貸公司,都能在小紅書營務生意。

熙熙攘攘皆爲利來。也因此,很多用戶吐槽:“現在的小紅書,不僅助貸機構越來越多,就像“缺錢了怎麼辦”“急用錢但無人可借”“輕鬆解決資金週轉困難”的廣子也越來越多。烏七八糟的。”

但好處是,除了B站、快手、小米、釘釘等大廠,大夥兒借錢的陣地又多了一塊,且能在評論區直觀洞見各助貸企業的異同與優劣。

柒財經親自體驗,點擊帶有“廣告”或“贊助”水印的助貸企業的筆記,便能一步鏈接到對方的微信小程序或H5頁面,即可填寫資料、測算額度,申請錢款。

而站在身後的導流方——小紅書,自然也會分到一杯羹。

但值得一提的是,小紅書在賺錢的同時,似乎缺乏相應的監管力度,導致黑灰產“毒瘤”層出不窮,也侵害了用戶的利益。

02 不容忽視的黑灰產“毒瘤”

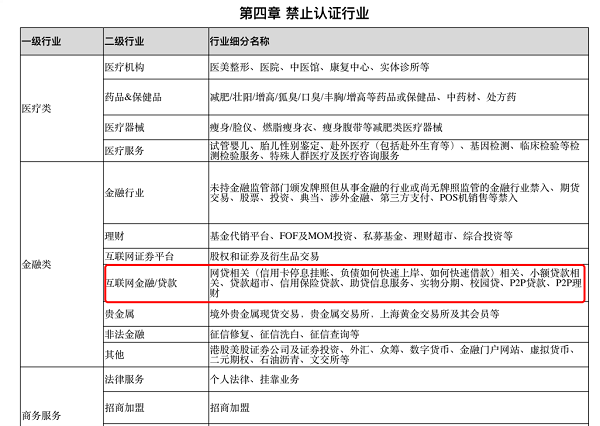

雖然在大的方向上,小紅書對金融行業機構的敞開了“大門”,但在具體的細分賽道上,仍留有“小門禁”。

比如下面列表中,針對互金/貸款類業務,小紅書明確給信用卡停息掛賬、負債如何快速上岸等特定條線貼上了“禁止入內”的標籤。

▲圖源:小紅書

但柒財經注意到,當前在小紅書上,“停息掛賬、負債協商、x折借債”的帖子並不少見,發帖的大部分是律師事務所,告訴用戶欠款逾期不要慌,可以協商延期還款,甚至聲稱免費。接着溝通,律師事務所通常會私信,“這裏敏感詞過多,可以留個微信,安排律助和您對接。”

此爲最直接的一種。

還有的是如下圖,以逾期用戶的名義,發小紅書問該怎麼辦,附帶“貸款”“負債人上岸”“網貸”“逾期”或者“逾期起訴”的標籤,評論裏要麼發佈和金融機構達成延期的短信,要麼宣稱自己有談妥的流程,但如果其他用戶想要了解是怎麼做到的,則需“私信”領取。這裏面的套路,想必大家都懂得。

▲圖源:小紅書

柒財經此前就曾與多家冠名法律顧問的債務規劃機構接觸,一名“法律顧問”表示,可以幫逾期的借貸人與金融機構交涉,能做到至少延期2年還款,對方停止催收,而且在延期結束後,讓金融機構簽署減免協議。在收費方面,其表示,按照柒財經所述本金46000元的5%收費,2300元。

但柒財經發現,在投訴軟件上有大量針對這些機構“花錢不辦事”的投訴。一用戶表示,其本人因網貸負債37萬且已逾期,找到一法律諮詢公司尋求幫忙延期,前後付了23900元的費用,簽訂合同三個多月了,對方仍沒有處理好,自己還每天收到網貸公司的催收電話,要求退服務費不成,發信息也不再回復。

業內人士表示,上述公司通過各種途徑發佈誤導性的金融代理維權信息,維權內容明顯超出金融服務協議賦予消費者的合法權利,而且以模糊的“律師”名義,誤導不明真相的消費者產生債務可免可延期,逾期徵信記錄可消可洗等錯誤認知,有“非法代理維權”的嫌疑。

一頭部消費金融公司人士告訴柒財經,“對於正規的金融機構來說,對確切遇到困難的用戶,是有相應的豁免政策的,用戶不需要依靠第三方,自己就可以撥打熱線和機構溝通,尋求一個寬鬆的還款計劃。”

▲圖源:小紅書

而小紅書對進駐法人或個人的身份信息、內容審覈等層面的疏忽和紕漏,很容易讓個別騙子鑽了空子,給用戶帶來損失。

此前,大學剛畢業的姑娘胡佳曾向《中國消費者報》反映,她在小紅書購買衣服後,遭遇了騙子。不但被誘導開通了小米金融等多個信貸產品,欠下網貸38000元,還被騙子從其招商儲蓄卡中划走全部餘額約17000元。

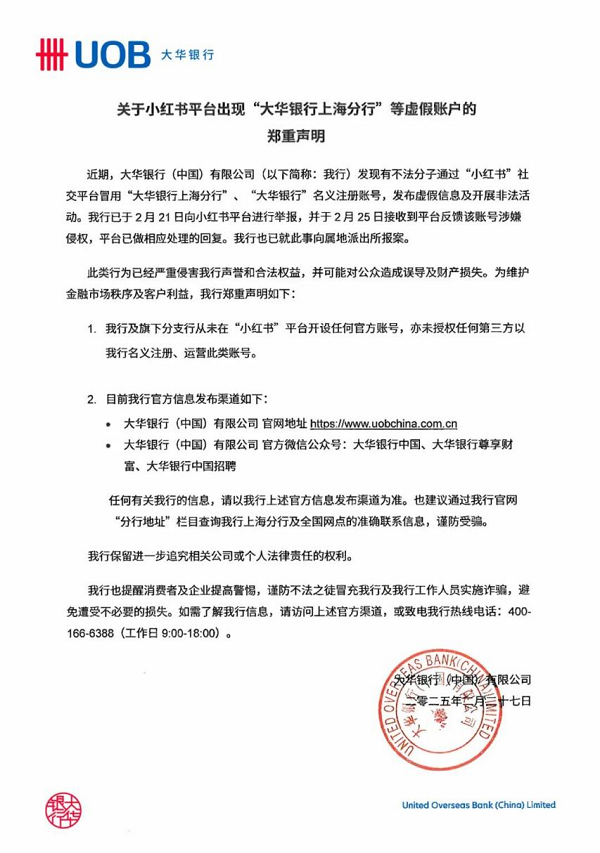

再如,2月底,有用戶爆料稱,在小紅書搜索欄裏輸入“貸款”“徵信太花”等關鍵詞,蹦出來的銀行和中介的營銷廣告中,竟然還有一堆冒充“外資銀行”賬號宣傳的“企業貸福利”等內容。

2月27日,大華銀行(中國)現身“打假”,其在官方公衆號的聲明指出:近期,該行發現有不法分子通過“小紅書”社交平臺冒用“大華銀行上海分行”“大華銀行”名義註冊賬號,發佈虛假信息及開展非法活動。

大華銀行亦強調,此類行爲已經嚴重侵害該行聲譽和合法權益,並可能對公衆造成誤導及財產損失。

▲圖源:大華銀行(中國)公號

實際上,有類似問題的平臺不止小紅書一家。

去年5月,廈門劉先生向《維權007》投訴稱,他在刷快手時,偶然看到一個貸款廣告的直播。廣告裏,主播信誓旦旦地宣稱“無需抵押、秒批貸款、低息無憂”,劉先生心動了,便按照提示下載了一個名叫“國信”的APP。

下載完成後,劉先生按照APP的要求,提交了身份證、銀行卡等個人信息。沒過多久,APP顯示他成功獲得了3萬元的貸款額度。正當他準備提現時,APP客服卻告訴他,需要先充值9000元作爲“保證金”才能放款。劉先生雖然有些猶豫,但想到急需用錢,還是咬牙照做了。

但之後,客服又以“銀行卡流水不足”爲由,要求他繼續充值。這時,劉先生才意識到被騙了。他立刻提出退款,但客服以各種理由拖延。直到最近,“國信”APP突然無法打開,劉先生才徹底死心。

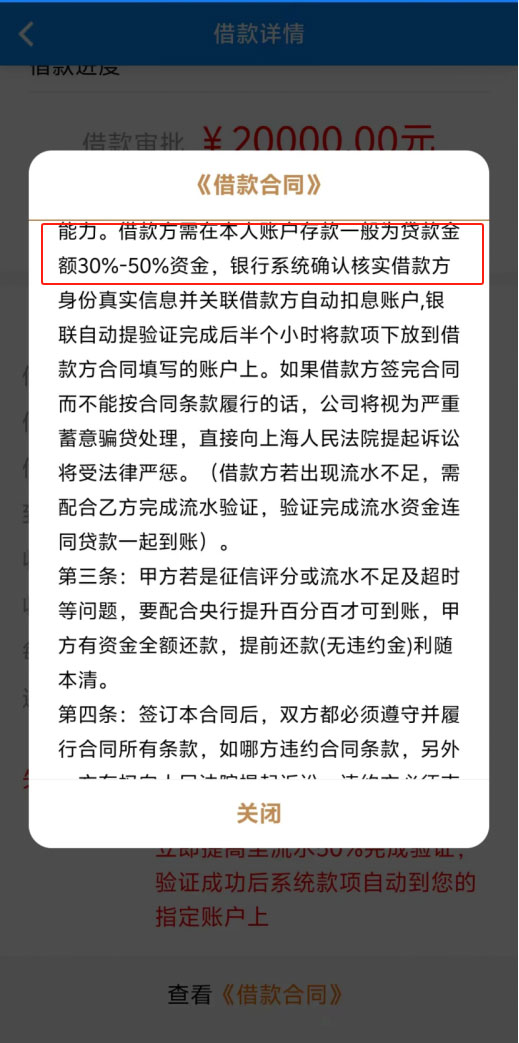

另有廣西的李女士向柒財經透露,在快手上刷到一個貸款視頻,剛好最近手頭緊就戳了進去,客服以要確認還款能力爲由,先說要流水,需存款餘額6000元,後面又說6000元太少了,系統審覈不過,要再存4000元湊夠1萬纔行,然後就沒有然後了,6000元打水漂了,騙子也沒了蹤影。

▲圖源:用戶提供的借款合同

而在近年來大力拓展金融業務的B站,此類事項也頻頻發生:有UP主以主動借錢,但要先付利息爲誘餌,坑騙用戶錢財;還有人在B站被境外詐騙擄走20萬+;不法分子打着網戀名頭搞“殺豬盤”……

03 結語

從停息掛賬機構的廣告頻現,到胡佳被誘導莫名背上數萬元債務,到劉先生在虛假APP中充值被騙,再到李女士消失的6000元,這些案例暴露出一個殘酷的現實:平臺在賺取廣告分成的“一杯羹”時,卻未築起足夠堅固的“防火牆”。

在柒財經看來,小紅書們從“賣商品”到“賣貸款”的轉變,本質是流量變現的加速跑。但狂奔之下,若只顧着追逐“靈魂的重量”,卻漠視合規隱患,以及應盡的審查義務和應擔的社會責任,而讓用戶淪爲商業遊戲的“代價”,必然也會被反噬。

免責聲明:投資有風險,本文並非投資建議,以上內容不應被視為任何金融產品的購買或出售要約、建議或邀請,作者或其他用戶的任何相關討論、評論或帖子也不應被視為此類內容。本文僅供一般參考,不考慮您的個人投資目標、財務狀況或需求。TTM對信息的準確性和完整性不承擔任何責任或保證,投資者應自行研究並在投資前尋求專業建議。

熱議股票

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10