隨着金價越來越高,黃金概念股也迎來了瘋狂爆炒。

儘管近年來金價持續飆漲黃金珠寶品牌卻出現普遍營收承壓的怪狀,但在這個寒冬,老鋪黃金(06181)卻逆勢而上。

今日收盤,老鋪黃金的股價以飆漲11.73%收市,達到了600港元,一舉超越股王騰訊,成為港股市場股價最高的「一哥」。

而相比2024年6月上市時40.5港元的發行價,上市僅8個月,老鋪黃金股價已上升逾13倍,市值也一舉突破到了千億港元,超過周大福,成為港股黃金珠寶領域的龍頭,堪稱本輪金價大漲紅利以來最大的贏家。

如此飆漲的老鋪黃金,到底有多少含「金」量?

01

在追捧老鋪黃金的人眼中,「黃金的盡頭是老鋪」。

但在更多人眼中,老鋪黃金的火熱或許會讓人有些摸不着頭腦。

線下門店大排長龍,逆勢提價養活一衆黃牛,代購日進斗金、收入過萬。

在一線城市的金飾門店門可羅雀之時,門庭若市的老鋪黃金幾乎成為了一種消費「神話」。

資本市場上,上市前的公開認購中,老鋪黃金的孖展倍數一度達到了300倍。

如今上市八個月,老鋪黃金的股價已然翻了13倍,成為港股罕見的十倍股。

狂奔的股價背後,是老鋪黃金近乎瘋狂的業績。

近日,老鋪黃金發布2024年全年業績盈利預告,預計2024年全年將實現淨利潤14億元至15億元,預計按年增長236%至260%,再次引發投資者的熱情。

單論利潤規模,老鋪黃金在黃金首飾品牌中並不亮眼,以半年業績作為對比,老鋪黃金淨利潤規模僅為周大福的四分之一,也次於老鳳祥和六福集團。

但是以增長率來看,老鋪黃金在一衆低迷的黃金企業中可謂一騎絕塵。

過去兩年,國際金價屢創新高。

持續高漲的金價之下,消費者對於金飾消費的熱情逐漸減退,國內金飾市場的需求量也顯著下滑。

中國黃金協會數據顯示,2024年我國黃金首飾消費量532.02噸,按年下降24.69%。

因此,衆黃金品牌業績均出現了按年下滑。

2024年上半年,周大福營收按年下降20.43%,淨利潤更是按年下滑44.4%;

周生生營收按年下降12.98%,淨利潤按年下降36.41%;

周大生營收按年下降20.89%,淨利潤按年下降18.71%;

六福集團營收按年下降27.22%,淨利潤按年下降53.91%。

對比之下,老鋪黃金今年上半年近200%的淨利潤增速可謂一騎絕塵。

能夠在黃金珠寶企業的寒冬中逆流而上,來源於老鋪黃金獨特的定位。

以「古法工藝」為突破口,老鋪黃金打造了一衆克價遠超市場金價的「一口價」產品,產品價格從幾千元到幾萬元不等,平均單克金價突破千元,使得老鋪黃金被稱為「黃金中的愛馬仕」。

相比普通黃金珠寶門店,老鋪黃金的銷售模式更類似於奢侈品。

在老鋪黃金門店,會為消費者提供依雲礦泉水和歌帝梵巧克力,進入門店後,銷售人員還會進行一對一服務。

而當消費者的消費金額達到特定標準後,銷售人員會帶他們進入老鋪書房。

2月底,老鋪黃金多家門店對於產品進行漲價,消費者卻「越漲越買」,各大商圈購買老鋪黃金的消費者大排長龍,和各大奢侈品「買漲不買跌」的情況一致,可見老鋪黃金的奢侈品屬性。

超高的單價使得老鋪黃金在2023年以僅僅29家線下門店完成31.80億元營收,店均收入也達到9390萬人民幣。

這樣的定價和定位,使得老鋪黃金在波動的金價中守護住了自己的單價和利潤。

過去幾年,老鋪黃金的毛利率均在40%以上。

相比之下,其他黃金首飾品牌的毛利率均在20%至30%上下,周大生的毛利率則為10%-20%,老鳳祥、中國黃金的毛利率甚至低於10%。

遠超行業同行的毛利率令人豔羨,但這也是2020年老鋪黃金衝擊深交所主板被否時,發審委會議提出的問題之一。

超高的毛利率下,滿是溢價。老鋪黃金的運營模式,並非如此「穩如泰山」。

02

2024年,可以說是黃金首飾企業和奢侈品企業的至暗時刻。

周大福官方數據顯示,截至2023年末,周大福在全球的門店總數為7655家。

到了2024年年底,周大福在全球的門店總數已經降至7065家,一年時間內閉店近600家。

與此同時,各大奢侈品品牌在國內也陷入閉店潮。

2025 年剛一開始,Gucci 就關閉了上海芮歐百貨和新世界大丸百貨的兩家門店。

而在北京華貿購物中心, Zegna、Giorgio Armani 和 Emporio Armani 門店也相繼關閉。

儘管疊加了兩種屬性,奢侈品消費低迷和黃金首飾需求放緩的景象,在老鋪黃金身上卻似乎並不存在。

究其原因,是老鋪黃金在滿足中產階級高端消費需求的同時,又兼具了黃金保值的屬性。

老鋪黃金的一口價產品看似價格高昂,但是在金價水漲船高,其他金飾品牌收取高昂手工費的前提下,老鋪黃金產品的價格並不算離譜。

再加上,老鋪黃金的產品價格低於奢侈品箱包,卻具有黃金的投資和保值屬性,哪怕此時單克金價高於市場,但伴隨着金價高漲,老鋪黃金的回收價格或許能超過原本的價值。

「買時奢侈品,賣時黃金」的想法,也就吸引了不少跟風的中產階級。

實際上,儘管老鋪黃金的定價相當高昂,但過去幾年的增長,很大程度上來源於品牌不斷吸引的中產階級。

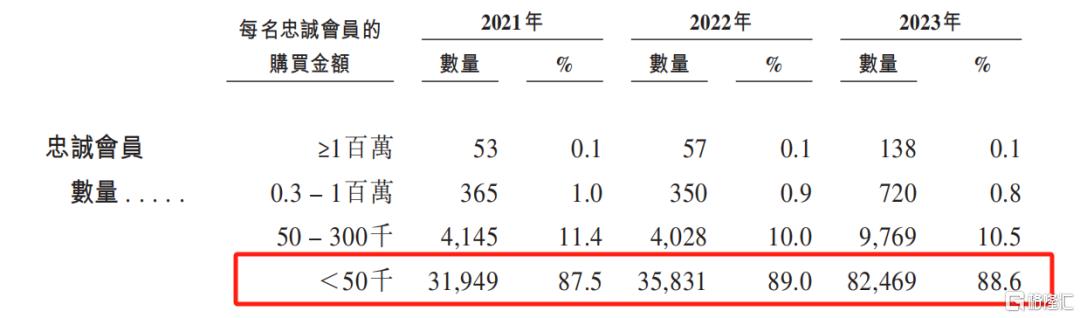

從老鋪黃金的招股書中可以發現,2023年,老鋪黃金近九成的客戶購買金額在5萬元及以下。

圖源:老鋪黃金招股書

因此,與其說老鋪黃金的成功在於「工藝」,更不如說老鋪黃金的成功在於「概念」和「定位」。

在如今跟風的浪潮下,老鋪黃金能夠高歌猛進,但浪潮退去之後呢?還很難說。

就行業地位,老鋪黃金難說佔有優勢。

《中國黃金年鑑2020》的信息顯示,老鋪黃金品牌創立於2009年,是我國率先推廣「古法金」概念的品牌,也是我國古法手工金器專業第一品牌。

但直到2017年4月老鋪黃金進駐天貓旗艦店,這個品牌才逐漸進入大多數消費者視野。

相較之下,周大福、周生生均成立近百年,老廟黃金已成立了41年,連前段時間再次夢碎A股的周六福迄今也成立超過20年,老鋪黃金名字雖「老」,卻着實顯得有些年輕。

而在整個古法黃金市場上,老鋪黃金也難說有什麼優勢。

招股書信息顯示,在整個古法黃金市場中,老鋪黃金的市場份額僅佔2%,前5大古法黃金珠寶品牌佔據整個市場46.1%的份額。

而在老鋪黃金的帶動下,各大黃金珠寶品牌也紛紛推出自己的古法黃金產品,如周大福的「傳承」系列。

因此,老鋪黃金的「古法金」優勢並不明顯。

在產品上,老鋪黃金也多有爭議。

不論是各大社交媒體上對於產品質量的質疑,還是老鋪黃金對於產品研發的投入,都給老鋪黃金未來發展蒙上了一層陰影。

招股書顯示,老鋪黃金2021年至2023年外包生產的產量分別佔總產量的36%、32%及41%,也即是說,老鋪黃金產品有四成依賴外包生產,且這一比例仍在逐漸走高。

作為一個主打高端市場,全直營門店的品牌,生產外包無疑是一個不穩定因素。

同樣,老鋪黃金在產品研發上投入也相對較少。

2024年上半年,老鋪黃金研發費用為656萬元,佔營業收入的比例為0.2%。同期,老鋪黃金的銷售費用卻高達5.32億元,是同期研發費用的80餘倍。

招股書也顯示,過往三年,老鋪黃金研發費用佔比從未高過1%,銷售費用卻逐年增長至2023年的5.79億元,2024年,這一數據或許還將再創新高。

橫向對比國內其他黃金珠寶公司,老鳳祥同期的研發費用為1678萬元,潮宏基為2906萬元,老鋪黃金的研發投入並不算高。

再疊加上,近幾年來,老鋪黃金的應收賬款持續膨脹,存貨也在持續積壓,老鋪黃金的未來似乎不甚樂觀。

2024年上半年,老鋪黃金應收款項合計為3.70億元,按年大增124.25%。

而這已經是在去年按年大增275.33%的基礎上,再次大幅增長。

同期,老鋪黃金的存貨也達到21.08億元,按年增長119%,佔營收比重已經高達60%。

儘管這或許是由公司黃金企業的性質以及和購物中心合作的模式造成,但這樣的數據也意味着,老鋪黃金必須源源不斷吸引新客戶、保持高速增長,才能維持這個模式的持續運營。

但問題是,這樣的故事還能講多久?

03、結語

面對老鋪黃金的成就,大家看法各異。

部分人認為,這是中國奢侈品的崛起,期待着老鋪黃金走向世界,而另一部分人則認為,這個依賴營銷的故事早晚有一天會走到盡頭。

但哪怕再看好老鋪黃金的人,也難以否認,現如今的排隊和股價暴漲,都或多或少是在販賣情緒價值,有着一定的不理智因素。

目前,老鋪黃金的市盈率已經遠超100倍,遠高於業內龍頭周大福等,再加之周大福、老鳳祥等品牌也在接連推出類似產品搶佔市場,老鋪黃金的未來,仍舊需要實踐驗證。

現在老鋪黃金的瘋狂故事仍在繼續,但無論是產品還是股票,都要警惕風險,謹慎下手。