昨晚納指再度大跌4%,自2月18號最高點以來不到一個月時間,跌了13%了,這基本上已經是納指近兩年的最大級別回調了。

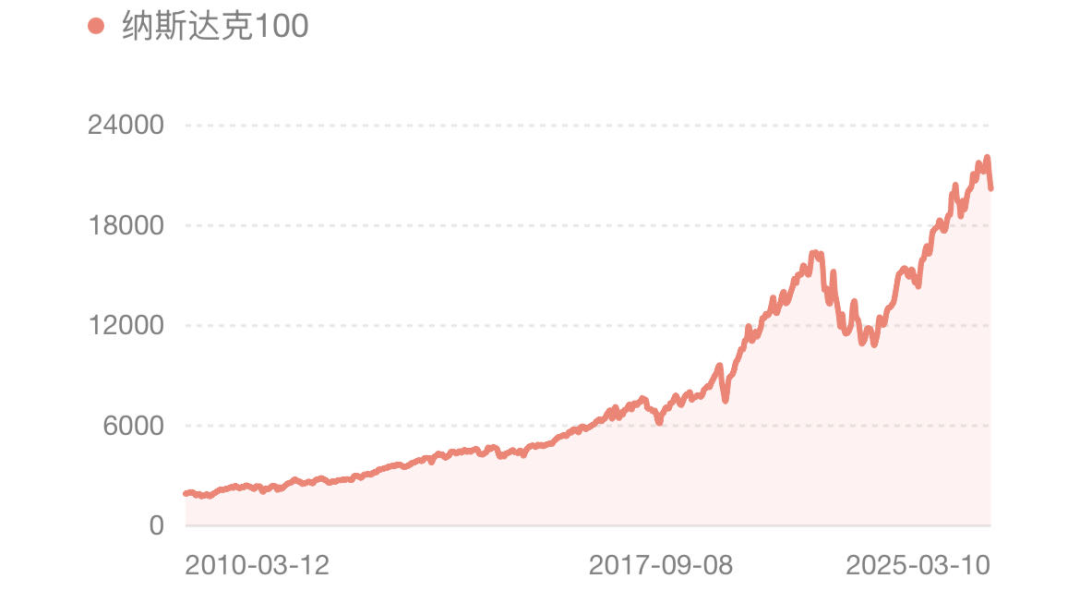

下圖是納斯達克100指數(NDX.GI)的K線走勢圖:

這次納斯達克100不僅跌破了自2022年底部以來的上升趨勢,也是跌破了包括年線在內的所有均線。

從技術分析的角度看,這是一個值得注意的危險信號。

消息面上,上周末特朗普表示,美國經濟正面臨一個「過渡期」,不排除美國經濟衰退的可能性。市場擔心,特朗普的關稅政策和聯邦職位削減,會引發不可預知的經濟風險。

對國內投資者而言,經過這些年的牛市,對納指有信仰、信奉"相信G運、月供納指"的人不在少數,現在也來到了一個做選擇的關鍵點。

納指還能不能買,怎麼買?

為了回答這個問題,我們還是從指數本身、從數據說起吧。

這裏我說的納指,是指:納斯達克100指數(NDX.GI),這裏要注意它

與納斯達克指數(IXIC.GI)的區別。

一般軟件在展示行情時,更習慣用納斯達克指數,但這是一隻綜合性指數,由在納斯達克市場上市交易的所有公司構成,包括金融股,成分股數量高達3000多隻,成分股太多並不適合基金跟蹤。

而納斯達克100指數,成分股只有100只,更適合指數基金來跟蹤,國內發行的納指基金,基本都是跟蹤納斯達克100的。

因此,出於投資交易的考慮,我們更關心的是納斯達克100。

納

斯達克100指數,由美國納斯達克市場中,市值規模最大的100家非金融公司構成,這些公司主要是信息技術、消費、 零售批發貿易和生物技術等高成長行業中的科技龍頭。

具體來看,納斯達克100的權重股包括:蘋果(8.84%)、英偉達(7.68%)、微軟(7.50%)、亞馬遜(5.52%)、谷歌(5.52%+2.69%)、博通(4.17%)、特斯拉(3.56%)等。

下面是納斯達克100的權重股:

注:這裏我用納指ETF的基金持倉來近似代替指數成分股

這些公司基本都是各自賽道中赫赫有名的全球「領跑者」,體量巨大且先發優勢明顯,行業地位難以撼動。

簡單來說,納斯達克100指數有着高科技、高增長和非金融的特點。

納斯達克100的淨資產收益率ROE最新值高達26.21%,近15年的ROE最低時也有15%,最高時有近30%,中樞在22%左右,目前處於中等偏上位置。

ROE是最重要的基本面指標,是企業盈利的源泉,是業績增長之本,是股價長期必漲的最大保障。

作為一隻高ROE、高回報、代表全球頂尖科技市場的長期績優指數,納斯達克100非常值得我們長期關注與跟蹤。

拉長周期看,納指的股價走勢很穩健,這可能跟它的股價漲幅,大多數時候主要由盈利驅動有關。

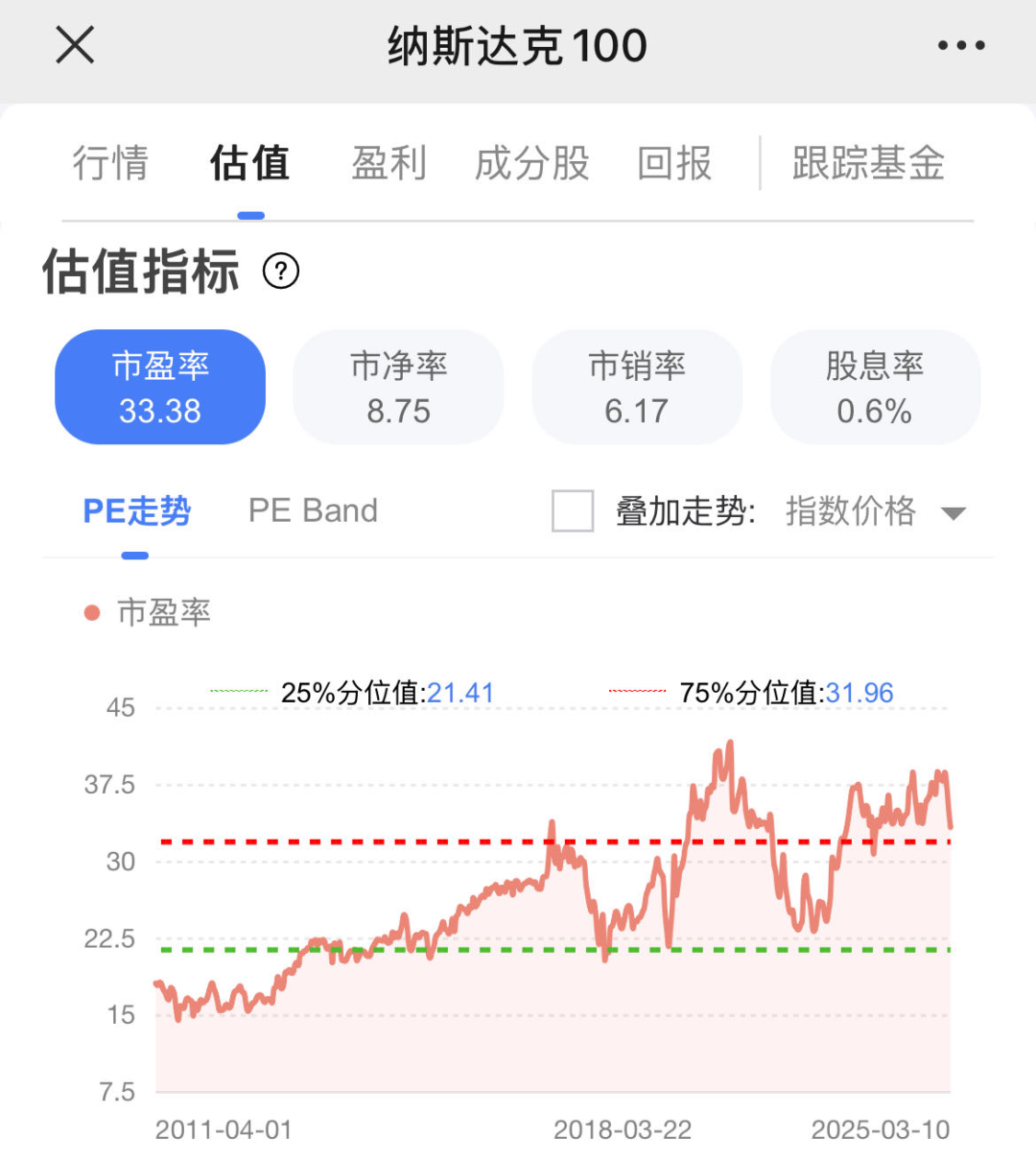

接下來我們再看看它的估值,下圖是納斯達克100的歷史PE走勢:

納斯達克100的最新PE是33.38倍,過去15年,它的PE最低到過15倍,最高到過40倍,中樞是25倍左右,目前的PE處於近15年的最高區域。

總的來說,納指是一隻值得長線看好的績優指數,起碼以目前的信息看依然如此,但這不代表它不會跌,不會有熊市。

我覺得我們應該以平常心來看待這麼一隻績優指數,而不是搞出"納指永遠漲"這種信仰來。

目前納指啱啱從股價高位、估值高位的地方趨勢破位,跌幅也僅僅13%,因此,過於着急加倉是有較大風險的,要做好準備,它也會出現30%、40%甚至50%跌幅的可能,也會有數年不漲的熊市。

因此,長期有投資價值,但短期不確定性很高、有風險,控制好倉位,拉開時間與空間,分批分層買入是最穩妥的選擇。

(轉自:復來指數投資)