花無百日紅,股無千日好!

過去兩年,稱霸全球的美股,現在正陷入連日的大跌狀態。

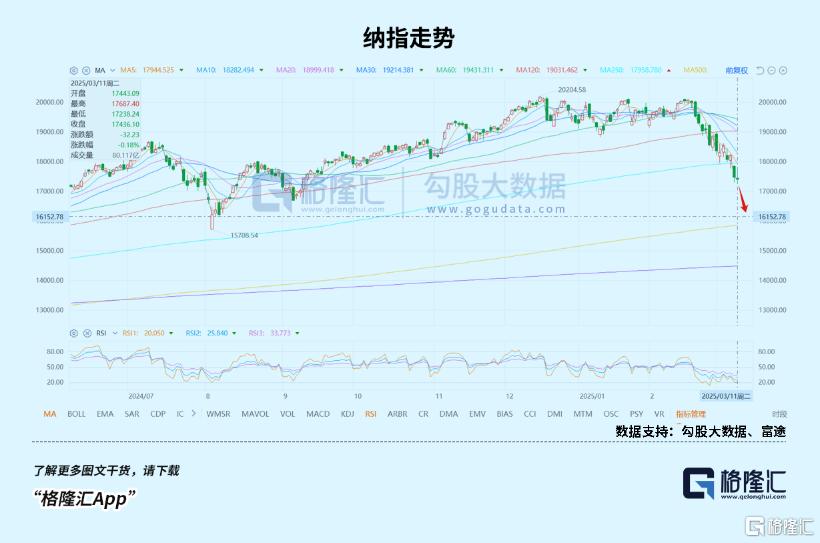

周一晚,納指一度跌至17000點附近,回撤幅度15%,進入技術性調整區間,將特朗普當選後的漲幅全部歸零。

類似2022年初,美股再一次站在了十字路口。

雖然昨晚發布的CPI數據低於預期,暫時緩解了經濟衰退的陰影,美股出現暴力反彈,特斯拉、英偉達等高彈性的科技股漲幅居前。

但總體上看,美股市場還說不上企穩,接下來依然會呈現高波動性。

都說美股長牛是信仰,只要有大回撤,就可以買入,這一次,會不一樣嗎?

01

美股跌到底了嗎?

單從技術指標上看,美股的確存在超賣。

以納指為例。

周一大跌時,納斯達克100指數主連(2503)分析,RSI跌至10.95,比24年4月19日的15.69,24年8月7日的21.47,24年9月6日的20.27還要低。

另外,周一晚標普500波動率指數(VIX)衝高到29.56,收盤為27.86,追平了2023年3月份硅谷銀行爆雷時的水平,僅次於24年8月5日日元加息傳聞時的恐慌水平,高於2023年10月份、24年4月份、24年9月份、24年12月份的位置,即使對比恐慌 2022年整年,也只是略低。

還有跌幅,過去兩年比較大的回調,每年都有2次。

2023年2-3月是一次,納指最大跌幅為8%;

2023年7-10月是一次,納指最大跌幅為13%;

2024年4月是一次,納指最大跌幅為8%;

2024年7月也是一次,納指最大跌幅為16%。

本次的跌幅,已經接近去年最大的那一次。

在之前的文章中,我們根據歷史經驗做過一個粗略預判,當時給出的區間較為寬鬆,跌幅在10-20%之間,現在已經處在區間的中間位置。

會不會繼續下跌?

當然有可能,如果跌到預測的下限(20%),納指可以再跌1600點,跌幅9%,去到16000點,即去年8月份的低位。

雖說跌了這麼久,幅度也不小,拋售的壓力、空頭的力量都有所枯竭,在一些美國投行的交易台數據(付費服務)中也有預測,CTA的拋售可能會在本周結束,但另一面,資金方的總體槓桿水平還沒有下降到很低的水平。

鑑於美股牛了兩年多,漲幅巨大,我傾向於美股可能需要一個較長的調整期,加上目前宏觀政策太過搖擺,投資者的耐性自然要更高一些。

原先以為一個月搞定的,現在看來,可能需要2個月、3個月,原先以為跌到10%就會觸發反彈,現在可能需要跌15%、20%。

一方面,大量資金要逐步退出,得給予充足時間;另一方面,如果跌幅不夠大,估值就不可能低到能吸引資金重新回來。

美股出現強力反彈是事實,但在充滿不確定性的大環境裏,大家還是不能掉以輕心。

02

算不算至暗時刻?

悲觀一點的人,會下意識地認為現在美股已進入至暗時刻。

首先,要理解什麼纔算得上至暗時刻?

舉個例子,過去5年,納指最大級別的回調有兩次,一次是2020年3月的疫情,另一個是2022年的高通脹、強力加息,外加動盪的地緣政治問題,兩次跌幅均在40%左右。

這兩次算得上自2000年科網股泡沫破裂、2008年全球金融危機後最大的跌幅,前兩次跌幅更高,分別達到80%、60%。

這些時刻,可以算至暗時刻。

至於其他級別的回調,即使幅度不小,如2018年10月-12月,回調幅度達25%,但原因只是市場擔心經濟放緩,以及聯儲局的加息政策,算不上至暗時刻。

至於級別更小的回調,如10-20%,甚至低於個位數,都只不過是經濟基本面和流動性兩個層面的小風波,更算不上至暗時刻。

當下的美股,經濟基本面、流動性是有問題,比如反覆無常的貿易戰,導致通脹預期升溫,損傷宏觀經濟,還令美國國家信譽有損,而聯儲局一再推遲降息的信號,使得流動性預期急轉直下。

有點「雙殺」的味道!

但對比2018年、2020年、2022年,要溫和得多,CPI在2.8%,遠沒有2022年9.1%嚴重,上周五的非農數據,是有一點不及預期,但並沒有顯示經濟陷入衰退,美國金融系統也沒有什麼出現什麼危機。

聯儲局也沒有釋放過要加息的信號,如果經濟持續低迷,反而能夠更快地降通脹,給聯儲局降息製造條件。

從估值層面看,美股目前的下跌,更多是因為之前漲幅過大,估值過高,大量資金擁擠在美股,當情況轉變,比如企業的業績出現miss,歐洲的、中國的市場出現轉好跡象,重現顯示出性價比優勢,資金自然由美股流出。

客觀地說,這種回調總體上看是正常的,也是無可避免的。即使不是現在,即使不是特朗普瞎折騰,也會有別的因素去引發一次幅度較大的回調。

既然已經回調,想要重回上漲,現在唯有寄希望於,特朗普儘快迴歸正軌,又或者他能夠快速出成績。

其實,單從經濟上看講,他做的一些項目,比如吸引實體產業的投資,open AI、軟銀、甲骨文5000億美元的Stargate,台積電1000億美元項目,蘋果5000億美元項目,日本1萬億美元的投資計劃,等等,毫無疑問會促進美國的經濟、就業、稅收等等。

如果這些項目進展順利,能夠為美國經濟貢獻增長,那美國經濟就多了支撐,如果貨幣政策能夠配合一點,那股市來個反彈是沒有問題的。

樂觀一點看,特朗普現在挖的坑,有沒有可能是黃金坑?

無論如何,對於美股比較合理的看法,應該是短期確實存在高波動,但中長期問題不大。

03

抄底嗎?

那目前,是不是已到抄底美股的好時機?

只能說,經過過去幾周的急跌,無論是下跌幅度,還是估值,美股都已顯示出不錯的性價比,可以考慮買入。

當然,不敢確定現在是不是最低點,因為包括宏觀的、地緣政治的、貨幣的、交易層面等等,都還有很多不確定性。

抄底抄在半山腰,是很不好的體驗。

所以,對於風險十分厭惡的人,大可以不交易,以觀後效;如果能夠承受風險,可以謹慎作為,也可以通過好的交易策略來規避其中的風險。

我見過一些投資者,資金是狂加槓桿而來,利息又高,能夠承受的期限又短,還是一把all in,這種孤膽式、賭徒式的做法,命只能由天而不由他自己了。

任何交易,都不可能確保自己一定能買在最低點,而只要出現虧損,內心都一定不會好受,所以,好的交易策略,應該包括以下三個方面:

1、大跌後,低估值時才考慮買入好公司;

2、分批次買入,拒絕一次性all in;

3、任何時候都要保有現金。

至於買哪些標的,最簡單的,還是指數,納指可以,標普500也可以,這些都是美股比較好的公司資產集合,道瓊斯其實也可以,雖然它是傳統工業股、消費股、金融股的大本營,沒有高科技公司那樣耀眼,但特朗普振興美國製造業的政策,令到道瓊斯也有不錯的吸引力。

如果選擇個股,那高彈性的AI科技依然是首選,這裏邊包括算力、雲計算、能源等基礎設施,也包括各類應用,當然也包括像量子計算等前沿科技。

至於估值問題,隨着下跌,情況已有所改善。

如英偉達的動態PE已經回撤到36倍;業務比較穩定的,像微軟、谷歌,動態PE為30倍、20倍,在2022年最低迷的時候,兩者的估值在25倍、17倍左右,這些公司基本跟隨指數升跌,如果你相信納指會像2022年一樣跌40%,那微軟、谷歌現在還不能下手,再等下修20%吧。

對於一些估值虛高的公司,像特斯拉、APPlovin、palantir,以及一衆核電小票、量子計算小妖股,波動率會更高一些,暫時還是觀察為主。

04

結語

平時,經常聽到大家暢談美股長牛,月供納指、標普500,可以躺贏。

但真正大跌的時候,舉目望去,卻是一張張驚恐的臉。

買在炮火連天時,賣在琴聲悠揚時,是不變的交易策略。

美股跌成這個樣子,正值炮火連天時。

當然,你也可以說現在沒有必要只抱着美股這棵樹,因為歐洲市場、中國市場正顯著跑贏美股。

如果你一直專注做美股投資,也可以踐行巴菲特口中待在自己的能力圈內,沒有機會的時候,就當放假。

不管怎麼說,作為投資者,你多多少少關注美股的表現,因為它仍然是全球資本市場的錨。

而且美股投資很簡單,既不需要你拼命打探內幕消息、死命玩弄財技,也不需要你學富五車、各種理論爛熟於心,只需要你保持常識、尊重規律即可。

至於什麼常識?什麼規律?

回調到歷史經驗值,再考慮買入;

低估值時買入,分批次買入;

買好指數,買好公司,買有潛力的公司;

任何時候都要抱有現金;

等等。