智通財經APP獲悉,由於對經濟增長放緩以及關稅可能影響前景的擔憂動搖了投資者信心,股市已跌至近六個月低點。

上周,標普500指數下跌近 2.3%,道瓊斯指數下跌 3%。科技股佔比較高的納斯達克綜合指數下跌約 2.4%。上周四,標普 500 指數正式進入回調階段,該基準指數較 2 月 19 日的歷史高點下跌 10%。

未來一周,聯儲局和美國經濟的健康狀況仍將是投資者關注的焦點。聯儲局周三宣佈下一次貨幣政策決定時,市場普遍預計聯儲局將維持利率不變。市場將關注聯儲局何時可能再次降息的任何線索。

周一公布的 2 月份零售銷售數據將成為每周例行經濟數據發布的焦點。在企業方面,周四收盤後,耐克(NKE.US)、聯邦快遞(FDX.US)和美光(MU.US)的季度業績將受到密切關注。

耐心的聯儲局

最近股市的拋售恰逢市場對經濟數據放緩的擔憂日益加劇,這促使投資者預計聯儲局在2025年大約會降息三次。

但由於通脹仍遠高於聯儲局2%的目標,加上特朗普政府的關稅和其他政策可能會進一步推高物價,市場普遍預計聯儲局將在周三維持利率不變。

值得關注的關鍵將是聯儲局最新的經濟預測摘要(SEP)。這包括它的「點陣圖」,它描繪了政策制定者對未來利率可能走向的預期,以及聯儲局主席鮑威爾在新聞發布會上的評論。

聯儲局去年12月發布點陣圖時,預測中值為2025年底聯邦基金利率將在3.75%至4%的區間內,這將反映出今年兩次降息25個點子,比市場預期少一次。

摩根士丹利首席美國經濟學家邁克爾•加蓬表示,由於財政政策的不確定性繼續給經濟前景帶來壓力,他預計美

聯儲將「表現出極大的耐心」。

加蓬寫道:「鮑威爾主席可能會對經濟持謹慎樂觀的態度,但由於政策不確定性很高,他會指出前景不明朗。」

消費者報告

一年來最糟糕的零售銷售報告,是市場開始對過去一個月美國經濟增長前景進行評估的首批數據之一。

周一上午,投資者將再次看到1月份零售銷售下降0.9%是否是消費者支出放緩的開始。經濟學家預計2月份的數據將出現反彈,他們普遍預計零售銷售將增長0.6%。

富國銀行經濟學家團隊在給客戶的報告中寫道:「在1月份勒緊褲腰帶之前,11月和12月的假日銷售旺季表現相對不俗,銷售被修正得更高。」「因此,1月份的回落可能更多地說明了2024年假日購物季的強勁結束,而不是消費者支出的轉變。」

鑑於近期股市因擔憂經濟增長而下跌,策略師們指出,任何經濟增長好轉的跡象都可能成為市場的催化劑。另一方面,任何進一步惡化都可能給股市帶來更大壓力。

高盛首席美國股票策略師大衛•科斯汀在一份致客戶的報告中寫道:「未來的關鍵市場風險是經濟前景進一步嚴重惡化。」報告將標普500指數的年終目標從6500點下調至6200點。

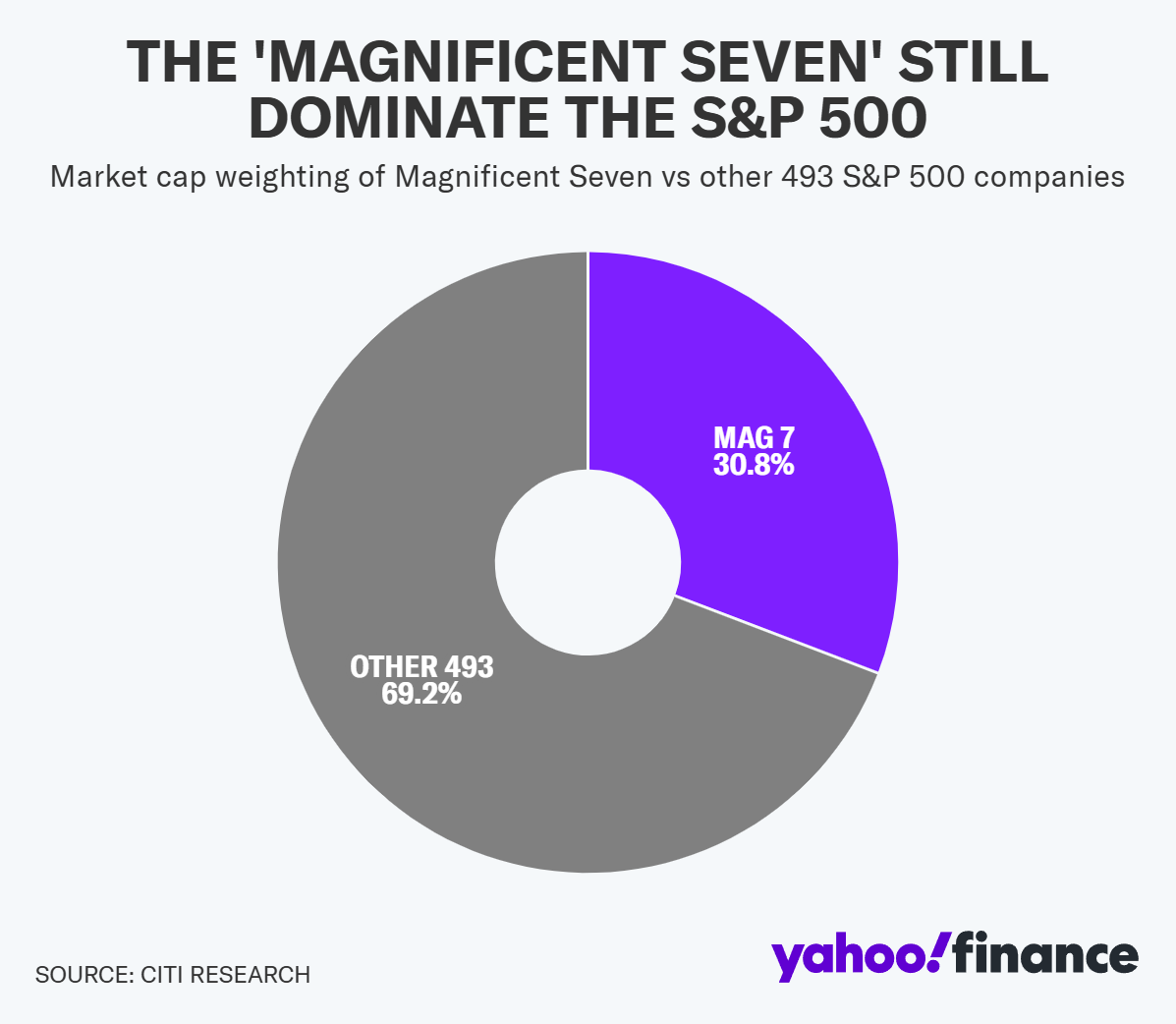

「七巨頭」依舊是市場主導者

在過去一個月的股市暴跌中,科技股「七巨頭」遭到大量拋售。

英偉達、Alphabet、亞馬遜、Meta、蘋果和微軟的股價均較最近的52周高點下跌了約20%。與此同時,特斯拉的股價較去年的高點下跌了近50%。

儘管如此,這些股票的總市值佔標準普爾500指數總市值的30%左右,與2024年30%左右的峯值佔比相差不遠。正如最近的市場行為所顯示的那樣,他們的方向對市場下一步的走向仍然至關重要。

花旗美國股票策略師斯科特•克羅納特表示:「要想讓市場從現在開始走高,你需要擴大論點,但你需要七巨頭做出貢獻。」

克羅納特補充說,過去幾年引領標普500指數盈利增長的公司,其「結構性增長因素」依然完好無損。BMO Capital Markets首席投資策略師布萊恩·貝爾斯基對該集團的重要性表示讚同。

貝爾斯基表示:「也許這些科技股有點超前了。」「但歸根結底,這些都是決定美國股市增長軌跡的巨型公司。它們不會消失。」