炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

《電鰻財經》 文 / 李瑞峯

1月9日,江蘇愛舍倫醫療科技集團股份有限公司(以下簡稱愛舍倫)北交所IPO收到了第二輪問詢函。招股書顯示,愛舍倫長期專注於醫療健康事業,主要從事應用在專業的康復護理與醫療防護領域的一次性醫用耗材的研發、生產和銷售,通過 ODM/OEM 等方式為國際知名醫療器械品牌廠商提供相關產品。

在閱讀該公司提供的上市資料時,《電鰻財經》注意到,愛舍倫的營業收入「原地踏步」,淨利潤甚至出現下降。此外,該公司的研發投入較低,其毛利率在報告期內出現了大幅下降。而且,與同行可比公司對比,該公司的毛利率和研發費用率均遠落後於同行可比公司,而且,該公司的研發費用率遠低於其銷售費用率和管理費用率。值得注意的是,愛舍倫的收入來源過於集中,關聯交易佔比高。

業績幾乎「原地踏步」研發投入少

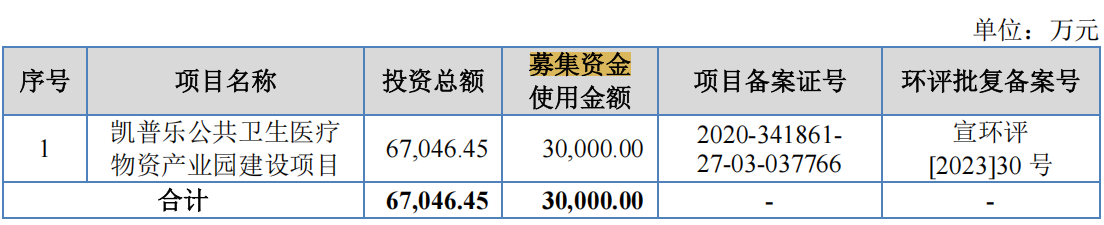

招股書顯示,此次IPO,愛舍倫計劃募集資金3億元,將全部用於凱普樂公共衛生醫療物資產業園建設項目。

招股書顯示,上述項目建成後,可實現年產能醫用器械滅菌生產和技術服務(主要提供環氧乙烷滅菌服務)12.00萬立方米;OTC產品系列、IPA、PVP等系列186,800.00萬包(片/支);醫用器械-袋類及管類(尿袋、胃食袋、血袋及相關係列)2,000.00 萬個;醫用敷料(手術防護用品、醫用敷料用品、醫療護理用品)4,800.00 萬包(片/件)。

從2021年至2023年(以下簡稱報告期),愛舍倫分別有58.28%、62.85%和56.8%的收入來自康復護理產品,分別有40.59%、33.02%和42.7%的收入來自手術感控產品,分別有1.12%、4.14%和0.5%的收入來自其他產品。

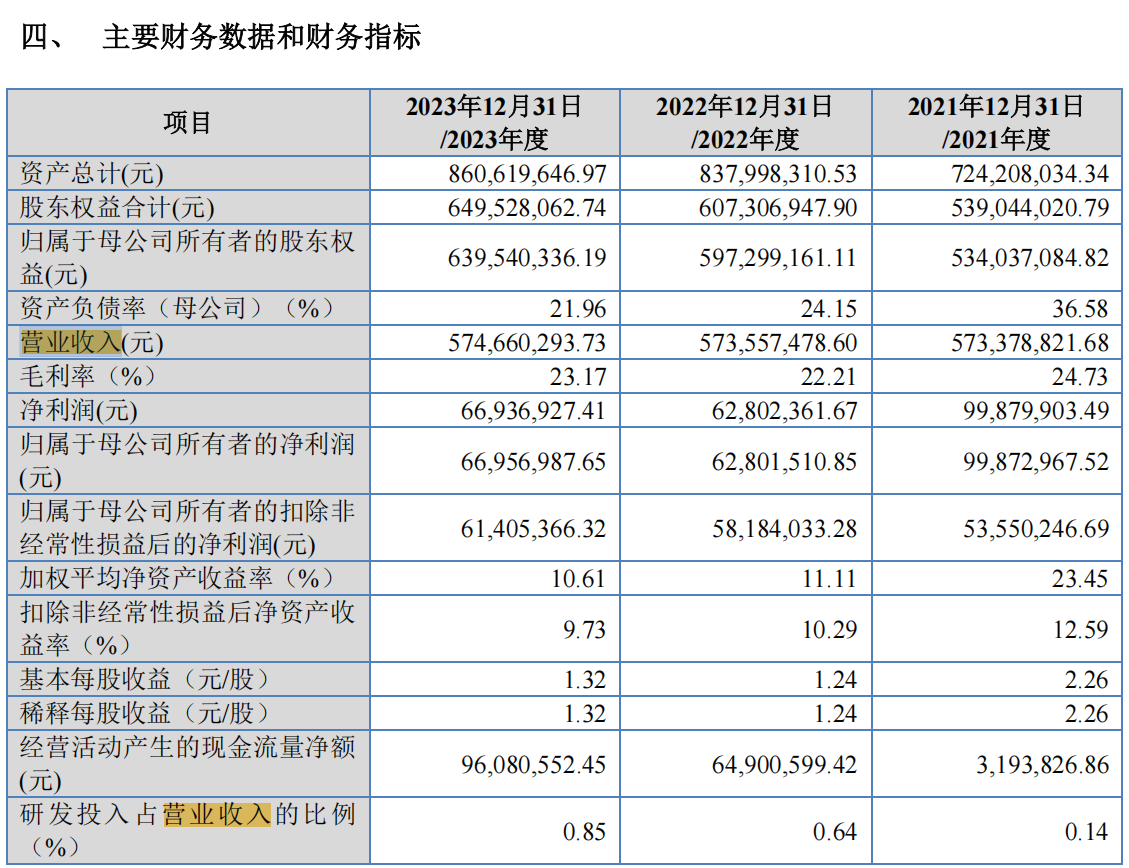

值得注意的是,當愛舍倫投入募集資金擴大產能的同時,該公司的業績增長非常乏力,營業收入幾乎原地踏步。報告期內,該公司的營業收入分別為5.73億元、5.74億元和5.75億元,年增長率幾乎為零,這說明公司的銷售額增長非常緩慢,甚至可能停滯了,也表明市場需求飽和或公司市場拓展乏力。

同期,愛舍倫的淨利潤分別為9988萬元、6280萬元和6694萬元。雖然2023年比2022年有所回升,但相比2021年還是大幅下降。這說明公司的盈利能力在2022年出現了顯著下滑,儘管在2023年有所恢復,但還沒有回到2021年的水平。

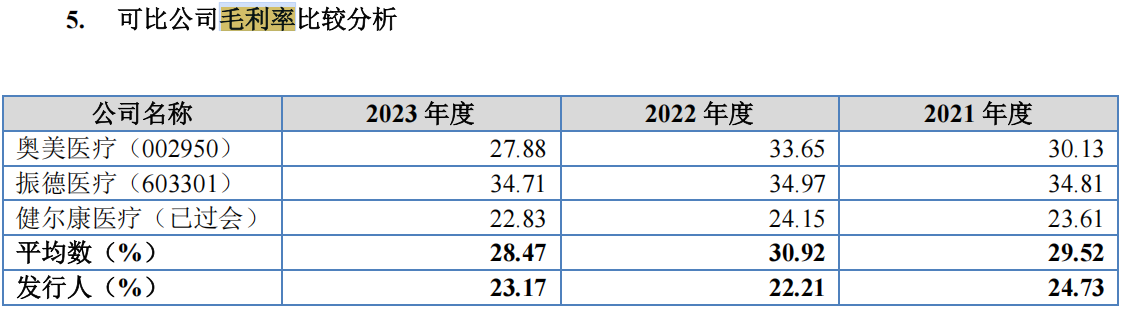

報告期內,愛舍倫的毛利率分別為24.73%、22.21%和23.17%,該公司的毛利率的波動可能反映了成本控制的問題或者市場競爭加劇,導致公司無法維持較高的利潤率;同時也顯示了該公司的成本控制能力減弱或市場競爭加劇導致定價承壓。

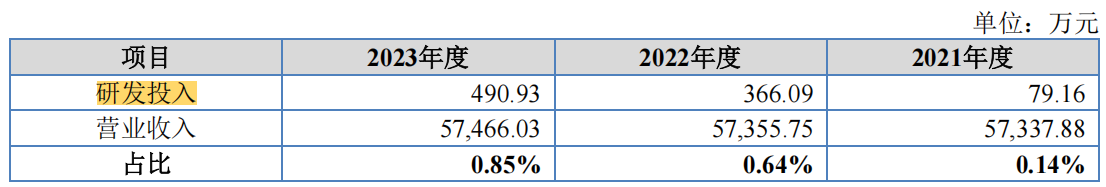

在毛利率低位徘徊時,愛舍倫的研發投入佔營業收入的比例在2021年只有0.14%,2022年上升到0.64%,2023年再上升到0.85%。雖然研發投入在增加,但比例仍然非常低,說明該公司在研發上的投入不足,很難通過創新來推動業績增長。

報告期內,愛舍倫的加權平均淨資產收益率(ROE)從2021年的23.45%下降到2022年的11.11%,2023年繼續下降到10.61%。ROE的下降表明公司利用股東權益創造利潤的效率在降低,這可能與淨利潤下降或資產規模擴大但未帶來相應收益有關,同時反映了該公司的資本使用效率大幅下滑,可能與淨利潤減少或資產周轉率降低有關。

而且,愛舍倫的基本每股收益和稀釋每股收益也呈現類似趨勢,從2021年的2.26元下降到2022年的1.24元,2023年略微回升到1.32元,但遠低於2021年的水平。這可能影響投資者對公司的信心,進而影響股價和孖展能力。

愛舍倫的業績增長放緩的主要原因可能包括:營業收入增長停滯、淨利潤大幅波動且未恢復至歷史高位、毛利率下降、資產負債率降低限制了擴張能力、研發投入不足以及ROE下降導致的資本使用效率降低。此外,雖然現金流改善,但未能有效轉化為業務增長,可能反映出公司在戰略投資或市場拓展方面的不足。

研發費用率和毛利率均遠落後於同行

招股書顯示,截至招股說明書籤署日,愛舍倫擁有42項實用新型專利、10項外觀設計專利,並擁有著作權2項,同時擁有5項在審發明專利。

報告期內,該公司的研發投入金額分別為79.16萬元、366.09萬元和490.93萬元,佔當期營業收入的比例分別為0.14%、0.64%和0.85%。

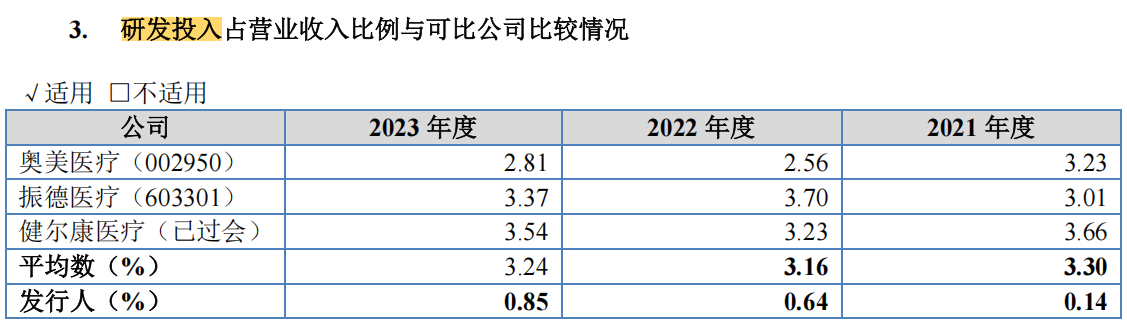

值得注意的是,同期,愛舍倫的可比公司的研發投入佔比平均值分別為3.30%、3.16%、3.24%,差距達3倍以上。此外,可比公司的研發投入佔比整體穩定,基本在3.01%至3.70%區間內,愛舍倫雖逐年提升但仍處於極低水平,2023年甚至不足可比公司均值的1/4。

研發投入大幅落後於同行,這說明愛舍倫可能將資源集中於短期收益領域,比如:生產擴張、營銷,忽視長期技術儲備。報告期內,該公司的經營活動現金流淨額大幅增長,2023年高達9,608萬元,但似乎未用於研發。

而同期,可比公司振德醫療和奧美醫療的研發佔比均超2.5%,反映醫療行業對技術創新的高要求。愛舍倫低研發投入可能暴露其產品技術門檻低、依賴同質化競爭的風險。

相對於振德醫療、奧美醫療、健爾康醫療等企業分別為546、460、156人的研發團隊;8.13%、9.14%、10.01%的研發人員佔比;647、395、55件專利數,以及3%以上的研發費用率而言,愛舍倫僅10人的研發團隊、0.83%研發人數佔比以及經過連續提升之後也僅有0.85%的研發費率,差距過於明顯,其中2021年的研發費用僅79.16萬元,佔當年營收規模0.14%。

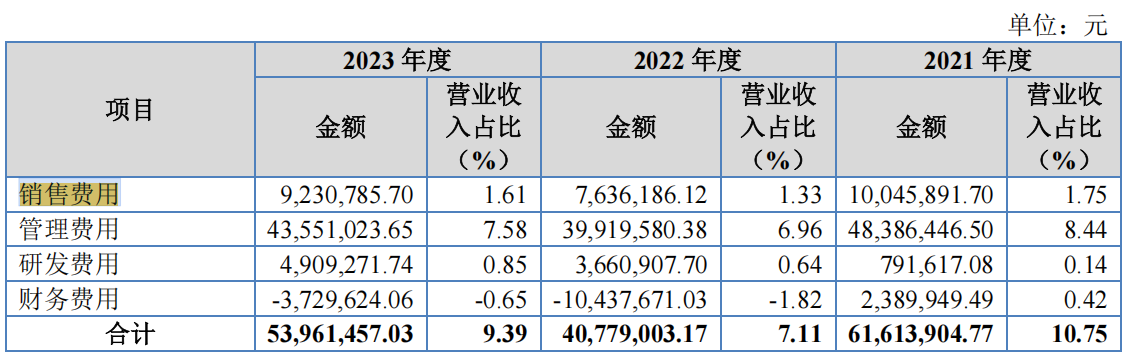

此外,愛舍倫的研發費用遠落後於銷售費用和管理費用。2023年度的研發費用是491萬元,佔營業收入的0.85%;而銷售費用是923萬元,佔1.61%,管理費用是4355萬元,佔7.58%。研發費用明顯比銷售和管理費用少很多。

業內分析人士指出,研發費用低可能是因為公司更注重短期內的銷售和日常管理,而不是長期的技術創新。比如,公司可能認為銷售和市場推廣能更快帶來收入,而研發需要較長時間才能見效,所以資源分配上傾向於銷售和管理。此外,研發投入不足可能反映出公司管理層對技術創新的重視程度不夠,或者行業競爭不激烈,不需要大量研發來保持競爭力。

研發投入過低帶來的結果可能包括產品創新能力不足,技術落後,長期競爭力下降。如果公司持續在研發上投入不足,可能會導致產品同質化嚴重,無法滿足市場需求的變化,最終影響市場份額和盈利能力。同時,研發投入不足還可能限制公司進入高附加值的新市場或開發新產品,進一步影響增長潛力。

在研發投入上的「吝嗇」讓愛舍倫的毛利率遠低於同行可比公司。報告期內,該公司的的毛利率分別為24.73%、22.21%和23.17%,同期可比公司的毛利率分別為29.52%、30.92%和28.47%。可見,愛舍倫的毛利率落後於同行可比公司近5個百分點。

收入來源過於集中 關聯交易佔比高

招股書顯示,愛舍倫在報告期內的前五大客戶合計銷售收入佔比分別為78.04%、81.99%和86.27%,存在客戶集中度較高及大客戶依賴的風險。

值得注意的是,愛舍倫對公司第一大客戶Medline集團最近兩年的銷售金額,佔當年營收比例均超過70%。對此,愛舍倫解釋稱,該情形主要系因公司「大客戶為核心+境外銷售ODM/OEM」業務模式導致。重點客戶的銷售訂單對於公司的經營業績有較大的影響,如果該等客戶受相關貿易政策的影響,或者公司與其穩定合作的關係發生變動,將可能對公司的經營業績產生不利影響。

報告期內,愛舍倫的關聯交易金額分別為2.03億元、2.37億元和2.71億元,佔營業收入的比例分別為33.40%、33.23%和30.51%。關聯交易佔比高可能存在利益輸送問題,損害中小投資者利益。

截至最新招股說明書籤署日,張勇直接持有公司1.97%的股權,通過控股股東愛舍倫管理諮詢間接持有公司79.58%的股權,通過洛威尼森及普洛瑞斯分別控制公司4.33%及2.81%的股權,張勇合計控制公司88.69%的股權,並擔任公司董事長、總經理,為公司實際控制人。

《電鰻快報》