年初至3月17日,納斯達克指數下跌8%,恒生科技指數上漲31%,二者分化顯著。

「東升西落」的敘事自年初演繹至今,中美科技股的分化超出此前市場預期,後續恒科代表的中國科技板塊,能否走出過去幾年納指的類似單邊行情?

近期與市場機構的溝通交流中,下述視角值得關注:

(1)恒科能否打通「經濟基本面提供EPS保障+AI敘事打開估值空間」的任督二脈?

在過去幾年的行情演繹中,AI敘事的不被證僞,對Mega7估值的拔高起到了關鍵作用。但是,估值長期在高位維持擴張,僅憑AI事件性催化,可能是不夠的,畢竟AI在應用端無法立即提供營收幫助,大量資本開支在短期無法見效。

因此,AI帶來的估值提升,可能更多是為行情提供了張力,而不是基礎。相反,美國經濟基本面在過去幾年整體穩健,甚至多次超預期,為整體美股的EPS穩健增長,提供了堅實的後盾,類似谷歌(GOOGL.US)的廣告收入、英特爾(INTC.US)的PC收入,背後實質還是經濟向好、居民消費能力看漲的反映。如果沒有經濟和EPS在搭台,AI敘事很難唱戲。

從目前情形來看,國內AI敘事進展良好,重要的突破正在階段性推出,從AI敘事提升估值的角度看,恒科和A股並不缺少土壤。後續更加關鍵的是,國內經濟和消費能否大幅跟進,對阿里(09988)、騰訊(00700)、小米(01810)等公司的營收形成穩定貢獻,進而EPS穩定增長。

因此,後續國內刺激政策仍然必不可少,國內經濟的強有力復甦,在這場中美科技股比拼的大戲中,不能缺席,仍然可以期待更多政策的出台。

(2)恒科能否重現2013年互聯網+行情中的「股市上漲帶動盈利改善」的正反饋機制?

2013年互聯網+行情,正好處於經濟階段性底部、政策環境相對中性的環境下展開。彼時,互聯網+相關公司一方面獲益於行業主題的興盛而估值抬升,另一方面在盈利側出現了和市場繁榮的正反饋機制:由於互聯網商業模式的特殊性,導致股價的上漲,在短期可以帶動公司盈利的走高,進一步拉升估值和股價。例如,東方財富、同花順等代表的新型互聯網證券業務,與市場行情直接掛鉤;遊戲公司股價上升,則可以提供更多孖展進行資金的投入和玩家引流,進而提升遊戲的盈利和估值。

本輪AI行情,在這一正反饋的渠道上,則相對遜色。一方面,股價的走牛,較難在短期迅速轉化為公司的AI業務營收;另一方面,本輪港股強勢程度遠高於A股,受制於參與途徑,大陸普通投資者能夠享受的收益或受限,對本土消費貢獻存疑。

但經濟和市場是一個動態的過程,預期在其中的作用尤其重要,後續市場和盈利的互動,仍需要緊密觀察。

(3)恒科與納指的估值差距在收斂後,後續如何演繹?

恒科和A股的本輪行情,重估是重要一環。那麼,重估的標準到底如何界定?這直接影響到市場未來的空間。

目前市場的思路主要有二:

第一,參考A股歷史上的大牛市,在頂峯階段一般存在一定的高估傾向,目前市場進入到一輪多頭敘事中,交易的趨勢性需要重視,只要邏輯沒有被全面證僞,拐點可能不會輕易出現,A股和恒科仍有較大的估值想象空間,採取跟隨市場戰略相對合適。

第二,但另一方面,若橫向對比納指和歐洲股市(年初以來同樣大幅走高),恒科估值對其的差距已經大幅收斂、甚至接近,短期向上突破或面臨難度。

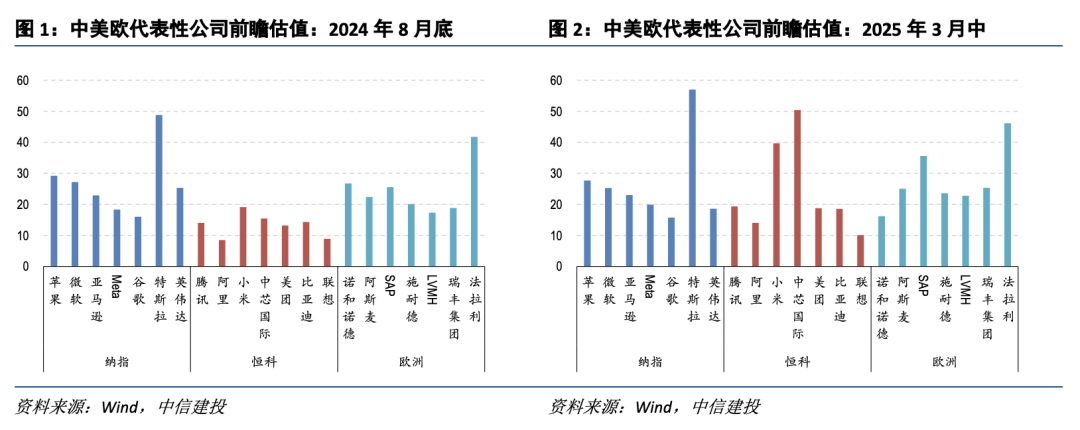

2024年8月,納指Mega7的平均前瞻估值在23.2倍左右(不考慮特斯拉),歐股龍頭公司在25倍左右,而恒生科技代表性公司則在13倍左右,差距明顯;到2025年3月中旬,納指Mega7的平均前瞻估值降至21.7倍(不考慮特斯拉),歐股小幅上升,而恒生科技升至24.4倍(但主要小米),中美歐三地的龍頭估值基本相當。這一背景下,歐美外資是否會進一步增配恒科,還需要觀察。

但是,這不意味着恒科估值嚴格築頂,考慮到美股在階段性底部,後續若迴歸至之前水平,估值有10%左右修復空間,恒科也可以跟隨同等擴張。

(4)美國衰退壓力多大,對美股盈利拖累如何?

東升西降的邏輯中,納指若持續走低,外資再平衡訴求上升,客觀上會有助於中國股市的重估。關於美股的趨勢性下跌,主要邏輯包括:中國的科技挑戰、歐洲的增長挑戰(稍後討論)、以及美國的衰退壓力。

近期,由於美國消費等數據的弱勢、以及特朗普政策的不確定性,市場對於美國經濟衰退的擔憂上升,一旦衰退兌現,美股會在盈利拖累下出現更大程度的下跌。

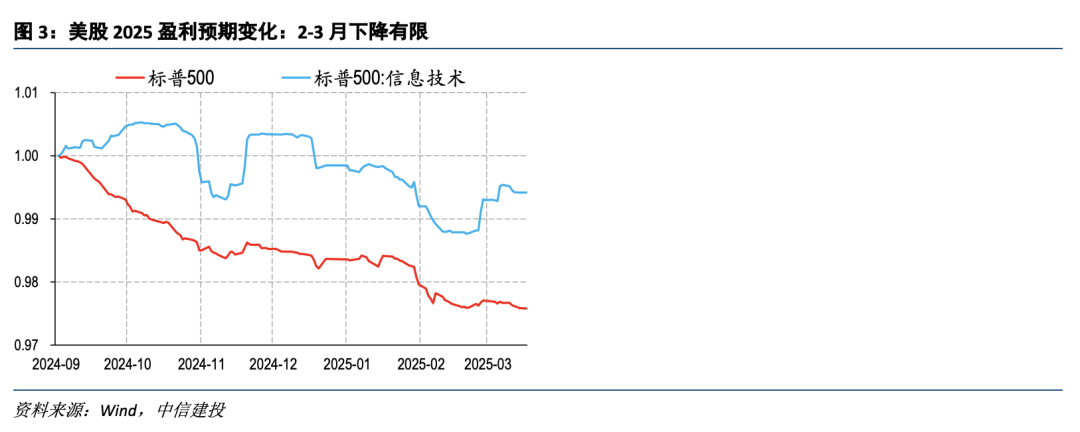

但是,從數據上來看,這一邏輯的前景仍需要觀察,美股並非在定價重大衰退。一方面,美國經濟數據雖然有短期波動,但衰退風險仍可控;另一方面,近期美股雖然下跌,但整體盈利預期並未持續下修,標普整體趨穩,而科技板塊甚至有所修復。

(5)歐美資金後續會接力嗎?

本輪重估中,南向資金成為主力,此外,韓國等亞太資金也有明顯流入,但歐美資金大幅增配的跡象並不明顯。目前的資金再平衡,似乎主要集中在國內預期的改善、亞太和新興市場範圍(例如印度股市表現不佳,外資撤出)。

這意味着,歐美資金可能對中國市場的反應整體更慢,需要更確信的證據,纔會接力行情。

但是,這也意味着,後續外資的空間依然很大,同時,國內資金證明了在定價權上仍有優勢,即使後續美國加大對華投資限制,A股和港股也並非不能應對。

(6)德國能不能再助攻一把?

本輪權益市場的重估和再平衡,不僅侷限在中美,歐洲資產年初以來同樣大漲。近期德國財政擴張計劃,使得市場憧憬歐洲能夠打破過去幾年美強歐弱的宏觀環境,更加均衡的全球市場,對於A股港股而言,將是更好的外部環境。

目前歐洲資產的交易,更多還在預期層面,後續是否真正兌現,我們還需要觀察幾個關鍵節點:第一,德國議會是否最終通過、以及通過的實際計劃內容;第二,歐央行是否會配合財政擴張進行貨幣寬鬆,如果沒有,則經濟的刺激效果將大打折扣;第三,實際基建等推進情況和經濟數據的改善。

風險提示:

美國通脹上行超預期;新興市場出現貨幣和債務危機;美國經濟衰退超預期;歐洲能源危機超預期;全球地緣風險加劇。

本文來源自「中信建投證券研究」公衆號,智通財經編輯:蔣遠華。