昨日,美股盤後,存儲巨頭美光公布了2025財年二季報,對應截止今年2月27日的三個月成績單。

與分析師預期相比,美光在覈心業績指標上全面超預期:

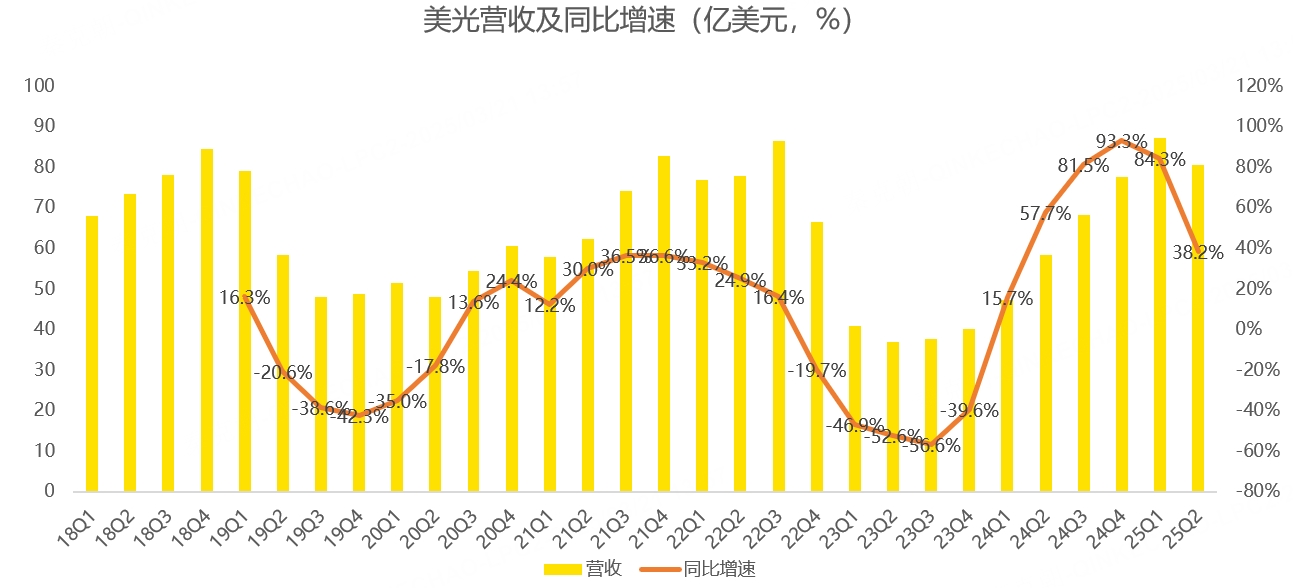

其中,美光二季度營收80.5億美元,按年增長38.2%,超過分析師預期的79.1億:

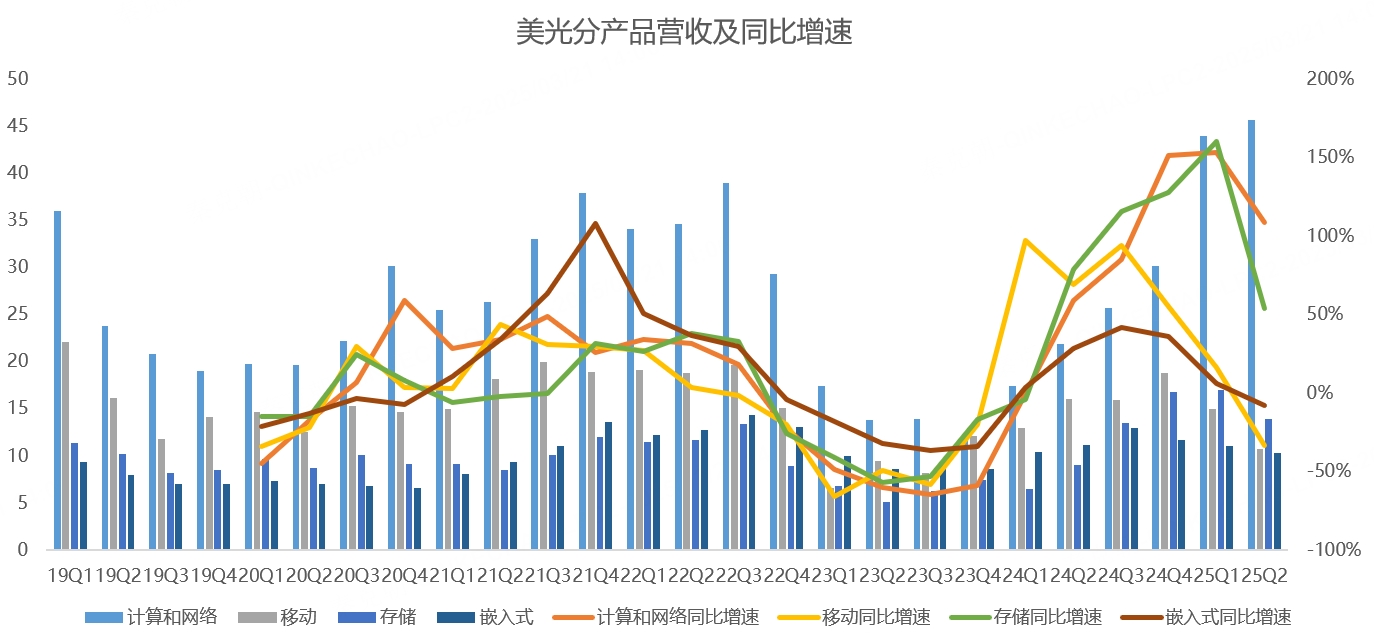

分業務看,包括HBM和數據中心存儲的計算和網絡業務營收45.6億,按年暴增108.9%,大超分析師預期的41.7億;用於智能手機的移動存儲業務營收10.7億,按年下滑33%,大幅低於分析師預期的15.4億;用於PC和企業的存儲部門營收13.9億,按年增長53.8%,超過分析師預期的13.5億;主要用於汽車存儲的嵌入式業務營收10.25億,按年下滑7.7%,低於分析師預期的11.8億:

數據中心業務保持高增長不難理解,畢竟美光2025年HBM(高帶寬內存)的產能已經售罄一空,二季度HBM 收入按月增長超過 50%,創下季度收入超過10億美元的新里程碑!

二季度,高容量DRAM(動態隨機存儲器)模塊和行業領先的數據中心LPDRAM(Low Power DRAM for Data Center低功耗數據中心級動態存儲器)的收入總和也超過了10億美元的里程碑!

預計到明年,HBM的需求都十分旺盛,美光已經在與客戶商討供貨協議。而且,今年下半年,美光最新的HBM3E 12 Hi產品將量產,該產品比上一代性能更強,潛在收益更高。預計到2026年,升級版的HBM4E產品將量產,盈利能力將再上一個台階。

在數據中心NAND(閃存)方面,由於短期客戶庫存影響,第二財季需求有所放緩,預計未來幾個月出貨量將恢復增長。

移動業務在二季度營收按年下滑33%,主要是手機廠去庫存,目前庫存去化進入尾聲,預計第三財季的出貨量將恢復增長,美光預計2025年智能手機出貨量低個位數增長。

嵌入式業務的下滑也主要受制於汽車存儲去庫存。

不過,數據中心業務現在貢獻了美光主要的收入,其他市場的下滑對整體影響不大,而且,無論是PC、手機還是智能汽車,未來的發展都是一片光明,而且,相比非AI,AI賦能後的PC、手機、汽車對存儲容量的需求都有極大的增長!

加上HBM產能緊張,擠壓了其他存儲產品的產能,預計價格端將保持有利態勢。

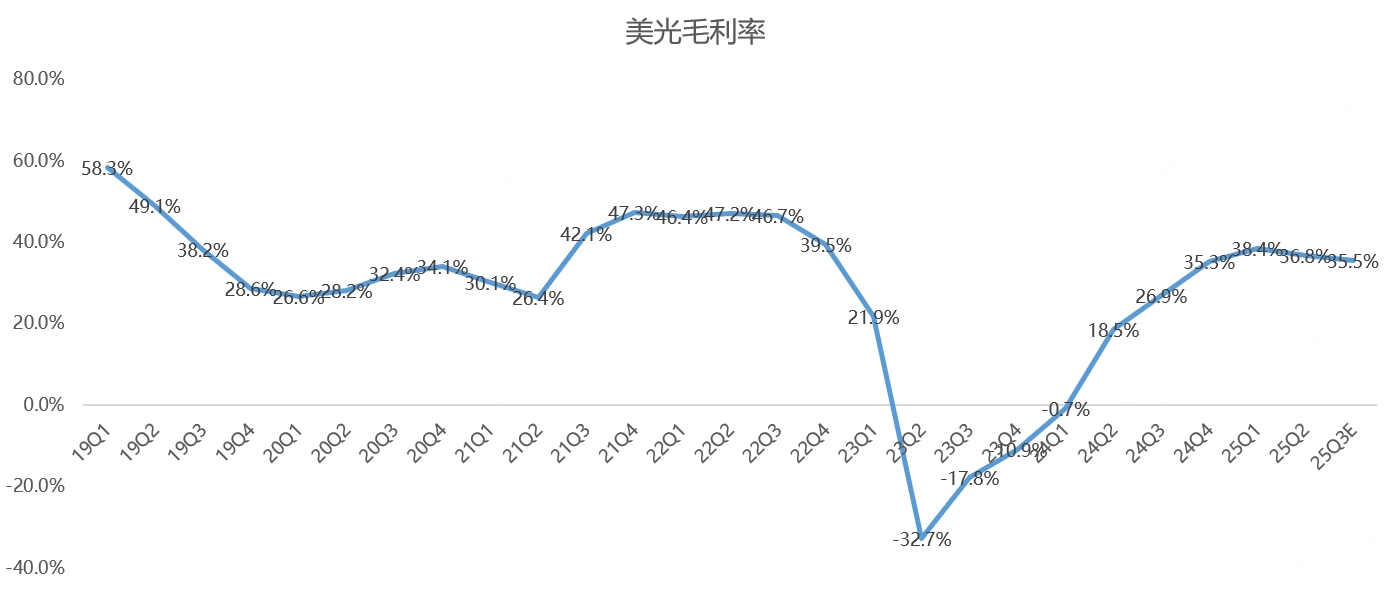

短期看,由於閃存產能利用率不足,影響了二季度的毛利率,為36.8%,不及分析師預期,但預計四季度毛利率會回升:

展望2025財年三季度,美光預計營收在88億美元左右,上下浮動2億,按年增長約29%,超過分析師預期的85.5億;預計毛利率在35.5%左右,上下浮動1個百分點。

總的來說,美光二季報業績靚麗,但財報發布後,盤後股價僅上漲1%,反應平淡: 美光科技

為什麼會這樣?

一方面,美光二季度的毛利率不及預期,且三季度繼續下滑,加上手機、汽車等業務去庫存影響,收入不及預期,算是明顯的瑕疵;

另一方面,美光數據中心業務火爆算是明牌,HBM的產能一售而空更是早已為人知的事實,在產能受限的情況下,美光並沒有足夠的增量帶給市場驚喜。

最關鍵的是,美光和其他AI概念股一樣,當下的估值談不上便宜,目前的市淨率為2.2倍,處於近年來較高位置。加上美股風險偏好下降,納指大跌,即使財報略超預期,也很難帶動股價逆勢大漲。

美光重回高光時刻,還需等待科技巨頭的資本開支繼續超預期,或者市場風險偏好明顯上升,不然,只能以時間換空間了。