智通財經APP獲悉,最新經濟數據顯示美國通脹有着「捲土重來」之勢,疊加特朗普政府即將宣佈的「對等關稅」政策對物價的潛在影響以及消費者支出疲軟跡象,衡量全球金融市場風險偏好的重要指標之一——即量化美國信貸市場擔憂與恐慌程度的關鍵指標(US Credit Fear Gauge)升至去年8月以來最令人不安的悲觀點位,意味着風險偏好急劇下滑。

周五,有着「信貸恐慌衡量指標」稱號的「Markit CDX北美高收益指數價格延續近期下跌頹勢,在周五下跌0.6點至105.14點。該指數持續下跌反映出信用違約風險上升,金融市場整體風險偏好急劇下行,經滾動調整基礎後的該指數創下七個月以來的最差表現。

隨着信貸市場風險攀升,投資級債券的普遍利差(與信用風險正相關)躍升2個點子至61.2個點子,為逾兩周來最高水平,反映出市場對於即使是評級普遍較高的投資級別債券也存在較小規模的恐慌或者違約預期。

風險偏好上行指的是投資者更加偏好風險性資產,比如股票,下行則反之,且投資者更偏好固定收益類資產,比如國債及貨幣型基金。風險偏好處於上行趨勢及峯值附近時,往往風險性資產(如股票)將獲較大幅度溢價比例,資產價格或將得到提振,當風險偏好處於下行趨勢及底部區域時,風險性資產價格或將持續承壓。

在金融市場風險偏好大幅下滑之際,股票、加密貨幣等風險資產周五普遍大幅走弱,大幅反映金融市場對下周即將生效的特朗普政府主導的所謂「對等關稅」相關擔憂情緒加劇。

在通脹與4月2日「對等關稅」威脅帶來的雙重重壓之下,美股三大指數大幅收跌,堪稱「黑色星期五」,三大指數均為連續三個交易日下滑,其中納斯達克綜合指數單日跌幅接近3%。周跌幅方面,三大指數本周均收跌,斷送本周大反彈開局,「AI芯片霸主」英偉達(NVDA.US)周跌幅高達6.82%。美國七大科技巨頭(即Magnificent 7)本周累計下跌2.95%,費城半導體指數本周跌超6%。

周五公布的經濟數據可謂令市場愈發擔憂美國經濟前景,聯儲局最青睞的通脹衡量指標——核心PCE數據顯示通脹猛獸捲土重來,密歇根消費者長期通脹預期處於1993年2月以來最高,促使下周4月2日「美國對等關稅大日」之前市場恐慌情緒升溫,風險資產可謂遭大幅拋售。

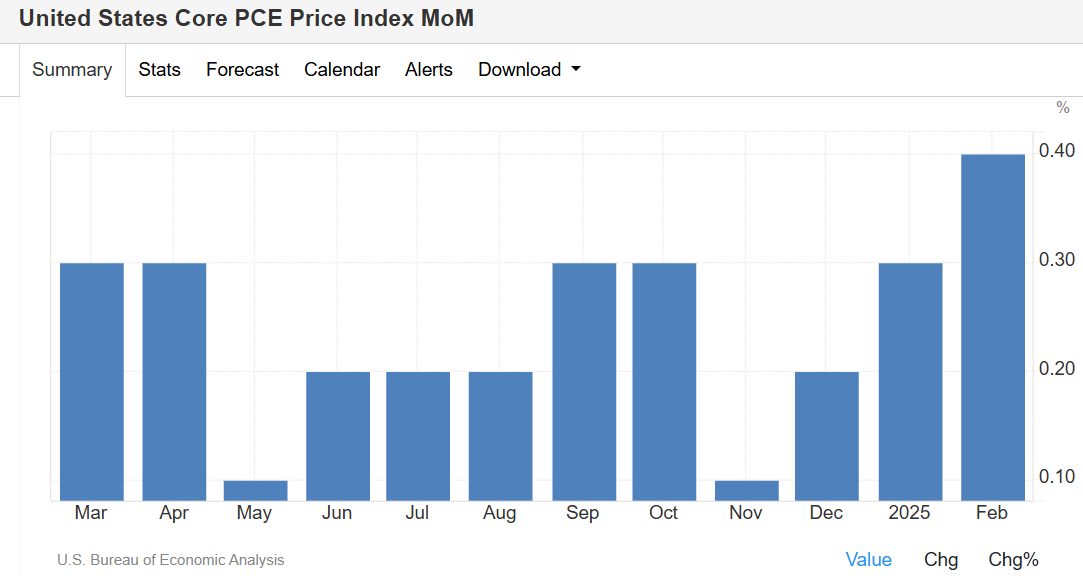

據了解,今年具有貨幣政策投票權的2025年聯儲局FOMC票委波士頓聯儲主席蘇珊·柯林斯當地時間周四稱關稅將「不可避免」地推高通脹(至少短期內如此)。美國經濟分析局周五公布的通脹顯示,聯儲局最青睞的通脹指標——剔除食品和能源價格的核心PCE按月上漲0.4%,創一年來最大漲幅,按年漲幅則達2.8%,兩項數據均高於前值以及經濟學家普遍預期。

美國經濟「滯脹」預期顯著升溫

標普500指數在周五下跌2%,10年期美債收益率下行11個點子至4.25%。當日另一數據報告顯示美國消費者信心跌至兩年多以來的低點,在特朗普引發的全球貿易戰升級背景下加劇投資者們對消費端持續承壓的憂慮,推動所謂的「滯脹」預期大幅升溫。周五公布的密歇根大學3月份的終值數據顯示,受關稅衝擊,美國消費者信心創逾兩年新低,長期通脹預期創32年新高,且高於此前初讀數據。

來自CreditSights投資級債券及宏觀策略主管Zachary Griffiths當地時間周五早間表示:「我們正見證典型的避險交易日——國債價格上漲、股票拋售、衡量風險偏好的信用利差擴大。經濟數據則進一步顯現出美國經濟滯脹跡象。」

瑞銀亞太區總裁兼全球財富管理聯席總裁康瑞博(Iqbal Khan)表示,在當前關稅導致市場的不確定性中,投資者面臨的真正風險是滯脹。康瑞博周四在一次峯會上表示:「如果論及風險核心問題,關鍵不在於經濟增長幅度,而在於滯脹風險。這纔是市場真正的威脅,也是各方竭力規避的局面。包括聯儲局在內的全球主要央行,顯然都將此列為首要關注點。」

無獨有偶,有着「新聯儲局通訊社」稱號的尼克·蒂米勞斯 (Nick Timiraos)在聯儲局利率決議後發文稱,「滯脹」預期可能會讓聯儲局今年難以通過降息來預先阻止美國經濟放緩,並表示聯儲局的最新預測顯示,美國經濟正面臨着「滯脹」的風險,即經濟增長放緩的同時伴隨着通貨膨脹率的持續上升。