來源:格隆匯

清明節假期剛開始,美股就炸鍋了。

標普500指數兩個交易日共計下跌了10.5%。

歷史上比這更慘的,只有1987年股災(26.4%)、08年金融危機(12.4%)和新冠疫情爆發(13.9%)這幾段。

先開槍再回到談判桌的戲份,與2018年儘管無比相似,然而這次肯定不會簡單重複。

當機構把這次下跌視為計價風險的開端時,市場裏有條件成為避風港的地方在哪裏?

港A會如何度過接下來的一周,以及整個二季度?

01

炸鍋了!不會簡單重複

從無差別10%基準關稅,再到幾乎報復性質的「對等關稅」,周五市場接着迎來同樣力度的反擊【中方對美徵收34%的關稅】。

這就像是經典西部片裏的持槍對峙。你開槍,我也開槍。

後續歐盟、加拿大等同樣徵收高稅的共同體及國家料也將把子彈上膛。

談判進程將是漫長的,但需要提前承擔後果的,依舊還是股民。

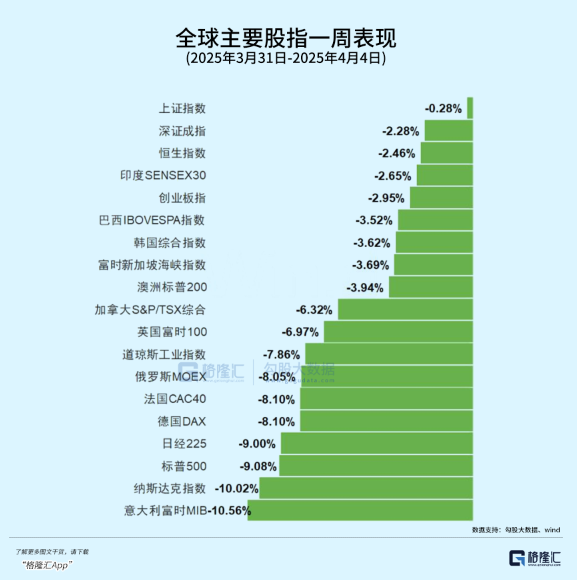

受美國關稅政策影響,過去一周全球多數股市經歷了重挫。

Wind數據顯示,全球主要經濟體19個股指全部下跌,其中意大利富時MIB和納斯達克指數跌幅最大,單周累計下挫超過10%。

緊隨其後標普500、日經225、德國DAX、法國CAC40等8個股指周跌幅超過5%。

大宗商品方面,COMEX白銀、COMEX銅一周跌超14%,石油類資產也接近10%。

甚至,連黃金都開始跌了。

黃金價格在「對等關稅」政策落地後一度創下新高,但此後連續高位跳水,四號晚黃金期限均大跌超2%。

或許會有些令人不解,避險資產正應該被資金搶着買,可是現貨黃金、COMEX黃金期貨一季度可是漲近20%。

有良好的結構性需求支撐也好,提前計價衰退也罷,市場面對未來的不確定性難以形成穩定預期,投資者高位獲利了結也會帶來短期波動。

但是從中長期來看,美國這通操作使得黃金上漲有了更多支撐,當聯儲局轉向降息甚至重啓量化寬鬆以刺激經濟,實際利率走低將進一步推升金價。

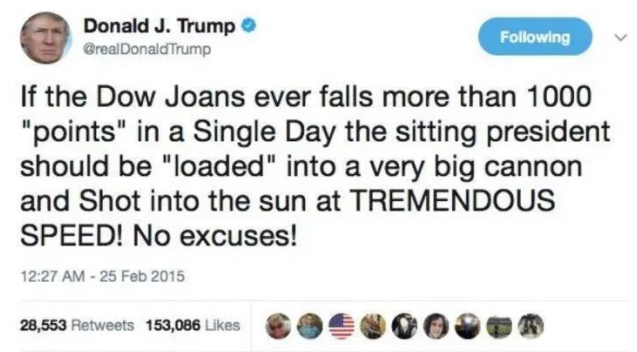

令人忍俊不禁的是,據稱2015年正在競選總統的特朗普留下了傳奇語錄,後被闢謠為網友P圖。

但至少,特朗普團隊期望的美元走弱和美債收益率下行正逐漸兌現,為了減少財政赤字和增加本土供給,他本人甚至接受經濟衰退和美股下跌的後果。

周末有家機構對美國貿易手段期望取得的目標做了一番博弈論式的推演。

1.重新平衡雙邊貿易: 使美國在談判後的雙邊貿易中佔比至少達到30%;

2.大幅減少或消除貿易逆差:通過關稅大幅減少或消除貿易逆差,使美國在雙邊貿易中的佔比至少達到50%;

3.通過關稅籌集資金以大幅削減財政赤字:理想情況下,關稅籌集的資金應能將財政赤字降至美國財政部長貝桑特設定的3%目標以下;

4.抬高進口商品價格:使進口商品價格高於消費者對擁有或不擁有該商品的無差異邊際點;

5.確保關稅足夠高:高到貿易伙伴無法通過貨幣貶值擺脫關稅影響並恢復原狀;

6.為談判留出空間:關稅要足夠高,以便為談判留出空間。

放大了市場波動,預計未來還將繼續反映的另一擔憂,在於美國實施的「對等關稅」會引發貿易伙伴的反制性關稅。

周五越南等東南亞多國已經爭取同美國談判以避開高額關稅,傳出談判消息之後,耐克、斯凱奇這些在越南開設鞋廠的公司股價迎來修復。像韓國政府已經開始計劃向汽車業注資緩解新關稅打擊。

按某些經濟學家的「招投標」類比,小供應商沒得選。

中方此前的反制措施,都是等到關稅真正落地之後纔出手。

但現在呢,特朗普說了9號之前可以談,但我們態度看上去已經明確,你加我也加;如果要談判,你減我也減,而非你加了我去談判,最後讓一讓步就行了。

照此思路便可推翻此前所有的中性推演,認為關稅貿易戰可以小事化了,儘快解決。

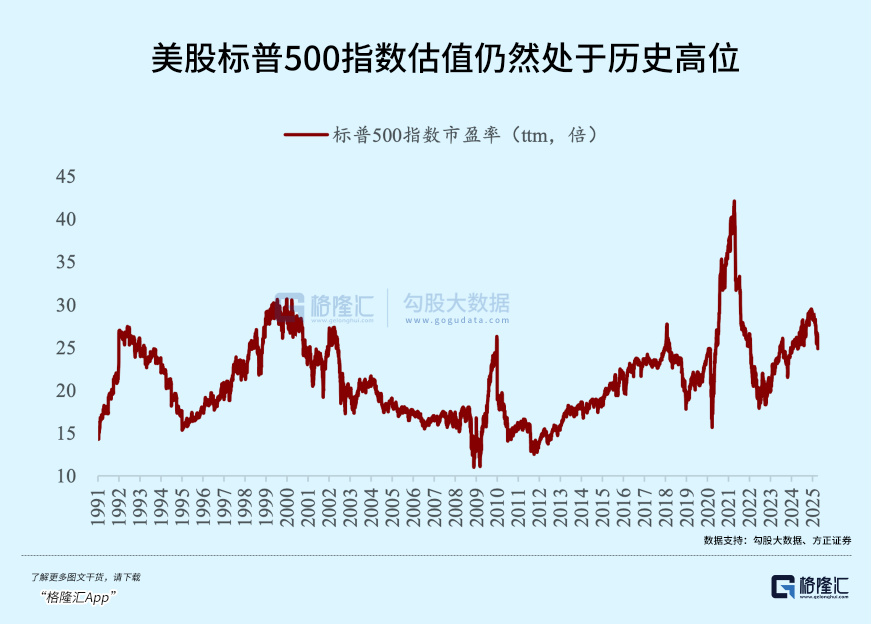

其次,關稅對於通脹的衝擊都還沒有完全浮現,美國失業率還處在一個穩健的位置,但是目前市場已經在計價衰退概率以及今年降息次數逐漸減少的預期。

外資改得非常快,大摩之前僅預期今年6月降一次息,現在直接取消了,認為降息周期將從2026年3月開始。

鮑威爾周五的講話仍然透露着鷹派態度,當前階段不太願意降息救市,保持這種置身事外的態度很可能會讓市場更加悲觀,並且增加了中長期降息幅度的不確定性。

從財政角度,目前偏軟的經濟數據給了特朗普更多折騰的空間。

一季度民主黨的財政支出依然在創造就業,所以Q1財政依然是在擴張的趨勢,隨着政策切換這個擴張效力二季度必然會開始收窄。光是政府裁員,美國國稅局從4月4日就開始要裁掉將近2萬人的規模。財政拐點還未到來。

目前看能夠讓聯儲局超預期降息的經濟數據,更大概率是失業率的走高而非通脹走低,同時金融市場的風險和擾動也是一個可能的點。

但整體來看,美國經濟的趨勢是往下走,可還是有貨幣政策託底,除非黑天鵝事件再次發生。如果倉位不重,那麼並不需要過度悲觀,逢低慢慢撿一些便宜的籌碼即可。

02

混亂的開始,而非結束?

上周,上證指數只是微跌了0.28%,恒指和恒科分別下跌2.46%和3.51%。

這個跌幅在全球股指裏算不上跌得重的。甚至當上周關稅方案出爐,上證也只僅僅跌了0.24%。

一方面,關稅問題作為「四月決斷」的一部分逐漸反映在市場逐漸平淡的成交量當中,還有新的經濟數據,上市公司年報及一季報陸續披露,這些都將導致市場預期重新調整。

第一個猜想,是港A還沒有完全反應關稅的影響。等到關稅落地,激烈的對抗要麼會使得下周一的市場出現較為強烈的避險情緒,這也是不意外的。

但之後還有一個漫長的貿易談判過程等待市場去熬,能夠解決部分問題、避免更壞結果的樂觀情景依然存在。市場也需要重新評估一系列變化帶來對企業基本面的影響,從而形成新的預期。

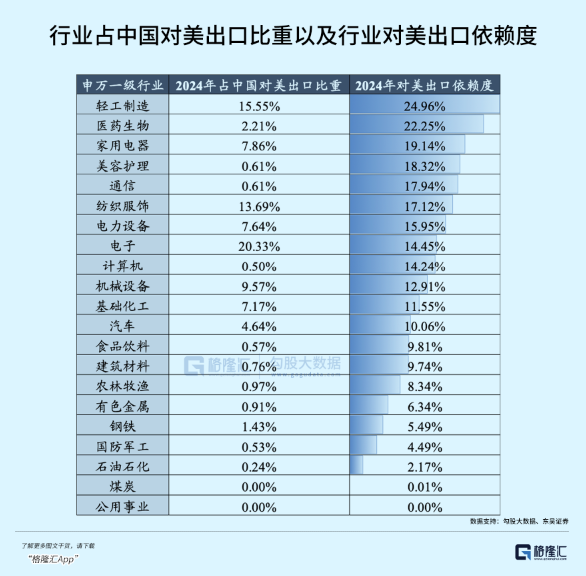

僅從對美出口依賴程度及規模來看,電子、輕工、紡服、醫藥、家電、美護、通信、電力設備等行業影響受到特朗普新關稅政策的影響可能就會比較大。

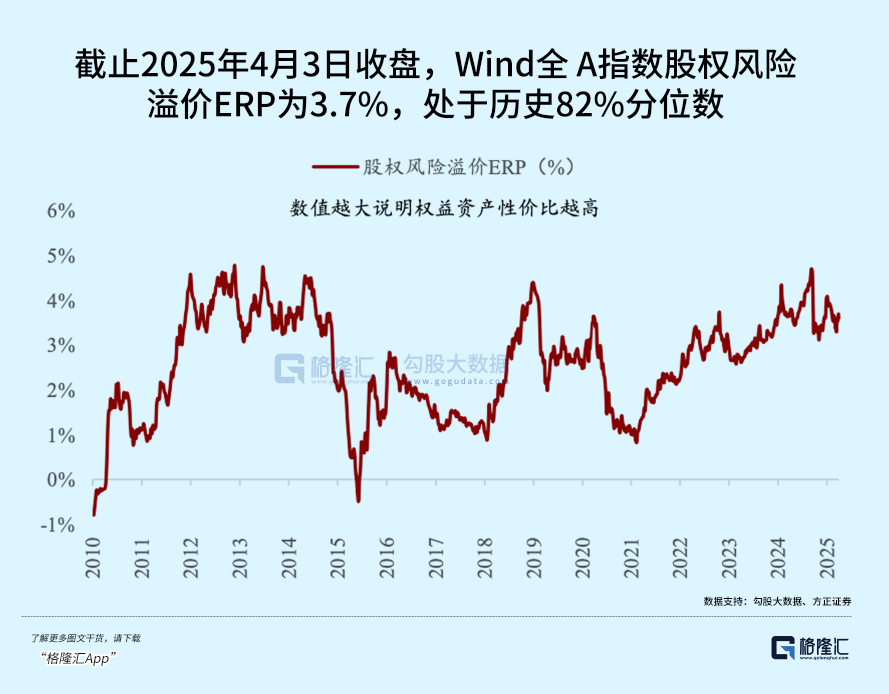

另一方面,市場仍然還在期待國內為了對沖外部因素可能會採取的政策措施,如前段時間開會提出,政策箱工具足夠多,降息降準空間也是充足的。

我們所處的位置也和2018年截然不同,政策預期從去年就開始浮現,等待對手出牌纔好落地。

面對這麼嚴苛的關稅條件造成的需求衝擊,單靠周期性的貨幣+財政寬鬆能夠對沖了多少是未知的。

但除了美國,全世界國家都有可能要靠降息來延緩經濟下滑,在外資的眼裏,最經得起這麼一折騰的,恐怕只剩下中國了。

換句話說,港A要走出獨立行情,是要花錢的。一旦經濟有走弱跡象時,就算聯儲局不降息,國內也會先考慮這一步。

短期內可能會導致股市波動的,是僵持狀態下人民幣可能有走弱的風險,走弱會加劇資金外流,會讓A股承壓。降息降準也會加劇貶值壓力,只有財政發力,才能支撐整個局面。

接下來,政策是否能夠有效轉向對沖值得期待。最近的一個驗證窗口是4月底的政治局會議,需要仔細關注下政策定調是否有邊際變化。

03

關注點別的?

4月是一個關鍵的轉換窗口期,而近期國內股票行情一直缺乏主線。

關稅一落地,最本能的反應便是逃出重災區。籠統來看,風險偏好逐漸降低的趨勢下,防禦資產的價值再次凸顯,公用事業、銀行股等紅利板塊有望承接一部分來自科技成長股的資金。

其次是反關稅品種和自主可控方向,預計也會隨着衝突演化找到上漲的機會。

還有外需面臨明顯下行的壓力,新型消費政策的加碼料將為內需依賴性更強的企業帶來業績改善的確定性機會,例如基本盤比較穩健的白酒、乳業,以及教育、零售、出行旅遊等服務消費。(全文完)

(轉自:格隆匯APP)