作為海豚投研先前最看好的、具備長期投資價值的標的之一,優步(UBER.US)在快速發展的自動駕駛技術(尤其是Tesla風頭正盛且高調宣佈Robotaxi計劃之時)對整個汽車及出行產業造成革命性改變的擔憂下,往日被市場一致看多的風光不再。在24.10.14~24.12.月中旬期間股價從$87下跌到$60以下,相當於近1/3的回撤,明顯跑輸同期標普指數上漲的表現。

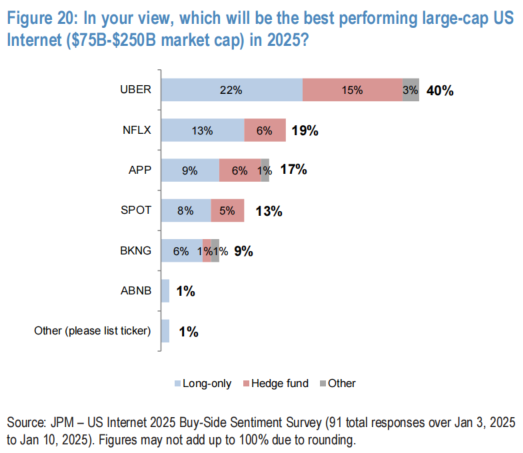

但儘管如此,市場圍繞Uber的多空博弈實際仍相當激烈,先有著名投資人Bill Ackman高調宣佈看多Uber,JPM在1月初的投資者調研中Uber也名列Mid-cap內最被看好的標的。而分歧正是機會的來源之一,創造去投資被一致看多因此估值性價比不足的好公司的機會。

因此趁此機會,海豚投研來探討下經過了明顯回調後的Uber,是否充分反映了由自動駕駛技術所帶來的衝擊?當前的Uber是已經具備了明顯的性價比,還是依舊站在「懸崖邊」,看似具有「價值」實際卻是「陷阱」?

切入視角上,本文要探討的是當自動駕駛成為一個日常技術之後,對出行以及網約車行業會產生哪些影響,自動駕駛技術實際的發展路徑和時間節點,以及哪(幾)家公司、那種技術路徑會最終勝出不在我們討論之列,因此我們直接做出一下2點假設,作為後文分析的基礎:

① 自動駕駛技術能穩定實現不低於、甚至超過人類駕駛員的駕駛能力,在安全性、速度、等各種角度都如此。且政府沒有限制自動駕駛的大範圍推行;

② 自動駕駛行業會誕生出多家(中個位數以上)沒有顯著技術代差的供應商,且其中部分會對外向第三方提供這些技術。

以下為詳細分析

一、自動駕駛時代,網約車需求會如何變化?

在探討自動駕駛對具體的公司,以及網約車這個商業模式的影響之前,海豚投研認為,首先需要解答的問題是,自動駕駛技術對整個(汽車或市內)出行需求的總量和結構產生什麼樣的影響?首先,我們認為自動駕駛技術當前的根本性改變是解放了駕駛所需的人力及其人力成本。換言之,其帶來的革新主要體現在成本的下降。基於這個判斷,我們認為:

1、自動駕駛技術對出行總量增長的利好應當不會很大。底層邏輯是,出行只是一種工具而非目的本身,少有人會「為了乘車而乘車」。因而,相比於汽車vs馬車,飛機vs汽車這種能顯著的拓展人們可選擇的目的地,或者顯著降低出行時間的技術革新,我們認為自動駕駛技術帶來的駕駛成本下降,對出行需求增長的利好應該不會很明顯。中長期視角,若自動駕駛能完全改變當前的轎車形態,或公路交通的運作方式,則更有可能帶來汽車出行總需求更明顯的增長(不展開說)。

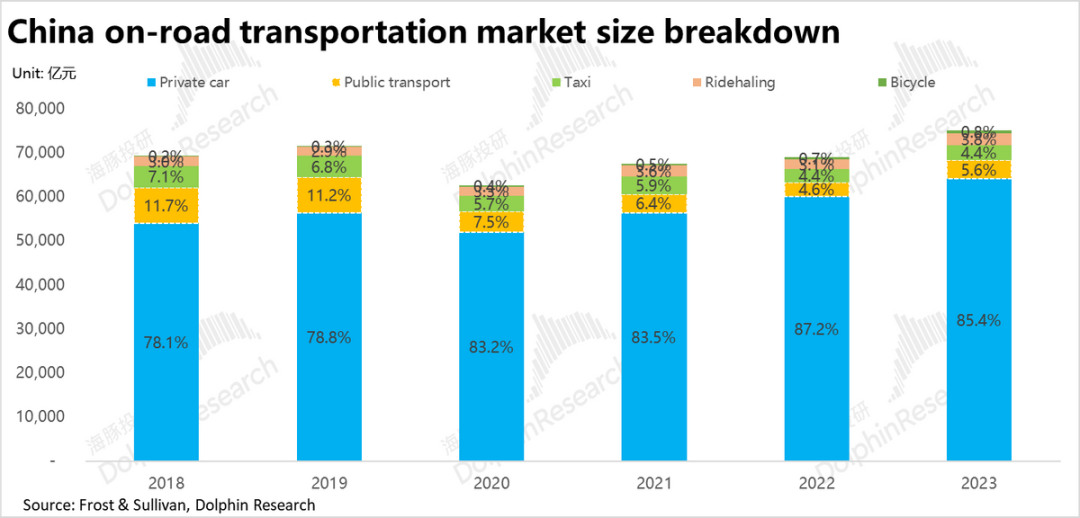

2、自動駕駛技術對出行市場的影響,應當更多反映在乘車出行結構的變化上(各種途徑的佔比)。首先從歷史數據來看,中國乘車出行各渠道(按金額)的佔比在2018~23年間的變化趨勢上,中國私家車出行比重最高且在持續上升(近期已達約85%);公共交通的比重持續下降(從近12%到約5%);網約車+出租車的整體比重大約穩定在7%~10%之間,趨勢上兩者內部網約車在侵蝕出租車的份額。

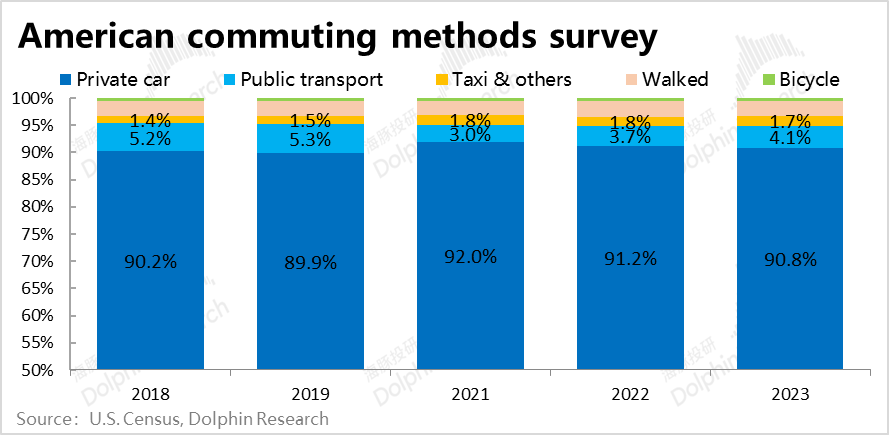

類似的,美國居民上班通勤方式從結構和變化趨勢上,私家車的比重佔絕大多少(90%以上),公共交通出行比重第二(佔3%~5%之間),出租車及其他(包括網約車,摩的等)的比重很低僅1.4%~1.8%之間。

趨勢上,實際最主要的變化實際是在家辦公(WFH)的比重大幅提高(19/21/23年分別為5.7%/17.9%/13.8%),導致其它各出行方式的原始比重都有所下降。剔除WFH的影響後,疫情前後的主要變化是私家車和出租車&其他的比重上升,而公共交通則是主要的份額丟失方。不過隨着疫情影響的消退,到2023年私家車,和出租車等增長的份額相當一部分已經返還給了公共交通。(需要注意,上述數據僅是工作通勤的場景,可能低估了全場景下網約車 & 出租車的份額。)

3、由上文來看,過去幾年,無論中國、美國正在發生的出行結構變化,都是公共交通佔比下降,而私家車和網約車佔比增加。(當然其中有新冠疫情導致對出行的私密性偏好提升的影響)。自動駕駛中短期內對出行結構影響大概率是:① 私家車 & 網約車繼續侵佔公共出行的份額,② 網約車加快對人力出租車的替代,③ 但由於自動駕駛技術對私有車或網約車的利好是相當的,技術普及後兩者誰會更受益,目前仍很難說,我們對此也不嘗試做判斷。

我們認為自動駕駛網約車能替代公共交通的原因如下:

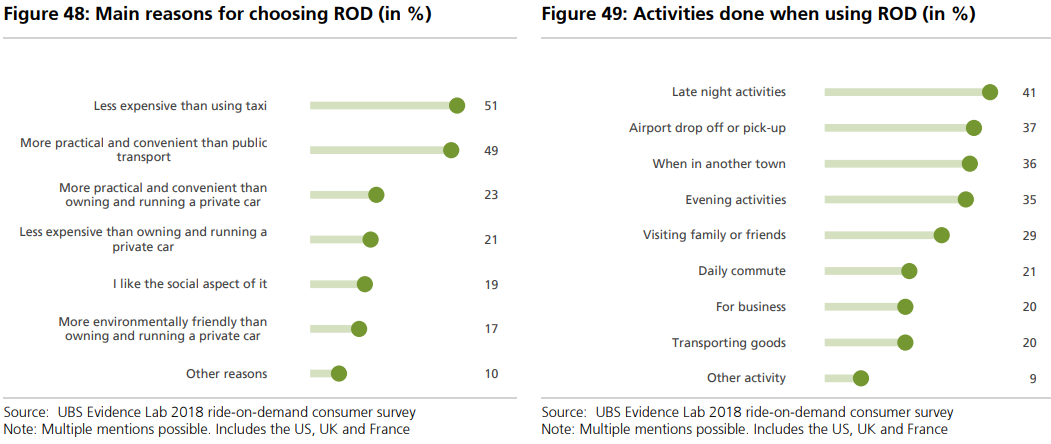

首先根據調研,人們使用網約車(替代其他出行方式)的兩個最普遍的原因是:① 網約車的價格比出租車&私家車便宜,② 網約車比公共交通&私家車更方便。概括來說即兩個關鍵點--價格便宜 & 使用更便捷。

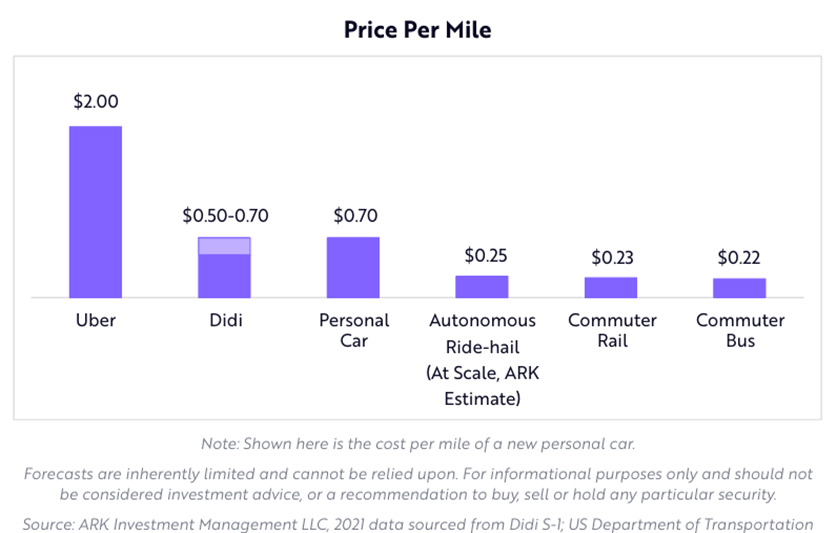

而隨着自動駕駛的普及,網約車在比公共交通便捷的同時,也有希望在使用成本上與公共交通的成本接近。根據ARK的測算,自動駕駛技術成熟且運營規模化後,無人駕駛網約車的運營成本可以壓縮到約$0.25每英里(我們自己測算後能夠得到相近的數字,但需要注意這個數字只考慮了成本,還沒考慮運營方的利潤空間),與地鐵和公交車平均每英里價格$0.22~$0.23的價格已近乎沒有差距。

4、那麼定量角度,自動駕駛技術能給網約車行業帶來多少增量市場空間?

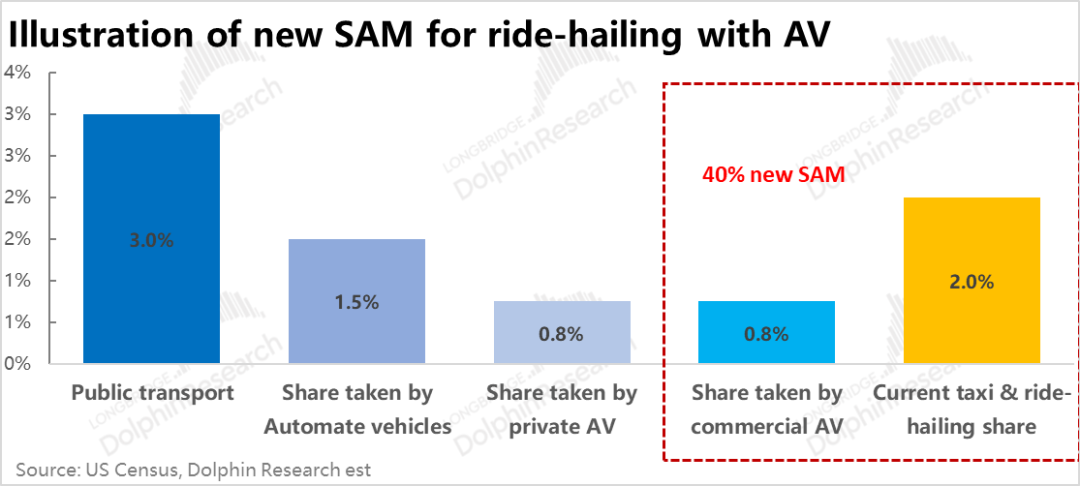

① 通過侵蝕公共交通份額,取得的增量市場空間:根據前文的數據,美國的上班通勤情景下,公共交通的使用比重大約在4%上下。考慮到公共交通在其他場景下的使用率應當更低一些,假設全場景公共交通的使用比重約3%(4%的70%~80%左右)。

在自動駕駛成熟後,我們認為私家車+網約車搶走目前公共交通份額的比如50%是有希望的實現的。(但由於擁堵等原因,自動駕駛汽車完全取代公交或地鐵,應當也不太可能)。我們按公共交通50%的使用場景被自動駕駛汽車替代,且被私家車和商用車按50%/50%的比例分別喫下。

根據下圖測算,從公共交通搶來的使用場景,能提升相當於網約車+出租車等運營車輛當前市場規模(按量)40%的增量市場空間。

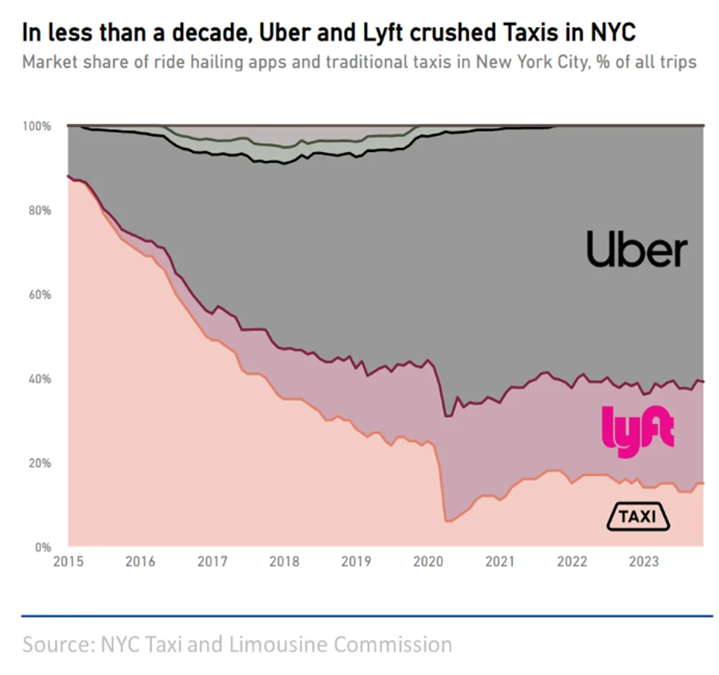

② 經營性車輛內部,網約車繼續搶佔出租車的份額:根據紐約市官方部門的數據,在2023~2024年間紐約傳統出租車仍佔有約20%的市場份額。按照國內的經驗,美國全國範圍內,出租車的市場份額應當比紐約市的要低些(許多小城市可能並無出租車運營,但有網約車運營的概念會更高)。再考慮到有人駕駛出租車大概率也不會被完全替代,我們按自動駕駛技術普及後,網約車在經營車輛內部的份額將從80%+提升到95%+。

疊加對外搶佔公共交通份額,以及內部繼續替代傳統出租車的影響,靜態角度(即不考慮行業自然的增),以美國為例,自動駕駛技術可能促進網約車的市場規模從量的角度提升約66%。

二、自動駕駛時代,網約車的競爭格局和商業模式會如何改變?

1、不同的定價 = 不同的平台收入

根據前文的分析,自動駕駛技術有望讓美國網約車行業的使用量增長約2/3,但前提條件是網約車定價較目前要有明顯的下降,因此單量的增長未必意味着網約車生意模式的總利潤空間的提升。那麼關鍵問題就是,在自動駕駛時代網約車生意模式的UE模型會如何變化?

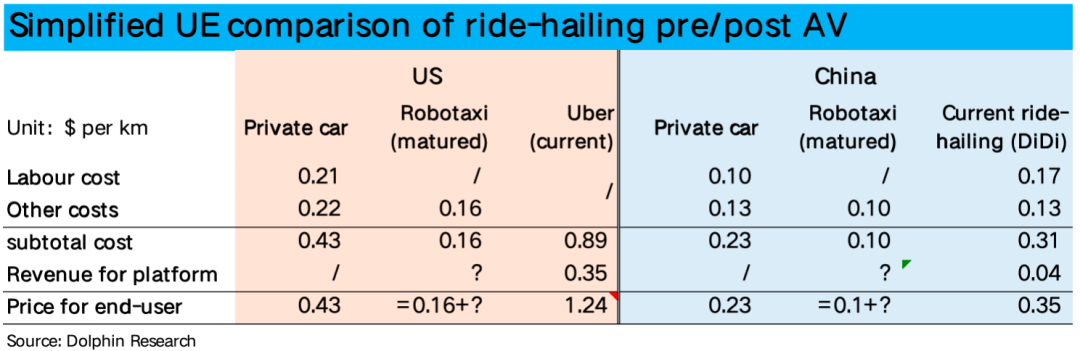

簡單來說,這是平台在留存更多淨收入給自己(更多的利潤)還是採取更低的價格以獲取用戶(更低的定價)這兩個因素間的權衡取捨。我們在下表中提供了一個簡化的UE模型,僅包含四項因素:人力成本(自動駕駛技術可以替代的),非人力成本(折舊、能源等其他自動駕駛無法替代的成本),平台留存的收益和終端消費者支付的價格。

分不同情形來看自動駕駛網約車不同的定價標準下,那是網約車平台方的留存收入較目前會有哪些變化:

① 美國市場:按ARK測算的Robotaxi(泛指自動駕駛網約車)成熟狀態下每公里$0.16的成本(對應每英里$0.25),若自動駕駛時代,平台淨收入(剔除司機分成後)保持在當前Uber約每公里$0.35,終端定價會是($0.51每公里)相當於目前網約車價格的41%,折價幅度相當可觀。

但需要注意這個定價($0.51),仍是高於$0.43每公里的私家車使用成本,和不到$0.25每公里的公共交通成本。因此若換視角,將自動駕駛網約車的定價按公共交通成本上浮30%,即每公里$0.3(相當於目前私家車成本的70%),那麼平台和運營方留存的淨收入就僅為$0.14每公里,相當於目前水平的40%。

② 中國市場:根據海豚投研的測算(也參考了其他機構),在技術完全成熟的情況下,國內網約車的運營成本可以低至每公里0.7~0.8元,約$0.1。背後的關鍵假設包括,普通Robotaxi的成本下降到約15萬元,不再需要任何安全員, 保險、維修等運維成本每車每年約2萬(每日55元)。

在上述假設下,若Robotaxi維持滴滴當前每公里約0.04元的平台淨收入,Robotaxi的終端定價為$0.14每公里,為目前網約車價格的40%,私家車成本的61%。

③ 從中美兩國市場能看到的共性是,在技術成熟&規模化運營後,即便其終端定價比當前網約車的定價便宜約60%,Robotaxi運營方保持和目前網約車平台相當的單均收入,足以提供相當的價格吸引力。

2、新時代下,現在的市場格局會如何變化?

以上分析,我們都從將網約車行業視作一個整體的角度。但隨着自動駕駛技術的普及,勢必引入更多的行業參與者(包括且不限於自動駕駛技術的提供方,無人網約車的運營方等),給當前已相對穩定的競爭格局帶來明顯的改變。

而其中的首要影響因素就是,自動駕駛技術的提供方會以什麼樣的角色定位,進入網約車行業,大致可分為以下幾種情形:

① 自動駕駛技術被少數幾個寡頭壟斷且完全閉源,如Tesla以及其他少數幾家車企/自動駕駛技術獨角獸。雖然也不能完全排除這種情形的可能性,但海豚投研認為可能性不大。且若果真如此,網約車行業有不小的可能被這幾個技術寡頭所壟斷,本文就略過這個情景不討論。

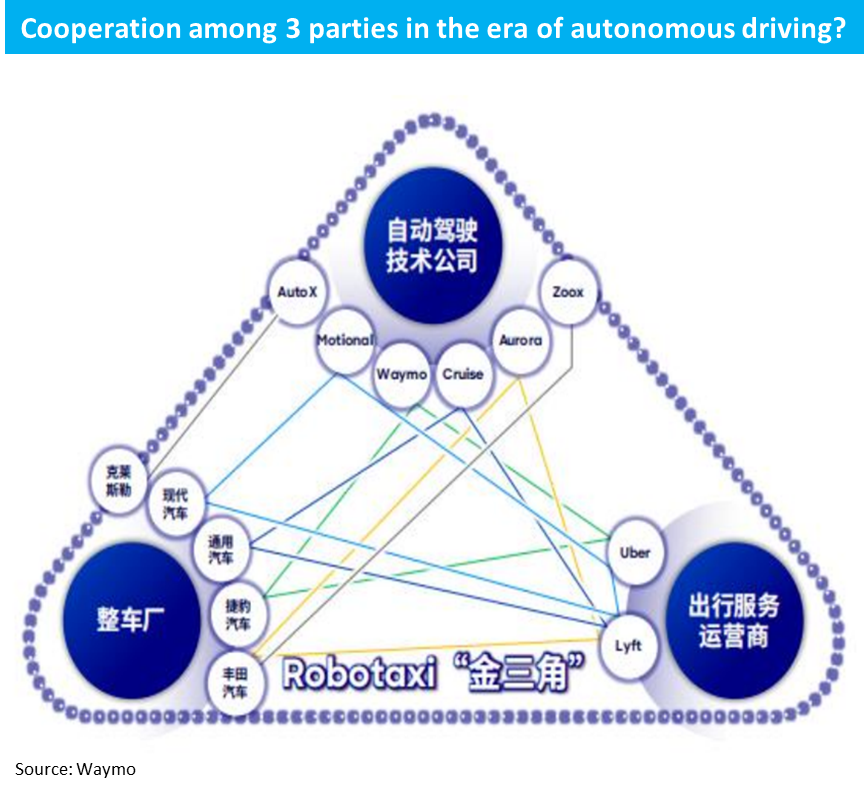

② 自動駕駛技術提供商自建網約車平台、正面競爭:自動駕駛技術方(如目前領先的Tesla或Waymo等)憑藉技術或硬件優勢,通過自建網約車匹配平台或大規模自營車隊的形式,與現有網約車平台進行正面或排他性的競爭(例如不允許自身自動駕駛車輛入駐第三方網約車平台)。

③ 車企或其他Robotaxi提供商與網約車平台採取合作關係,不正面競爭:自動駕駛技成為普遍的技術。自動駕駛運力通過多種渠道進入網約車行業,包括與現有網約車平台官方合作,第三方運營商購入(租賃)自動駕駛汽車後入駐網約車平台,部分自動駕駛公司也嘗試自建平台直接服務消費者等。

雖然現在很難去斷言,自動駕駛時代下網約車行業的市場格局到底會怎麼變化,但海豚投研猜測,未來大概率會是自動駕駛技術方與現有平台多方合作為主(情形③),而自動駕駛技術方自建平台為輔(情形②)。

節奏上,我們認為當前領跑者—Waymo和Tesla有機會憑藉先發優勢(Waymo)和足夠的C端用戶認知(Tesla),在無人網約車尚未普遍前,積累其足夠的用戶認知和流量,閉環網約車生意模式中,供/需兩端所需的運力供給和用戶聚合能力,從而建立起能獨立運營新平台。但後來的自動駕駛獨角獸們,就大概率主要以運力供給方的角色進入網約車行業,需要與有聚單能力的現存網約車平台合作。

根據新入行玩家採取的不同定位,對Uber等現有網約車平台的影響也會體現在兩個方面:

① 首先簡單直接的,採取獨立運營方式的獨角獸或車企,直接參與到對C端客源和市場份額的競爭,影響的是現存網約車平台的市佔率。

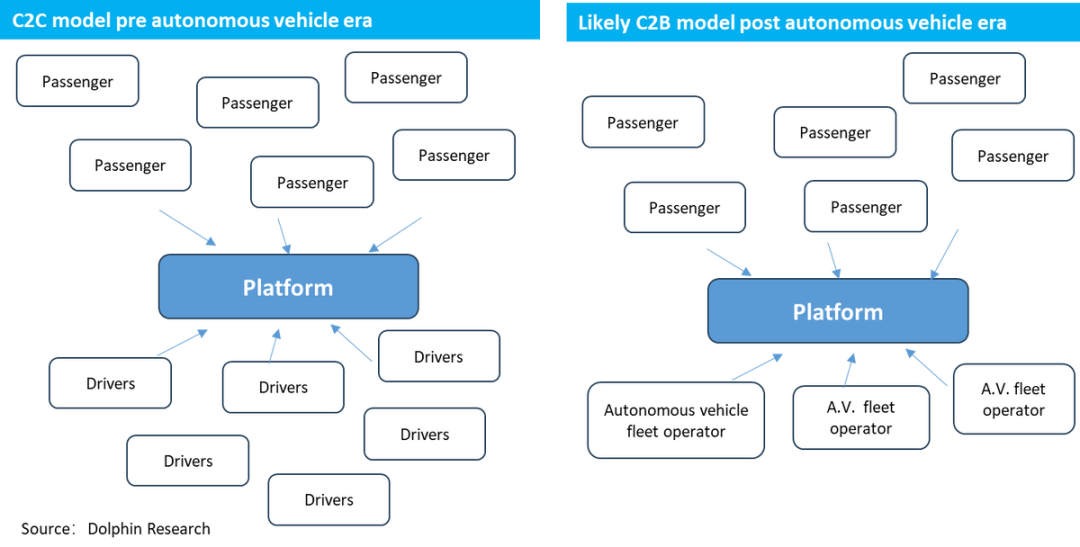

② 隨着無人駕駛網約車替代個人司機,很可能會出現集團化、企業化運營的自動駕駛運力車隊。上游的運力供給方,從獨立且分散的個人司機,轉變成規模化的無人網約車車隊,會弱化網約車平台對上游的議價能力,因而可能會減少平台在網約車這門生意的利益分配中佔據的比重。換言之,即影響網約車平台方所保留的單均收入和利潤。

簡單的邏輯上,後續自動駕駛技術的提升者數量越多、技術代差不顯著、且缺乏行業決定領頭羊的情形,那麼對Uber這類現存網約車平台的影響會更小。

三、網約車「新人」會對「舊人」帶來多大的影響?

這一部分我們就圍繞上一段末尾給出的兩個視角展開: ① 頭部的自動駕駛獨角獸們,是否能從當前網約車龍頭們搶走可觀的市場份額?② 自動駕駛運力進入市場後,對平台的盈利會有什麼影響?

1、自動駕駛車輛研發和運營的道路並不輕鬆

首先從自動駕駛開發者獨立運營網約車平台的角度,當前獨立開發自動駕駛技術的企業雖然相當衆多(國內主要是各家車企自研,而海外則是第三方的獨角獸機構為主),但其中相當一部分的發展里程並不順利,當前能夠向公衆提供無人駕駛網約車服務的寥寥無幾。

具體來看,歐美市場目前的頭部自動駕駛技術開發者(Tesla之外),無人網約車運營有所成果的僅Waymo和Zoox兩家,前者正逐步擴大經營規模、後者則僅是小範圍試點。而Cruise、Motional、Aurora一衆則普遍暫停或終止了無人網約車的運營,要麼縮減支出、迴歸純粹技術研發的定位;要麼改變側重方向、從載人網約車轉向載物的無人駕駛卡車技術開發。而如Apple和Uber這類大企業自研開發無人駕駛汽車的項目也都失敗、被砍。

可見,或許是出於自建網約車平台和車隊獨立運營所需的巨大資金投入,目前為止獨立運營網約車並不是自動駕駛研發者們的普遍選擇(符合我們的看法)。因此,後文我們將以 Waymo為對象,來觀察目前無人駕駛網約車運營情況。

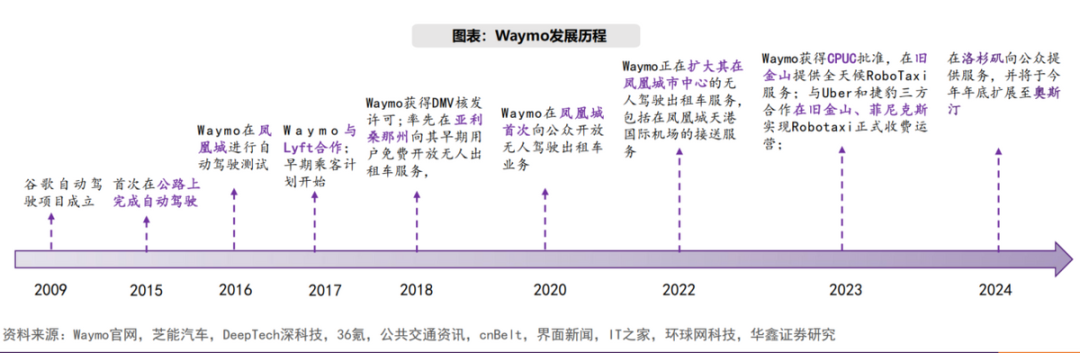

2、獨苗Waymo選擇了1P/3P兩手抓

下圖簡要梳理了Waymo在2009年以谷歌旗下自動駕駛項目部門的身份成立,與2020年首次在鳳凰城向公衆開放無人駕駛網約車服務,至今已拓展到在4個市場提供公衆服務的發展史,我們就不展開敘述。

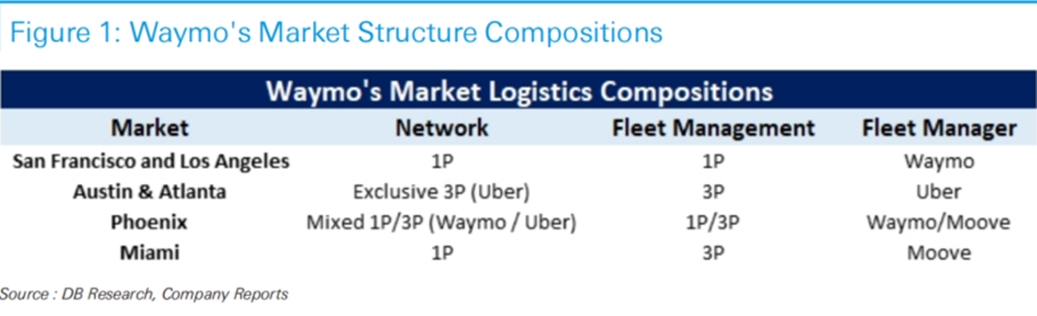

我們更關注的是,Waymo自身都正在探索、測試不同經營模式。可以看到按由誰承擔「平台方(負責獲客、派單)」和「車隊管理方(負責運力的管理和維護)」這兩個身份的不同組合 ,Waymo探索出了4種模式,分別包括:

① 平台端和車隊端全部Waymo自行管理的純1P模式;② 平台獲客和車隊管理全部由Uber負責的純3P模式(Waymo僅提供自動駕駛技術和車輛);③ 車隊由Waymo管理,但可同時從自營平台和Uber平台獲客的1P/3P混合模式;④ 由Waymo自營平台獲客,但交由第三方Moove管理車隊。類似於模式①的輕資產化。

由此可見,即便選擇了自建平台、獨立運營,且進展領跑行業的Waymo,同樣選擇與第三方平台或車隊管理方合作。因此我們認為,後續即便在無人駕駛網約車普遍化後,大概率依舊會採取1P/3P混合式的經營模式。

3、快速成長的Waymo,離Uber/Lyft已不遙遠

那麼Waymo目前的經營狀態和體量到底有多大?首先概括的來說,運營範圍上Waymo主要僅在上表所列的四個地區運營;車隊規模上,據新聞報導Waymo目前對外運營的無人駕駛網約車總數僅大幾百輛(可能700~1000輛左右),而單量規模上,據報導25年3月末 Waymo在四個運營地區的總訂單量已達每周20萬單。

雖然其絕對體量相比Uber和Lyft在加州地區日均數十萬的訂單規模,仍有着量級上的差距。但在考慮到有限的運營車輛和城市數量等制約因素後,在經營效率上無人駕駛網約車的相比Uber和Lyft等有人駕駛網約車可能已無明顯差距。從當前的情況看,後續只要無人駕駛網約車擴大車隊規模和運營市場,有不小的概率能達到和Uber與Lyft這些龍頭相近的規模。

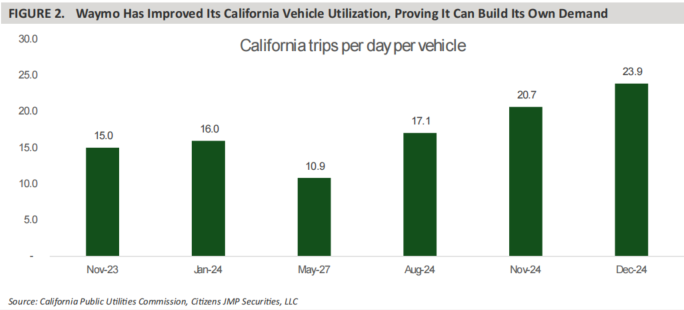

據加州官方數據,到24年底Waymo在加州區的無人駕駛汽車平均每輛每天的訂單數量已接近24次。簡單假設每單花費時間為30分鐘(可能偏短了),在加上約20%~30%的空閒等待時間,意味着加州的無人駕駛網約車目前的「有效」運營時間已達15小時/每天。再結合新聞報道中,長時間工作的人力司機一天的單數也不過25~30左右。由此可見,在加州投放的無人駕駛網約車的使用率相當高,當地居民對無人網約車的需求可以說是比較旺盛的(至少在當前的運力供給下是如此)。

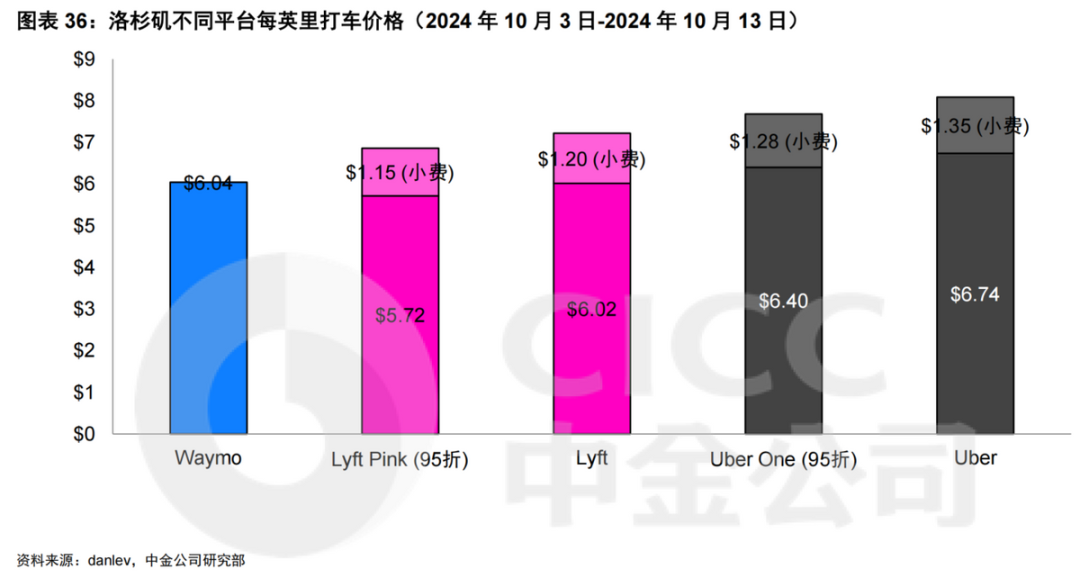

並且據調研,加州無人網約車不俗的需求並沒有建立在明顯價格折扣的前提上。由下圖可見,Waymo在洛杉磯地區的每英里使用價格約為$6(即每公里$3.5),在不考慮消費的情況下,與Lyft的標準定價相當,比Uber標準價格也僅低約10%。即不需要明顯的價格優勢,無人網約車在加州也已具備了有效的自行獲客能力(不需要完全依賴於Uber等第三方平台獲客)。

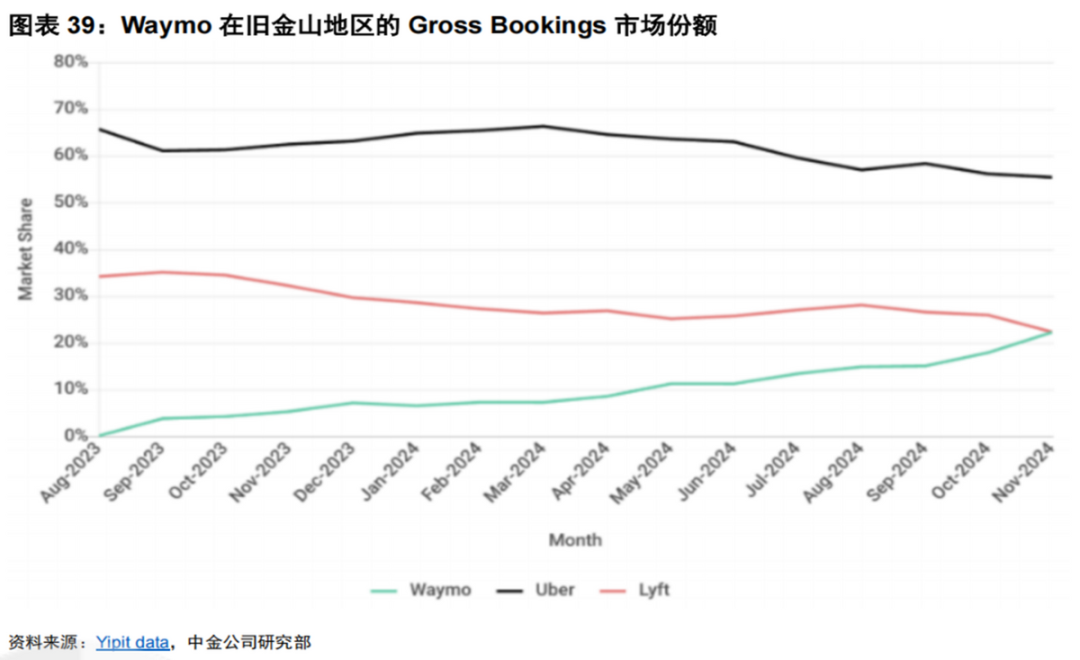

根據Yipit數據,在24年底時,Waymo在舊金山地區的網約車市場份額(按訂單額算)已追上Lyft,市佔率已略高於20%。相對應的,Uber和Lyft的市佔率都較2023年的高點下降了10%左右。可見至少在舊金山地區,Waymo已經對存量網約車平台造成了顯著的競爭,並已經達到了可比的體量規模。

因此,按遠期技術發展下,無人網約車的使用體驗會全面持平、乃至優於有人網約車的基本假設,我們認為後續跑出1個(或者2~3個)能與當前網約車平台市佔率同一量級的無人網約車平台是有可能的。同時,基於無人駕駛技術會成為一種基礎設施、而非少數企業平台所壟斷的前提下,現今的網約車平台同樣能利用無人駕駛運力,因此新平台完全顛覆Uber等現存龍頭的概率也不大。

4、平台議價權的下降?

如本章節開頭提到的,在自動駕駛時代,除了可能跑出新的平台直接搶奪現存網約車平台的市佔率份額,匹配需求和供給的平台方在網約車生意模式中所佔據的收入份額很可能會是下降的。

邏輯上,當前的網約車平台,其上游需求端和下游供給端大部分都是分散且獨立的個人乘客或司機。即其上下游都是「一盤散沙」,在這種情況下平台自然會有最強的議價能力。

但在自動駕駛時代,個人司機的作為運力供給被替代後,更可能出現大批量採購或租賃無人駕駛汽車,以車隊形式參與到供需匹配當中。在這種情況下,由於供給端的集中度提升,且據我們推出,市場內很可能會出現幾家新的平台。因此,在自動駕駛時代,在「用戶支付價格-車輛運營成本」剩下的收入分配中,純平台方角色所佔據的份額,反可能是比目前人力時代更低的。而車輛運營方(現在就是個人司機,未來更可能是企業)雖然分的收入絕對額是減少的(因此定價和成本都下降了)但分配到的收入比重卻可能是上升的。

當然,這種情況下平台方大概率會直接下場介入車隊的運營管理,以獲取更多收入和議價能力,代價是平台的生意模式會因此而變重。對此就不展開討論了。

四、自動駕駛時代,Uber的安全價格在哪裏

基於上文對自動駕駛技術對網約車生意影響的定性和定量探討,我們來探討最終的問題—當前Uber的定價是否已經具備了性價比?

1、當前估值算不上絕對意義的便宜

首先從靜態的視角,即不考慮可能2~3年後纔會產生顯著影響的無人駕駛網約車的衝擊,先只看未來一兩年的盈利預期;同時也不採用Non-GAAP口徑、或是adj.EBITDA等一定程度上「修飾過」的指標作為估值依據;迴歸最純樸但也最具參考性的GAAP下淨利潤估值。

按海豚投研的測算,2025和2026年Uber的淨利潤預測分別為$**億和$**億,對應日前約1373億的總市值(每股股價$65.6),25e PE和26e PE分別為**x和**x。(**部分涉及具體估值,解鎖內容可前往長橋App海豚投研賬號下,查看同名文章,下同)

純粹看估值水平,這大體屬於一個已相對成熟、但仍具備一定競爭優勢和壁壘,被市場中性偏看好的公司所具備的估值。即$60~$65這個價格區間,大體對應的是把樂觀情緒基本擠乾淨,但也不具備明顯性價比的估值。並且**x~**x的PE估值,一般對應的市場對後續利潤增速的預期大體在15%~20%左右,換言之,當前的價格也沒明顯記入自動駕駛技術可能帶來的對業績或好或壞的影響。

概括來說即,屬於既然尚且沒法看清自動駕駛的影響,業績預測就仍按當前的趨勢外推,但把估值擠到一個相對中性的價格,不「高位站崗」以便隨着技術的演變邊走邊看。

2、如何定價自動駕駛的影響?

顯然對如何估算自動駕駛時代下Uber的價值,是一個目前無法得到任何精準答案的問題,以至於市場基本是放棄了嘗試解答的狀態(放棄或許是一個理性的選擇)。但作為本文的價值所在,並給各位一個粗略的參考,海豚投研在此也就給出一個解答的思路。需要注意,以下的測算與其說是去預測未來會真實發生的情況,不如說是通過給出邏輯自洽、且偏向保守的假設,來觀察這種假設下公司的安全估值應當在哪。

首先,我們的預測周期以2027年開始到2031年的5年間,假設中期內自動駕駛對網約車行業的影響會在這5年內逐步完全釋放。

那麼,解題的第一步—自動駕駛對Uber的網約車單量會有哪些影響?按照上文的分析,我們做出以下假設:

① 自動駕駛時代,網約車通過喫掉出租車全部和公共交通一半的份額,且自動駕駛網約車和自動駕駛私家車之間相互互不侵佔的情形下,網約車市場最大有望獲得66%的增量單量。

但這種情況發生的前提條件是,無人網約車的定價要接近公共交通的使用成本。雖然這種定價在理論上(憑藉無人車極低的運營成本)可以實現,但留給運營方的利潤空間會比較有限。出於這種考慮,我們實際記入的利好效果最高在31年達到33%。

② 自動駕駛時代,網約車市場會從現在普遍的雙寡頭形態,跑出兩個新的無人駕駛網約車平台。雖然從當前經驗來看,網約車這類C2C且規模效應低的商業模式普遍僅能支持2個玩家。但歸功於自動駕駛帶來的車輛運營成本下降,和一定程度上由C2C轉向B2C的模式改變(運力的提高者可能從個人司機,變成企業化的車隊管理人),讓市場支持3~5個玩家變成了可能。

且市佔率格局相比目前大體上Uber vs. Lyft的70% : 30%的情況,變成類似50% : 20% : 15% :15%,或者40% :30% :15% :15%的情況。那麼Uber的市佔率(其大概率仍能保持行業第一的低位)大約會是目前的50%~70%。取平均值就假設到2031年市佔率會是無自動駕駛影響下的60%。

綜合上述兩點的影響,我們測算出在自動駕駛的影響下,2031年Uber的網約車訂單量會是原先預測的80%。

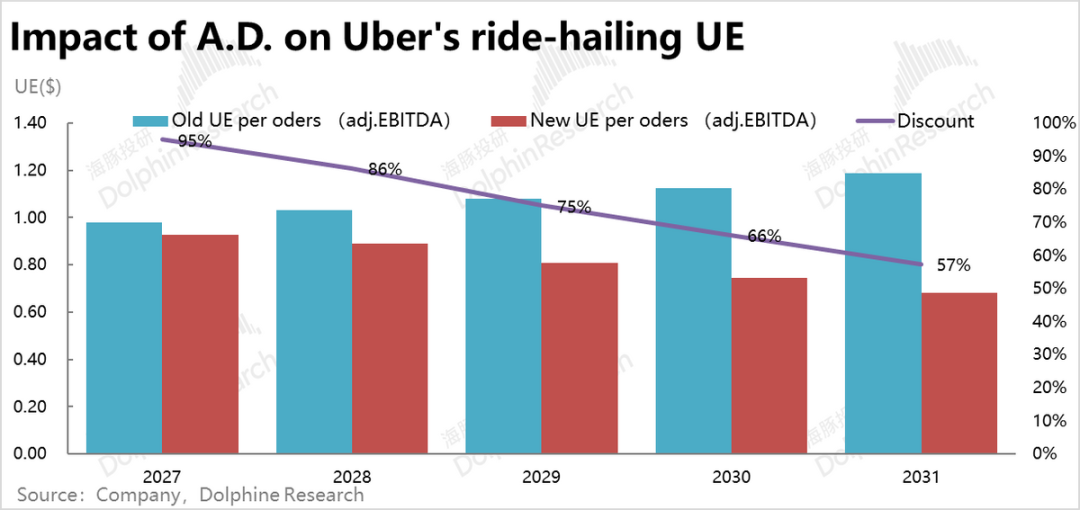

解題第二步—自動駕駛時代,Uber網約車業務的單均收入/利潤會如何變化?這個問題相比單量恐怕更難回答。涉及兩個細分問題:自動駕駛時代,網約車的定價相比目前會下降多少?基於新的定價,平台能留下的淨收入又是多少?

① 雖然後續無人網約車實際的定價難以預判,但我們先前能得出的結論包括:在理想情況下,自動駕駛網約車是有能力在保證運營方的淨收入不變的情況下,終端定價較目前下降60%;以及自動駕駛時代,平台方分給車輛運營方的收入比例相比目前反而可能是增加的,即平台方自己留存的比例可能會減少。

那麼出於保守考慮,雖然自動駕駛網約車的定價未必需要較目前低約60%,我們仍假設會如此定價,即剔除車輛運營成本後,運營方(包括平台方和車隊管理者)的單均留存收入與目前一致。且假設平台方從目前獨享的100%留存收入,變成需分配20%的留存收入給車隊管理方(這種情況下平台方完全不直接參與車隊運營,可能與現實不符)。

在假設Uber的單均收入在預測期內較原先預期逐步下降20%的同時,Uber單均的費用支出(指營銷、客服、管理這部分)理論上則並不會直接因自動駕駛的影響而減少,因此僅假設在預測期內較原先預期值減少10%。那麼在上述保守駕駛下,自動駕駛時代Uber的單均利潤(以adj.EBITDA為代表)可能會減少約40%。

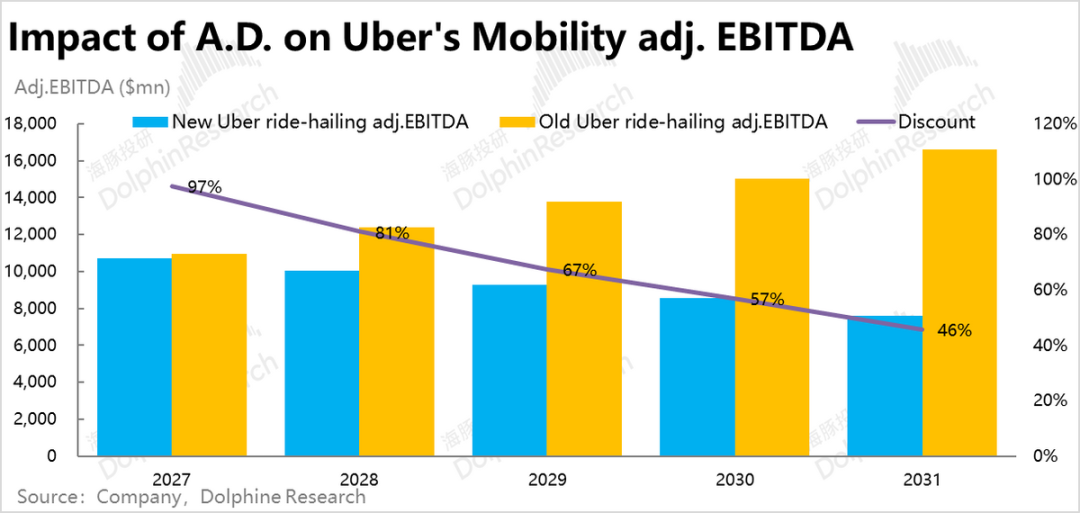

將上述影響計入後,Uber到2031年的調整後EBITDA就僅為原預測值的約46%。

本文轉自:「海豚投研」微信公衆號;智通財經編輯:陳筱亦。