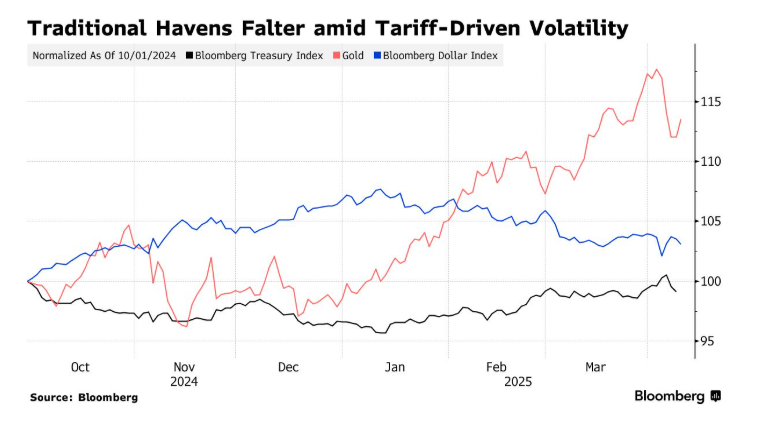

在近年來最嚴重的市場拋售潮之一期間,避險資產表現平平,這使得投資者開始尋找新的保護方式。

周三,隨着特朗普的對等關稅生效,美國國債價格暴跌,基準10年期國債收益率上升超過10個點子,達到自2月以來的最高水平。黃金有所反彈,但仍未回到歷史高位,在此期間全球股市觸及一年低點。美元也在走弱。

就在特朗普最新的關稅戰將全球貿易局勢推向未知領域之際,金融市場也在努力尋找那些通常在危機期間為投資者提供保護的資產。儘管一些觀察人士指出,德國國債和日元等可能成為新的熱門避險資產,但這些潛在選擇也面臨着從流動性到自身經濟和貨幣政策前景等方面的風險。

MFS投資管理公司全球固定收益聯席首席投資官皮拉爾·戈麥斯-布拉沃(Pilar Gomez-Bravo)表示:「如果你想保護自己的資金並獲得一定程度的回報,可選擇的地方並不多。」

美國國債的拋售是此次投資者對曾經備受青睞的避險資產信心喪失的最明顯例子。美國主權債務面臨的突然壓力源於人們越來越擔心更高的收益率可能會促使借入資金的買家拋售國債,從而導致惡性循環。

激石集團有限公司研究主管克里斯·韋斯頓(Chris Weston)表示,美國經濟增長放緩以及投資者持有美國國債所要求的風險溢價上升,這兩者的結合將進一步降低美國國債的吸引力。

韋斯頓稱:「目前德國國債可能比美國國債更值得投資,尤其是現在可能會有更多基於動量的基金開始考慮出售久期債券。我會密切關注美國國債市場的動態,因為情況變化很快。」

本周日元兌美元也有所升值,但由於美日之間巨大的利率差距以及日本自身的經濟困境導致其經歷多年下跌,目前日元仍處於初步復甦階段。

與此同時,瑞士法郎的上漲引發了人們對貨幣干預和負利率的擔憂,這可能會抑制需求——這是任何避險資產都可能存在缺陷的又一個例子。

這同樣適用於美國國債,因為這些債券很容易被尋求快速為保證金支付提供資金的投資者當作「提款機」。

另外,在今年連續創下歷史新高後,黃金交易已經變得過於擁擠。而美元已經顯示出特朗普關稅戰可能會導致美國經濟變得越來越孤立的風險。

戈麥斯-布拉沃稱:「在此之前,美元一直是避風港。但現在,你看到的美元表現與往常不同。在這種避險情緒濃厚的情況下,美元本應出現更高幅度的升值。」