4月7日,廣發證券(000776)披露了2025年一季度累計新增借款情況。公告顯示,公司累計新增借款高達537.47億元,佔2024年末淨資產的35.11%,超出了監管披露的閾值。業內人士認為,這種財務擴張,其實是券商行業在註冊制改革與兩融業務擴容背景下的普遍選擇。

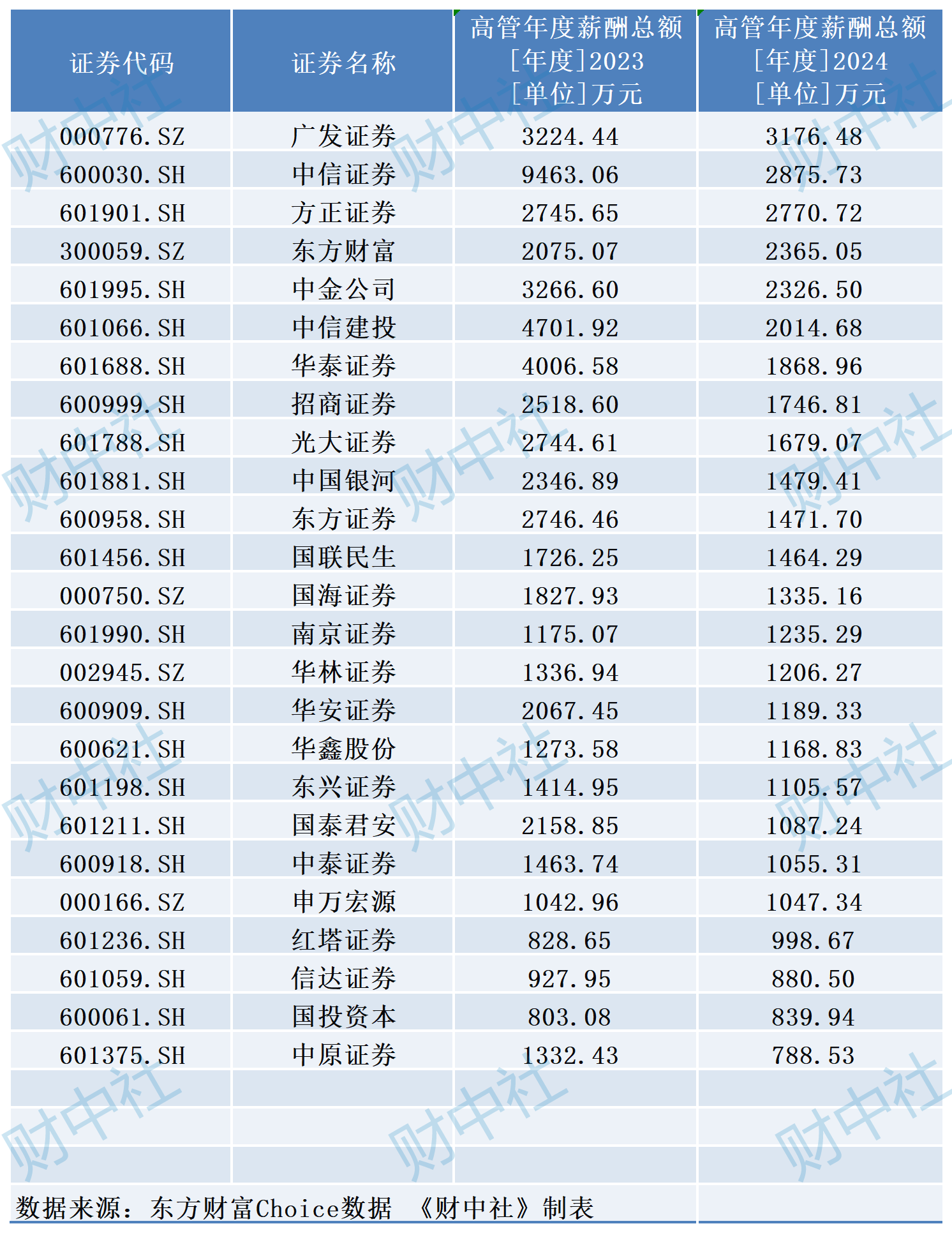

此外,廣發證券披露的2024年年報展現出了券商行業薪酬分化的深層次情況。廣發證券董監高年度薪酬總額達到3176.48萬元,在已披露數據的上市券商中排名第一,較2023年微降1.5%。這和中信證券(600030)、中信建投(601066)等頭部券商董監高薪酬按年降幅超過50%的情況,形成反差。

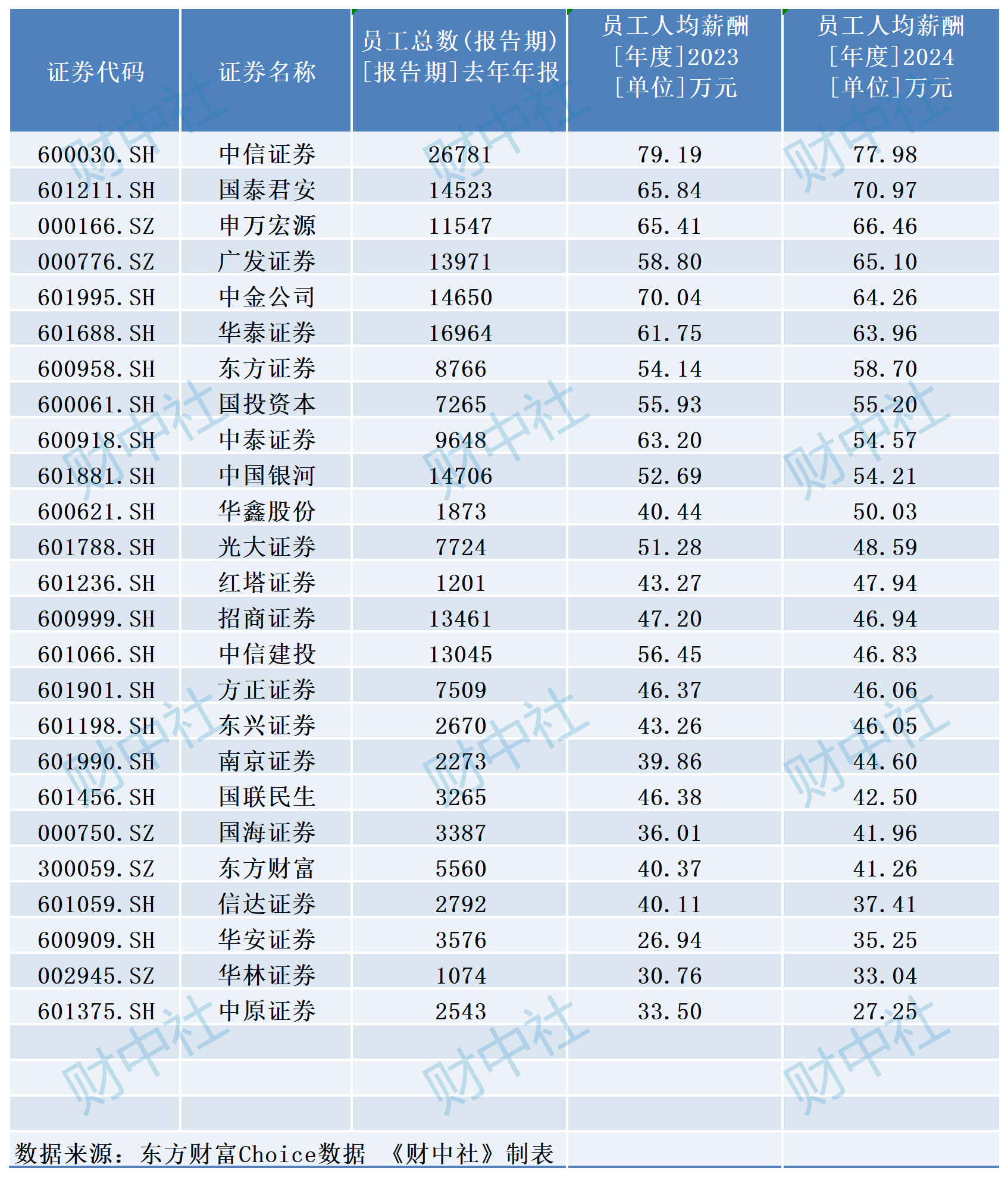

與此同時,廣發證券員工的人均薪酬按年增長了10.7%,達到65.1萬元,不過和2021年的峯值相比下降22.6%。此外相比2023年,員工總數減少了1063人,薪酬資源正越來越向核心崗位集中。

資本擴張:短期孖展支撐業務轉型

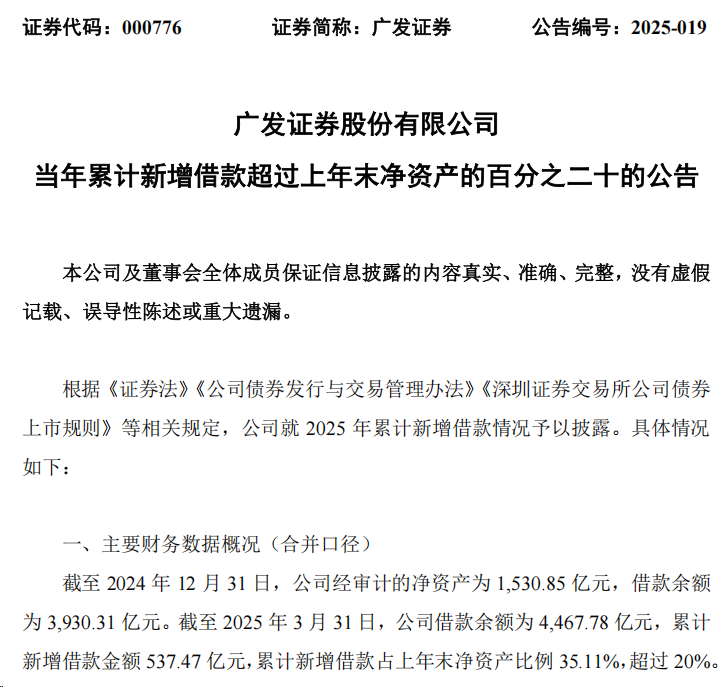

4月7日,廣發證券發布2025年累計新增借款情況公告。數據顯示,截至2025年3月31日,公司累計新增借款537.47億元,佔2024年末淨資產的35.11%,超過監管規定的20%披露閾值。另外,2024年末該公司淨資產為1530.85億元,借款餘額3930.31億元;截至2025年3月末,借款餘額增至4467.78億元。

從借款結構來看,短期高流動性負債是主要增長部分。2025年3月末,拆入資金和賣出回購金孖展產款合計增加453.26億元,佔新增借款規模的84.3%,這類負債通常用於滿足證券交易業務的短期資金需求,與自營、兩融等業務的流動性需求相匹配。同時,公司通過發行低成本債券優化債務結構,如3月發行的「25廣發D4」(524159),票面利率為2.02%,低於行業平均水平。

行業層面,2025年券商發債規模顯著增加且利率下行,頭部機構普遍採用「借新還舊」策略,以降低孖展成本並擴大業務規模。值得注意的是,廣發證券資產負債率為78.87%,略低於行業平均水平,且主體信用評級為AAA,短期償債能力暫無明顯壓力。不過,監管部門已發出謹慎信號,證監會要求券商「合理控制孖展規模,聚焦主責主業」,財政部「限薪令」也對金融企業薪酬結構形成約束。

高管逆勢穩薪與基層結構優化

薪酬方面,廣發證券2024年年報顯示,其董監高年度薪酬總額為3176.48萬元,在已披露數據的上市券商中居首,較2023年微降1.5%。這與中信證券、中信建投等頭部券商董監高薪酬按年降幅超50%形成反差。其中,監事長周錫太年薪234.97萬元,董事長林傳輝232.10萬元,共有13位高管年薪超百萬元。

員工薪酬方面,廣發證券2024年人均薪酬65.1萬元,按年增長10.7%,但較2021年峯值下降22.6%。同期員工總數減少1063人,薪酬資源呈現向核心崗位集中的趨勢。從行業對比來看,2024年證券行業從業人員減少1.8萬人,廣發證券通過「聚焦核心業務+精簡非核心崗位」策略,在減員的同時實現人均薪酬增長。

有分析認為,廣發證券業務結構中,財富管理、資產管理等輕資本業務收入佔比提升至71.11%,這類業務人力成本佔比相對可控,推動了人均創利能力的增強。

不管是超過35%淨資產的新增借款,還是逆勢穩定的高管薪酬,都反映了券商行業在重資本業務推動下的發展邏輯。註冊制改革和衍生品創新促使券商加快資本擴張,而薪酬激勵是留住核心團隊的關鍵。

(文章來源:財中社)