出品:新浪財經上市公司研究院

作者:新消費主張/木予

艾媒諮詢發布的《2024-2025年中國興趣消費趨勢洞察白皮書》提出,隨着90後、00後等年輕消費羣體成為「主力軍」,為滿足情感需求、社交屬性和文化認同付費的興趣消費應運而生,潮玩、積木等高情感附加值產品近五年市場規模年複合增長率均超過10%。調研數據顯示,一半以上的年輕消費者每月興趣消費頻次為3-5次,興趣消費平均佔其月支出的27.6%。

正因如此,「潮玩第一股」泡泡瑪特在經歷了長達兩年的低谷期後,市值重回「千億俱樂部」,股價在近一年內飆升逾400%,較最低點反彈10倍有餘,被譽為年輕人的「塑料茅台」。同樣具備興趣消費屬性的積木玩具品牌布魯可,自2025年1月成功登陸港交所後,股價一路震盪走高,4月2日盤中更是突破150港元/股,最高點與發行價相比翻了2.61倍。

兩家公司2024年的業績表現也可圈可點。報告期內,泡泡瑪特實現總營收130.38億元,按年顯著增長106.9%;經調整純利(非國際財務報告準則)錄得34.03億元,按年提升185.9%。布魯可營收規模則約為22.41億元,按年大幅增長155.6%;雖然年度虧損錄得3.98億元,但若剔除可轉換可贖回優先股的公允價值變動、上市開支以及以股份為基礎的薪酬影響,公司經調整年度利潤(非國際財務報告準則)高達5.85億元,較2023年激增702.1%。

值得玩味的是,年報發布後,資本市場對待兩家公司的態度卻有所分化。泡泡瑪特的股價小幅下跌後迅速回升,截至發稿日區間累計增幅約6.3%。而布魯可的股價卻不斷下挫,從4月3日開始連續五個交易日收跌,期間累計跌幅達22.4%,市值蒸發上百億港元。下半年業績增速放緩、IP版權隱憂未解、國際化根基不穩,投資者們對於其複製泡泡瑪特的成功似乎持懷疑態度。

奧特曼下半年收入按月下滑 暢銷授權IP版權三年內到期

結合招股書披露的財務數據分析,布魯可2024年上半年收入約10.46億元,下半年僅按月增長14.2%至11.95億元,而2023年下半年收入較上半年增幅約為82.9%。增長乏力的主要原因之一,是核心IP奧特曼拼搭角色類玩具表現疲軟。據年報披露,2024年布魯可的授權IP數量從27個擴大至50個,但最賺錢的還是只有一個奧特曼。

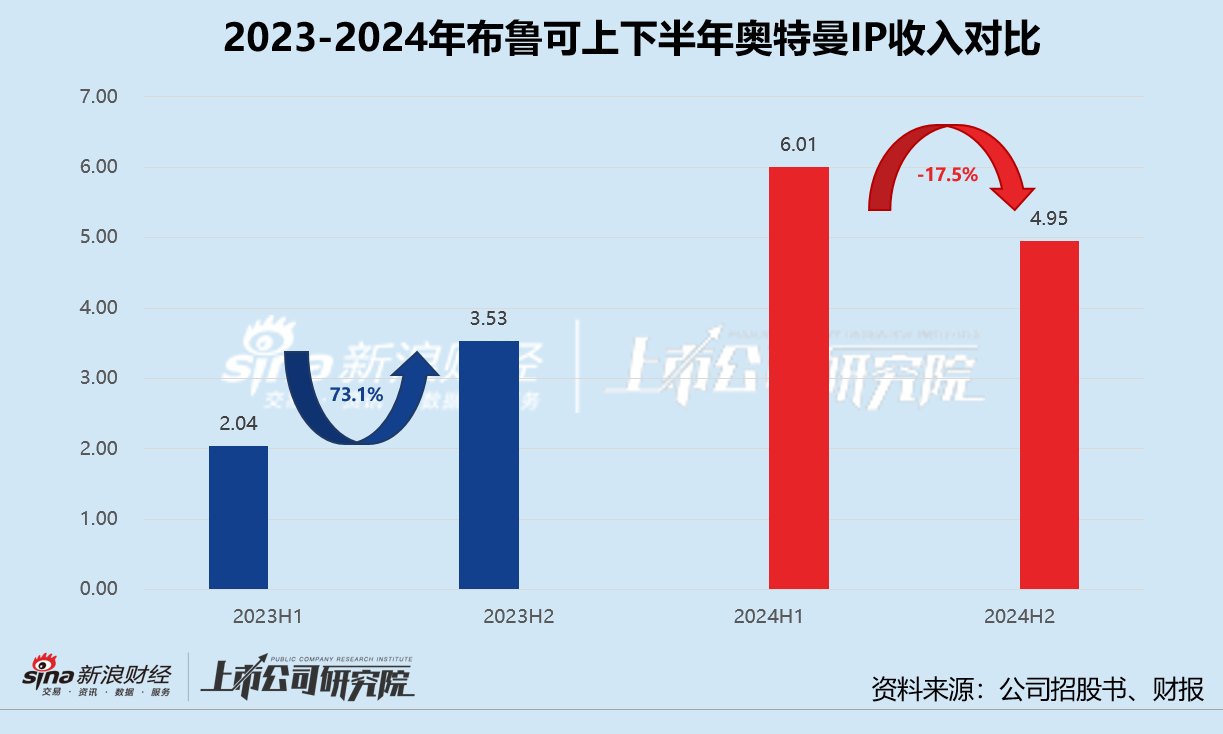

報告期內,奧特曼IP產生的收入合計10.96億元,約佔公司總營收的48.9%,比變形金剛、英雄無限和假面騎士三大暢銷IP收入總和還要多出1.62億元。而奧特曼IP年收入中約6.01億元發生於上半年,下半年IP收入按月不增反降17.6%。對比2023年下半年,奧特曼IP收入較上半年提高了73.1%。

細究背後的原因,一方面,布魯可的奧特曼IP並不具有排他性,萬代南夢宮、奇妙積木和中動玩具等不少玩具品牌也在生產銷售同類授權拼搭類玩具,瓜分了布魯可本就有限的市場份額。另一方面,奧特曼作為經典IP雖然具有長期生命力,但市場熱度存在周期性波動,尤其在缺乏現象級影視或文化事件的刺激下,消費者偏好可能向其他IP轉移。

更雪上加霜的是,布魯可與「搖錢樹」奧特曼IP的版權協議將於2027年到期,假面騎士和變形金剛IP版權的到期年份分別為2025年、2028年。這意味着,2024年為公司總收入貢獻76.8%的3個暢銷授權IP,版權都將在近三年內到期。

過度依賴單一IP,或導致布魯可在續約議價過程中處於不利地位。據往期數據顯示,2021-2024年上半年,布魯可的IP授權費佔銷售成本的比例分別為1.2%、7.3%、15.8%、18.5%,呈逐年上漲趨勢。2024年,公司銷售成本高達10.62億元,如果按照上半年的比例保守推算,其全年為授權IP支付的成本接近2億元,按年增長169.2%,遠超總營收增速。自有IP英雄無限暫時無法獨當一面,布魯可為了留住熱門授權IP,銷售成本短期內大概率會繼續上漲,擠壓利潤空間。

相較之下,曾因自有IP沒有靈魂而備受詬病的泡泡瑪特,如今反而展現出其戰略優勢:與獨立設計師合作孵化IP為公司節省下高額授權費用,MOLLY、LABUBU等無故事形象承接了消費者的情感投射,樂園、遊戲等IP商業化運營都牢牢掌握在自己手中。2024年,泡泡瑪特的藝術家IP產品收入按年增長130.6%達111.21億元,佔總營收比例提升至85.3%,而銷售成本約佔總營收33.2%,較2023年減少5.5個百分點。

低價策略拖累毛利率 海外渠道聚焦東南亞

除了IP運營模式不同,布魯可和泡泡瑪特在品牌定位方面也存在明顯差異。

據招股書和年報顯示,2021-2023年期間,布魯可的玩具產品平均售價從89元滑落至23元,降幅達74.2%,盲盒和積木玩具單價僅分別為17.53元、115元,遠低於同行可比公司。2024年年末,布魯可推出的變形金剛星辰版盲盒,建議零售價甚至下探至9.9元。報告期內,公司拼搭角色類玩具收入共22.01億元,銷量約1.35億件,基於這兩項指標簡單測算,其向直接客戶銷售拼搭角色類玩具的平均價格約16.30元,按年進一步減少22.4%,較上半年平均售價下降9.4%。

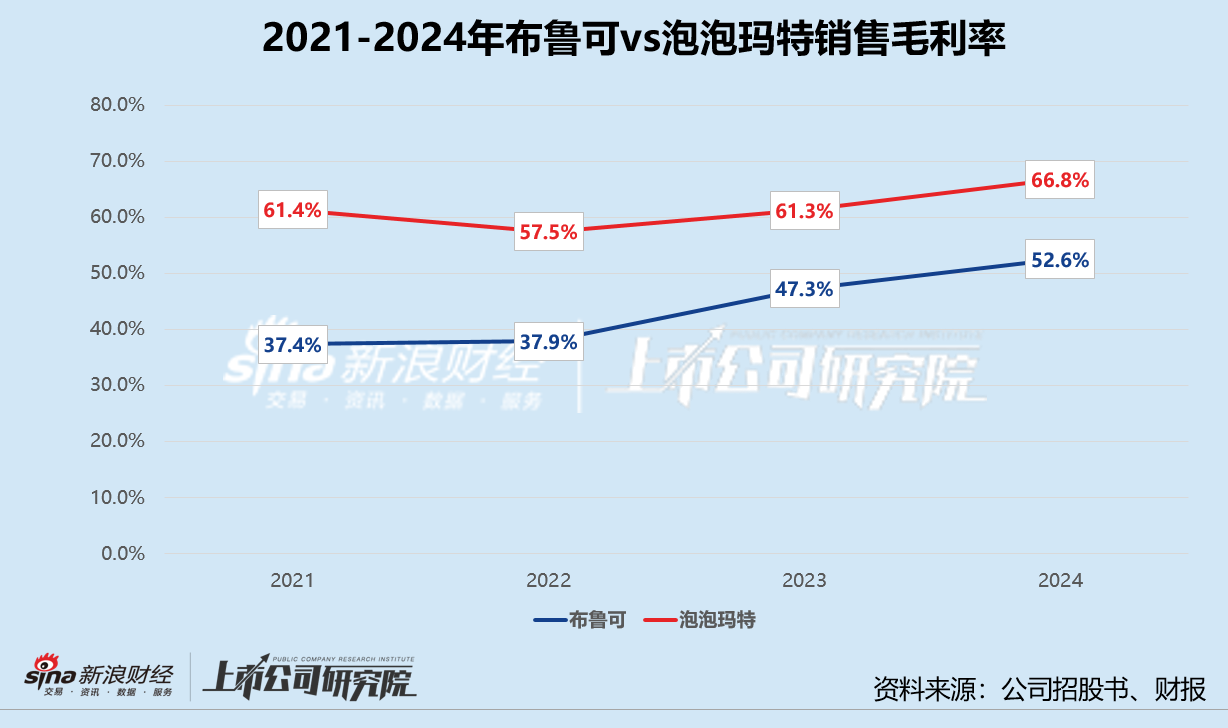

不難看出,布魯可的品牌定位是大衆玩具,低價策略有助於其快速打開下沉市場、滲透青少年羣體,但這在一定程度上也限制了公司未來通過提價改善盈利能力的可能性。2021-2023年,布魯可整體毛利率徘徊在35%-45%之間,2024年該指標雖然優化至52.6%,但受九塊九盲盒拖累較上半年微降0.7%。

與之相比,泡泡瑪特的定位更貼近高端潮玩,分層定價模式覆蓋了更多消費層級:既有59元左右的盲盒手辦吸引普通消費者高頻復購,也有定價799元至5999元不等的MEGA系列瞄準收藏家市場。2024年,價格在79元至599元之間的搪膠毛絨品類和199元至699元之間的積木等衍生品收入按年分別翻了13.89倍、2.56倍,帶動公司毛利率提高至66.8%,創下自2017年以來新高。

泡泡瑪特2024年漂亮的「翻身仗」,海外市場功不可沒。據財報顯示,截至2024年12月31日,公司在港澳台及海外門店(含合營)總數共130家,年內新進入的國家包括越南、印度尼西亞、菲律賓、意大利、西班牙,在越南的首個海外工廠已經投產。報告期內,泡泡瑪特在海外市場總收入約50.67億元,較2023年增長375.2%,佔總收入比例接近40%。同時得益於IP文化溢價,其海外業務毛利率達71.3%,比內地毛利率高出7.4%。

而布魯可的國際化擴張之路才啱啱起步。儘管2024年公司海外銷售收入按年激增518.2%,但由於此前基數較小,目前總規模僅約6422.10萬元。其中,超六成由亞洲地區(除中國)貢獻,以印度尼西亞、馬來西亞、泰國和新加坡等東南亞國家為主。

據招股書披露,布魯可的自建工廠至少要2026年底才投產,產品多由國內代工廠生產,再出口至各國進行分銷。近期美國特朗普政府搖擺不定的關稅政策極大可能將推高產品出口成本、延長清關周期,從而削弱其價格競爭力,增加庫存周轉壓力。此外,海外業務高度集中於單一經濟區域,一旦當地消費能力受通脹或匯率波動衝擊,布魯可的終端銷售將遭到不利影響。

由此可見,布魯可難以複製泡泡瑪特的成功,本質上源於二者的底層邏輯差異。前者是「授權依賴+薄利多銷+單品競爭」的重資產路徑,後者是「版權自主+情感共鳴+生態擴張」的輕資產模式。當興趣消費從增量市場轉入存量博弈,布魯可僅憑授權IP的短期紅利和低價策略,恐難守住「護城河」。

責任編輯:公司觀察