文|壹度Pro

2020年意氣風發的泡泡瑪特,憑藉年輕人對潮玩賽道的熱愛,一腳踹開資本市場的大門,成功登陸港股。

四年過去了,泡泡瑪特的總市值一路從千億港元漲到2000億港元,股價更是經歷2022年10月低點的9.808港元/股後,飆升到166.2港元/股的最高點,用實力打臉了上市之初,外界對其商業模式和盈利模式單一的質疑之聲。

在泡泡瑪特2020年上市的同一年,也有一家公司盯上了潮玩這塊大蛋糕,這家公司就是名創優品。泡泡瑪特上市的第二天,名創優品旗下的TOP TOY便開出了第一家門店,四年時間,門店數量增加至276家,2024年全年營收9.8億元。

圖源 / 新華網

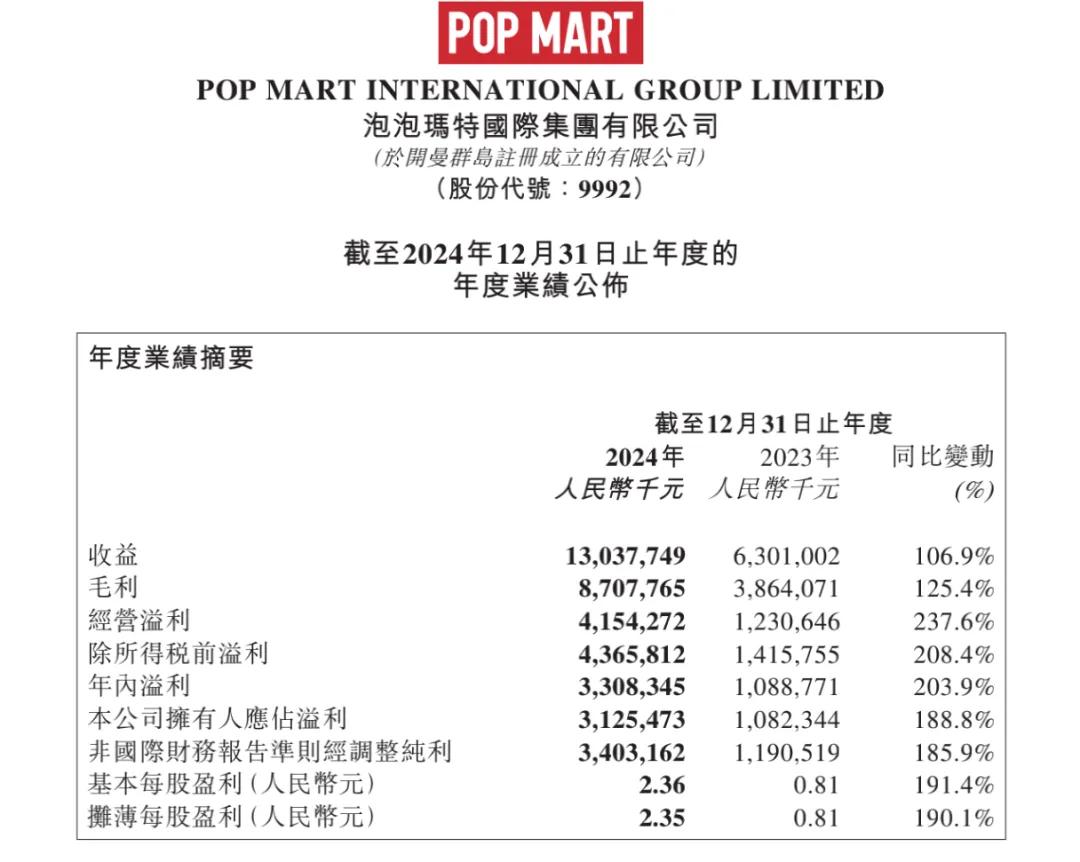

儘管相較泡泡瑪特2024年130.4億元的全年營收,和單一IP LABUBU(THE MONSTERS系列)斬下30.4億元的成績相比,TOP TOY的全年營收顯得較為單薄,但這並不阻礙葉國富對潮玩市場寄予厚望,以及推動TOP TOY登陸資本市場的野心。

在名創優品接連發布計劃分拆旗下潮玩品牌TOPTOY赴港上市以及TOPTOY開啓全球化戰略這兩個消息後,尤其是在2024年,TOP TOY取得按年45%的營收增長的映襯下,似乎也讓業界看到TOP TOY承擔名創優品第二增長曲線可能性,以上種種都讓外界對TOP TOY的關注提升到史無前例的高度。

但顯然,這還遠遠不夠,面對環境複雜的海外市場和苛刻的資本市場,TOP TOY要拿下的遠不止這一次勝利。

與其孵化IP,不如「貼牌」賣貨

如果說TOP TOY和泡泡瑪特的相像之處是什麼,或許二者之間最大的公約數,也僅限於同處潮玩賽道。在這個公約數之外,兩家公司的管理層對潮玩行業的認知,以及戰略決策的出發點,都大相徑庭。

在泡泡瑪特的生意經裏,要做一個有文化傳播屬性的品牌,而不只是賣貨。

正如泡泡瑪特創始人兼CEO王寧曾在公開場合所表述的,「泡泡瑪特,本質上滿足了人們的‘收集需求’。」用他的話來說,就像中年人喜歡收集紫砂壺、花瓶、木雕、郵票一樣,年輕人也需要滿足收集需求,潮玩就像年輕人的「郵票」,載體在改變,但人類收集需求的本質一直都在。

在這樣的認知下,泡泡瑪特纔會去充分挖掘能夠與年輕人產生共鳴的IP,並籍此激發年輕人的收集需求。這也是為什麼,泡泡瑪特願意投入鉅額資源,去與年輕的、先鋒的藝術家合作,並通過泡泡瑪特的產品為媒介,不惜餘力的讓這些優秀藝術家走入大衆視野中。

以泡泡瑪特的經典IP Molly 為例,2016年泡泡瑪特便與Molly的創作者——中國香港藝術家Kenny Wong簽訂了獨家授權協議,在將Molly引入內地市場的同時,通過為其舉辦籤售會、發售限量「Molly夢想飛行」系列潮玩等方式,讓Kenny Wong進一步打響知名度。

甚至,在 Molly與其他品牌的聯名合作中,泡泡瑪特也給予了Kenny Wong極大的創作自由,比如Kenny Wong曾參與洽談Molly與日本《機動戰士高達》的聯名合作。

給予藝術家們自由的尊重和支持的同時,泡泡瑪特在與藝術家們分潤上,也毫不吝惜。比如Molly的成功,讓Kenny Wong獲得了泡泡瑪特的股權,而這部分股權在上市前的估值高達5000萬美元。

而在泡泡瑪特與藝術家,藝術家與消費者的「合謀」中,潮玩這門生意的增長,自然也水到渠成。2024年,僅Molly這一個IP,就為泡泡瑪特帶來了20.9億元的營收,相較前一年增長105.2%,增長仍在持續。

反觀TOP TOY的生意經,賣貨是被前置的「果」,通過追求賣貨收益的最大化,反推要和哪些IP合作的「因」。

在日前接受36氪採訪時,TOP TOY 創始人孫元文就曾提到,「兩家公司(TOP TOY和泡泡瑪特)踏入的是不同的河流,泡泡瑪特做的是自有 IP,而 TOP TOY 選擇的則是大 IP 的二次創作。」

用他的話來說,做自有IP開發成本高,把新IP推火需要花費鉅額的營銷費用,等待周期可能也要很長,結合自身優勢和效率考慮,選擇去做頭部大IP的二創,切入盲盒市場。

圖源 / TOP TOY官網 三麗歐家族酷洛米撲克王國系列手辦

這或許也就能理解,為什麼在過去的2024年裏,TOP TOY與包括三麗鷗、迪士尼、蛋仔派對等諸多IP,推出多達40餘起衍生品聯名活動,畢竟,相較孵化自有IP所需忍耐的長周期和承擔的不確定性,與已經被驗證過的知名IP聯名,也不失為一種落袋為贏的打法。

或許,當藝術和生意發生碰撞時,很難說清到底TOP TOY和泡泡瑪特的做法孰優孰劣,但從財報來看,TOP TOY與大IP聯名「貼牌」賣貨的策略,似乎正在失效。

據公開資料顯示,TOP TOY 的營收在2022年到2024年三年間,一路從4 億、6.8 億上漲至 9.8 億,營收上漲的同時,增速開始放緩,營收按年增速從2023年的70%,下降到2024年的44%。同時,在同店GMV上,TOP TOY已從2023年45%-50%的增速,在2024年放緩到" 中個位數 "。

日本啓示錄:穀子經濟的兩種生存法則

亦如人們談及國內新的經濟環境下,消費品牌的走向時,常常試圖從日本經濟 「失去的 30 年」 中尋找答案一樣,如果將視野放寬,將時代拉長,作為「穀子經濟」先行者的日本,同樣是潮玩品類的良好參考樣本。

在這個潮玩行業更加成熟的國度,早已有着如泡泡瑪特和TOP TOY一樣的企業樣本存在,野村東方國際證券研究部可選消費首席分析師張影秋就曾對日本與「穀子經濟」相關的上市公司進行過研究,並將其分為IP孵化企業和IP變現企業兩類。

擁有着Hello Kitty、大耳狗(Cinnamoroll)、酷洛米(Kuromi)等IP的三麗鷗,和手握《美少女戰士》《龍珠》《灌籃高手》IP的東映動畫,就是典型的IP孵化企業,這類企業以自有IP獲得穩定營收為主。比如三麗鷗,儘管其經典IP Hello Kitty,在營收中的佔比從2014年的75.7%降至眼下的30.4%,但Hello Kitty和大耳狗以及酷洛米的這三個強勢IP,仍是貢獻營收的中流砥柱。

圖源 / 萬代南夢宮官網

對比來看,萬代南夢宮則是典型的IP變現企業。據相關行研報告顯示,在萬代南夢宮的7-8個經典IP中,只有《高達》和《奧特曼》這2個IP是自有的,而據其2024年全年財報顯示,這兩個自有IP僅佔公司總收入的16%,換而言之,萬代南夢宮大部分的營收,基於外部IP採買後,進行精細化運營和推出更多的周邊衍生品換取收益。

基於上述背景,再回看泡泡瑪特和TOP TOY,便不難發現,泡泡瑪特是一家IP孵化型企業,據泡泡瑪特2024年財報顯示,自有藝術家IP收入佔比為85%,同時,經典IP LABUBU(THE MONSTERS 系列)和Molly還分別拿下了30.4億元和20.9億元的營收,憑藉自有IP的強力表現,2024年泡泡瑪特的毛利率增至66.8%,遠超同期的布魯可(52.6%)和名創優品(44.9%)。

而TOPTOY 則更像一家IP變現企業,在其全年營收9.97億元,按年44.9%增長的背後,是授權費用支出的水漲船高,從2022年的1.78億元,攀升至2024年的4.21億元。

或許,中日潮玩市場仍有差異,IP孵化企業和IP變現企業孰優孰劣難以評說,但通常情況下,聯名IP的授權成本,會吞掉15%-25%的毛利率,並也會由此進一步擠壓企業的利潤空間。此外,過於依賴外部採買IP授權,也不利於消費者在情感上對品牌形成認知,從而導致用戶粘性下滑。

當然,對於眼下的泡泡瑪特和TOP TOY來說,無論哪種路徑,如何在規模擴張與利潤創造之間尋找平衡點,都是重要的課題。

拿着泡泡瑪特的「舊地圖」||從難登上「新大陸」

其實回看過往葉國富在公開場合的發言,TOPTOY全球化以及登陸資本市場更像是早有預謀。2022年,葉國富就對外表示,「非常看好潮玩賽道,接下來會聚焦精力發展名創優品和TOPTOY兩個品牌,希望可以在三年內讓TOPTOY實現單獨上市。」

在這樣的背景下,TOPTOY的全球化戰略,則更像是名創優品全球化背景下的順勢而為。一個典型代表案例是,在名創優品的雅加達旗艦店,TOP TOY便是以店中店的形式經營的。只不過眼下,當名創優品需要給資本講出新的增長故事時,TOP TOY成為被推向台前的「新星」,並且隨着新的戰略升級,這顆「新星」也將要承擔更多的壓力——在未來五年,覆蓋100個國家核心商圈,開出超1000家門店。

圖源 / 泡泡瑪特年報

當 TOP TOY 吹響全球化號角時,泡泡瑪特早已在海外市場建立起灘頭陣地,據其2024年全年財報,公司2024年實現營收130.4億元,其中中國內地營收79.7億元,海外及港澳台業務營收50.7億元,按年增長375.2%,在總營收中佔比近39%。

而聚焦在東南亞市場時,泡泡瑪特的攻城略地更是勢如破竹。去年陸續在菲律賓、印尼等多個國家開出線下門店的同時,在泰國、越南等國落地主題店,其中曼谷的LABUBU主題門店,開業首日就創下了1000萬元人民幣營業額的紀錄。

理論上,有前輩泡泡瑪特全球化探索出來的出海「舊地圖」,TOP TOY應該更容易找到海外市場增長的新大陸,但事實上卻具有一定難度。

首先,是在IP的本土化上。要知道,泡泡瑪特為了更好的迎合不同海外地區消費者的偏好,對IP進行了一些改良,比如在日本推出結合了當地特色的限量版 LABUBU 潛水員吊卡及招財貓手辦;在法國巴黎則推出了法國海軍藍的 LABUBU等等,而這對於高度依靠採買IP來「賣貨」的TOP TOY來說,無異於是其短板。

其次,則是如何能夠讓海外用戶持續願意為IP買單。據公開數據顯示,泡泡瑪特的會員復購率從2019年的58%已經下跌至2024年的49.4%,擁有着豐富原創IP和精細化運營能力的泡泡瑪特尚且如此,對於TOP TOY來說,自然也是個不小的挑戰。

最後,更嚴峻的挑戰來自資本市場。當泡泡瑪特用 "藝術家 + 粉絲 + 資本" 的鐵三角模式構建起護城河時,TOP TOY 的 "流量變現" 邏輯正遭遇拷問:在授權成本高企、保持用戶高復購率難的背景下,如何證明其商業模式的可持續性?分拆上市計劃雖已提上日程,但投資者需要的不僅是增長故事,更是價值創造的底層邏輯。

結語

站在 2025 年的十字路口,泡泡瑪特與TOP TOY 的競爭已超越商業範疇,演變為兩種商業文明的碰撞:前者代表着潮玩文化探索商業化的更多可能性,後者則是新消費品牌全球化的樣本實驗。

對於 TOP TOY 而言,或許需要重新定義 "潮玩" 的本質,當聯名策略遭遇增長瓶頸,當授權成本吞噬利潤空間,是否該在 IP 孵化領域進行戰略性投入?而泡泡瑪特也需警惕 "帝國黃昏",當會員復購率從 58% 降至 49.4%,當 Z 世代審美偏好加速迭代,如何保持 IP 矩陣的生命力?

這場潮玩市場的雙雄演義沒有標準答案,卻為中國消費品牌提供了珍貴啓示:在流量紅利消退的時代,唯有將商業洞察、文化理解與資本運作深度融合,才能在 "摸着石頭過河" 中找到屬於自己的生存之道。