資金最怕的是不確定性。

特朗普朝令夕改的關稅政策,無疑成了全球經濟的「不確定性製造機」,為全世界製造了各種不確定性,而這已直觀地反映在美國的國債市場上。

美國國債市場是全球流動性最大、日交投量最活躍的資產市場,其交易量遠非美股可比。

其中十年期美國國債息率是很多利率的基準利率,從基金業績基準到貸款利率,都依靠十年期美國國債利率作為基準指標,再按照產品的專有特性和風險添加利率因子。例如全球交易量最大的掉期市場,無論是固息產品還是浮息產品,都流行以十年期國債息率作為基本利率,再加特定的點數來定息,這個點數取決於這款產品的特性、風險和市場認可性。

所以,十年期美國國債利率的波動,會對全球資產價格的定價帶來極大的波動風險,這不僅體現在利率本身的起伏,還體現在獨有產品添加的風險附加因子上。

從傳統交易邏輯來看,股市因風險上升走低,逃離高風險資產的資金往往會衝入債市,被視為無風險的美國十年期國債通常最受歡迎,一方面因為其基準認受性高,另一方面是其流動性高,避險資金隨時都能找到交易對手方。

十年期國債息率上升,價格下跌

然而,這次的邏輯卻有點反傳統。

見下圖,特朗普推關稅政策之後,反映美股波動性的芝加哥期權交易所VIX恐慌指數飆升,並且一直在30點以上水平拉扯。

美股大幅波動,資金卻並沒有相應地湧入債券市場,債券市場也遭遇了資金的拋棄。

見下圖,美國十年期國債息率從特朗普宣佈關稅之前(4月初)的3.90%大幅飆高至如今的4.471%,並一度突破4.50%,漲幅高達57.1個點子。

這反映資金需要更高的利率,才願意買入美國國債,以較高的利率來彌補其可能面對的風險;債券利率與債券價格走勢相逆,因債券現價以當前增加的利率計算,利率上升,債券現值下降,也就是說,面對增加的風險,資金要求更低的價格才願意承接債券。

美國十年期國債息率上升原因何在?

財華社認為,特朗普上台之後,國內政策的不確定性和關稅政策的朝令夕改,令投資者對其政治前景的擔憂加劇,推高了財政部發行債券的成本。儘管最近標售的美國國債反應良好,需求充裕,但是我們從以上的國債利率走勢可以看出,國債的市場利率在走高,意味着投資者需要一定的風險溢價。

另一方面,不確定性促使資金撤離——金融機構擔心美國市場利率走高,債券價格下降,從而撤出債市,尋求更安全的資產,例如黃金和現金。

導火線則是國債「基差交易」(Basis trade)平倉潮。

何謂國債基差交易?

用聯儲局的定義來說,國債基差交易指的是從國債與相對應的國債期貨合約之間的價差獲利的交易,具體操作是買入價格相對較低的資產,同時沽空價格相對較高的資產,賺取差價。

一般而言,國債期貨價等於國債現貨價加上時間成本,若這個等式存在差異,且差異大到足以覆蓋交易及孖展成本並有利潤,那麼就存在無風險的套利交易。

保險公司、養老金機構、公募基金、銀行等,因其業務性質,都需要在久遠的未來(五年、十年甚至更長時間)向客戶付款,形成非常龐大的長久期負債。這些公司需要有久期相若的資產進行對沖,傳統的做法是買入大量的美國國債期貨合約。

這些公司大量買入國債期貨合約,導致現貨與期貨價的價差擴大,利潤差吸引了投資者的注意,尤其正專注於在市場中尋找套利交易機會的對沖基金和主動型投資基金,於是這些機構投資者成為保險公司和銀行等的交易對手——向以上的金融機構賣出國債期貨合約。

利率交易的點數很小,要獲利就需要進行高額交易。相對於銀行、保險公司、公募基金、養老金等大型機構動輒數以十億計美元的交易規模,對沖基金和精品主動型投資基金需要加槓桿纔能有資格入圈,而且槓桿都十分高,不少都在50倍以上。

於是對沖基金和主動型基金等敢於冒險的投資者,提供抵押品進行大規模的保證金交易,同時買入美國國債現貨進行風險對沖——這就形成了基差交易,現貨與期貨之間的價差越大,對沖基金等獲利越大,反之亦然。

特朗普的政策引發了市場的恐慌,一方面如前文所述,財政部標售國債的利率上升拉高了市場利率;另一方面,資產價格的波動引發對沖基金和主動型基金等風險資本的投資者開始從風險資產撤資以規避風險或是增加在其他資產的保證金交易。

國債當前市場利率上升,現貨國債的價格下跌,現貨與期貨之間的基差縮小,還未平倉的對沖基金虧損擴大,開始被追繳保證金(margin call),導致了對沖基金等的平倉潮。

緊迫的Margin calls、擁擠的交易,令現貨價迅速下跌,國債利率受此影響進一步上升,這就是最近美國國債市場資金出走的直接原因。

事實上,早在今年二月,聯儲局已經預警過現貨-期貨「基差交易」快速平倉可能加大市場壓力,而據其估算,該市場在數十倍槓桿下規模要達到十萬億美元,一旦脫軌,將對全球資產市場帶來巨大的負面打擊。

有美媒指,特朗普突然將關稅政策延期90天,原因應與擔心「基差交易」擁擠導致債市崩潰有關,而之前也有指聯儲局或會及時「兜底」,這在一定程度上恢復了市場的信心。

難題依然在

然而,這一風險卻並未消除。

特朗普只是延遲,而非取消關稅政策,這意味着未來的不確定風險更大,對資產市場的擾亂依然存在。

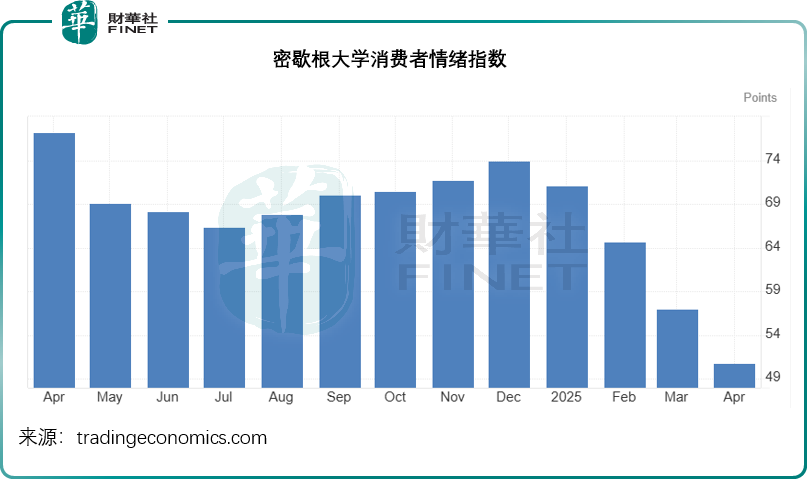

另一方面,未來的不確定性也擾亂了美國的消費者行為。密歇根大學最新公布的美國2025年4月消費者情緒指數從3月的57點跌至50.8點,為2022年6月以來的最低水平,遠低於預期的54.5點,反映消費者信心下降。

全球最大商業銀行摩根大通(JPM.US)率先公布的2025年第1季業績顯示,其淨壞賬損失為23億美元,按年增加了3.76億美元,主要來自信用卡服務。我們也留意到,2025年第1季摩根大通的信用卡淨壞賬損失率達3.58%,高於去年同期的3.32%和上季(即2024年第4季)的3.30%,這或暗示消費者的還款能力有所弱化。

可以預見,隨着關稅政策的實施,關稅成本轉嫁到美國消費者身上,將推高美國通脹,進一步考驗其消費者的消費能力和信用卡還款能力。

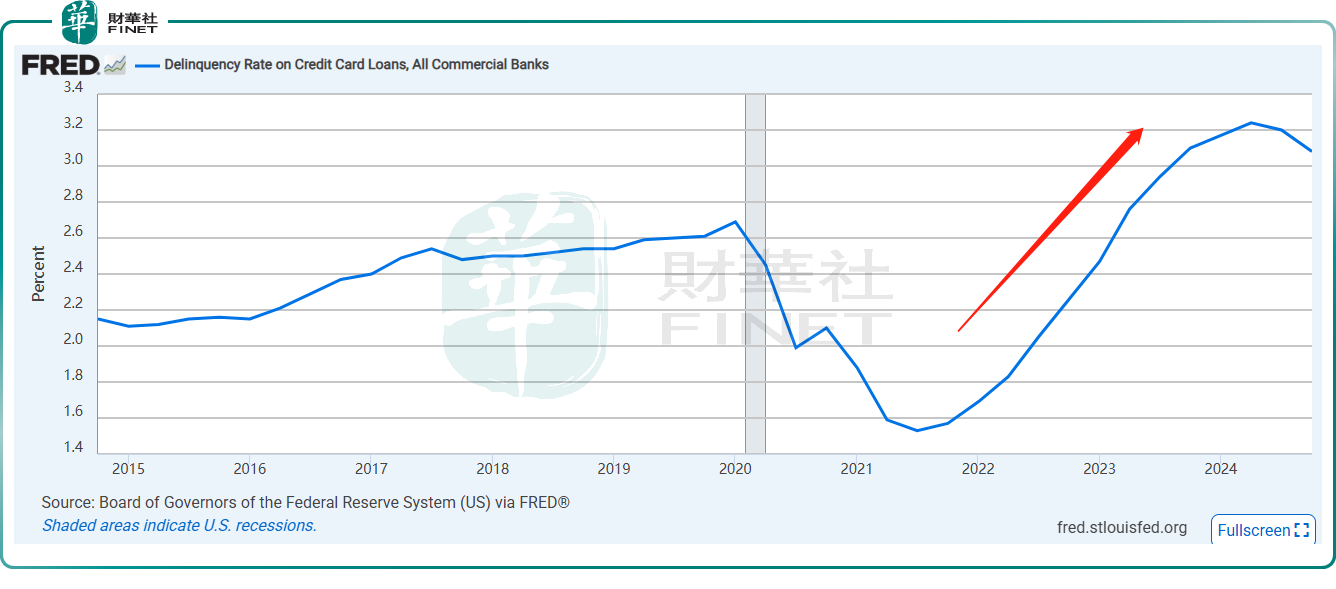

值得留意的是,聯儲局經濟數據網站FRED的數據顯示,美國商業銀行信用卡貸款的不履約率在聯儲局2021年加息後持續飆升,到2024年第4季纔有見頂跡象,見下圖。

特朗普的關稅政策推高通脹,有可能令不履約率捲土重來,增加美國陷入經濟衰退和滯脹的風險,損失的是誰不言而喻。