主要觀點

根據今年財政預算安排,一般國債+超長期特別國債+注資特別國債+地方債新增債限額合計11.86萬億元,較2024年增加2.9萬億元。

發行規模上,考慮到2025年國債預計到期8.17萬億元,預計2025年國債發行規模約為14.83萬億元,較2024年增加23599億元;根據十四屆全國人大常委會第十二次會議的決議,2024-2026每年將有2萬億元的特殊再孖展債用於化債,而2022-2024年普通再孖展債的接續比例為87.3%,預計2025年地方債發行規模約為9.91萬億元,較2024年增加約1600億元。

發行期限結構看,政府債發行期限不斷拉長。2020-2024年,國債供給的加權期限分別為6.9、5.3、4.4、4.3、6.2年,預計2025年國債供給的加權期限將進一步抬升。國債每月發行頻率相對平穩,但10年期國債單筆發行金額擴大。預計2025年國債發行節奏與2024年類似,10年期國債維持每月發行1次,而30年期國債維持每月發行1-2次的節奏,10年期國債單次發行金額預計約為1800億元,而30年期國債單次發行金額預計為600億元。預計2025年新增地方債加權期限與2024年接近,長久期再孖展債發行規模佔比進一步提升。

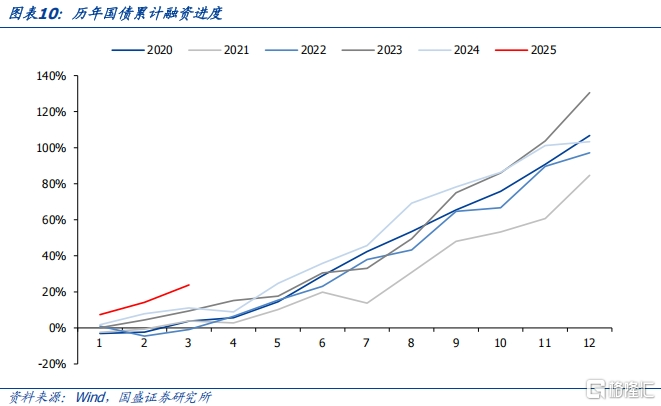

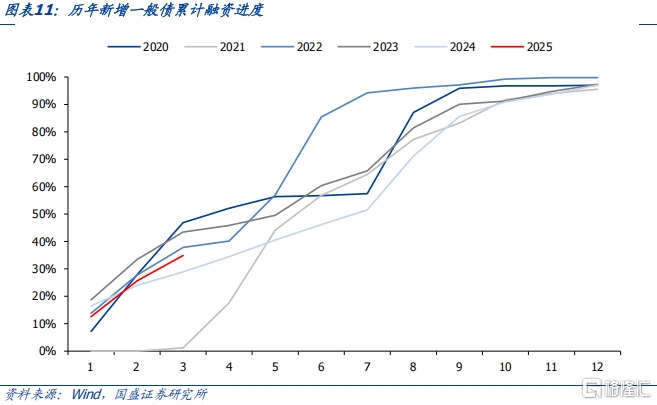

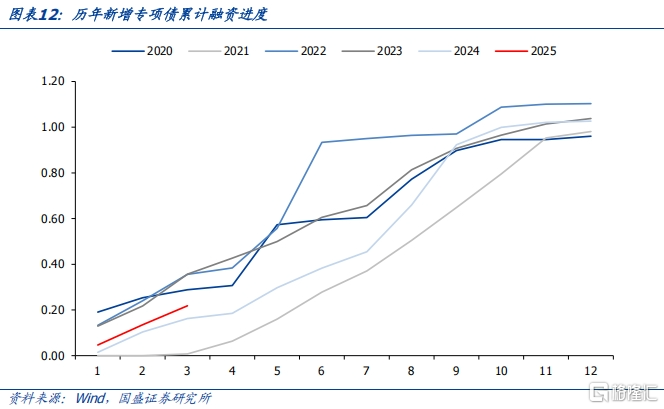

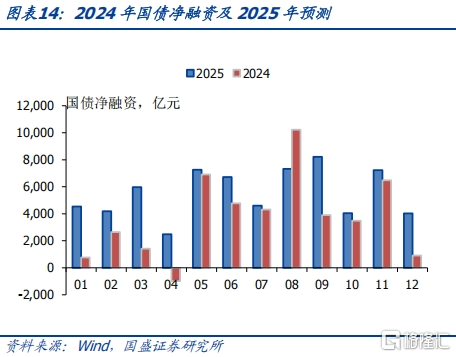

年內國債發行節奏快於往年,而新增地方債的發行節奏較慢。1-3月的國債累計發行進度分別為7%、14%、24%,而近三年的1-3月的國債發行進度分別為1%、3%、7%。以新增專項債為例,1-3月新增專項債累計發行進度分別為5%、14%、22%,而近三年(2022年-2024年),同期新增一般債平均發行進度分別為9%、19%、29%。

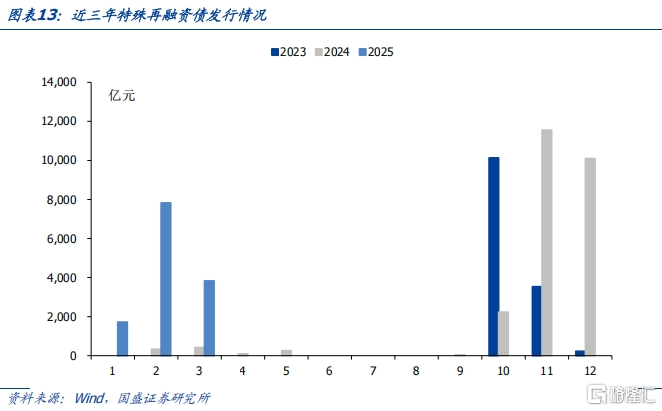

新增專項債發行進度偏慢,一方面,年初新增一般債的發行可能讓位於特殊再孖展債發行,其中2025年1-3月,用於置換隱債的特殊再孖展債合計發行13373億元,預計已經完成年內發行進度的67%,而2023年和2024年特殊再孖展債的發行均集中在四季度,今年特殊再孖展債的發行節奏明顯前置。

另一方面,2024年12月,國務院辦公廳出台《關於優化完善地方政府專項債券管理機制的意見》,確認了11個專項債項目「自審自發」試點地區,意見出台到具體的方案落地或存在一定的時滯,審核發行方式的改變或導致今年年初以來的新增地方債發行節奏偏慢。

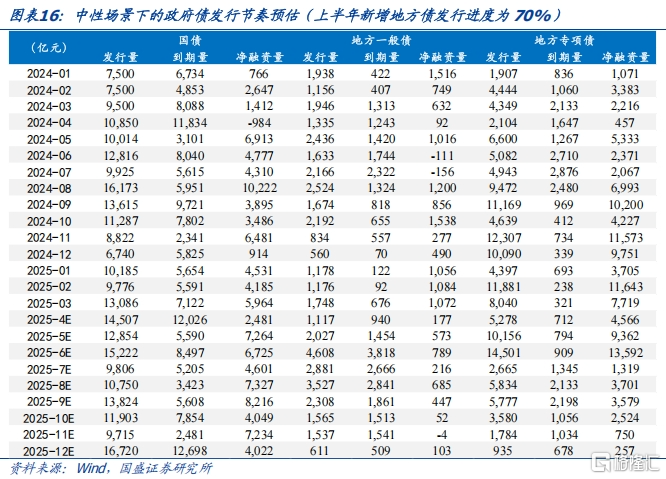

二季度專項債發行進度或有提速,同時特別國債開始發行。超長期特別國債,考慮到今年年初以來國債發行進度偏快,我們預計今年超長期特別國債的發行節奏可能與去年相似。預計二季度國債發行規模將達到4.3萬億元,而淨孖展規模達到1.6萬億元。

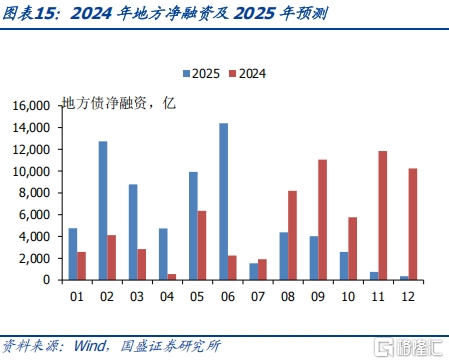

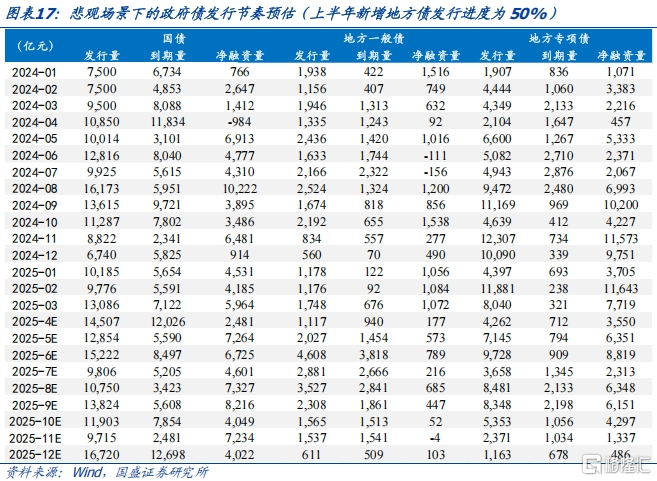

我們預計國債淨孖展高峯期或出現在三季度,一方面按照過去三年的普通國債的發行節奏看,三季度為國債淨融資高峯,另一方面,考慮到外需回落,在全年的赤字限額的基礎上,三季度或有增量的財政政策出台的可能。地方債方面,2025年3月14日,湖南省的「自審自發」實施方案推出,提出原則上6月底前完成全年專項債券發行,參照湖南省的發行節奏,預計二季度新增專項債發行節奏將加快。中性假設下,我們預計上半年的新增專項債發行進度為70%。該假設下,二季度為地方債發行高峯,地方債淨孖展規模預計為29059億元,小幅高於一季度地方債淨孖展,而三季度開始地方債淨孖展規模顯著下降。

本文的預測都是基於當前的財政預算,但隨着貿易衝突加劇,為對沖外需的回落,穩定內需的重要性和迫切性進一步提升,後續可能財政力度加大,政府債券供給有可能高於當前的預測。

展望後市,基於當前的財政預算,新增專項債上半年發行進度為70%的中性假設下,預計5-6月或為年內政府債淨孖展高峯,二季度淨孖展按年增量低於一季度,而且二季度淨孖展相對於1季度並未高出多少,供給衝擊有限。該假設下二季度或為年內的政府債供給高峯,今年各個季度的政府債淨孖展預計為4.1、4.6、3.0、1.9萬億元,而去年同期各季度的政府債淨孖展分別為1.4、2.0、4.0、3.9萬億元。關注在全年的赤字規模、特別國債和專項債額度之下,為對沖外需回落的風險,三季度是否會有增量的財政政策推出。

風險提示:貨幣政策超預期;外部衝擊超預期;統計存在誤差。

一、2025年政府債供給規模如何?

1.1 今年新增政府債限額有多少?

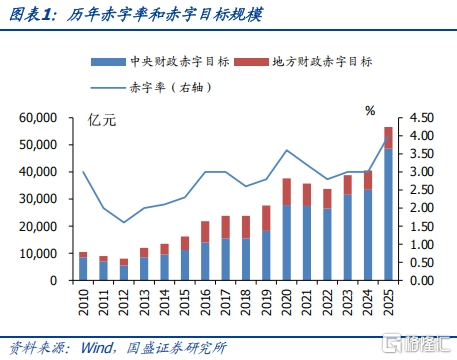

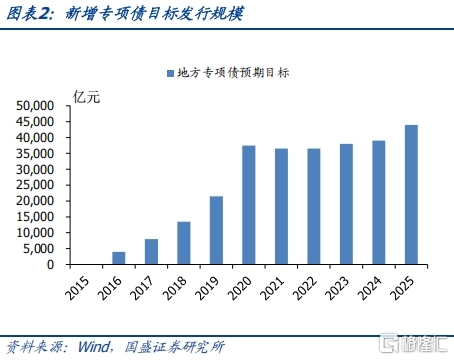

根據2025年財政部公布的財政預算安排,國債新增限額4.86萬億元,較2024年增加1.52萬億元,超長期特別國債1.3萬億元,較2024年增加0.3萬億元,而向中央金融機構注資的特別國債5000億元。地方債新增限額5.2萬億元,較2024年增加0.58萬億元,其中新增一般債0.8萬億元,新增專項債4.4萬億元。一般國債+超長期特別國債+注資特別國債+地方債新增債限額合計11.86萬億元,較2024年增加2.9萬億元。

1.2 今年政府債發行及淨孖展規模怎麼看?

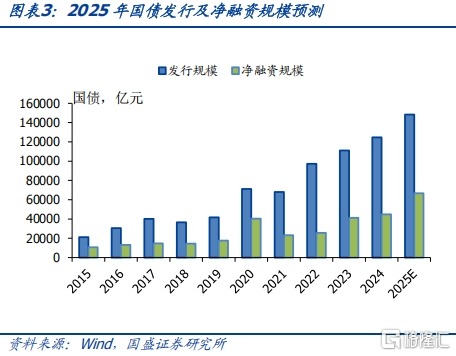

2025年一般國債新增限額4.86萬億,超長期特別國債計劃新增1.3萬億元,向中央金融機構注資的特別國債5000億元,預計2025年國債淨孖展規模為6.66億元,較2024年增加2.32萬億元。考慮到2025年國債預計到期8.17萬億元,預計2025年國債發行規模約為14.83萬億元,較2024年增加23599億元。

2025年地方新增債限額為5.2萬億元,而根據十四屆全國人大常委會第十二次會議的決議,2024-2026每年將有2萬億元的特殊再孖展債用於化債,而2022-2024年普通再孖展債的接續比例為87.3%(參考2022-2024年3年普通再孖展債的發行規模佔當月到期的地方債規模比例的均值)。預計2025年地方債淨孖展約為6.90萬億元,較2024年增加約1200億元,預計2025年地方債發行規模約為9.91萬億元,較2024年增加約1600億元。

1.3 今年政府債發行及淨孖展規模怎麼看?

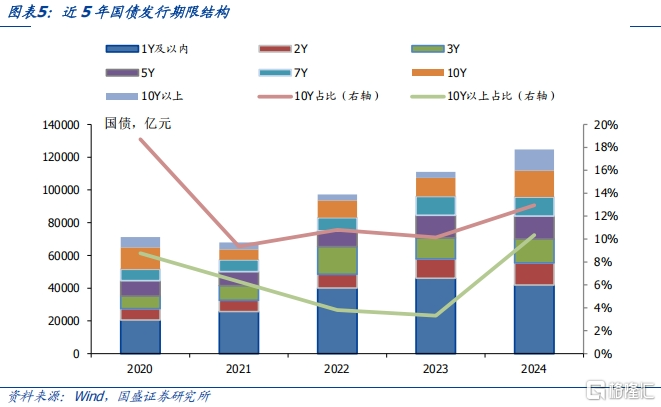

從近5年政府債發行期限看,2020-2023年,國債供給的加權期限逐年下降,而2024年利率債供給的加權期限抬升。2020-2024年,國債供給的加權期限分別為6.9、5.3、4.4、4.3、6.2年,預計2025年國債供給的加權期限將進一步抬升。

國債發行節奏相對平穩,10年期國債單筆發行金額擴大。2024年,10年期國債單次平均發行金額約為1243億元,伴隨赤字規模的擴大,10年期國債單次發行金額呈擴大的趨勢;30年期國債單次平均發行金額約為452億元。發行次數來看,2020年以來,10年期國債年度發行次數分別為22、12、15、12、13次,基本穩定在每月1次的發行節奏,30年期國債年度發行次數分別為10、11、12、12、17次,普通30年期國債每月發行1次,而特別國債每月發行1-2次的節奏。預計2025年國債發行節奏與2024年類似,10年期國債維持每月發行1次,而30年期國債維持每月發行1-2次的節奏,10年期國債單次發行金額預計約為1800億元,而30年期國債單次發行金額預計約為600億元。

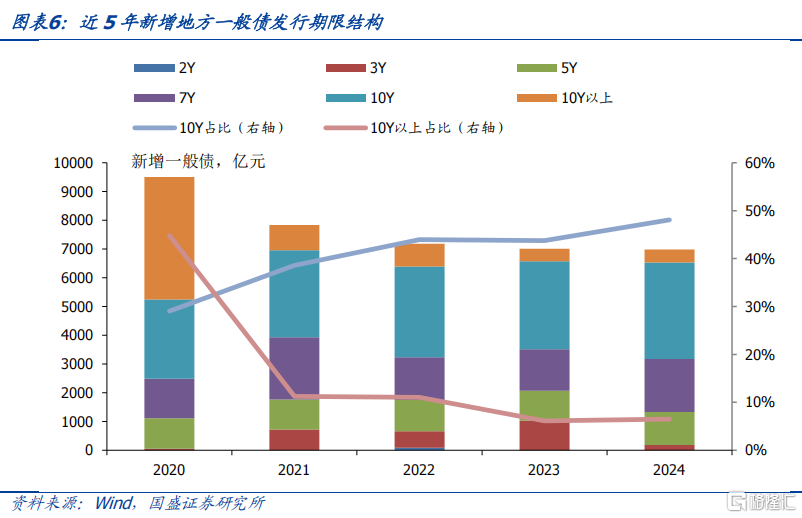

按照財政部規定,年度新增一般債平均發行期限應控制在10年及以下,10年期以上新增一般債發行規模應當控制在當年新增一般債券總額的30%及以下。預計2025年10年期以上新增一般債發行規模佔比或進一步提升至50%,而10年期以上的新增一般債發行規模佔比或維持在6.5%附近。

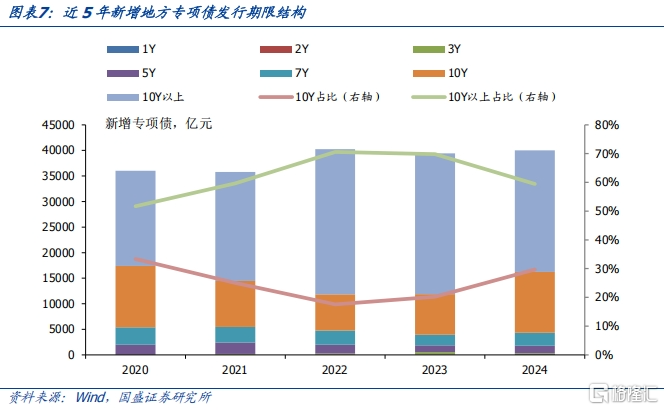

新增專項債期限並無嚴格限制,僅要求原則上由地方政府安排政府性基金收入、專項收入償還,債券與項目期限不匹配的允許在同一項目周期內接續發行,專項債券期限應當與項目期限相匹配。伴隨廣譜利率下行趨勢,地方政府專項債發行長久期專項債的比例呈上升趨勢,2020-2025年,新增專項債加權期限分別為15.1、15.8、17.2、17.9、17.3年,預計2025年地方專項債加權期限與2024年接近。

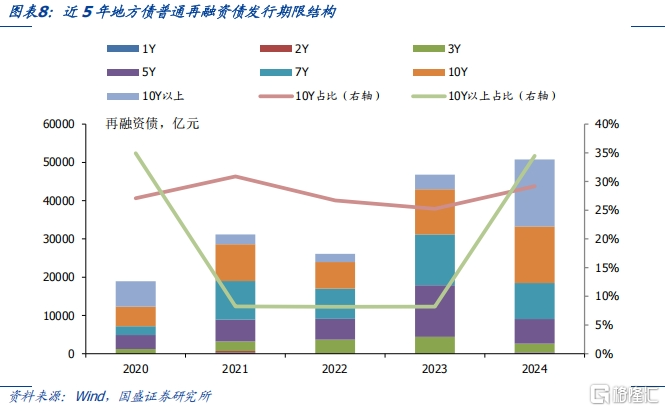

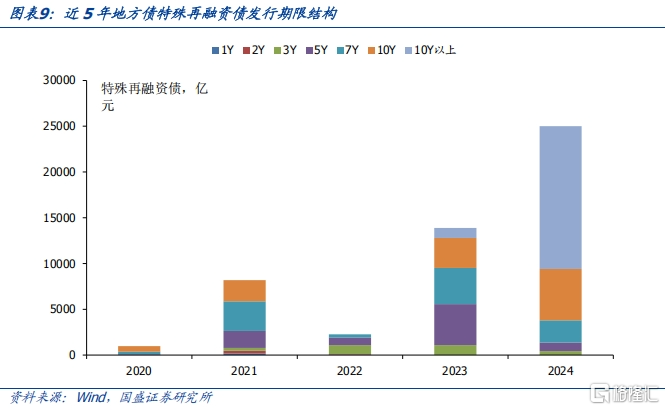

再孖展一般債券期限應當控制在10年及以下,再孖展專項債券期限原則上與同一項目剩餘期限相匹配。再孖展債近年發行趨勢看,長久期再孖展債發行規模佔比進一步提升。2024年10年期再孖展債發行規模佔比在29%,較前一年提升約4個百分點,10年期以上再孖展債發行規模佔比在34%,較前一年提升約26個百分點,主要是特殊再孖展債的發行主要集中在10年以上期限,2024年合計約發行2.5萬億元的特殊再孖展債,而約1.6萬億特殊再孖展債發行期限在10年期以上。

二、一季度政府債發行情況

從年初以來國債發行進度看,年內一般國債發行進度明顯快於歷史同期,1-3月的國債累計發行進度分別為7%、14%、24%,而2022-2024年期間的1-3月的國債發行進度分別為1%、3%、7%。

從年初以來的新增地方債發行進度看,新增一般債和新增專項債的年內發行進度都相對偏慢。1-3月新增一般債累計發行進度分別為13%、26%、35%,而比較近三年(2022年-2024年),同期新增一般債平均發行進度分別為16%、28%、37%。1-3月新增專項債累計發行進度分別為5%、14%、22%,而比較近三年(2022年-2024年),同期新增一般債平均發行進度分別為9%、19%、29%。

總體而言,年內新增地方債發行進度偏慢,發行節奏介於2023年和2024年之間。一方面,年初新增一般債的發行可能讓位於特殊再孖展債發行,2025年1-3月,用於置換隱債的特殊再孖展債合計發行13373億元,預計已經完成年內發行進度的67%,而2023年和2024年特殊再孖展債的發行均集中在四季度,今年特殊再孖展債的發行節奏明顯前置。另一方面,2024年12月,國務院辦公廳出台《關於優化完善地方政府專項債券管理機制的意見》,確認了11個專項債項目「自審自發」試點地區,意見出台到具體的方案落地或存在一定的時滯,審核發行方式的改變或導致今年年初以來的新增地方債發行節奏偏慢。2025年3月14日,湖南省的「自審自發」實施方案推出,提出原則上6月底前完成全年專項債券發行,參照湖南省的發行節奏,預計二季度新增專項債發行節奏將加快。

三、後續政府債發行節奏怎麼看?

3.1 國債後續供給節奏怎麼看?

根據財政部二季度的國債發行計劃,金融機構注資的5000億特別國債,主要集中在二季度發行,期限上以5年和7年為主。超長期特別國債,考慮到今年年初以來國債發行進度偏快,而超長債特別國債額度較去年仍增加3000億元,我們預計今年超長期特別國債的發行節奏可能與去年相似,5月超長期特別國債或將開始發行,直至11月發行結束。

總體而言,由於二季度開始發行超長期特別國債和金融機構注資特別國債,二季度的國債淨孖展可能超過一季度,但整體的供給衝擊有限。預計二季度國債發行規模將達到4.3萬億元,而淨孖展規模達到1.6萬億元。我們預計國債淨孖展高峯期或出現在三季度,一方面按照過去三年的普通國債的發行節奏看,三季度為國債淨孖展高峯,另一方面,考慮到外需回落,在全年的赤字限額的基礎上,三季度或有增量的財政政策出台的可能。

3.2 地方債後續供給節奏怎麼看?

今年前3個月,特殊再孖展債的發行規模達到1.3萬億,佔全年規模的67%,加上4月份開始發行注資特別國債,我們預計後續特殊再孖展債發行節奏會放緩,或在二季度末基本發行完畢,我們假定二季度平緩發行。

普通再孖展債近年發行節奏較為穩定,假定普通再孖展債的發行規模為當月到期的地方債規模的87.3%。

新增地方債的發行節奏上,過去三年(2022-2024年)上半年的專項債的發行進度均值為64%,參照湖南省「自發自審」方案的發行節奏,我們預計今年新增專項債的發行節奏可能會有所加快。而新增一般債的發行,我們參照近三年的發行節奏。

對此我們認為:

中性假設下,我們預計上半年的新增專項債發行進度為70%。該假設下,二季度為地方債發行高峯,地方債淨孖展規模預計為29059億元,小幅高於一季度地方債淨孖展,而三季度開始地方債淨孖展規模顯著下降。

溫和假設下,我們預計上半年的新增專項債發行進度為50%。該假設下,一季度為地方債發行高峯,而二季度地方債淨孖展規模預計為20259億元,小幅低於一季度地方債淨孖展,三季度地方債淨孖展規模小幅低於二季度,整體發行節奏相對平緩。

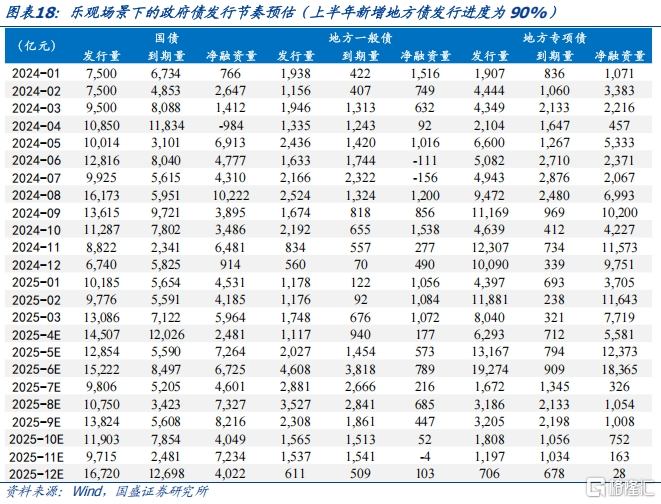

激進假設下,我們預計上半年的新增專項債發行進度為90%。該假設下,二季度為地方債發行高峯,地方債淨孖展規模預計為37859億元,靜態來看,該假設下下半年的地方債淨孖展規模較小。

本文的預測都是基於當前的財政預算,但隨着貿易衝突加劇,為對沖外需的回落,穩定內需的重要性和迫切性進一步提升,後續可能財政力度加大,政府債券供給有可能高於當前的預測。

展望後市,基於當前的財政預算,新增專項債上半年發行進度為70%的中性假設下,預計5-6月或為年內政府債淨孖展高峯,二季度淨孖展按年增量低於一季度,而且二季度淨孖展相對於1季度並未高出多少,供給衝擊有限。該假設下二季度或為年內的政府債供給高峯,今年一季度的政府債淨孖展為4.1萬億元,而第二至第四季度政府債淨孖展預計為4.6、3.0、1.9萬億元,而去年同期各季度的政府債淨孖展分別為1.4、2.0、4.0、3.9萬億元。關注在全年的赤字規模、特別國債和專項債額度之下,為對沖外需回落的風險,三季度是否會有增量的財政政策推出。

風險提示

貨幣政策超預期:不同階段的貨幣政策兼顧的目標不一樣,例如穩匯率、穩淨息差、維持物價穩定等,因而貨幣政策存在超預期的可能

外部衝擊超預期:當前外部關稅衝擊存在較大不確定性,關稅將顯著影響出口,外需回落幅度可能超預期

統計存在誤差:數據的統計可能存在偏差,例如計算政府債孖展數據時的統計口徑可能存在差異

本文節選自國盛證券研究所於2025年4月12日發布的研報《2025年政府債發行規模及節奏怎麼看?》,分析師:楊業偉 S0680520050001 朱帥 S0680525040003