炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

轉自:EarlETF

4 月 5 日時,寫過《暴跌後,美股能抄底嗎》,是從 VIX 和 VIX 期貨期限結構角度跟蹤美股的恐慌程度。

這篇,是一個階段性跟蹤。

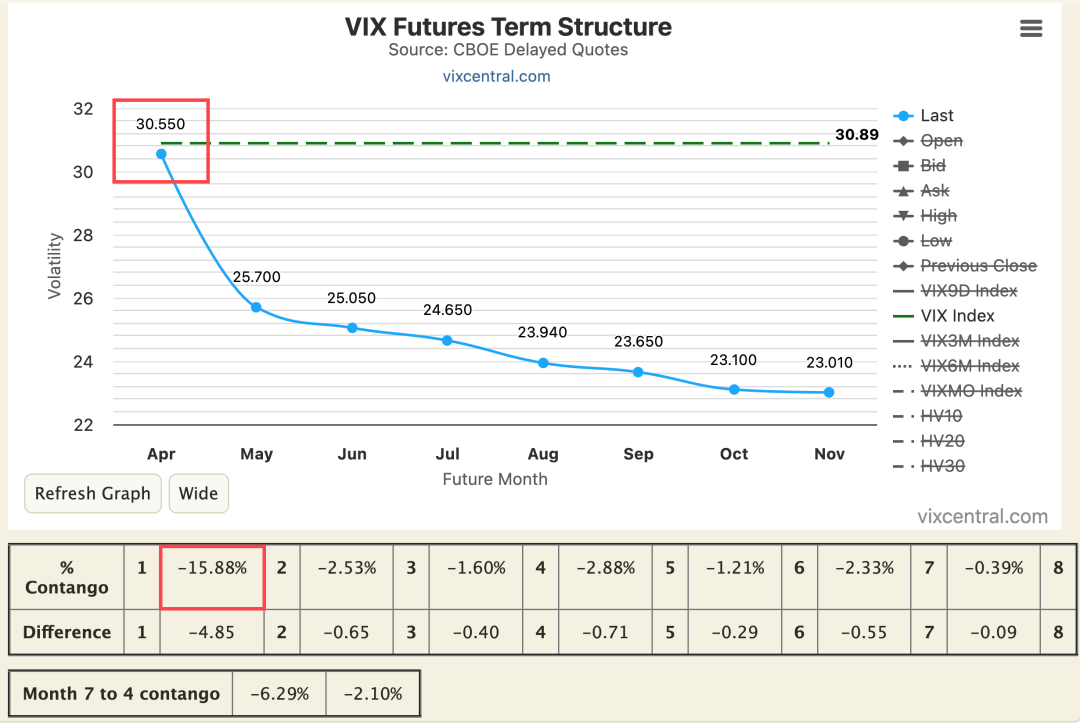

下圖是最新的美股 S&P 500指數的 VIX 和 VIX 期貨期限結構一覽圖,來自http://vixcentral.com/。

需要關注三個特徵:

其一,VIX 的最新值 30.89,已經與 VIX 期貨的最近期合約的 30.55 點相若了。

VIX,是基於 S&P 500指數期權推算出來的引伸波幅數據,一般被稱為「恐慌指數」,這個值代表的是廣大投機期權玩家,和用期權進行對沖玩家願意為波動支付的費用。而 VIX 期貨,則是專業交易波動率的產品,它體現了更專業玩家對波動率的定價。這兩者並不一致。

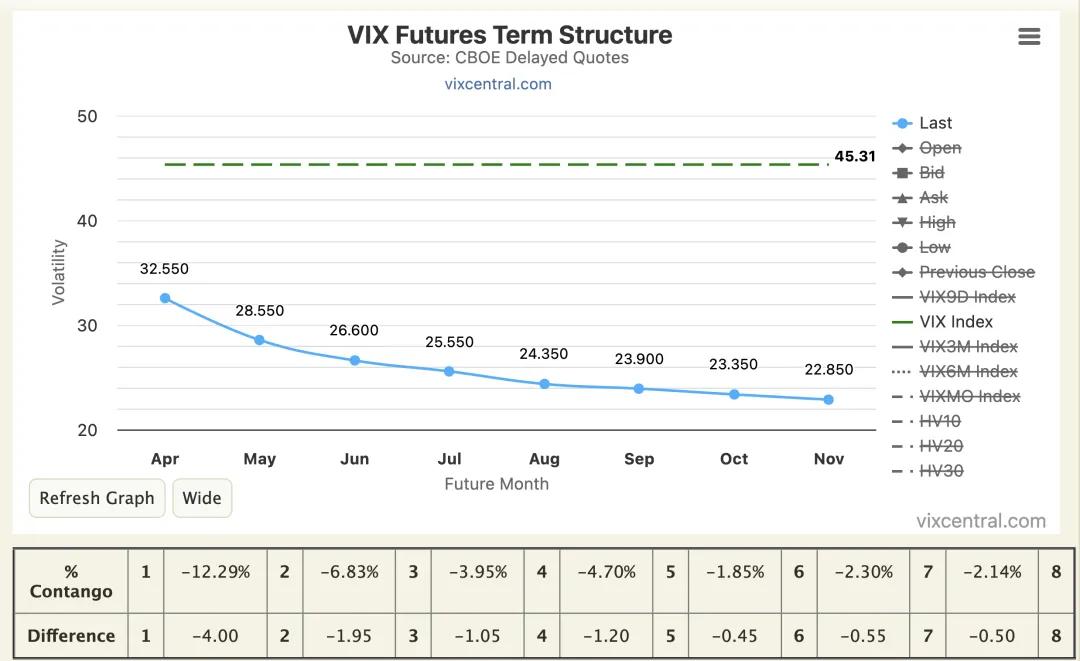

下圖是 4 月 4 日的圖表,VIX 高達45.31,遠高於當VIX 期貨最近期合約的 32.55 點。所以當時的市場,可以稱之為「非理性恐慌」。而在消化了最初的衝擊之後,S&P 500指數期權市場交易趨於理性,所以VIX 指數最新值就與 VIX 期貨最近期合約相若了,我稱之為「理性恐慌」,這是市場好轉的一個跡象。

其二,VIX 指數逼近 30 點區域。

作為一個恐慌指數,從此前幾波熊市來看,VIX 指數至少要回到此前波動區間內,才預示着市場的進一步好轉。

從下圖來看,始於去年末的 VIX 指數震盪,之前上軌在 30 點,而最新值正好在這個上軌的位置。未來若能跌破 30,甚至進入 25 點以內區域,那說明市場真正告別恐慌了。

其三,VIX 期貨期限結構依然不利。

從圖上可以看到,VIX 期貨期限結構的 F1 和 F2 的Contango 比率在-15.88%,這意味着作為一個看空波動率的投機客,如果沽空 F2並等待期變成 F1 交割的話,每個月要虧損 15.88%,依然不是長期持有的好時機。這其實也體現了 VIX 期貨市場,依然處於恐慌論調下。

從以往來看,當 F1 和 F2 的 Contango比率從負值變成+2%以上,或許纔是真正市場安定的到來。

最後,還要更新一下 S&P 500指數的 200 日均線,目前在 5753.90 的位置。S&P 500指數 4 月 14 日報收 5405.97 點,這意味着至少還要反彈 6.44%,才能重新站上 200 日均線。更關鍵的是,要在月末前完成並站穩這個目標,從 200 日均線策略角度,纔有重新做多的價值。