文|商業範兒

哈囉宣佈斥資15億元取得A股上市公司永安行的控制權,這一動作被外界解讀為「曲線上市」的關鍵一步。

在共享單車行業風光不再、盈利難題長期未解、資本市場興趣漸弱的背景下,哈囉近年來將觸角伸向金融領域,試圖通過助貸、保險等業務實現流量變現。

然而,從「無照駕駛」到高利率爭議,再到用戶隱私泄露與暴力催收投訴,哈囉的金融版圖究竟是一次大膽的突圍,還是一場隱患重重的豪賭?

金融版圖能否再進一步?

哈囉通過一系列眼花繚亂的資本操作,取得永安行控制權,這一動作被市場普遍解讀為哈囉意圖通過規避直接IPO風險的策略,以「借殼上市」來突破自身的孖展瓶頸。

3月16日,永安行發布公告,哈囉創始人楊磊通過協議轉讓、表決權讓渡和定向增發三步,合計斥資15.09億元,成為永安行的控股股東。

哈囉自2021年赴美IPO失敗後,亟需通過資本市場輸血,而永安行作為A股「共享單車第一股」,儘管連續三年虧損,但仍保有上市平台價值。

實際上,哈囉與永安行的資本聯姻絕非偶然。早在2017年,國內「共享單車首起併購案」就是永安行參股公司低碳科技與哈囉單車運營公司鈞正科技進行合併,新公司CEO由楊磊出任。

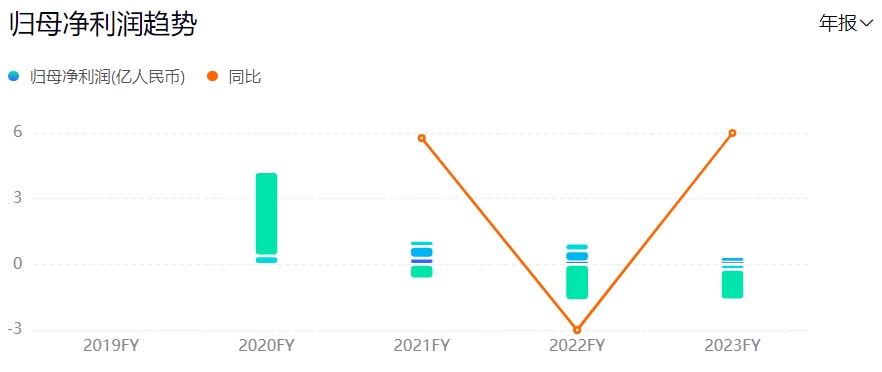

不過,自2017年上市之後,永安行自身的財務狀況堪稱「燙手山芋」。2019年至2023年,營收分別為9.36億元、8.73億元、8.73億元、6.78億元和5.45億元,同期歸母淨利潤分別為5.01億元、4.95億元、4384萬元、-6751萬元和-1.27億元。2024年預計歸母淨利潤在-8000萬元至-5500萬元之間。

哈囉入主後,若無法快速改善永安行的盈利結構,可能陷入「輸血式併購」的陷阱。因為永安行在有樁共享單車業務市場份額被無樁模式大幅擠壓的同時,其核心業務系統運營服務收入也呈現斷崖式下跌,2021年至2023年分別為5.75億元、4.23億元和3.01億元,營收佔比均在55%以上。

從另一面來看,這場產業整合交易的背後,暴露出哈囉在共享出行主業持續虧損下,對金融業務的依賴。成立於2016年的哈囉,經歷了共享單車行業爆發式增長與大洗牌,在阿里的扶持下成為了存活下來的為數不多的玩家之一。但2018年至2020年,哈囉三年累計虧損近50億元,盈利重壓之下,也逐步尋求業務轉型和突破。

2019年,哈囉上線順風車,業務擴張至四輪出行服務領域,並於同年啓動了小哈換電業務。2020年,哈囉上線了廣告業務和打車業務。2021年,哈囉又推出了租車服務。2023年,哈囉又推出兩輪電動車短租服務。截至2024年,哈囉已經累計擁有超過7.5億的註冊用戶。

公開信息顯示,哈囉的金融佈局始於2019年,短短几年間,其業務範圍已涵蓋助貸、車抵貸、房抵貸、保險、信用卡等多個領域。

在助貸業務方面,哈囉通過自營助貸產品「臻有錢」與度小滿、蘇商銀行、中原消費金融、晉商消費金融等持牌機構合作,提供獲客和風險初篩,賺取通道費。此外,在2024年上半年下架之前,哈囉APP上的「借錢優選」還曾接入了二三十家消金公司、民營銀行、互聯網小貸、孖展擔保公司等進行合作,形成了一個「貸款超市」。

在保險領域,哈囉曾於2022年5月出資5000萬元,取得了四川億安保險經紀有限公司全部股權,雖然同年11月又選擇了以原交易價格退出,但這並沒有影響哈囉繼續做保險業務。哈囉與泰康、衆安、太平洋、平安、華農等保險公司合作,推出免費贈險及百萬醫療險、重疾險、意外險等多種類型的保險產品,以及特定場景的定製保險方案。

哈囉金融業務的核心邏輯是將出行場景流量轉化為金融消費,其APP內入口覆蓋7.5億註冊用戶,通過騎行訂單、會員服務等高頻場景推送信貸、保險產品。

這種模式在短期內確實能夠為哈囉的金融業務帶來一定的用戶轉化和業務增長。然而,從長遠來看,這一模式也存在結構性缺陷。

首先,客羣質量存疑。出行用戶以短頻為主,與金融消費的長周期、高門檻需求脫節。哈囉的核心用戶羣體主要集中在三四線城市及以下地區,抗風險能力相對較弱,還款能力不足可能會導致壞賬風險高企。

其次,場景關聯度低。保險產品(如意外險)與騎行場景的關聯性較弱,用戶購買意願低;信貸產品則因缺乏場景化風控,依賴第三方數據,可能導致欺詐風險。

此外,轉化效率低。按1%轉化率估算,潛在750萬信貸用戶,但實際哈囉金融的年撮合交易量遠低於頭部平台。

再回到收購永安行控股權一事,目前永安行並未持有任何金融牌照,這意味着哈囉通過此次收購並不能直接獲得合法的助貸或保險經營資格。儘管永安行作為上市平台能夠為哈囉提供一定的孖展便利,但在當前金融監管日益嚴格的環境下,哈囉的金融業務模式面臨着諸多合規性挑戰。

灰色地帶的危局與困局

哈囉的金融業務雖已開展了五年,但合規性問題始終如影隨形。無照經營、利率爭議、數據濫用和監管風險等問題層出不窮,成為其發展的重大隱患。

目前,國內可以合法放貸的機構包括傳統小貸、互聯網小貸、持牌消費金融以及銀行,而哈囉並沒有放貸牌照。同時,在保險領域,哈囉也沒有獲得相關資格。

從公開信息來看,截至目前,哈囉僅在2023年底拿下天津千宏孖展擔保有限公司,獲得了孖展擔保牌照。但孖展擔保牌照的作用是指擔保人與銀行等債權人約定,若被擔保人不履行還款義務時,債務由擔保人依法承擔合同約定的擔保責任,併疊加了徵信查詢、信用增級、資金槓桿等功能。

因此,哈囉僅持有孖展擔保牌照,但並未獲得小貸、互聯網小貸或保險經紀牌照,其在金融板塊的發力均存在無照經營的嫌疑。根據《互聯網保險業務監管辦法》,可開展互聯網保險業務的保險機構包括保險公司和保險中介機構(保險代理公司、經紀公司、公估公司),其他機構和個人不得開展互聯網保險業務。即便哈囉在保險業務中扮演中介角色,形式上符合法律規定,但實際操作中卻可能觸及法律紅線。

例如,點擊哈囉APP上的「保險」,就會進入「哈囉出行保」頁面,顯示「出行意外保障免費領取」,點擊「免費領取」按鈕,頁面卻跳出「哈囉優享百萬醫療保」,下拉就會顯示「泰康優享百萬醫療險」。

從頁面上看,該醫療險的交費方式為12期的分期月繳,首月只要1.9元,但用小號灰色字體標註了「次月升級後113.6元/月」。提示和引導客戶點擊「開通自主延續保障」按鈕,《健康告知》、《保險條款》等重要內容則採取默認同意的方式。該保險產品是哈囉與泰康合作的意外險和短期健康險產品。

隨着金融監管的不斷收緊,哈囉的合規問題可能引起監管機構的注意。近年來,央行和金融監管總局多次強調要「依法將所有金融活動納入金融監管範圍」。哈囉的「無照經營」及可能涉及的違規操作行為,或使其面臨巨大的監管風險。

哈囉的金融業務還面臨高利率的爭議。其助貸業務「臻有錢」宣傳的綜合年化利率(單利)為10.8%-36%,但實際貸款利率往往接近36%的監管紅線。例如,有媒體測評後發現,實際貸款8000元,年利率為35.99%。

早在2015年,最高法就規定民間借貸利率的司法保護上限為24%。由於金融領域並未單獨規定利率區間,該政策也被沿用至金融機構放貸上。而哈囉「臻有錢」的高利率顯然超出了這一範圍,存在一定法律風險。

此外,「臻有錢」還推出了「超級會員」三種付費套餐,分別為連續包月59元、月卡70元、年卡398元。根據平台介紹,購買超級會員服務後,可享受借款特權、還款福利、加速審批、優享生活權益以及無憂退款等服務。但在黑貓投訴平台上,多位用戶投訴「臻有錢」未經提醒或者未經本人確認擅自扣除會員費。

哈囉金融業務在用戶隱私保護和營銷行為上也問題突出,用戶頻繁遭遇隱私泄露、營銷騷擾和暴力催收等問題。

例如,去年5月,福州新聞網報道《哈囉單車疑泄露用戶信息?福州市民:騎一次被借貸推銷騷擾一個月》,陳先生4月3日在上海騎行了一次哈囉共享單車,之後每周至少接到一次「哈囉臻有錢」的貸款推銷電話和短信,稱他貸款額度有20萬元。更令他憤怒的是這些推銷電話還「僞裝」成私人手機號碼,讓他防不勝防。

同時,多家媒體此前曾報道,用戶在「臻有錢」申請貸款,需要「一鍵授權」同意三家機構的多份協議,而被授權的機構又進一步捆綁超50份個人信息查詢授權書,進行「套娃式授權、一攬子推薦」,導致用戶頻繁接到貸款推銷電話和短信。這種行為不僅侵犯了用戶隱私,還導致用戶信息被多次轉手,增加了信息泄露的風險。

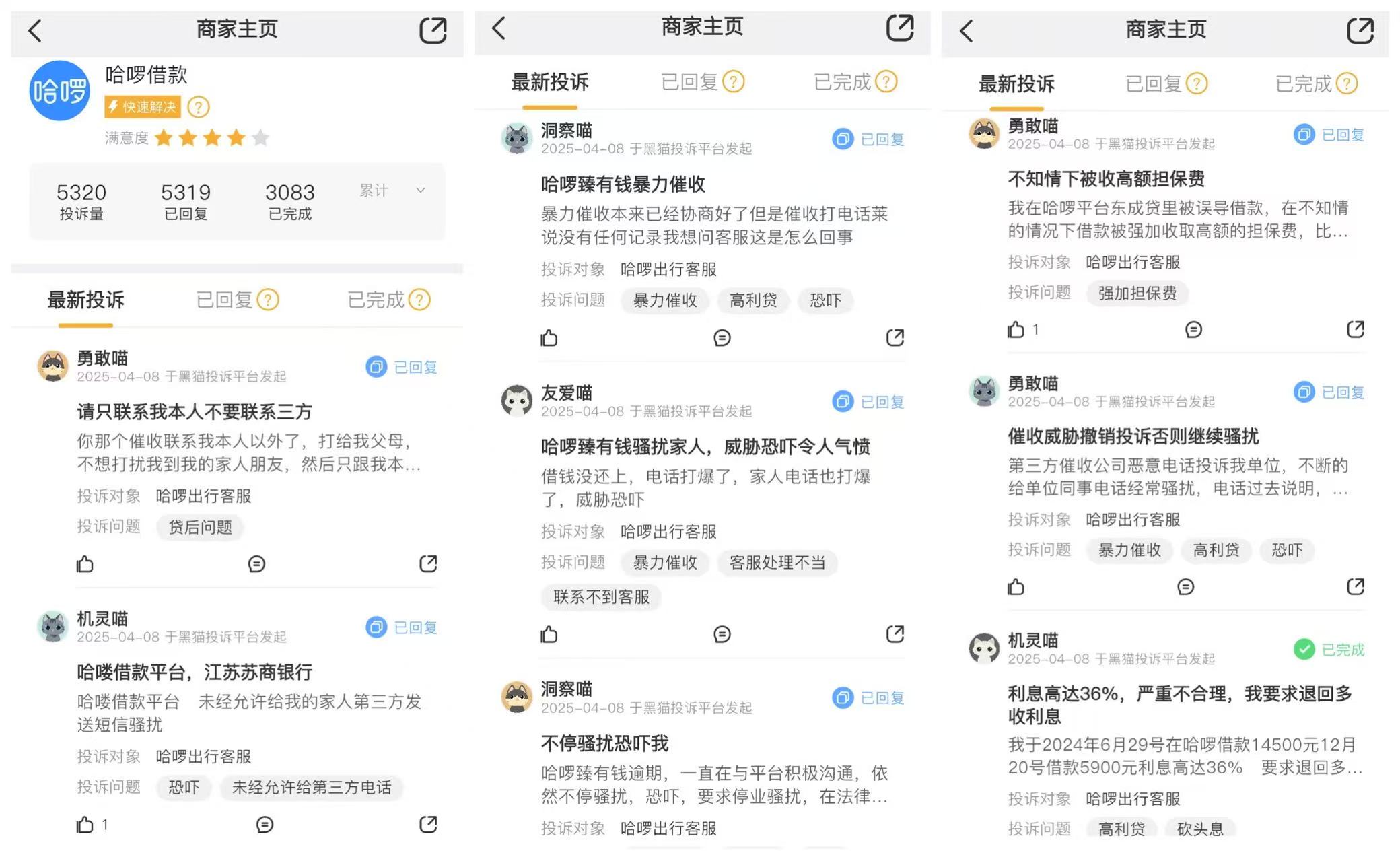

在暴力催收方面,有用戶反映,在逾期後,哈囉合作的催收機構會聯繫其親友進行催收,甚至還收到了標明「人民法院調解平台」的短信。黑貓投訴平台上,截至4月15日,哈囉借款的累計投訴量達5320條,主要涉及違規收取擔保費/服務費、暴力催收、高額利息、騷擾電話等問題。

哈囉將金融業務定位為「流量變現工具」,導致合規讓位於GMV增長。尤其是在螞蟻集團減持永安行套現後,哈囉亟需新盈利故事,金融業務可能會進一步成為填補主業虧損的「止血貼」。

在3月16日的股權轉讓交易中,螞蟻集團將所持永安行股份轉讓給楊磊,成功套現2.19億元,交易完成後,持股比例將從7.86%降至1.43%,徹底退出核心股東行列。這一動作被解讀為阿里系對出行平台的長期虧損和盈利前景已失去耐心,也反映了資本市場對共享單車行業的態度轉變,從戰略扶持轉為財務投資退出。

回顧哈囉的發展歷程,螞蟻集團曾是其最重要的支持者之一。從2017年首次投資哈囉以來,螞蟻集團在多輪孖展中領投或跟投,並使哈囉獲得了支付寶這一重要流量入口。據媒體報道,截至2024年,哈囉超80%的訂單來自支付寶小程序,用戶重合率達65%。然而,隨着哈囉、永安行的持續虧損,螞蟻集團的態度發生轉變,而其離場可能會削弱哈囉的支付和金融合作資源。

哈囉自身的盈利困境也一直都存在。從公開信息來看,哈囉的共享單車業務不僅未能實現盈利,甚至還拖累了整個公司的財務表現。據哈囉2021年遞交的招股書顯示,2018年至2020年的淨虧損分別為22.08億元、15.05億元、11.34億元。同期,哈囉的折舊費用分別為17.26億元、20.93億元和24.73億元,合計超過60億,其中九成來自共享單車。

在市場競爭方面,哈囉在共享單車出行領域的競爭對手滴滴與美團也早已跨界金融,但滴滴持有小貸牌照、美團幾乎是全金融牌照,兩者已構建起合規護城河,而缺乏牌照的哈囉只能做「二道販子」,在資金成本、客源質量雙重劣勢下,市場競爭力相對較弱,且難以在短時間內實現突破。

在上市方面,去年貨拉拉、喜馬拉雅在上市過程中均遭到證監會的質詢,助貸業務是質詢的關注點之一。隨後,貨拉拉和喜馬拉雅都下架了助貸產品,而助貸業務曾為兩者的業績提升立下汗馬功勞,但為了IPO不得不壯士斷腕。因此,哈囉如果選擇直接IPO,其金融業務則可能面臨同樣的境遇,「借殼上市」就成為沒得選的選擇。

哈囉金融的商業模式本質是「拆東牆補西牆」,通過出行場景獲取流量,再通過金融業務變現以彌補主業虧損。然而,這一模式卻存在無照經營、客羣錯配、主業拖累及資本撤退等風險。

結語

哈囉的金融狂奔看似野心勃勃,但牌照缺失、高利率爭議、用戶投訴頻發等問題,使其未來發展充滿不確定性。

在監管趨嚴、競爭加劇的背景下,哈囉試圖通過資本運作和流量變現突圍,但核心業務的盈利能力與金融業務的合規性仍是其最大的軟肋。

無論是「曲線上市」,還是金融狂飆,哈囉都需要正視這些問題,否則其7.5億用戶的流量優勢恐將淪為空談。