文|本原財經

科技互聯網的盡頭還是是放貸嗎?這話放在5年前,你也許毫不猶豫的回答是。

但經歷了P2P暴雷的洗禮,消費金融業呈現監管清晰化、競爭規範化、資本趨謹慎的趨勢,多重環境下行業告別野蠻生長期,小貸公司們迎來資本退潮,就連頭部互聯網公司們也變得低調了起來。

低調並不代表消失了。巨頭們不願提起,不是因為這項業務收入低,只是因為這項業務爭議很大。

本原近期發現,不少打着互聯網科技旗號的公司們不但沒有避開,反而偷偷加碼了信貸業務,還賺的盆滿鉢滿。

01消金的誘惑

目前第一梯隊的各家互聯網金融平台,基本都是靠做深做透自家平台的用戶轉化,低調發展。

螞蟻金服和騰訊金融坐擁龐大的用戶基礎帶來的流量入口,長期處於領先地位,二者分別擁有1.5萬億和6,000億元的貸款餘額。

年初,有業內人士透露阿里和螞蟻體系分別有不同團隊帶着「淘天」系的貸超流量,開始頻繁接觸行業多家機構。隨着「淘天系」金融流量的放開,閒魚、飛豬、高德、優酷、餓了麼、釘釘、UC瀏覽器等,阿里系的金融變現,也已全軍出擊。

緊隨其後的京東金融在京東APP的首頁菜單和錢包入口中放了「借錢」入口,抖音集團在其它金融板塊也被傳出動作頻頻,逐漸超過掌握着百度系流量入口的度小滿業務規模。

第一梯隊快速成長與此同時,第二梯隊的競爭對手嚐到「吸金利器」的甜頭後,也在虎視眈眈地趕超。

比如周鴻禕執掌的360,從「360金融」改名「360數科」又更名「奇富科技」,仍難隱其網貸底色數據。主業虧得一塌糊塗,但靠放貸,三年就賺了140個億。2024年靠171.66億元的營收拿下75.29億元的利潤。

做旅行的攜程,拿下了消費金融、保險經紀、小額貸款、第三方支付等諸多金融牌照,包裝成「旅行金融」服務,2022年到2024年,這塊收入分別是25億元、35億元、46億元。其中攜程小貸的營業收入增長迅猛,在2019年僅1億元左右,而2024年前三季度的營收則已經超過3億。

02科技新貴加入

消金的誘惑讓「圈外人」着實眼饞,以硬件見長的科技公司也不能免俗。

據消金界報道,家電巨頭新貴追覓科技,近期將目光投向了消費金融領域。

從招聘信息來看,追覓正在組建一支金融科技團隊,計劃打造AI+數字科技平台,並意圖通過與當地金融機構合作,以跨境金融信貸為切入點,構建全球金融服務生態。

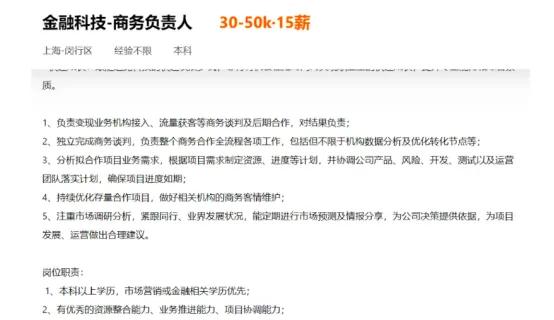

其中,追覓發布的「金融科技-商務負責人」職位,月薪達30-50K,此外,公司還在招聘貸後、海外商務負責人、流量商務等崗位,金融業務佈局不僅完整,而且專業,更將視野拓至東南亞、拉美諸國。

目前,相關職位的部分招聘信息已不再顯示,但仍有跨境金融產品等相關崗位保留,可見並非捕風捉影。

追覓科技早在2017年時便率先掌握高速數字馬達核心技術,驚豔了業界,並迅速躋身「掃地機器人三巨頭」之一。

選擇此時佈局消費金融,並非一時興起,追覓科技的股東身上,早有金融佈局的影子。

2019年,上市公司崑崙萬維斥資5000萬元獨家投資追覓科技,拿下11.16%的股權,並拿到了董事會中的一個席位。

值得一提的是,崑崙萬維創始人周亞輝是追覓科技創始人俞浩在清華大學的師兄。這筆資金不僅解了追覓的燃眉之急,更開啓了雙方深度綁定的合作關係。

周亞輝,被譽為「灰產王」,在將崑崙萬維送上創業板後的2015年,將拿到的錢投入了互聯網金融圈。也是在這一年,崑崙萬維斥資逾1億美元投資了趣店、隨手科技等多家初創互聯網金融公司。之後趣店上市,崑崙萬維至少賺了20億元。崑崙萬維除了能在資金層面為追覓科技提供支撐,更可以在其金融業務佈局上加以戰略指導,算是追覓科技天然的「人生導師」。

更重要的是,本原發現追覓科技的天使輪、A輪到C輪,小米集團或順為資本都是跟投方,其背後正是因造車而再次聲名大顯的雷軍。

據悉,在2013年雷軍就成立了小米支付技術有限公司,正式入局互聯網金融賽道。之後又與新希望集團、紅旗連鎖等企業合資組建新網銀行。如今旗下不僅持有銀行、消費金融等多張金融牌照,還通過小米金融、天星數科等平台,構建了涵蓋支付、信貸、保險等業務的金融生態。

其中小米消金線上業務產品主要有誠星借和星易購,依託原小米金融流量和小米3C場景開展。近期小米消金財報出爐,2024年實現淨利潤1.15億元,按年增長51.32%,成績斐然。貸款餘額方面,根據官網披露,截至2024年10月,小米消金貸款餘額突破180億元。

追覓與小米同樣是做科技產品的,小米的金融業務模式,尤其是通過硬件流量變現的經驗,能很大程度上為追覓科技提供重要參考。

03難覓第二曲線

值得注意的是,實體企業在跨界消金的路徑上,並非都是順利的:喜馬拉雅和貨拉拉就是前車之鑑。

2021年,喜馬拉雅在衝刺美股IPO前夕,因旗下「喜馬拉雅金融」業務涉嫌違規放貸、利率過高等問題,最終撤回上市申請。

貨拉拉則在2023年港股IPO進程中,因金融業務合規性存疑被監管問詢,導致上市計劃擱淺。兩家公司均因金融業務拖累,錯失最佳上市窗口期。

而從政策角度來說,2022年初,央行會同市場監管總局、銀保監會等機構聯合印發的《金融標準化「十四五」發展規劃》明確表示:「堅持金融業務與非金融業務嚴格隔離,釐清科技服務與金融業務邊界,防範借科技名義違法違規從事金融業務。」

消費金融市場各國金融監管趨嚴,次發達海外地區信貸市場的高回報同時也意味高風險,在此背景下,追覓依然選擇加碼天花板漸顯的金融業務,或許是因為這家科技廠商一直沒能找到確切的「第二條曲線」。

奧維雲網數據顯示,從2021年至2024年,掃地機器人銷量從579萬台降至406萬台,已跌回2017年前的水平。而洗地機受價格戰與品類周期紅利優勢減退影響,增速也開始放緩,2024年規模140.9億元,按年增長15.4%,均價下滑,按年下降12%。

銷量退坡之際謀求增長,必須轉型。

追覓是「三巨頭」中成立最晚一個,是「三巨頭」中唯一沒有嚐到資本市場甜頭的一個,也是轉型最晚的一個。比如,石頭科技先後進入手持無線吸塵器、洗地機市場,2023年又發布了首款洗烘一體機;而科沃斯也推出了割草機器人、擦窗機器人和多功能淨化器機器人,藉助資本市場進一步拓新。

更慘的是,還沒來得及接受資本的加持,追覓科技的市場份額已經開始下滑了。

市研機構IDC的數據顯示,2024年全球合計60.9%的前五名銷量市場份額中,中國公司佔據4席。追覓科技在全球智能掃地機器人的市場份額降至8%,排名第四,儘管出貨量增速高達36.6%,仍低於科沃斯、小米和irobot,滑落至「領頭羊」石頭科技市場份額16.0%的一半;其中科沃斯「2024年在中國市場蟬聯市場第一」。

不過至今仍有宣傳材料聲稱「大清潔品類追覓第一」。廣為流傳的相關海報顯示,數據統計時間是2024年1月1日到2024年12月31日,來自奧維雲網數據。

到底誰纔是中國第一呢?有業內人士提醒,相關海報的最後一行寫道:「大清潔品類追覓第一:指2024年1—12月中國線上市場清潔電器整體品牌市場份額佔比第一。」按此計算,追覓掃地機器人在2023—2024年兩年間,於線上監測渠道5000元以上累計銷售額排名中領先,並獲得「中國高端掃地機器人市場銷售額行業領先」認證。

伴隨銷量一道退坡的是掃地產品整體口碑的下跌。消費者吐槽掃地機器人已成了「掃地爹」,邊角打掃不到、拖地不乾淨、掃完滿是頭髮,唯恐避之不及,科沃斯、石頭科技、追覓科技等都遭受到了銷量、口碑的滑坡。

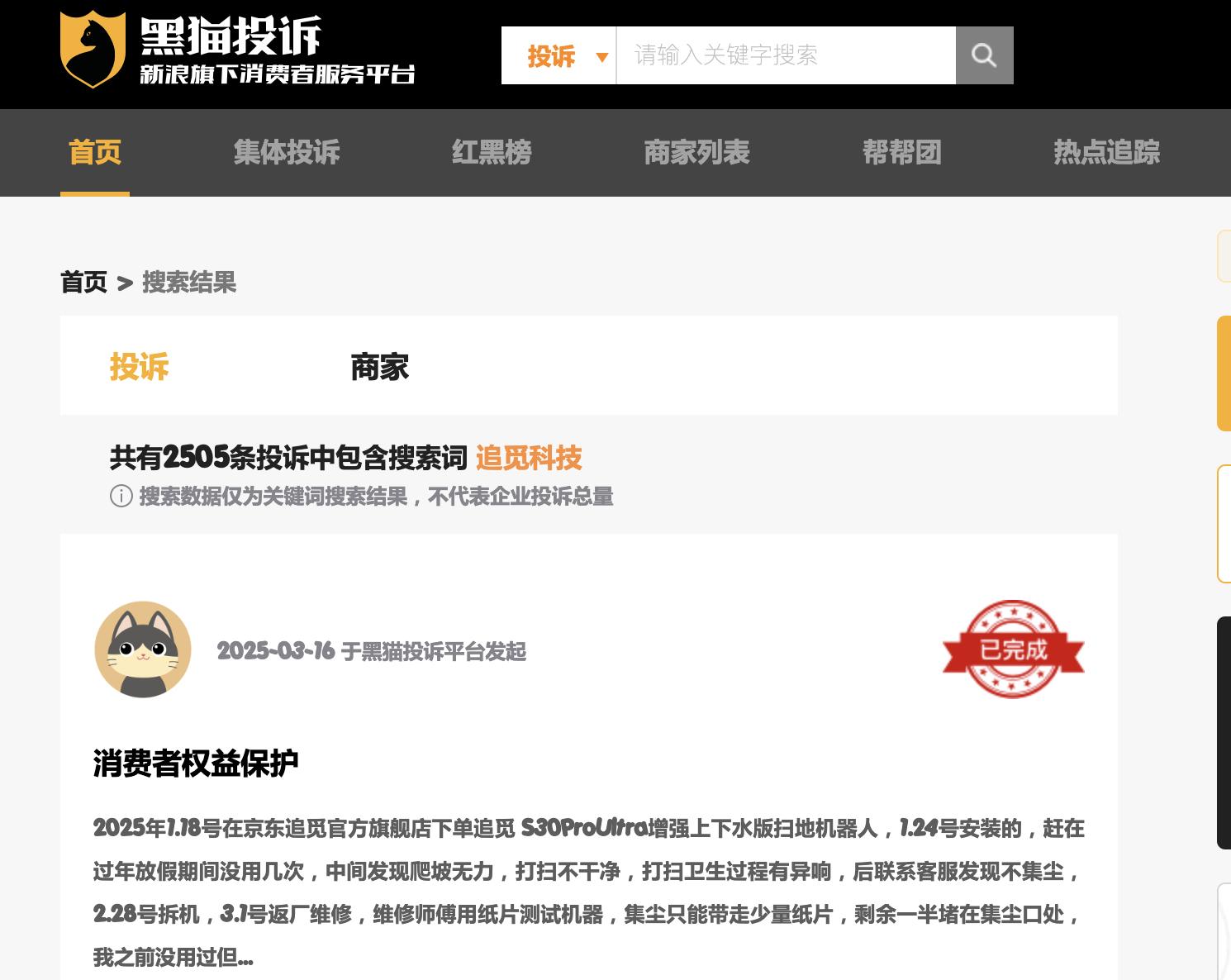

黑貓投訴平台數據顯示,截至4月15日,追覓科技的相關投訴量為2505。相比之下,石頭科技的投訴量為1855。

在產品方面,儘管追覓有首創的仿生機械臂等技術,但行業內技術同質化現象逐漸顯現,其他品牌也在不斷提升清潔技術,縮小了與追覓的技術差距,追覓產品的獨特優勢不再突出,開始另尋他路。

俞浩此前接受採訪時曾表示,「現在追覓所處的是一個百億級賽道,這仗打完,我會選一個萬億級的競爭對手。」

主業受限,追覓選擇瘋狂跨界,除了躍躍欲試的金融科技,追覓近期高調入場了智能大家電、人形機器人、智能造車賽道,還有「毫不沾邊」的餐飲以及「虛無縹緲」的航空領域,跨界連環打擂。

「造夢」雖美好,也得自身的造血能力夠強纔行,但從過去兩年追覓在第二曲線的試錯上來看,這種多元跨界的激進打法造成資源分散和戰略失焦,追覓科技高管動盪頻頻,「兩員大將」喻超、郭人傑相繼出走就是佐證。

最後再說回最初的消金業務,頭部電商巨頭浸淫多年,已在各自生態體系內形成金融閉環,諸如追覓科技之類的新入局者,恐難在短期內複製這種成功。

在智能清潔行業整體增速放緩的當下,抓住主要矛盾纔是當務之急。