美股

本期焦點:我們分析了1928年至今標普500回撤超過20%的14個時段股市回撤原因以及見底驅動,市場自發出清或者政府介入後見底的兼而有之。在引發流動性或者系統性風險的情況下,政府往往需要儘早介入阻斷風險的進一步蔓延,否則後續救市成本將更大。當前點位美國政府態度非常重要,基於近期美債市場的波動,4月11日波士頓聯儲主席表示聯儲局已經準備好幫助穩定市場,稍稍安撫市場,此後美國給出的關稅豁免清單中也包含手機等中國製造的關鍵商品。市場波動階段性平息,但未來仍需密切關注特朗普關稅政策反覆的風險。同時特朗普「小院高牆」,大力揮舞關稅大棒的行為重創美元環流,雖然短期美方態度略有緩和,但創傷已經造成必會加速全球去美元化步伐,幾十年來的美股表現一枝獨秀或已終結。

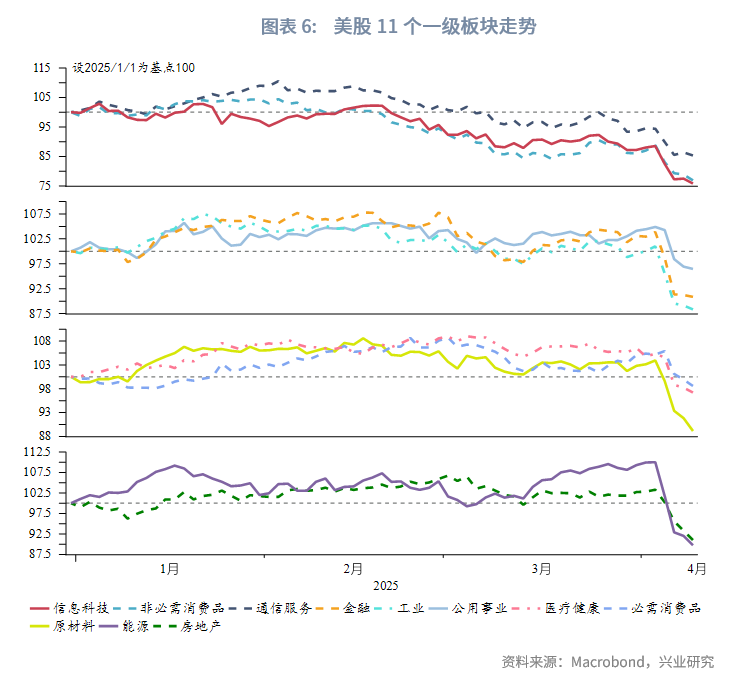

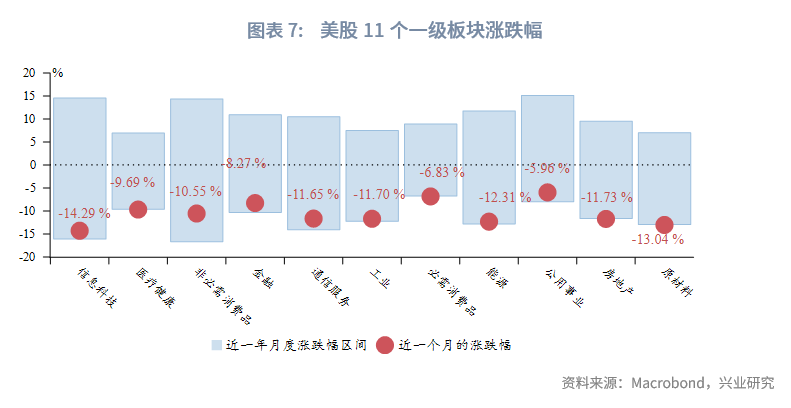

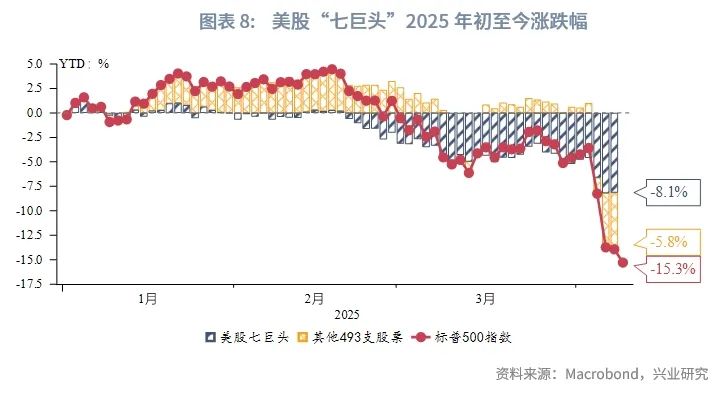

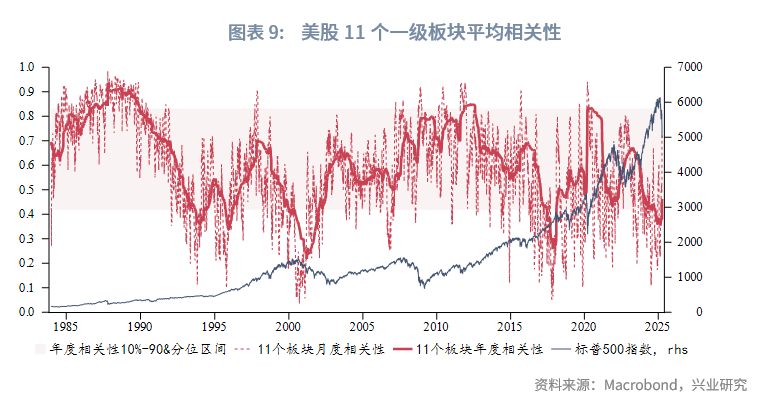

市場回顧:2025年3月,美股大幅收跌,創下兩年多以來最差單月表現。分板塊來看,科技、通信等板塊領跌。美股11個板塊年度(低)相關性在突破95分位後快速上行,但仍運行在歷史低位。

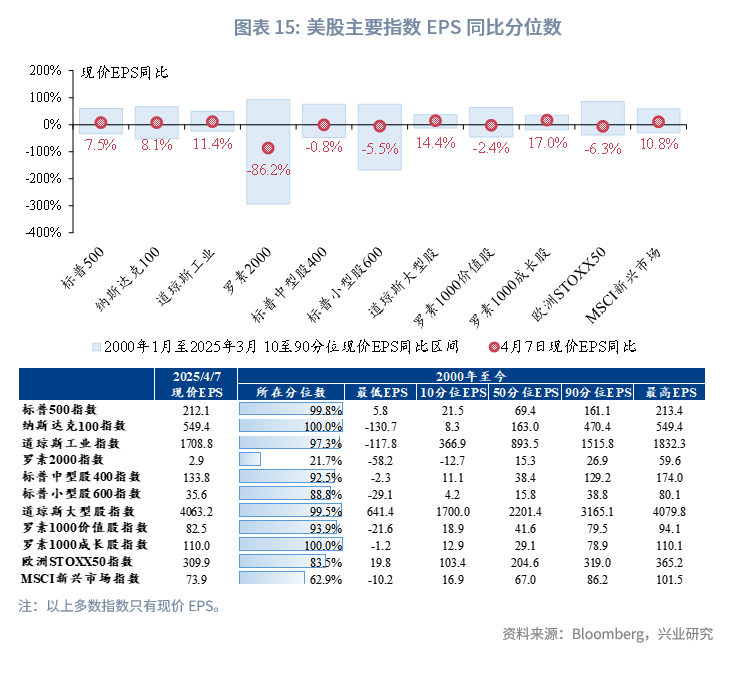

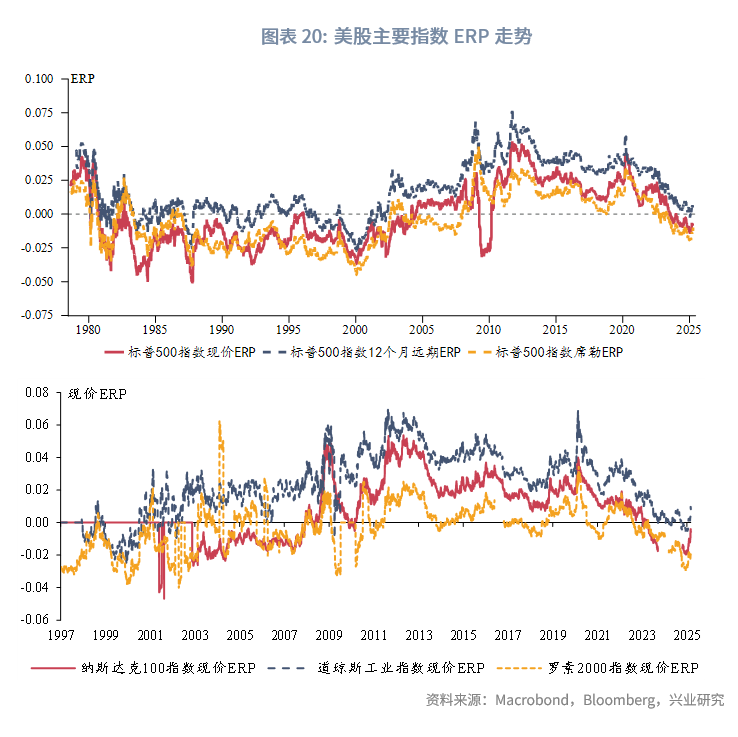

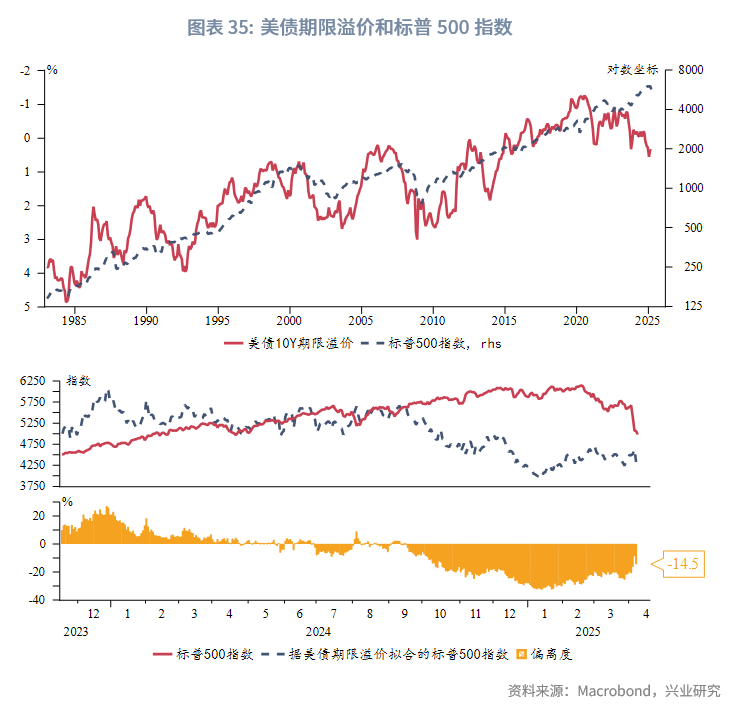

估值盈利:美股估值繼續回落,但仍在高估區間內。美股盈利延續回落趨勢,已公布第一季度財報整體不如預期。美股下跌帶動風險溢價水平快速回升。

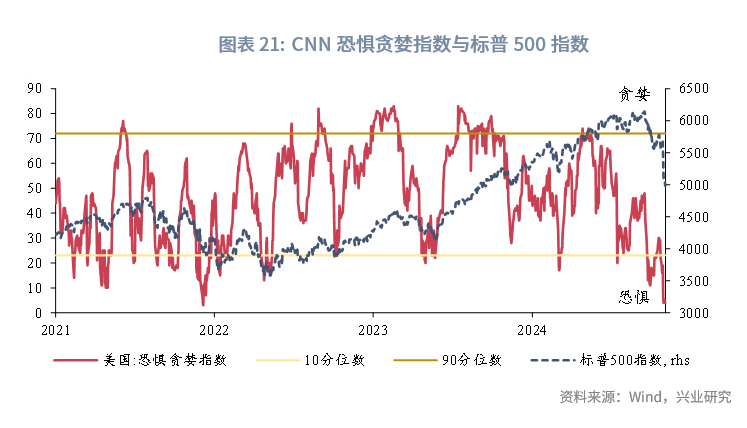

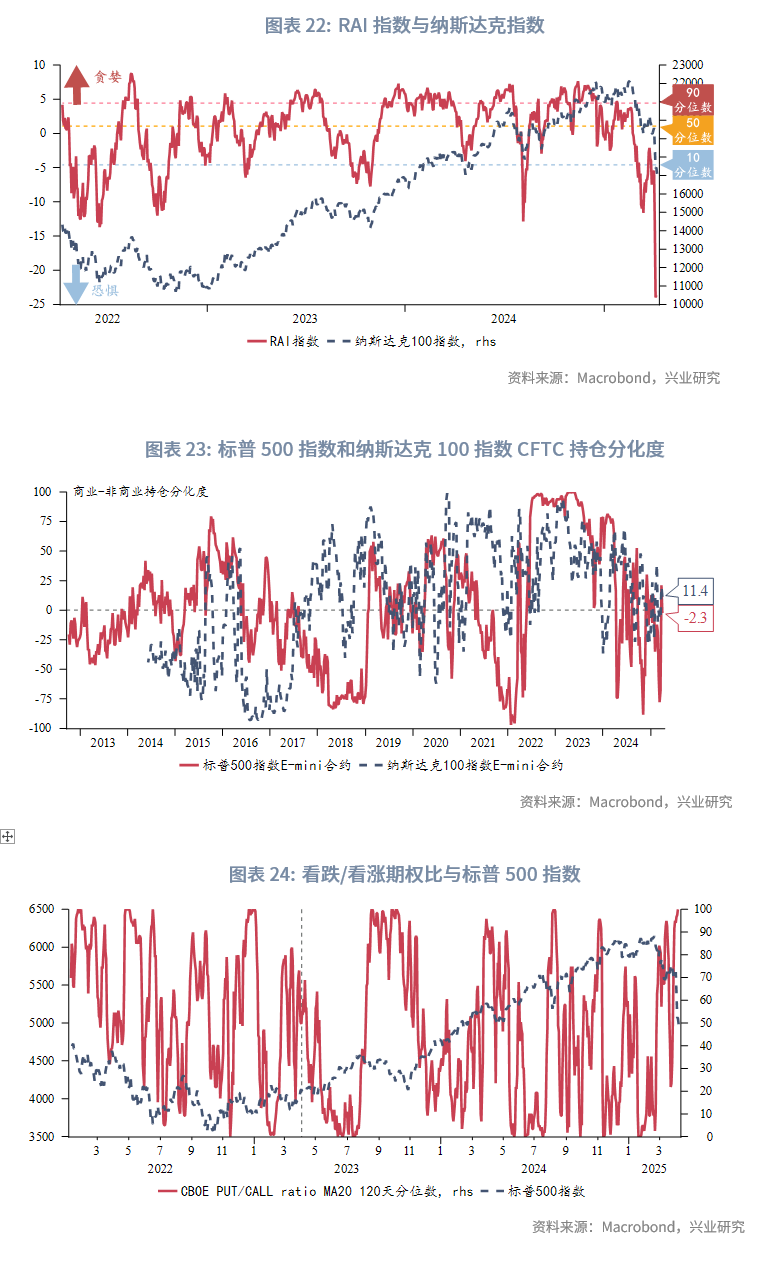

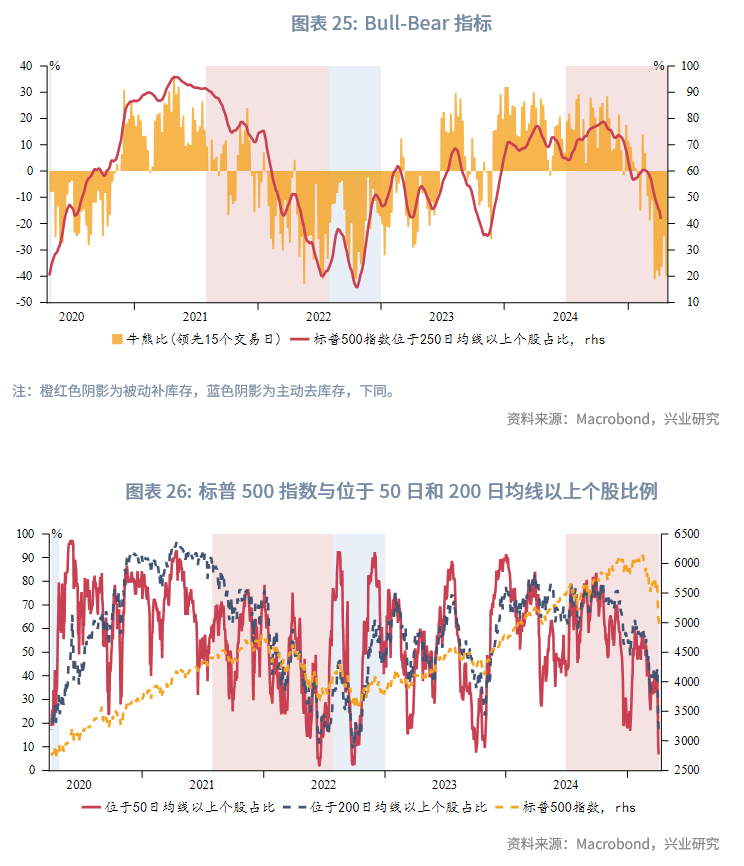

市場情緒:美股恐慌情緒迅速蔓延,牛熊比所提示的標普500指數下跌趨勢未竟,短期內拋壓較大。美股流入速度顯著放緩,歐洲(除英國外)、日本等主要非美髮達市場淨流入規模繼續增加。

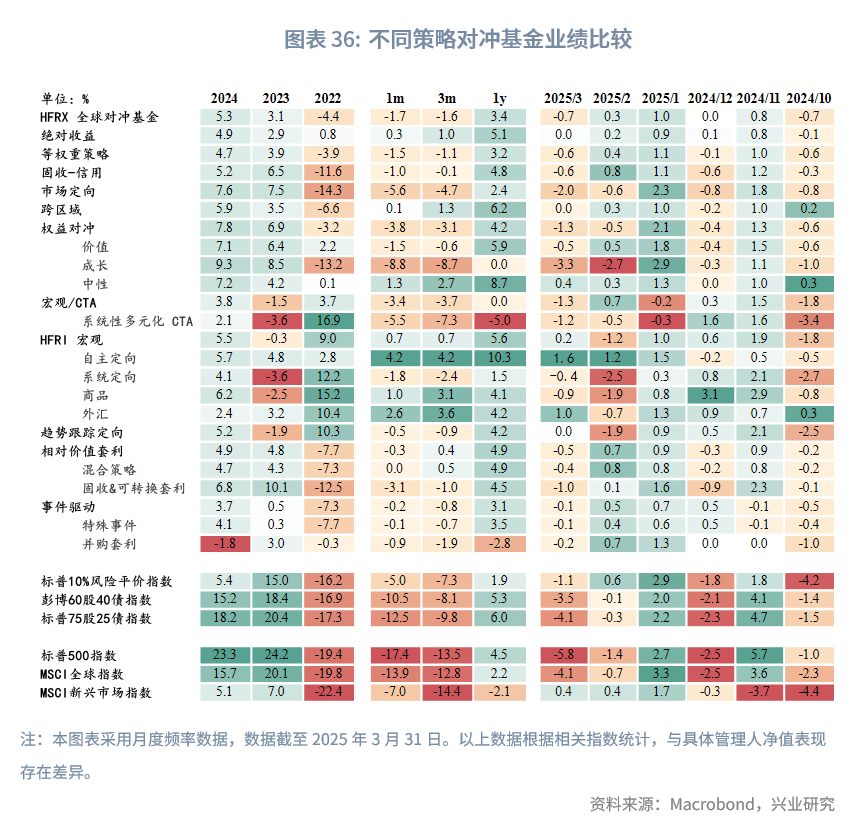

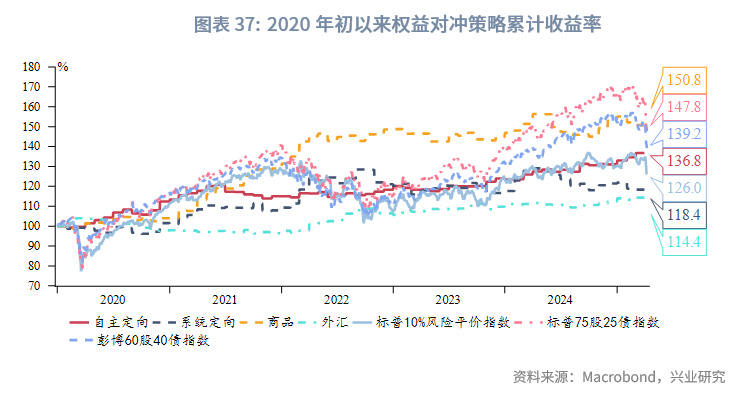

策略表現:2025年3月,對沖基金策略大多隨大盤迴撤,其中宏觀策略表現較穩定。HFRI統計的宏觀策略包括自主定向、系統定向、商品、外匯等子策略。

本期聚焦:美股熊市成因及反彈驅動分析

特朗普關稅政策成為4月以來美股下跌的導火索,多國宣佈實施反制措施,市場擔憂美國經濟陷入衰退,恐慌情緒蔓延,主要股指紛紛進入或逼近熊市區間。市場恐慌的原因除了貿易摩擦升級本身以外,還有美國政府此舉破壞了美國市場穩定可預測的監管環境,將削弱美元霸權和美股表現。我們分析了以往美股進入熊市的成因以及大幅調整結束的誘因,與美國政府態度的關聯,以及本輪美國政府對於股市調整的態度。

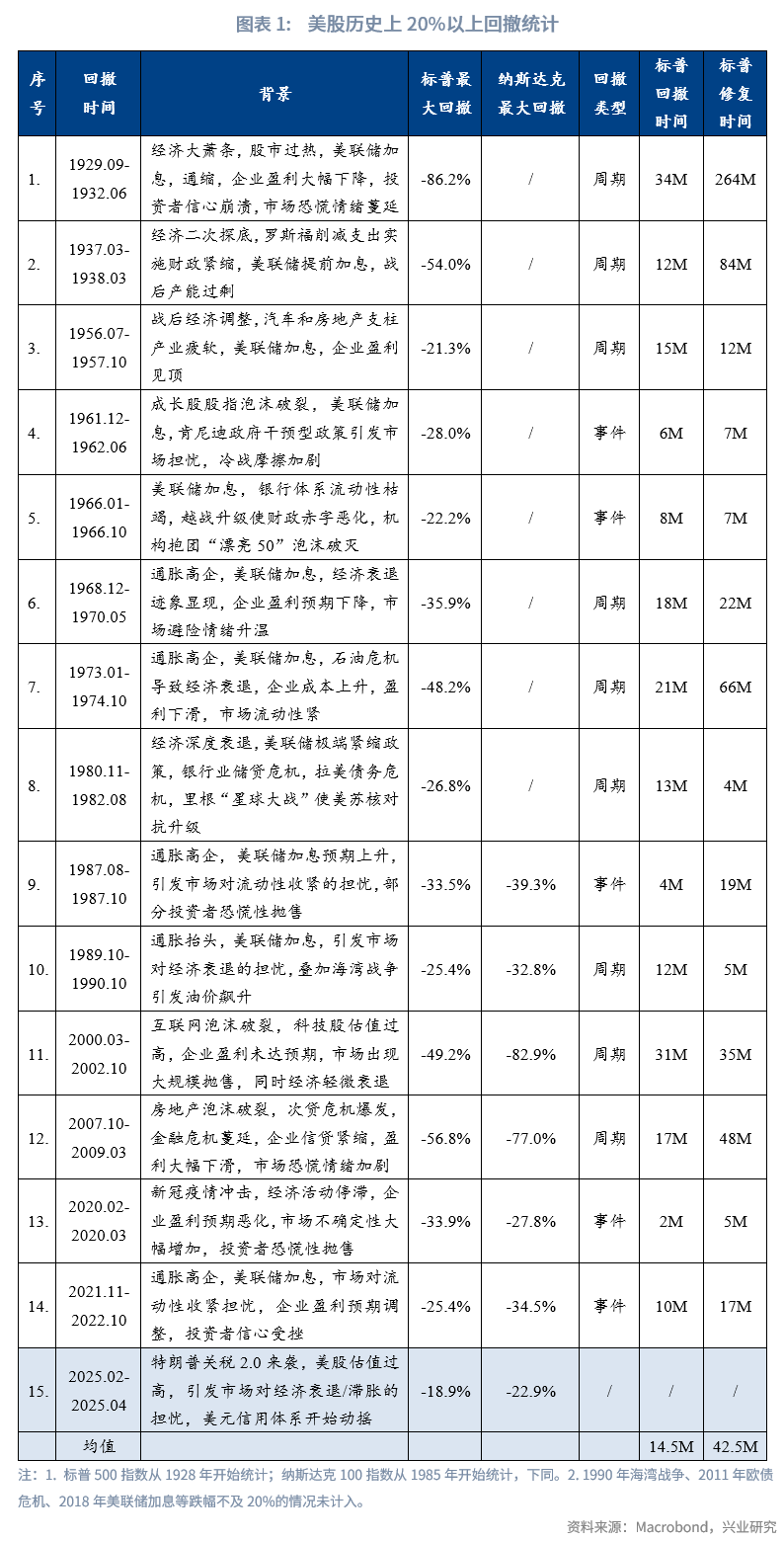

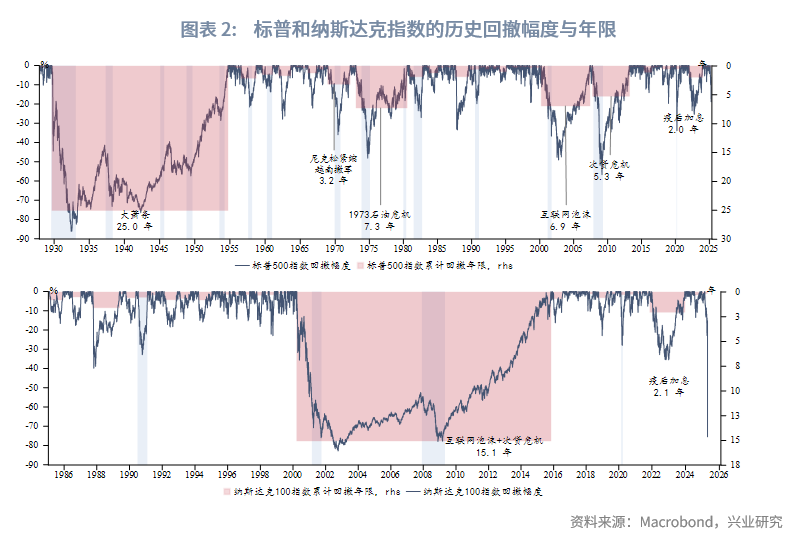

1928年以來標普500指數最大回撤超過20%的時段,一共發生過14次。總體來看,美股回撤與經濟衰退之間存在密切聯繫。自1929年至2024年的14輪熊市[1]中,除1961年、1966年和1987年以外,其他11輪熊市均與經濟走弱互相強化,最終美國經濟均陷入了衰退。從用時來看,大多數熊市底部修復到前高的用時往往長於下跌到底部的用時。單純事件型熊市的跌幅雖大,但持續周期短且反彈迅速;周期性熊市由經濟周期切換驅動,通常耗時更長才能收復失地。2025年初至今,標普500指數和納斯達克指數最大跌幅已分別達到18.9%和22.9%,標普500指數離步入熊市僅一步之遙。

從美股以往熊市見底的誘因來看,次貸危機之前,美國政府受資本主義意識形態影響,對於干預市場的態度較為謹慎,通常不以股市為主要目標。不過次貸危機至本次美國大通脹之前,因為發現MMT政策並未導致以前傳統經濟學所擔憂的大通脹,美國政府幹預市場的頻率明顯增加,態度也由謹慎轉為「上癮」。本文選取了14次大熊市中,美國政府明確表達了對股市態度、能刻畫政府態度變遷的7次熊市進行詳細分析;其他7次主要為事件衝擊型熊市或美國政府沒有明確救市表態及動作的場景,主要依賴市場自然調節反彈。

1929—1932年大蕭條時期:胡佛政府最初堅持「市場自我調節」,拒絕直接救市,僅以「繁榮就在眼前」進行口頭安撫,且當時尚處幼年的聯儲局對於如何救市也並無經驗。但隨着危機愈演愈烈,政府最終轉向強力干預。距危機發生2年後,胡佛政府才於1931年10月開始干預市場,成立了國家信貸公司(NCC),向瀕危銀行放貸,但資金不足導致效果較弱。1932年1月,美股回撤突破80%之時,美國政府成立復興金融公司(RFC),對銀行、工業及其他壟斷組織發放貸款,使它們在蕭條中避免破產,初期效果有限,不過美股最終在1932年7月觸底回升。1933年羅斯福上台後,推行《格拉斯-斯蒂格爾法案》將投資銀行業務和商業銀行業務區分開、發布《證券法》強化交易信息披露、建立FDIC存款保險制度等,恢復了金融業秩序和信心。

1937—1938年美國經濟二次探底:1936年大選後,羅斯福認為經濟已復甦,轉而擔憂赤字問題,於是決定緊縮財政。1937年1月,美國首次開徵社會保險稅,同時縮減福利支出、公共工程支出等;聯儲局在1936—1937年三次上調銀行準備金率。美國經濟陷入「二次衰退」期間美股回吐此前羅斯福新政的全部漲幅。1938年4月,羅斯福在國會演講中承認「過早地撤回了對經濟的支持」,並恢復財政刺激,重點投向基建和失業救濟,當月月底標普500指數觸底反彈。

1973—1974年石油危機:1970年代干預股市的認知和工具都較欠缺,尼克松和福特政府認為「市場自會恢復」,重心都放在失業率和通脹問題上。疊加「水門事件」,政府難在政治危機期間有所作為,主要依賴市場自行出清。

1987年黑色星期一:時任聯儲局主席格林斯潘在美股回調後迅速表示將降息提供流動性。1988年美國證券交易委員會制定熔斷機制以防止程序化交易失控。熔斷機制核心目標是系統性風險防控,而非干預市場方向。

2000—2002年互聯網泡沫:小布什政府淡化股市問題,強調經濟基本面,認為互聯網泡沫是估值調整,非系統性金融風險,股市會自我修正,政府不應直接干預。時任聯儲局主席格林斯潘連續降息,將政策利率從6.5%降至1%,以防止出現流動性問題。2002年監管出台《薩班斯-奧克斯利法案》強化公司審計,打擊財務信息造假。

2007—2009年次貸危機:次貸危機爆發初期,時任美國財長保爾森秉持不救助雷曼的政策,導致次貸危機向美國其餘金融機構以及全球蔓延。此後,小布什和奧巴馬政府採取了前所未有的干預措施才使得美國金融體系最終穩定下來,2008年10月民主和共和黨兩黨合作通過《問題資產救助計劃(TARP)》法案,推出7000億美元救市計劃,注資花旗、美銀等銀行以穩定金融體系、救助AIG避免衍生品市場崩潰、救援通用、克萊斯勒等汽車支柱企業。聯儲局首次推出量化寬鬆(QE),政策利率降至0%~0.25%,購買1.7萬億美元MBS和國債,壓低長期利率;同時直接購買商業票據,確保企業短期孖展。政府接管房地美和房利美。FDIC臨時將存款保險限額從10萬美元提升到25萬美元,防止發生銀行擠兌。美國股市在2008年第四季度一度企穩。不過2009年初,美國基金贖回再度放開,導致美股又出現了一波強力拋售,最終於2009年3月後觸底反彈。

2020年新冠疫情:次貸危機的政府方案成為2020年新冠疫情救市的模板。兩黨快速達成2.2萬億美元《冠狀病毒援助、救濟和經濟安全法案》(CARES法案)開啓了大放水,直接發錢、發放失業救濟、小企業貸款、航空業救助等。聯儲局將政策利率迅速降至0%,啓動無限量化寬鬆,購買國債、MBS、公司債(甚至包括BBB企業債)等,聯儲局資產負債表從4萬億美元飆升至7萬億美元;設立6000億美元主街貸款計劃支持中小企業。更重要的是2020年時美國金融系統並不像2008年時存在系統性問題,救市措施對於股市的影響立竿見影,股市僅用時5個月就迅速完成修復,但大量撒錢的行為埋下通脹隱患。

2025年掀起第二輪關稅角力的特朗普政府堅持「關稅是談判工具」,市場下跌只是「短期陣痛」,長期將「重振美國製造業」,股市受此影響跌跌不休。4月9日美國市場開盤前,在美股下跌、市場陷入恐慌之際,特朗普在社交媒體宣稱「現在是買入的絕佳時機」,當日出台的關稅暫緩政策使標普和納斯達克雙雙飆升,納斯達克創史上第二大日度漲幅。當天45%的交易量來自散戶。美國通過關稅豁免換取各國在科技封鎖、製造業迴流等問題上的妥協,利用關稅建立反華聯盟。特朗普家族利用消息在市場波動中牟利,美股的升跌淪為國家政治博弈的資本手段,與標榜的自由市場相去甚遠。

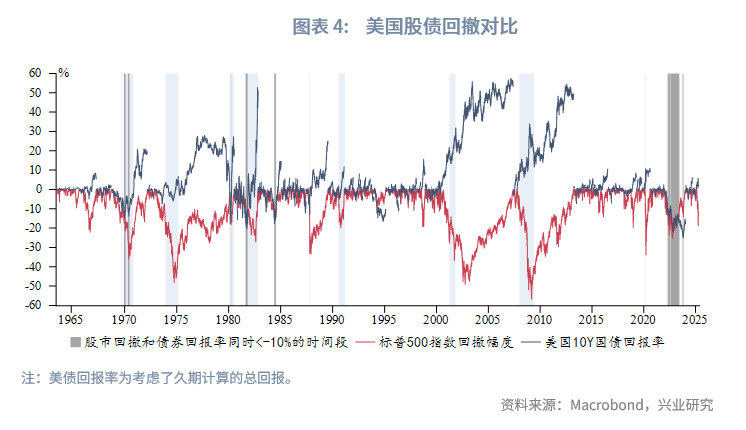

當前美國本就處於庫存周期需求下行階段,特朗普「對等關稅」衝擊在需求下行階段放大美股跌幅。當前點位,美國政府以及聯儲局的態度非常重要。基於近期美債市場的波動,4月11日波士頓聯儲主席表示聯儲局已經準備好幫助穩定市場,稍稍安撫市場,周末美國給出的關稅豁免清單中也包含手機等中國製造的關鍵商品。在金融市場衝擊未進一步蔓延的情況下美國政府態度有所緩和,有利於市場波動階段性平息。關稅政策也帶來特朗普經濟團隊大洗牌,納瓦羅失勢,貝森特話語權有所提升,或有助於金融市場平穩運營。但未來仍需密切關注特朗普關稅政策反覆的風險、美股和美債波動對金融系統的外溢性衝擊以及勞動力市場的指標變動。同時特朗普「小院高牆」,大力揮舞關稅大棒的行為重創美元環流,雖然短期美方態度略有緩和,但創傷已經造成必會加速全球去美元化步伐,幾十年來的美股表現一枝獨秀或已終結。

一、市場表現回顧

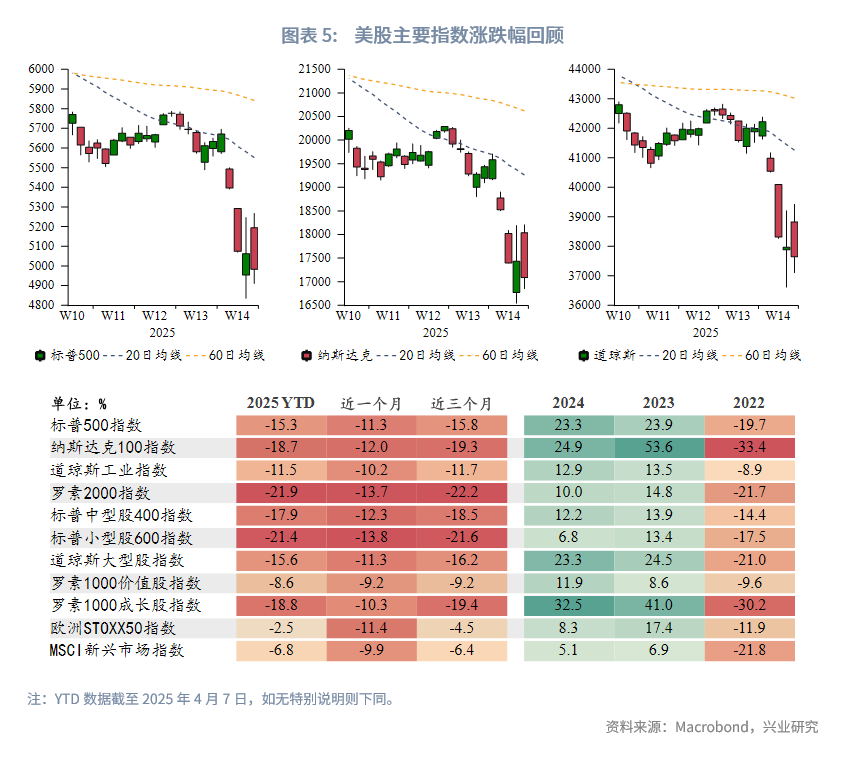

2025年3月,美股大幅收跌,創下兩年多以來最差單月表現。美股三大指數中,標普500指數、納斯達克100指數、道瓊斯工業指數分別回撤5.8%、7.7%、4.2%。分板塊來看,科技、通信等板塊領跌。美股「七巨頭」表現均差強人意,亞馬遜、特斯拉、英偉達、微軟和Meta紛紛下挫,蘋果和谷歌的表現相對穩健。美股11個板塊年度相關性在突破95分位後快速上行,但仍運行在歷史低位。

二、美股估值盈利水平分析

2.1 美股估值

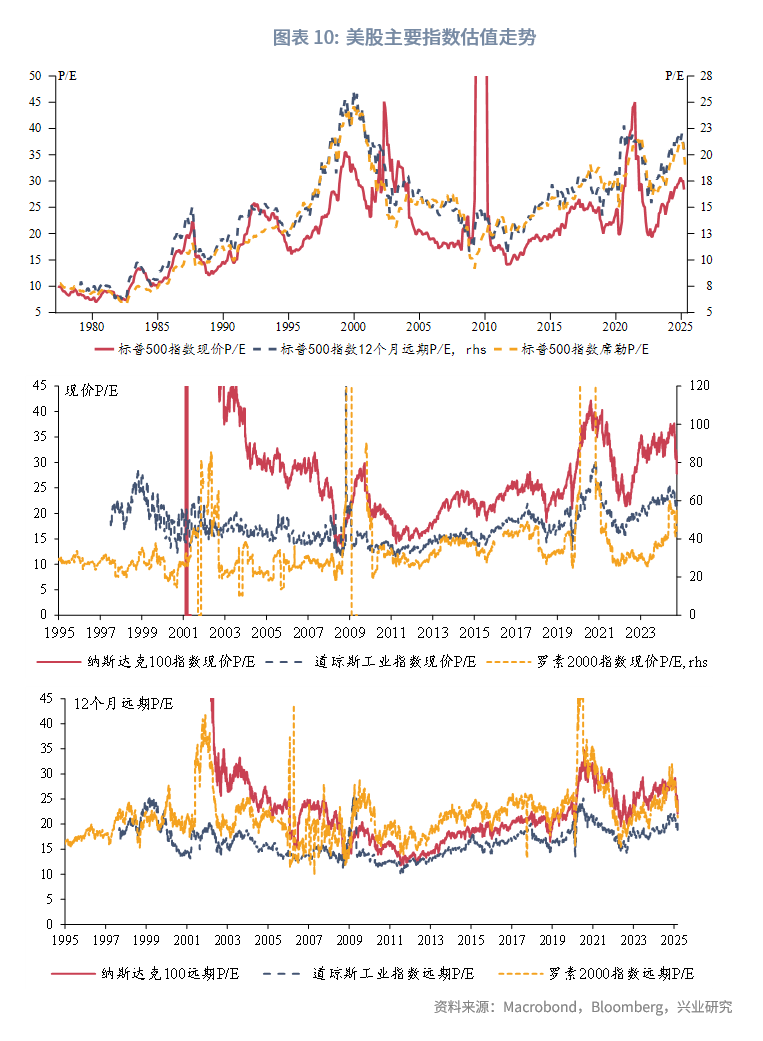

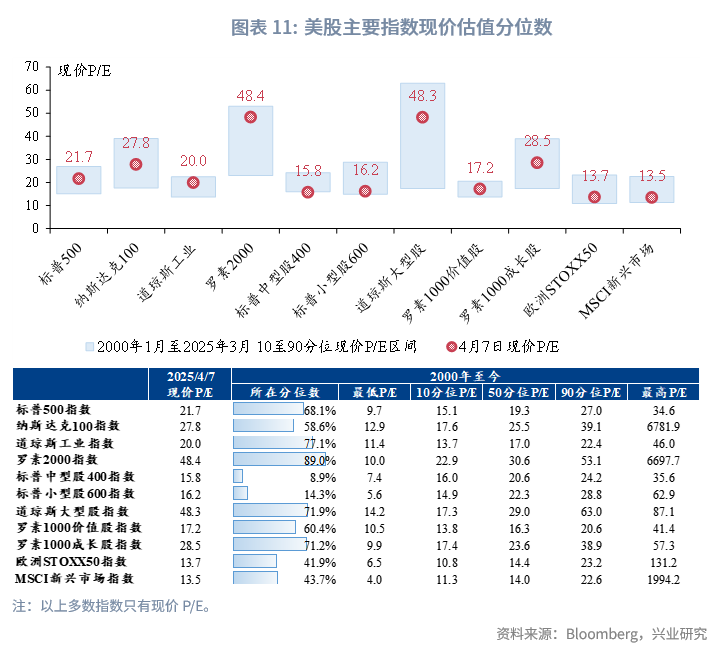

美股估值繼續回落。2025年3月,標普500指數、納斯達克100指數、道瓊斯工業指數的12個月遠期P/E按月分別下跌5.4%、11.0%、3.5%。儘管美股已經遭遇連續回調,但是美股估值仍處於高估區間。截至3月底,沃倫·巴菲特提出的用於衡量股市估值的巴菲特指標(The Buffett Indicator)仍高達168%。一般而言,如果這個比率在70%至80%之間,買進股票會有不錯的收益;但如果比率達到115%以上,則表示股市被嚴重高估。

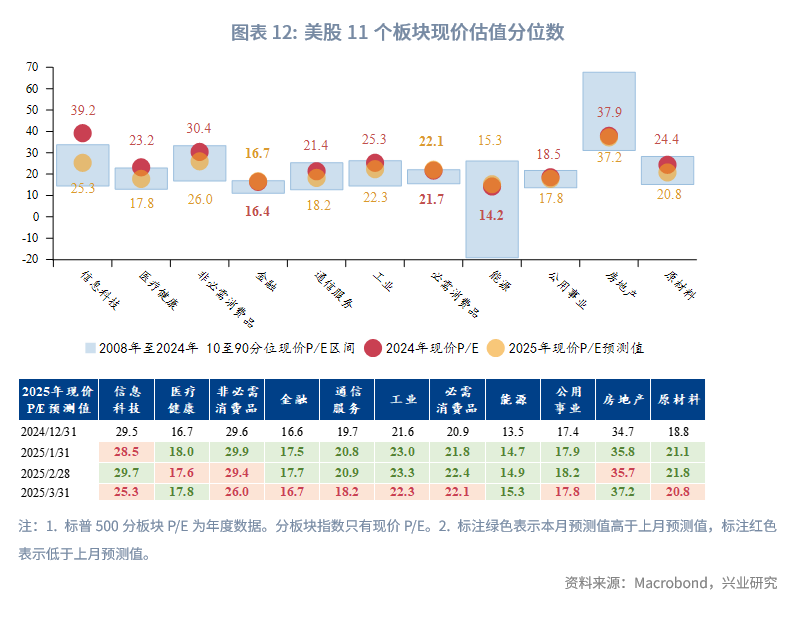

分板塊來看,本月除了醫療健康、能源、房地產等以外板塊,2025年現價P/E預測值均較上月有所回落;金融、必需消費品、能源等板塊的2025年現價P/E預測仍高於2024年。

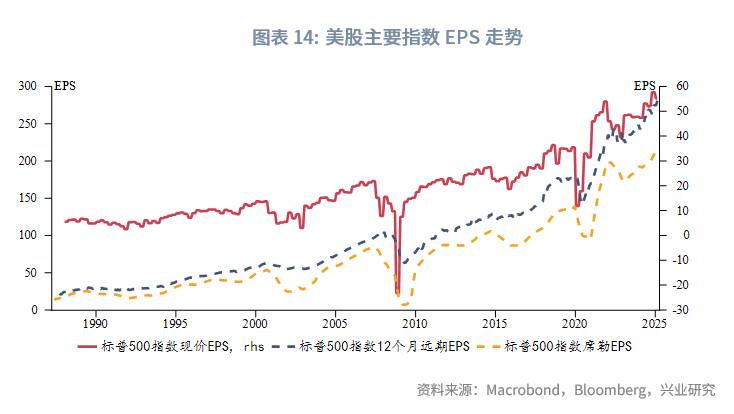

2.2 美股盈利

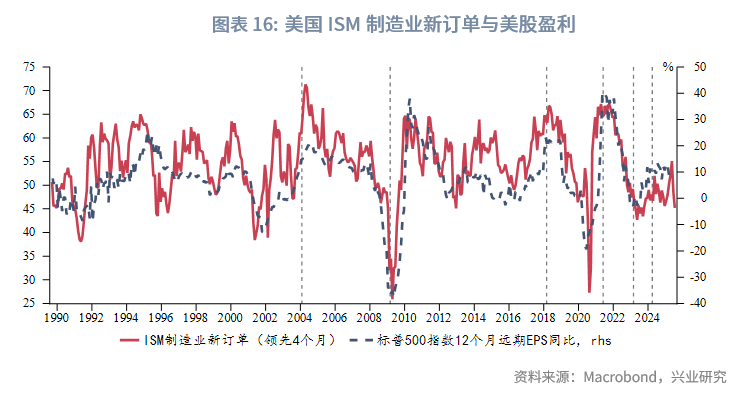

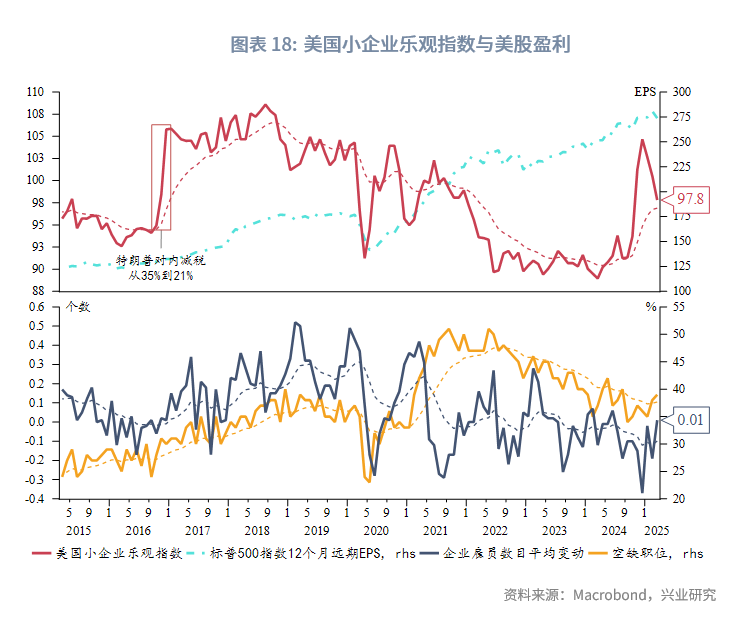

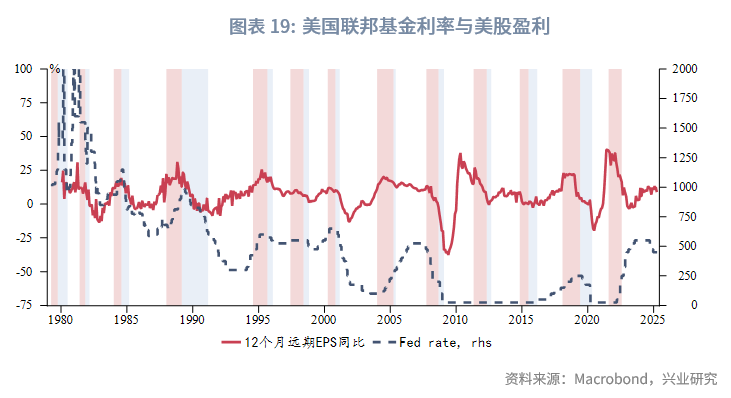

美股盈利延續回落趨勢。從歷史數據看,美國實際GDP增速每下降1個百分點,標普500指數的盈利增速會下降6.9個百分點。美國亞特蘭大聯儲GDPNow預測美國第一季度GDP將下滑,可能使美股今年的盈利面臨大幅下行風險。此外,雖然AI投入帶來的生產力提升構成長期利好,但目前關稅對經濟增長的拖累以及與企業投資和現金流相關的不確定性將拉低股市中短期盈利表現。FactSet報告指出,在107家已發布第一季度業績指引的標普500指數成分股企業中,有68家低於市場預期,這一數字顯著差於近五年的平均水平。

2. 3美股風險溢價

美股下跌帶動風險溢價水平快速回升。

三、美股市場情緒指標追蹤

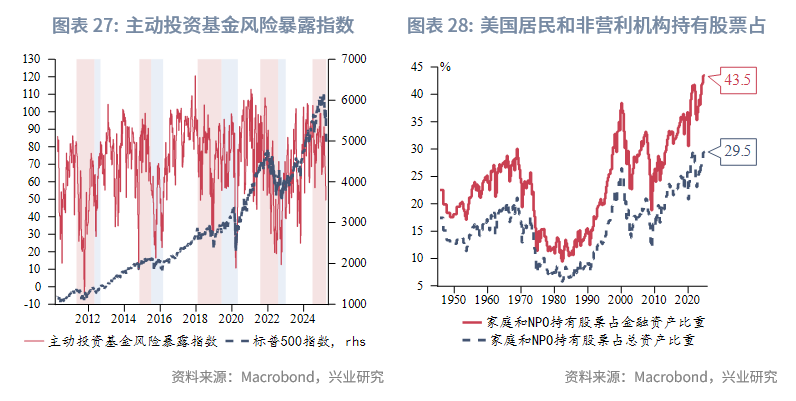

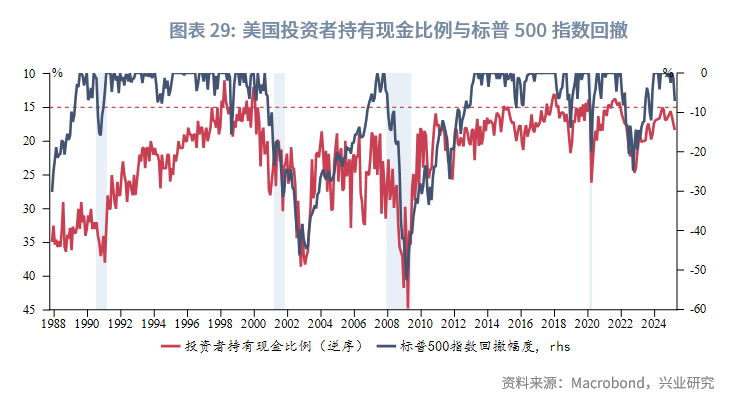

從市場風險偏好來看,CNN恐懼貪婪指數和RAI指數向下突破過去五年最低點,CBOE Put/Call Ratio 120天分位數飆升至100分位,市場恐慌情緒迅速蔓延。牛熊比所提示的標普500指數下跌趨勢未竟。美國主動管理基金經理風險暴露指數繼續下調;居民和非營利機構持有股票佔金孖展產和總資產比重上行邊際放緩;投資者在美股的持倉出現下降跡象,說明美股市場在短期內拋壓較大。

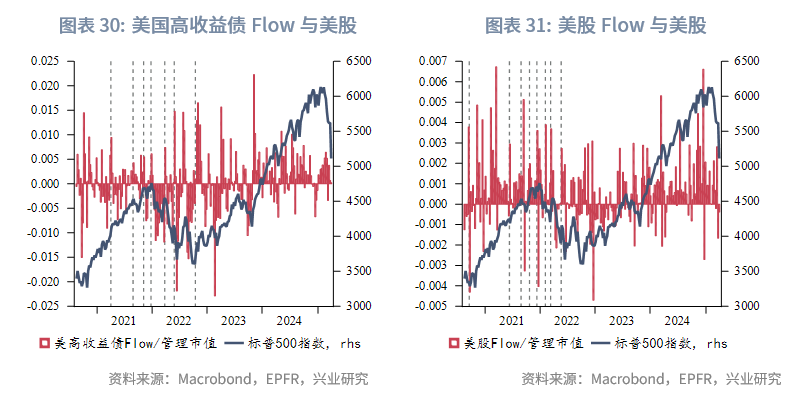

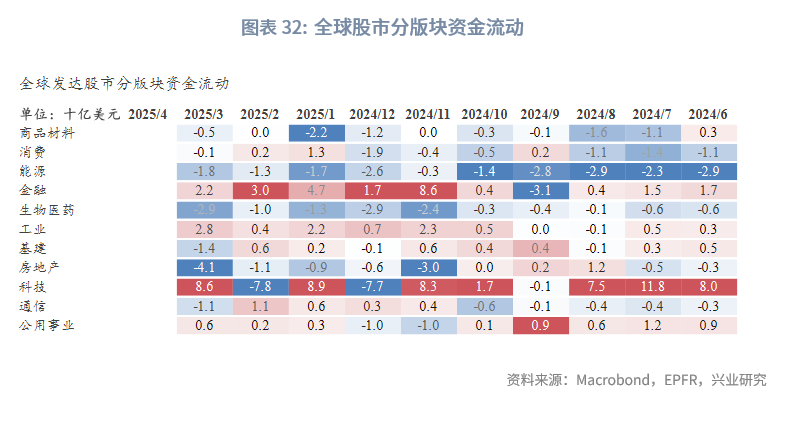

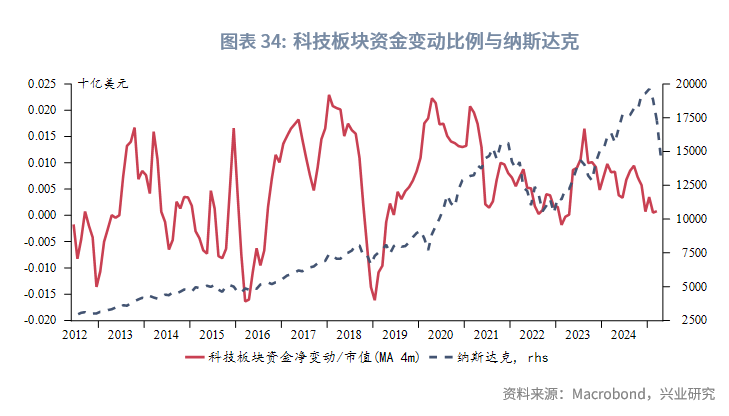

從市場資金流動來看,3月美國高收益債和美股Flow佔管理市值比重繼續回落。分市場來看,美國股市流入速度顯著放緩。歐洲(除英國外)、日本等主要非美髮達市場淨流入規模增加。分板塊來看,科技股仍然是投資者的重點關注對象,不過近幾個月累計流入量仍處低位,金融和工業股緊隨其後。

四、不同類型策略表現對比

2025年3月,對沖基金策略走勢分化,其中宏觀策略表現較穩定。

HFRI統計的宏觀策略包括自主定向、系統定向、商品、外匯等子策略。其中,定向策略類似趨勢跟蹤策略,即判定市場升跌方向後,沿着該方向交易。與趨勢跟蹤相比,定向交易關注長期的結構性趨勢,較少關注小波段。定向交易基金在一個方向上的持倉時間經常超過一年,有時候甚至長達數年。自主定向主要依賴管理人的主觀判斷,通過對經濟環境、國際收支、財政和貨幣政策、具體行業機會等基本面的分析進行投資決策。系統定向依賴既定的交易模型進行倉位調整,主要通過監控歷史數據,從而得出關於當前「看漲」或「看跌」向量行為的結論。大宗商品和外匯則是以能源、礦石、糧食等大宗商品和各國貨幣為交易標的的宏觀定向策略。

注:

[1]熊市通常指市場寬基指數下跌超過20%並持續兩個月以上。

文章來源:興業研究公衆號