作者 | 中信建投期貨研究發展部

研究員:田亞雄 本報告完成時間 | 2025年4月23日

過往支持着棕櫚油的多頭敘事:1、樹齡結構老化;2、成熟面積邊際收縮;3、病蟲害持續擾動(疥蟲);4、洪水限制鏟果效率。

目前新增的多頭邏輯討論:1、印尼強勢表態支持B40,並有望在5年內逐步逼近B50;2、印尼精煉產能大幅增加,以至於新建罐容囤積的安全生產庫存大幅削弱400萬噸國內庫存壓力;3、印尼部分頭部種植園股權變更或影響園區管理效率,並限制產出。

在遠景觀察中,在「展望印尼可持續棕櫚油領導地位」商業圓桌會議上,印尼農業部副部長強調,棕櫚油產業貢獻全國GDP的3.5%,直接創造420萬個就業崗位,並通過供應鏈支撐1600萬人生活。當前印尼棕櫚油年產量4600萬噸(內需2000萬噸,出口2600萬噸),但面臨小農認證困難、環境可持續性等挑戰。為實現2045年1億噸毛棕櫚油(CPO)的宏偉目標,政府推出三大戰略:一是強化監管協同,包括與林業部優化土地治理,推行B50生物柴油強制政策;二是提升上游生產力,計劃提供4.2億株優質種苗,推動小農油棕更新種植;三是拓展下游產業,擴建生物柴油產能並研發增效技術。該計劃預計未來五年推動行業年均增長8%,同時平衡經濟發展與生態保護需求。

3月MPOB報告:產量超預期回升,3月馬來西亞棕櫚油產量達138.72萬噸,按月增長16.76%,高於市場預期的131萬噸。主產區馬來半島、沙巴、沙拉越產量分別增18.78%、18.56%、10.68%,主要因氣候改善及FFB單產提升(按月增13.21%至1.20噸/公頃)。但出油率僅微增0.09個百分點至19.14%,按年仍偏低,顯示增產質量受限。

分歧:馬來本國消費高增的解讀與質疑

--齋月短期刺激與統計偏差

3月為齋月,馬來國內食品需求季節性上升,但消費量45.31萬噸顯著偏離歷史均值30萬噸,引發市場對數據真實性的質疑。歷史數據顯示,MPOB可能通過調整「國內消費」項平滑出口波動,導致該指標存在「殘差項」特性。

--工業需求或階段性囤貨

馬來棕櫚油消費以油脂化工(如生物柴油、化妝品原料)為主,3月原油價格波動可能刺激企業低價囤積原料。此外,林吉特貶值(2025年美元走強)促使企業持貨對沖貨幣貶值風險,推高表觀消費。

--庫存統計誤差的可能性

市場懷疑MPOB庫存統計存在漏報或誤差,實際庫存壓力可能高於報告數據。若消費虛高未被修正,未來庫存回升速度或超預期,加劇價格下行壓力。

--POME的轉換出口,但市場尚未跟蹤到足量的出口貿易額

馬來國內45萬噸的國內消費一方面是數據調整項,對沖了產出加速修復的累庫壓力,這或暗示未來的消費強度不及預期,遠期累庫的斜率將大大增加。

在最近的遠期出口(CNF)報價中,棕櫚油相對於阿根廷大豆油的溢價幾乎消失。溢價是由於棕櫚油的全球產量和出口供應遠低於預期而形成的,自去年8月以來持續了異常長的8個月。截至4月21日,馬來西亞RBD棕櫚油的報價為1010美元,阿根廷大豆油的報價為1090美元。

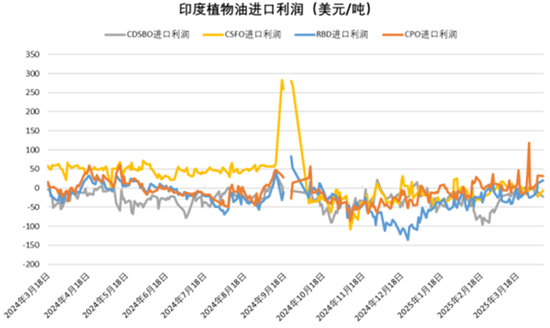

目前,東南亞的棕櫚油產量和庫存正在季節性增加。在中美洲,也正在發生着變化,棕櫚油產量正在恢復,從4月開始,出口量預計會上升。隨着需求的增加和國內庫存需要補充,印度已成為棕櫚油更積極的買家。在鹿特丹,棕櫚油價格也已跌破大豆油價格。這可能會促使歐洲進口有所增長,以緩解菜籽油和向日葵油的供應緊張。

油世界預計棕櫚油將重新獲得市場份額,並預測2025年4月至9月全球棕櫚油出口量將按年增長至少0.8百萬公噸,但其價差趨勢或延續,一方面復產的強度至少在邊際上封鎖了庫存進一步下移控價;2、印度對於棕櫚油的消費也完成了一定程度的去依附,進而豆葵消費有慣性;3、菜油的強度仍在保持。

菜油在歐洲市場的閃耀,並影響國內市場

在最近五周內,在鹿特丹,最接近的遠期交貨的菜籽油價格上漲了140美元,葵花籽油價格上漲了20美元,而棕櫚油價格下跌135美元。這反映了當前的基本供需情況。在歐洲,4月至6月期間菜籽壓榨量顯著下降。這將使菜籽油和菜籽粕的供應保持在非常低的水平,直到7月新作物供應開始。當前情況還反映在Matif近期菜籽價格的上漲以及現貨市場上。Matif的菜籽期貨相對於加拿大芥花籽期貨的溢價為130-135美元。國內菜油定價呈現以下特徵:

1-海關數據顯示進口減量,3月菜油進口34.4萬,高於2月的23.7萬,前3月累計進口73.3萬,去年同期52.1萬。3月菜籽進口24.7萬,低於2月的33.3萬,前3月累計進口近90萬,較24年同期基本持平。3月進口菜粕25.2萬,前3月累計進口78.7萬,高於去年同期的67.4萬。3月葵粕進口9萬,前3月累計30.6萬,明顯低於去年同期的75.8萬噸。但隨着新的關稅環境,遠期貿易流已經邊際收縮,市場也階段性傾向定價遠期的供應不足問題,表現為高庫存下的多頭搶跑。

2-頭部工廠的定價指引缺口邏輯,6月份的菜油三菜09+150甚至以上,國儲定價的轉強暗示中樞上抬+夯實供應缺口邏輯。

3-全球菜油貿易流重建困難重重。新的貿易流難以依賴於加拿大,路徑方向A-俄羅斯方向,目前俄羅斯舊季菜籽庫存50萬噸,暗示出口量有限,且俄烏均受寒潮影響,或面臨冬菜籽減產。出口價格高企,俄羅斯報價意願不強,CNF1090(美金噸),折算到港完稅9600左右;B-歐洲方向,歐洲菜系整體低庫存,表現為歐洲的菜油強勢(在鹿特丹,菜籽油價格上漲了140美元,葵花籽油價格上漲了20美元,而棕櫚油價格下跌135美元。Matif的菜籽期貨相對於加拿大芥花籽期貨的溢價為130-135美元。要打開歐洲到我國的貿易窗口或要求國內漲價1000元每噸以上。

4、歐洲的菜籽低庫存的強現實至少維持1個季度,數據顯示4月至6月期間菜籽壓榨量顯著下降(歐洲菜籽榨利系統性領跑全球)。這將使菜籽油和菜籽粕的供應保持在非常低的水平,直到7月新作物供應開始。

頭寸表達上菜棕價差或加速回歸至1500元每噸以上,甚至進一步打開空間;菜油或逐步朝向逐月正套的局面,進而在07-09,09-11上平推,單邊上受宏觀擾動難以形成合力上行。

風險:菜油的高溢價風險:中加關係

卡尼曾表態認可中國市場對加拿大經濟多元化的重要性。2025年3月加拿大對華石油出口達歷史新高(730萬桶),顯示兩國能源合作基礎深厚。中國此前對加拿大農產品加徵關稅為反制措施,若卡尼政府調整對華貿易歧視政策中方可能相應釋放緩和信號。長期走向取決於三大變量:加拿大能否落實《國內貿易一體化法案》降低對美依賴、中加是否重啓自貿協定談判、以及美國對加政策是否進一步極端化。若加拿大菜油/菜籽貿易流回歸,目前已經過度一致的菜油溢價/菜油正套局面或都將面臨極限壓力。

來源:我的農產品網,中信建投期貨整理(菜籽船期更新:3月3船17萬噸,4月6船33.6萬噸)

研究員:田亞雄

期貨交易諮詢從業信息:Z0012209

好的研報應該提供打破經驗,觀念,陳規或慣例的視角,提供自我邏輯審查的意識自覺。閱讀體驗應該是一次歷險,也許是一次漂流,它並不把你帶到任何一個安全的港灣去,但更像是提供一種類似在懸崖邊臨淵回眸,另做選擇的邏輯啓發,或自我反諷的邀請。

責任編輯:李鐵民