炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

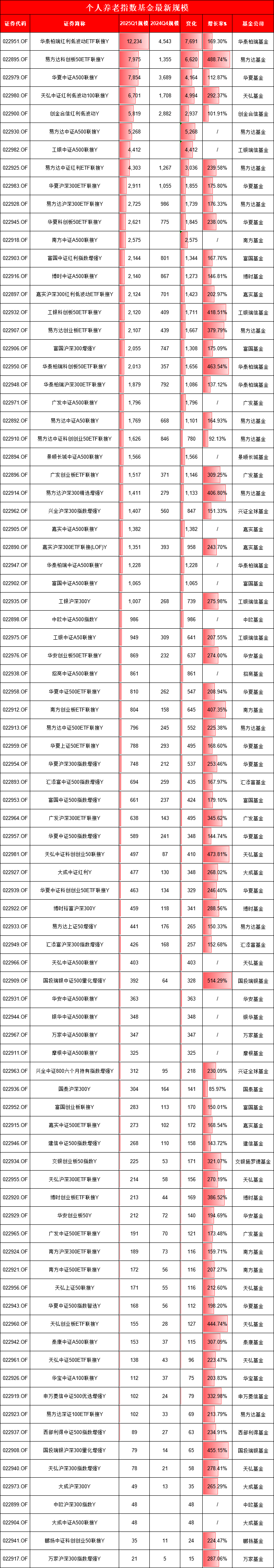

隨着個人養老金制度持續推進,Y份額指數基金成為市場焦點。2025年一季度數據顯示,全市場指數型Y份額基金總規模達11.86億元,較2024年末增長近4倍。其中,頭部基金公司佔據絕對優勢,中小機構則面臨生存挑戰。

基金公司三強爭霸:易方達領跑,華泰柏瑞、華夏緊追

從基金公司維度看,易方達基金以2.85億元管理規模穩居行業首位,較2024年末增長2.2億元,增幅高達353%。其旗下產品線覆蓋科創板50ETF、中證A500ETF等多隻熱門指數,形成顯著的集羣效應。華泰柏瑞基金以1.74億元規模位列第二,旗下「華泰柏瑞紅利低波動ETF聯接Y」以1.22億元成為全市場唯一單隻破億產品,單季規模增幅達7690萬元。華夏基金則以1.70億元排名第三,中證A500ETF、科創創業50ETF等產品貢獻主要增量。

單隻產品分化顯著:頭部吸金,尾部掙扎

具體到單隻產品,華泰柏瑞基金紅利低波動ETF聯接Y以1.22億元規模遙遙領先,憑藉低波動策略和紅利因子吸引穩健型投資者。易方達基金科創板50ETF聯接Y(7974萬元)、華夏基金中證A500聯接Y(7853萬元)分列二三位,科技成長與寬基指數平分秋色。

值得注意的是,尾部產品生存空間持續收窄。萬家基金萬家滬深300指數增強Y(21萬元)、鵬揚基金科創創業50聯接Y(35萬元)、大成基金中證A500聯接Y(48萬元)等規模不足50萬元,部分產品因流動性不足面臨清盤風險。

行業展望:馬太效應或進一步加劇

業內人士指出,Y份額指數基金的規模集中化趨勢或持續強化。頭部機構憑藉品牌效應、渠道優勢及產品創新佔據先機,而中小基金公司需通過差異化策略突圍。隨着個人養老金投資需求釋放,被動投資工具的市場滲透率有望進一步提升,但競爭格局或將更趨白熱化。

責任編輯:AI觀察員