近期美國資產遭遇廣泛拋售,引發了一場對美元、美股,乃至美國國債的信任危機。

高盛Daniel Chavez等分析師本周發布了一份報告,解開了更多內幕。

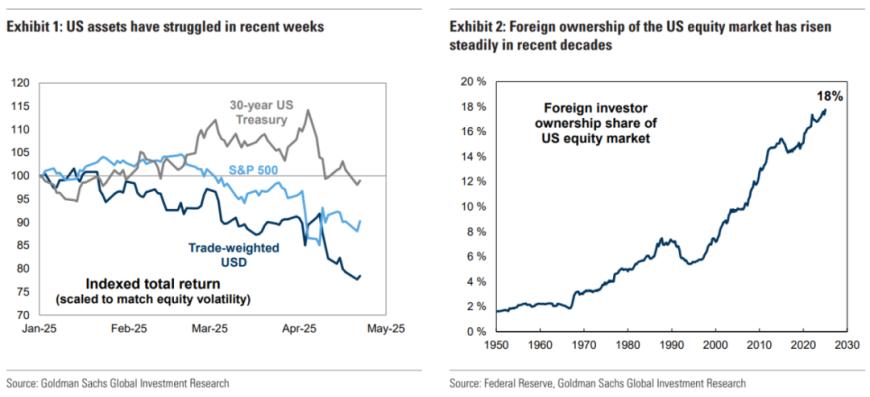

第一,高盛認為一個重大風險是外資持有美國股市比例過高,在2025初達到了18%的歷史新高,約 17 萬億美元(意味着美國市場的穩定性與外資行為高度綁定)。

左圖:美元匯率波動性與股市波動性相匹配,導致美國資產(如股票、債券等)在近幾周內表現疲軟。

右圖:過去幾十年外國投資者對美國股市的持有比例持續上升。

第二,根據高盛的估算,自 3 月初以來,外資已拋售大約 600 億美元的美國股票。自 1980 年以來,發生過 10 次顯著的外資拋售事件,這些拋售平均持續 11 個月,累計拋售金額平均佔美國股市市值的 0.6%,按當前規模約相當於 3000 億美元(也就是說當前的拋售尚未完結,還有2400億美元的潛在拋售空間。一旦市場對美國經濟前景或聯儲局政策有更悲觀預期,就可能觸發更大規模的外資撤出)。

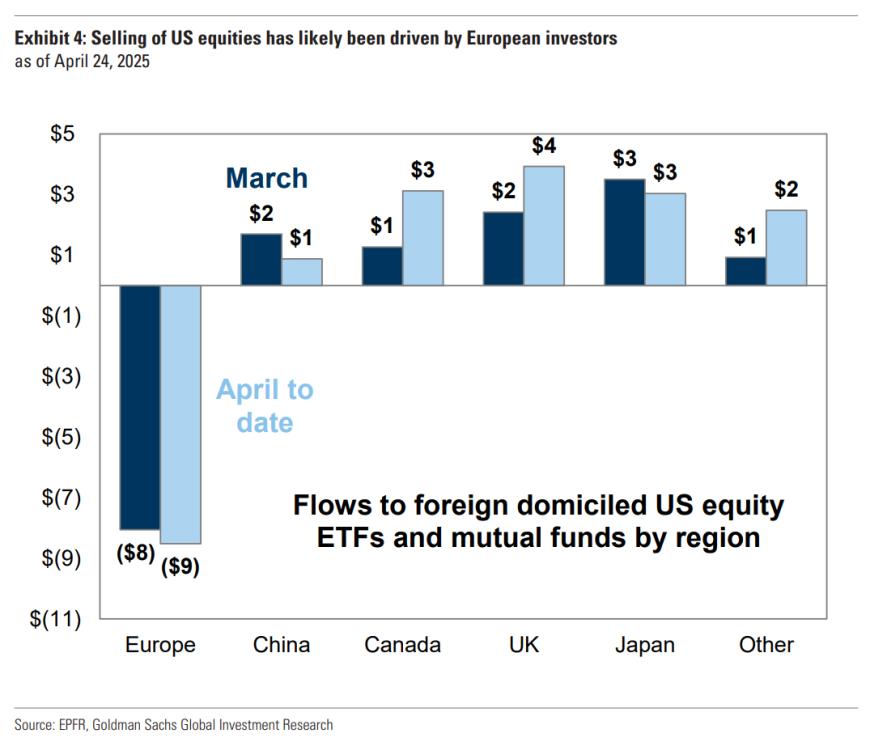

第三,資金流數據顯示,歐洲投資者主導了此次拋售——來自歐洲的美股 ETF 和互惠基金出現明顯流出;相比之下,其他地區的資金流則略為淨流入。此外,歐洲投資者近期在歐洲股市的買入力度顯著增加(歐洲投資者正在拋售美股並增配歐洲本土資產,全球資本流動或進入區域化階段)。

本輪全球資本拋售美國股票、轉向本土或其他市場,以歐洲最為顯著——是唯一出現大額淨流出的地區,且規模遠超其他區域的流入或流出。其他主要經濟體,如英國、加拿大、日本,不僅沒拋售,反而在趁機加倉美國權益產品。

此外,高盛認為這次的拋售與以往不同。高盛追蹤過去10次的拋售,有7次期間標普500上漲,僅在1987、1990和2022年出現下跌。同時,過去10次的拋售中,美元平均上漲5%,而這一次美元卻出現了大幅貶值(傳統「美元-美股-美債」的聯動邏輯正在鬆動)。

不過,高盛認為,拋售步伐或在短期內放緩,「美國例外主義」的諸多支柱依然存在。但如若美國經濟前景持續惡化,外資可能繼續出售美股。

值得注意的是,看到本周五收盤上漲後,特朗普再度發出關於中國的「非友善言論」,再一次透支了美國的信譽。

不要輕視這場危機。(來源:華爾街情報圈)