美國國債,機構MBS

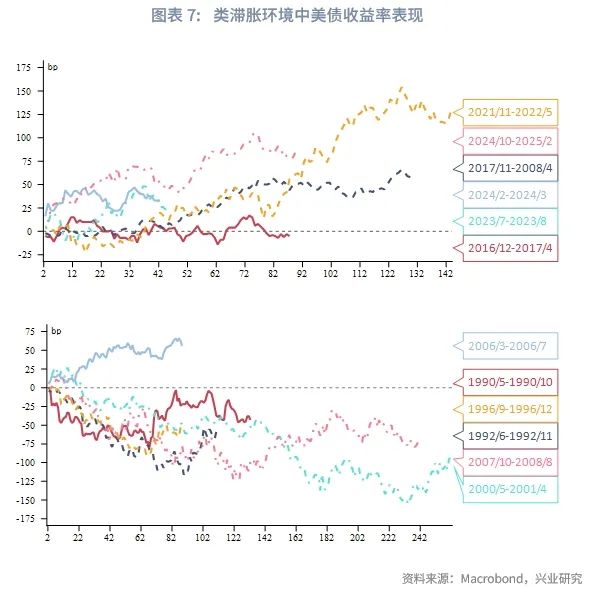

本期專欄:美國經濟有較大可能自第二季度進入類滯脹環境。歷史經驗表明,在類滯脹環境中,美債收益率通常呈現出先下後上的特徵:即在初期更多受到經濟衰退擔憂的牽引而下行,隨後市場注意力轉向通脹壓力,收益率隨CPI按年上行。除去經濟衰退的情況,收益率最大下行幅度約為25~100bp。經濟衰退時,收益率最大下行幅度達到125~150bp。對應當前10Y收益率理論上最大下行目標約為3.6%、3.3%。然而,2016年後出現的類滯脹環境中美債收益率的下行幅度都較小,下行波段幅度通常只有25bp左右。

展望後市:若第二季度收益率出現下行波段,建議逐步止盈,10Y收益率初步下行目標3.6%~4%,上方阻力4.5%~4.7%。此後高度警惕再通脹帶來的收益率上行風險。同時當前市場對年內降息預期過高,待降息預期修正,期限利差將下行。

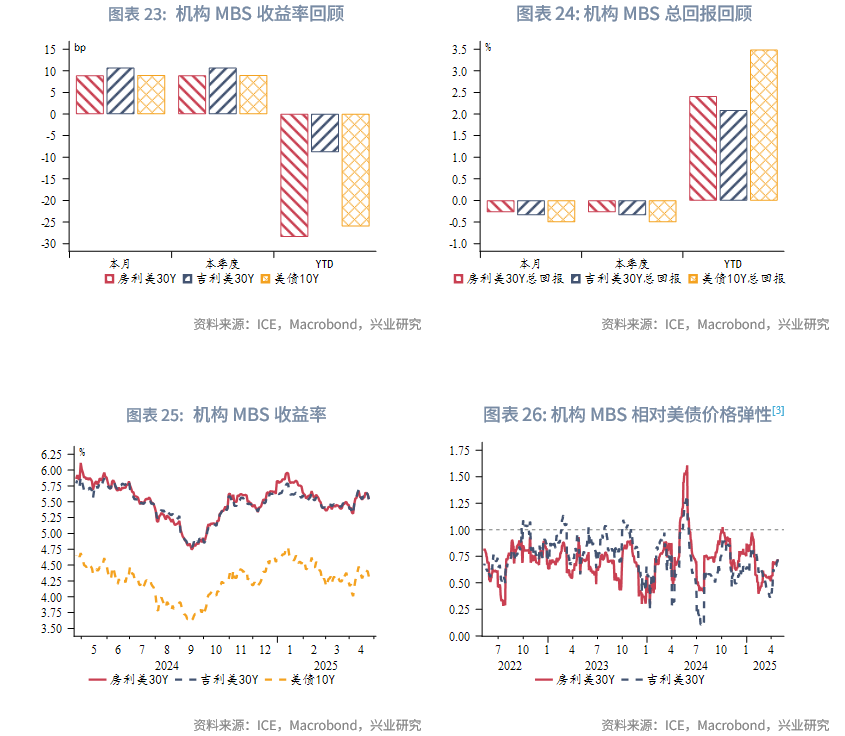

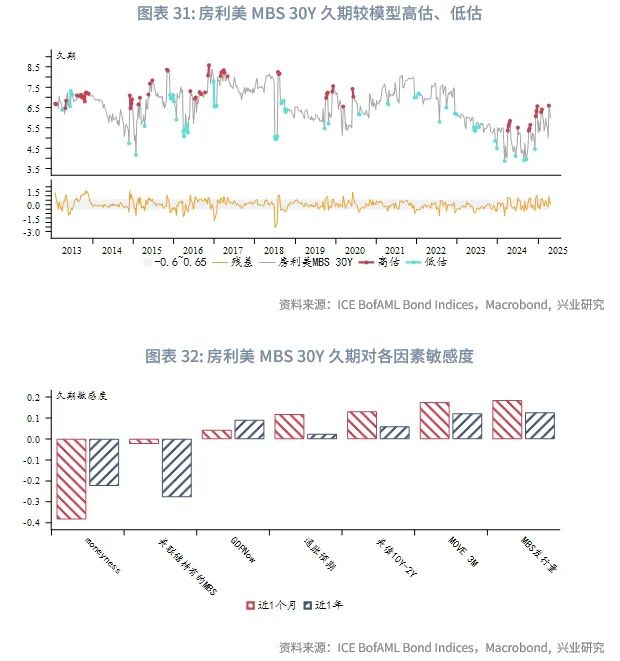

機構MBS監測:房利美MBS久期較基本面處於公允水平。從影響因素看,近1個月提前還款激勵(moneyness)、美債和期限利差波動、通脹預期是影響久期的主要原因。

一、市場回顧

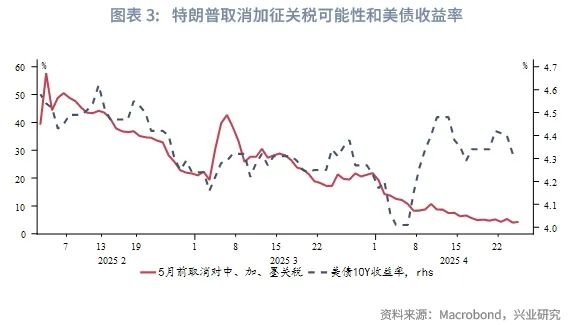

2025年4月美債收益率劇烈震盪,月初受到對等關稅公布和美國軟數據走弱的影響,2Y和10Y收益率最低分別觸及3.44%和3.86%。此後隨着避險情緒「一步到位」充分釋放,中國對美加徵關稅採取反制措施,市場對於通脹風險的擔憂開始佔據上風。由於風險偏好下降,美國交易商拆出資金意願下降,回購市場流動性趨於收緊,進一步加大了市場波動。儘管美國3月CPI弱於預期,但由於未反映關稅影響,市場對數據反應平淡。月中2Y和10Y收益率最高反彈至4.04%和4.59%。下旬特朗普政府的關稅立場有所鬆動,暫時安撫市場情緒,美債收益率逐漸回落進入橫盤震盪。

專欄:類滯脹環境下美債如何演繹

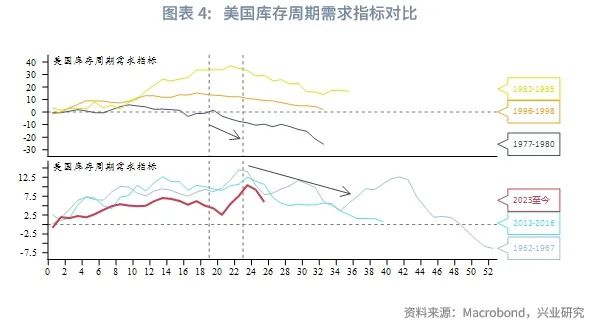

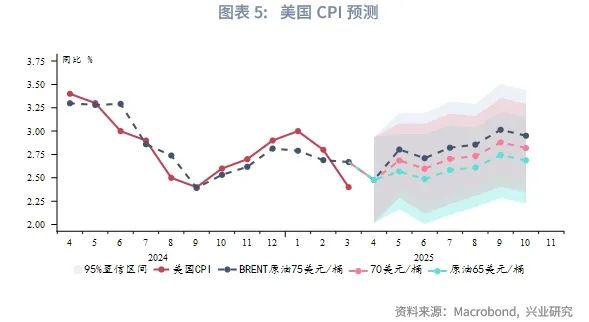

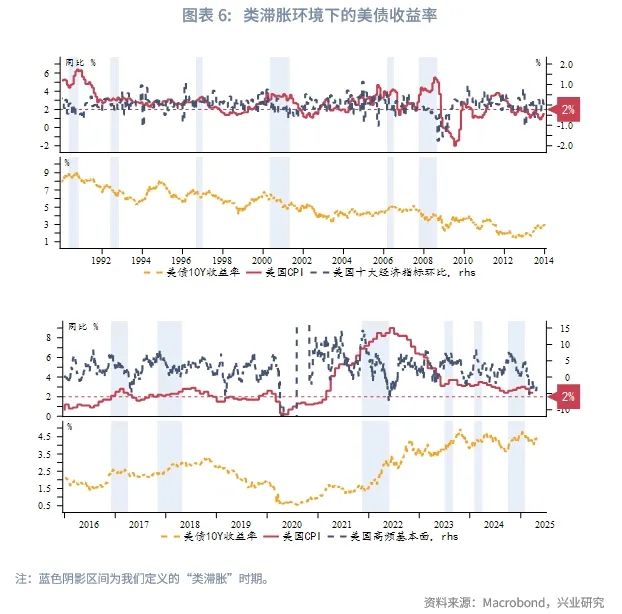

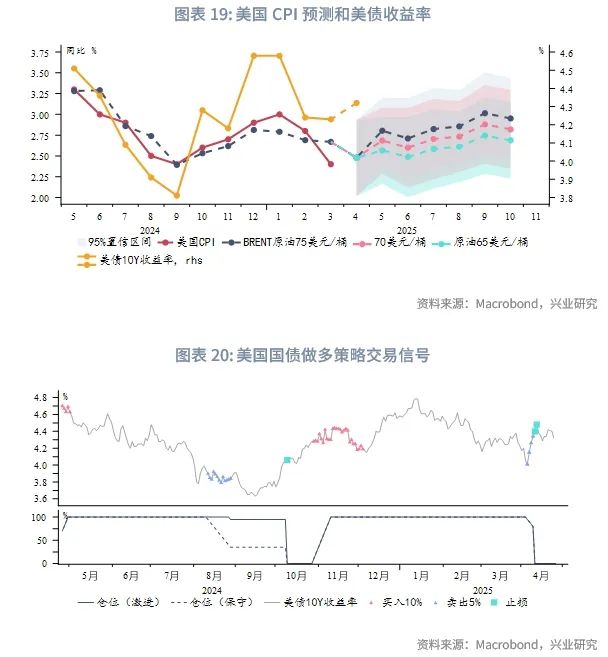

通過橫向對比美國庫存周期需求指標,可以發現美國在今年第二季度有較大可能性進入主動去庫存階段,美國經濟動能進一步減弱的風險加大。同時,根據我們的CPI模型,美國CPI按年將從4月後開始觸底回升。這意味着今年第二季度美國將進入類滯脹的宏觀環境。此種情況下收益率是跟隨經濟動能下行還是跟隨通脹上行?

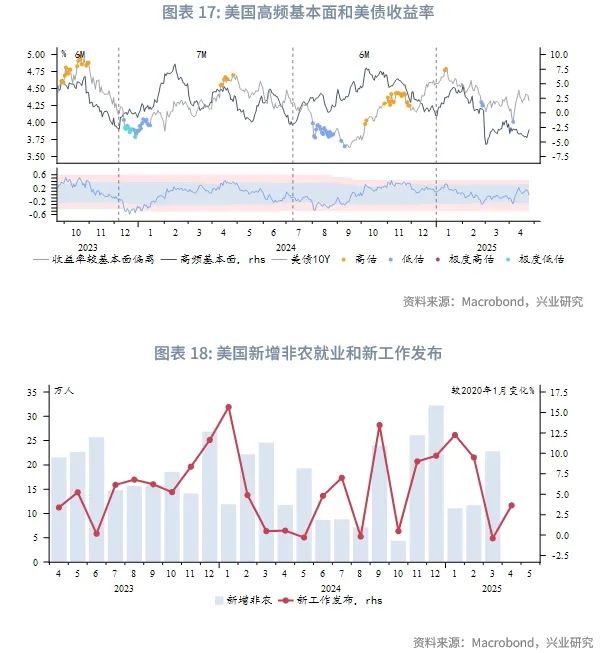

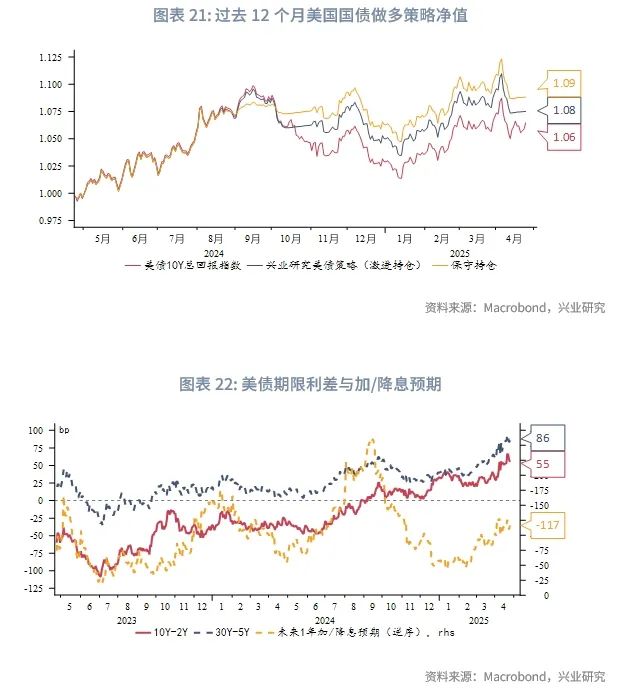

我們利用美國高頻基本面指標(2013年後)和美國十大經濟數據按月(1990年至2013年)反映美國經濟短期動能。當經濟動能下行,美國CPI按年上行且絕對水平高於2%時,定義美國經濟處於類滯脹狀態。在過去的類滯脹環境中,美債收益率通常呈現出先下後上的特徵:即在初期更多受到經濟衰退擔憂的牽引而下行,隨後市場注意力轉向通脹壓力,收益率隨CPI按年上行。除去經濟衰退的情況,收益率最大下行幅度約為25~100bp。經濟衰退時,收益率最大下行幅度達到125~150bp。若美國在第二季度進入類滯脹環境但保持軟着陸,美債收益率仍有望出現下行波段。若美債10Y收益率在期初保持當前4.3%左右,則理論上最大下行或觸及3.3%;若按此前高點4.6%計算,則理論上最大下行目標3.6%。上述目標依然和我們年度展望中預估的年內低點一致。需要警惕的是,2016年後出現的類滯脹環境中美債收益率的下行幅度都較小,下行波段幅度通常只有25bp左右。這可能和美債官方投資者佔比下降、市場對通脹風險關注度上升等因素有關。交易策略上,若第二季度收益率出現下行波段,建議繼續逐步止盈。

二、機構行為

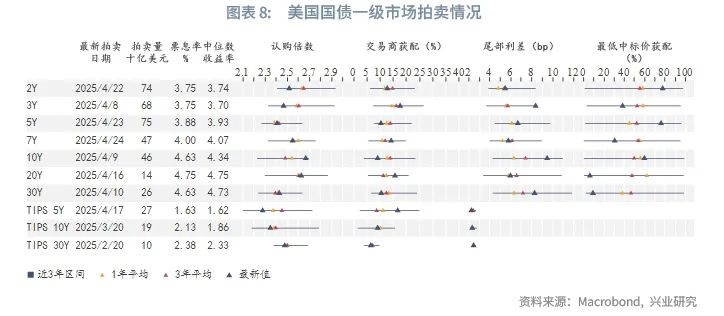

2.1 一級市場:供給偏低,但需求不佳

由於當前美國政府觸及債務上限,發行量偏低,但拍賣需求總體低迷。4月拍賣的各期限認購倍數偏低,同時交易商獲配比例偏高。

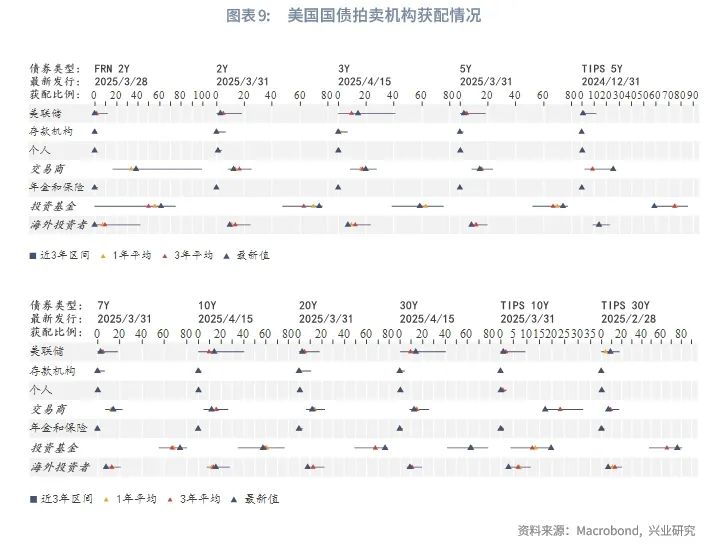

投資者獲配比例方面,4月美國國內基金仍是主要的買家,海外投資者需求依然低迷。

2.2 二級市場:空頭力量回升

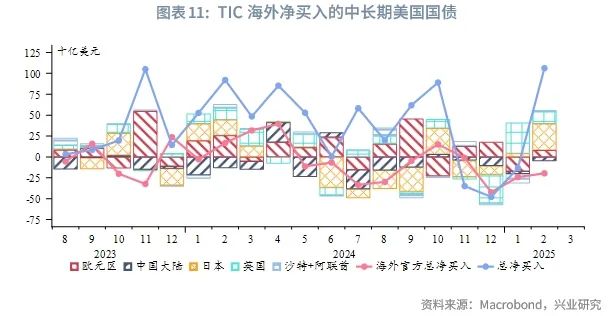

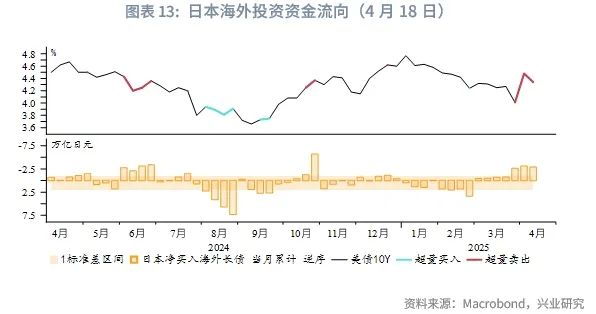

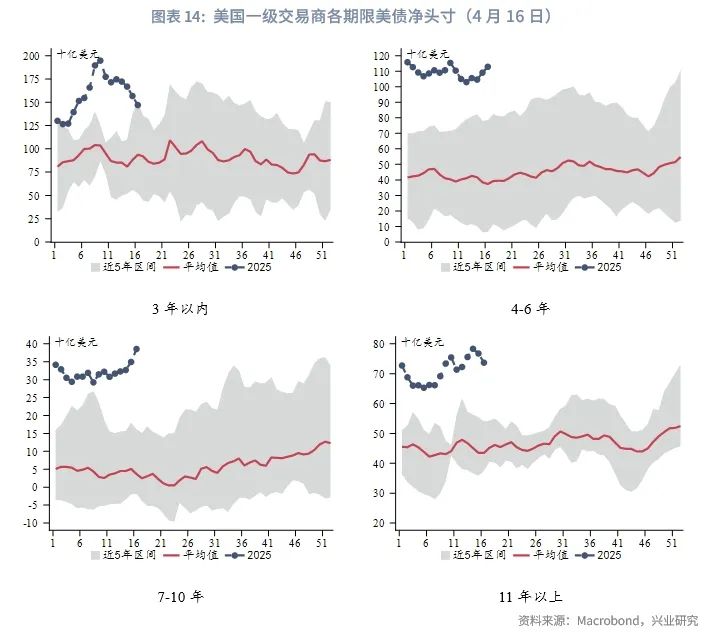

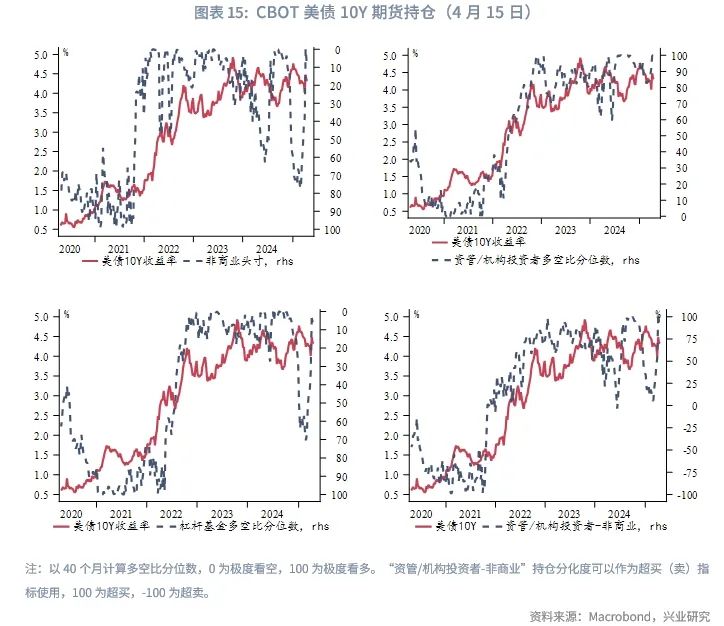

機構行為方面:美國財政部TIC報告顯示2月海外投資者總體淨買入,但海外官方淨賣出,主要經濟體中歐元區、日本、英國淨買入量較大,中國大陸淨賣出。EPFR全球基金流向顯示4月資金大量流入短期,長端淨流出。美國一級交易商短期限淨多頭減少,其他期限淨多頭增加。日本投資者在4月觸發超量賣出。CBOT美債10Y期貨持倉方面,非商業空頭和資管多頭均回到高位,持倉分化度顯示美債收益率超買。Put/Call Ratio 20日均值自低位回升。

三、後市展望

單邊策略:美國進入類滯脹環境的風險增加,從歷史經驗看收益率往往先下後上。當前高頻基本面處於弱勢周期,也有望驅動收益率短期下行。當前交易系統無新的交易信號。若第二季度收益率出現下行波段,建議逐步止盈,10Y收益率初步下行目標3.6%~4%,上方阻力4.5%~4.7%。此後高度警惕再通脹帶來的收益率上行風險。

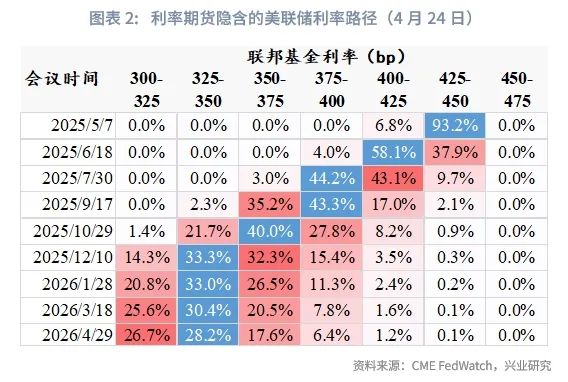

曲線策略方面:市場對於年內聯儲局降息仍有較高期待,期限利差震盪走高。需要警惕的是,美國再通脹風險較高,降息預期難以進一步加碼,制約期限利差上行空間。相反,一旦市場對於通脹的擔憂佔據主,降息預期將面臨修正,期限利差則會反向下行。

四、機構MBS監測

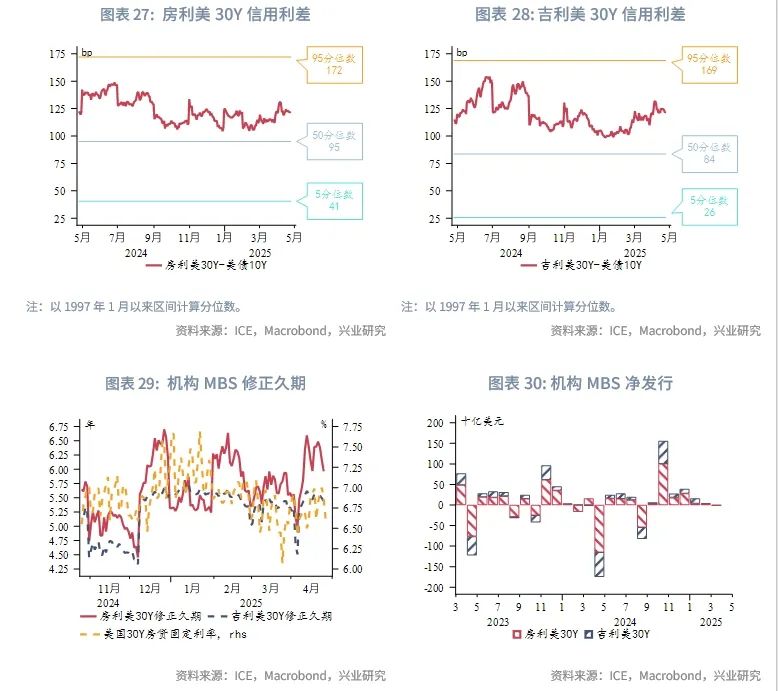

4月機構MBS[1]收益率上行幅度與美債收益率接近,總回報指數跌幅小於美債。房利美和吉利美MBS相對美債的信用利差較3月略微收窄。房貸利率邊際回升,機構MBS久期拉長。

根據我們構建的久期模型[2],房利美MBS久期較基本面短暫出現高估,此後回落。從影響因素看,近1個月提前還款激勵(moneyness)、美債和期限利差波動、通脹預期是影響久期的主要原因。

文章來源:興業研究公衆號